JT(2914)はどこまで下がり続けるか?『株式投資の未来』が教えてくれること

JT(2914)の株価が下落しています。

現在の配当利回りは約7%と、日本株では滅多にお目にかかれない水準になっています。

ホルダーの多くも、配当目的で購入したと思います。3,000円で買ったとしても利回りが5%以上ありました。それが2,200円まで下がってしまったのだからたまりません。

これだけ株価が下がっているのだから、さぞ業績が悪いのだろうと思いきや、決してそんなことはありません。営業利益はピークにこそ及ばないものの、8割程度を維持しています。直近の上半期はむしろ増益です。

【出典】決算短信

株価下落の要因

それではなぜこんなにも株価が下がってしまうのでしょうか。それには3つの要因があると考えます。

【たばこ事業の先行き】

たばこ事業が成長産業でないことは明らかです。先進国の喫煙率は確実に減少しています。特に最近の日本では、オリンピックを控え禁煙機運がますます高まっています。

東京都では、受動喫煙防止条例により飲食店などの禁煙・分煙が厳格化されました。他の自治体や国が追随することも想定されます。ただでさえ喫煙率が下がっている中で、追い打ちをかける事態です。

【加熱式たばこへの乗り遅れ】

そこに希望の光となったのが「加熱式たばこ」でした。紙巻きたばこと比べて本人および周囲への悪影響が少ないとされます。フィリップ・モリスの「iQOS」がブームに火を点けました。

ところが、JTはこの流れに乗り遅れてしまったのです。iQOSのシェアが7割以上とされるのに対し、JTの「プルーム・テック」はまだ8%程度です。開発も想定より遅れ、投資家はイライラを募らせる展開となっています。

【世界的なESG投資の流れ】

世界の運用業界で一大潮流となっているのが、ESG投資です。ESG投資とは、Environment(環境)、Society(社会)、Governance(企業統治)にそぐわない企業を投資対象から排除するという倫理的な考え方です。

それが経済合理性に適っているかどうかはさておき、たばこ事業を展開するJTはこのうちのS(社会)に該当してしまい、外国人機関投資家からの売り圧力が強まっています。

JTの外国人株主比率は5年で約半分に

良好なキャッシュ・フローが支えるもの

JTの株価はどこまで下がり続けるのでしょうか。

間違いなく言えることは、「下がり続ける株はない」ということです。唯一ゼロになってしまう可能性があるとしたら倒産するときですが、JTは倒産とは程遠い銘柄です。

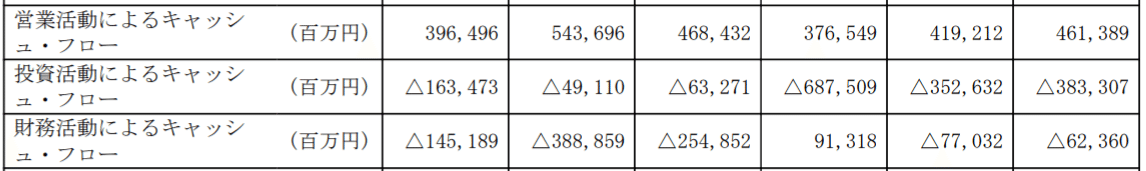

そう言えるのは、同社のキャッシュ・フローが物語っています。

JTは毎年平均して約4,000億円もの営業キャッシュ・フローを創出し、ここから配当や新興国でのM&Aを行います。やばくなったら支出を抑えるだけで、お金がどんどん貯まっていきます。

【出典】有価証券報告書(2014年3月期~2018年12月期)

たばこはどの国でも規制産業で、競争がほとんどありません。したがって、安定して高い利益を出し続けることができます。JTの営業利益率はずっと25%程度で安定しています。

それでも需要が減ったら利益は減ってしまいそうですが、実はそんなことはありません。たばこは値段がいくらになろうと買い続ける人が存在しますから、売上本数が減っても値上げで減収を十分にカバーできるのです。

キャッシュ・フローは、多くの人が拠り所とする配当の原資にもなります。現在の配当総額は約2,600億円で、営業キャッシュ・フローの7割弱と余裕があります。仮に会社が成長しなくても、今のキャッシュ・フローを維持できれば減配は避けられるのです。

7%の配当があれば、税引後複利で13年あればもとが取れます。つまり、減配せずに13年間持ち続ければ、その時の株価分は丸儲けできるということです。

嫌われる銘柄にこそ妙味あり。『株式投資の未来』が教えてくれること

実は、たばこ株が売り込まれるのはこれが初めてではありません。

上場時にも「先が暗い」という理由でNTTやJRと比べて投資家からそっぽを向かれました。民営化で唯一の「初値当落率マイナス」を記録しているのです。

【出典】ザイ・オンライン

また、同業のフィリップ・モリスも、過去に立て続けに訴訟を起こされたことで株価は暴落しました。しかし、その後持ち続けて配当を再投資し続けたとしたら、年率リターンは1953~2003年の年率リターンは19.8%になったのです。これは、100万円が50年間で83億円にもなる天文学的な数字です。

フィリップ・モリスのケースは、長期投資の名著『株式投資の未来』に詳しく記載されています。まだ読んでいない人は、ぜひ読んでください。

著書によると、超長期でリターンをもたらす銘柄の特徴は「つぶれない会社」で「世間から忌み嫌われているために割安」ということです。そのような会社を持ち続け、「配当を再投資する」ことで、超長期では高いリターンをもたらすのです。

これは、まさに今のJTの状況ではないでしょうか。潰れる可能性は極めて低く、ESG投資で嫌われ割安(PER11倍)、それでいて高配当(利回り7%)です。

そうなると、ホルダーに求められるのは、株価変動に左右されず、配当を淡々と再投資し続けることです。もし株価が下がり続けたとしても、13年持ち続ければもとが取れる計算です。悪い投資ではないと思います。

もっとも、本に書かれている現象が「たまたま」そうなった可能性も否定しません。だからこそ、様々な可能性を想定し、少しでも有利と思われるところに手を出すことが、投資家としてあるべき姿です。

この記事が気に入ったらサポートをしてみませんか?