あなたは銘柄探しの「軸」を持っていますか?次の調整局面を見据えた注目ポイントと銘柄を紹介

私は銘柄を探す時「次に相場全体の調整が来たら何を買いたいか」という観点で見ています。主な注目点は以下のようなものです。

①業績が安定していて、既に割安感がある

②長期的な成長が期待できる

③今は不調だが、回復の見込みがある

業績が安定していて、既に割安感がある

景気に関係なく安定した業績が見込めるのに、PER10倍以下などの割安な価格に低迷しているものです。バリュー株投資の基本中の基本と言えます。

株価が低迷している具体的な理由がわかっているとより分析しやすくなります。単に雰囲気で売られているだけで、実際にはさほど影響が大きくなかったり、一時的であったりする場合があるからです。

今で言うならば、例えば不動産賃貸業が挙げられます。スルガ銀行やかぼちゃの馬車問題により、不動産業界には不穏な空気が漂っています。かつて不動産市況の停滞により経営破綻した会社も少なくありません。

しかし、自ら物件を保有するなどの賃貸業であれば影響はそこまで大きくありません。不動産市況が低迷したからと言って、アパートから居住者が出ていくわけではありませんし、家賃が大きく下がることもありません。

このような「ストックビジネス」を行っている会社であれば、株価の低迷や一時的な業績の低迷があっても安心して持っていることができます。利益が出ていれば、それを再投資することで成長も図れるのです。

具体的な銘柄を挙げるとすれば、以下のようなところでしょう。

・毎日コムネット(8908)PER 11.9倍

・JSB(3480)PER 9.1倍

・AMBITION(3300)PER 8.1倍

長期的な成長が期待できる

これは必ずしもそこまで割安ではなくても、長期・安定した成長が期待できる銘柄です。バフェットの言う「永久保有銘柄」に近いものと言えます。

鍵となるのは、ビジネスの裾野が広く、そこで「経済の堀」を有していることです。独自の強みは大きな利益を生み、その利益を広大な得意分野に再投資することで、高い利益率を維持したまま規模の拡大が可能となります。

また、単に現時点でのシェアが高いだけではなく、サービスが時代の大きな流れに乗っていることも大きなポイントです。大切なのは現在ではなく未来です。

例えば、マイクロソフト(MSFT)は、かつてWindows中心のビジネスモデルでしたが、次第にクラウドコンピューティングに舵を切りました。これがスマートフォンの普及や携帯回線の高速化、AIの活性化などにより一気に浸透したのです。

今ではAmazonとマイクロソフトが世界トップを争います。このビジネスモデルは、顧客が一度導入すると切り替えコストが高いため、先行者が優位となり、下位との差はどんどん拡がるのです。

マイクロソフトは、これまでに培ったWindowsの安心感があります。既存ソフトとの融合も行いやすいでしょう。まさに経済の堀と時代の流れが一致したビジネスです。

PERは23.8倍と「適温」の水準です。しかし、それでも買いたいほど良い銘柄であり、相場の調整に期待したいところです。

今は不調だが、回復の見込みがある

今が不調の銘柄に関しては、PERはあまり意味を持ちません。利益が小さければPERは高くなりますし、赤字であればそもそも算出することができません。

このような銘柄は、なぜ赤字になっているのか、そしてそれを跳ね返す力があるのかを見極めます。回復が見込めるなら、業績が回復した場合の利益と、その場合の現在の株価におけるPERを計算するのです。

これを行うことで、「裏」のPERが非常に小さい激安株が見つかることがあります。しかも、相場の調整局面ではますます下落し、割安感が高まりやすいものです。

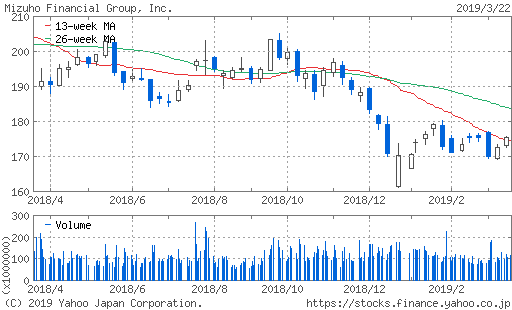

昨年までは景気が良かったので、現段階で業績悪化銘柄を見つけるのは難しいのですが、強いて挙げるとすればみずほフィナンシャルグループ(8411)でしょう。

システムの減損などにより6,800億円の特別損失を発表し、今期予想PERは55.7倍にまで急騰しています。一方で、溜まっていた膿を出し切ったと見ることもでき、既に人員削減などコスト削減の方向性も示しています。

過去5年間平均EPSを使用したPERは6.9倍とかなりの割安感を示しています。金利の動向こそわかりませんが、コスト削減効果には期待が持てます。配当利回りが4.3%に及ぶことも安心材料と言えるでしょう。

銘柄を探す時は、何らかの軸を持つことで全く見え方が違ってきます。何を基準に割安なのか、そしてどうなったら株価が伸びるのかといった「仮説」を適用することで、投資のパフォーマンスは見違えるほど高まるでしょう。

※つばめ投資顧問のホームページもご覧ください。

この記事が気に入ったらサポートをしてみませんか?