海外投資家によるツクルバ紹介記事を翻訳してみた『ツクルバ: 日本版Redfinの構築』

このnoteは、海外の投資家の方がツクルバを英語で紹介してくれたこちらの記事をツクルバメンバーで翻訳したものです。

元の記事はこちら。Japan Business Insights(以下、"JBI")という、日本のビジネスのレビューを書いているメディアの記事です。

ライターの方には許可をいただいた上で翻訳し、noteにて公開しています。

本文の前にいくつか注釈を。

まず、こちらは海外の投資家の方が書いたツクルバについての記事を有志で勝手に翻訳したものです。したがって、当該記事の筆者の方の見解が述べられているものであり、ツクルバの公式見解、あるいはぼくの意見ではありません。

また、この記事はツクルバへの投資を勧誘・推奨するものではありません。

最後に、当該記事が書かれた当時(2020/10/27)と現在とでは状況や内容が異なっている部分があります。予めご了承ください。

かなりのボリューム感で、かつ翻訳が拙いところなど多々あるかと思いますが、ぜひ読んでみてください。

---記事の概要・サマリー---

タイトル

ツクルバ: 日本のRedfinの構築- まもなくOpendoorへ-

中村注:Redfin、Opendoorはいずれもアメリカの不動産テックのベンチャー企業。いずれも、順調に成長を続けている注目の会社です。

ディスクリプション

投資家に見過ごされ、誤解されているツクルバは、日本の成長著しいリノベーション済み住宅市場において、エンドtoエンドの購入体験を完全にデジタル化し、再定義する最初の段階にあります。

ぼくのざっくりまとめ

・5年~10年スパンで見ると、ツクルバにbetするのは、非常に魅力的

・今後数十年にわたって、日本の住宅購入者が世界の先進国市場に似始めた場合、中古住宅市場は、総住宅販売の50%を超えるまで上昇し、ツクルバはその進化に決定的な影響を与える、非常に良いポジションにいる。

・ツクルバの戦略がうまくいけば、日本の住宅購入者はライフスタイルの変化に合わせて、家を住み替えていくようになるかも。

・ツクルバのオフィスデザインはイケてる!

・カウカモに掲載されている物件もイケてる!

・プロダクトもイケてる!日本の不動産アプリの中ではユニークなデジタル体験。

・ツクルバの経営陣が事業の将来について、思慮深く、魅力的な機会を把握しているように思われる

・ツクルバは次の100倍のアイデアになるかもしれないとの期待がされている

---記事本文---

我々は、現在、ツクルバを「公開市場で利用可能なアーリーステージのベンチャー投資」と見ていることをまず述べておきます。今日の日本では、革新的で若い上場tech企業はほとんど、早期のIPOを目標としており、ツクルバと同様にアーリーステージのベンチャー投資といえます。しかし、膨大な市場と事業執行のリスクが残存しているツクルバの場合は特にアーリーステージのベンチャー投資と言えます。

それをさらに裏付けるのは、ツクルバが現在「micro-cap(時価総額の小さい会社)」企業であり、時価総額は2019年7月のIPO時の190億円(~1億8000万ドル)からわずか68億円(~6500万ドル)に縮小しているという事実です。

とはいえ、テック系の東証マザーズを支配している短期的な個人投資家は、ツクルバの長期的なビジョンや現在進行中の進歩を理解していないだけではないかと考えています。5〜10年先を見据えると、 私たちはツクルバが現在の評価の何倍もの倍率で評価される可能性に賭けることは、非常に魅力的だと見ています...この戦略が今後数年に渡って展開される場合、ツクルバは積極的に投資する価値があるでしょう。

というわけで、早速、本題に入ります。

注:引用が記載されていない場合は、ソースはツクルバの公開会社の資料です。

ツクルバは、2011年8月に村上浩輝さんと中村真広さんによって、コワーキングビジネスの構築を目的として設立されました。その後、現在では3つの事業部を持つまでに進化しています。(注・現在の事業のラインナップとは一部異なります)

cowcamo(カウカモ):リノベーション済みの中古住宅を売買するためのエンドtoエンドのオンライン不動産プラットフォーム。つまり、日本版Redfinは、Opendoorのような方向に構築されていると言えます。

ワークプレイス運営

・空間設計/コンサルティング

・HEYSHA - 創業間もないベンチャー企業のための家具付きレンタルオフィス

・co-ba - WeWorkのような伝統的なコワーキングビジネス

ツクルバ studios:新しいデザイン、建築、関連するビジネスコンセプトを会社全体に浸透させるためのインキュベーションを行うハイパークリエイティブチーム。

ツクルバの急成長しているカウカモのサービスに焦点を当ててみましょう。

背景ー日本の住宅不動産市場ー

2019年の米国では、既存住宅と新築住宅の販売は、それぞれ総住宅販売の89%と11%を占めています。一方、日本は歴史的に住宅の再販市場が小さく、日本政府の統計によると、全国の住宅販売額のわずか15%です。

文化的な傾向も要因ですが、他により根本的な理由があります。

他の国とは異なり、日本の住宅は時間の経過とともに徐々に減価し、20~30年で完全に価値がなくなってしまいます。住人が家を出たり、亡くなったりすると、その家は土地と違って再販価値がなく、取り壊されるのが普通です。このようなスクラップ・アンド・ビルドの手法は日本の住宅市場に特有です。理由としては、戦後の需要をいち早く満たすために低品質な建築物が多かったこと、耐震性を向上させるため建築基準法の改正が繰り返されたこと、住宅を再販可能な状態にするためのインセンティブがないためにメンテナンスが不十分なことなど、様々な理由で説明できるでしょう。

Raze, rebuild, repeat: why Japan knocks down its houses after 30 years(翻訳)

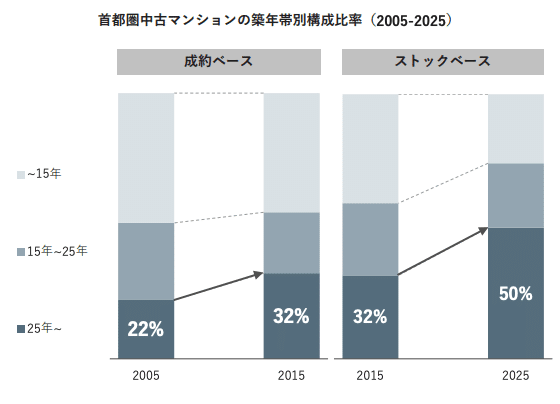

とはいえ、この状況は急速に変化しています。日本の時価総額170億ドルの上場不動産会社である三井不動産が示した以下のグラフは、2000年以降の東京のマンションの新規供給と既存戸数の内訳を示したものです。東京は日本最大の都市であり、住宅の主な形態がマンションであることから、このデータは日本全体のトレンドを大まかに示すものと考えてよいでしょう。2000年は、新築マンションの供給量は、の既存マンションの販売数のほぼ5倍でした。それが2019年には、既存と新築の比率は1.2:1と大幅に変化しています。

この変化を引き起こしている要因は数多くありますが、主な原因としては、手頃な価格、文化的規範の変化、住宅ストックの急速な高齢化などが挙げられます。

また興味深いことに、人口は減少傾向にある一方で、日本の総世帯数は、上昇を続けています。その主な要因は、最終的に一人暮らしをする日本人が増加していることであり、「おひとりさま」の概念を受け入れている人の割合が増えていることです。

*JBI注1

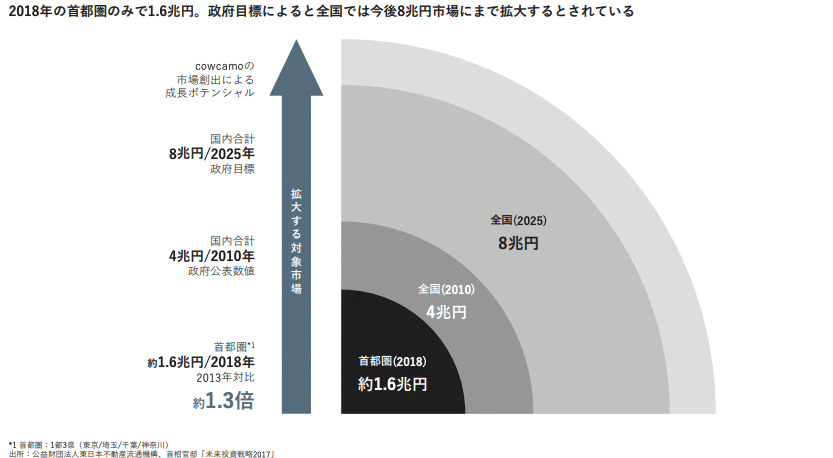

ツクルバについて、同社の短期・中期TAM(Total Addressable Market ある市場で「獲得できる可能性のある最大の市場規模」)を掘り下げてみます。経営陣は現在、首都圏だけで1.6兆円(153億ドル)の中古住宅・リノベーション済み住宅市場を想定しており、2025年までに全国で見ると8兆円(7600億ドル)にまで拡大すると予測しています。

さらに一歩踏み込んでみると、現在の東京都内のリノベーション済み中古住宅市場は約5,000億(48億ドル)で、2025年には8,000億円(76億ドル)にまで成長すると予想されています。

もちろん、日本には他にも人口集中地があり、時間とともにツクルバは確実に拡大していくことを忘れてはいけません。

大阪圏 - 1900万人

名古屋圏 - 950万人

北九州圏 - 550万人

静岡圏 - 300万人

日本の、巨大でかつ成長をしている中古住宅再販市場の背後には、日本政府の支援を受けた非常に強力な追い風があるのです。

カウカモ. 住宅購入体験の再発明、パーソナライズ、デジタル化

はっきり言って、今日のカウカモはOpendoorに完全に匹敵するものではありません。むしろ、このプロダクトはRedfinの伝統的な住宅仲介マーケットプレイスに近いもので、同社は積極的に買い手と売り手の間の取引を促進しています。特に都心部で新しくリノベーション済み中古物件を対象としています。

需要サイドの「リデザイン」

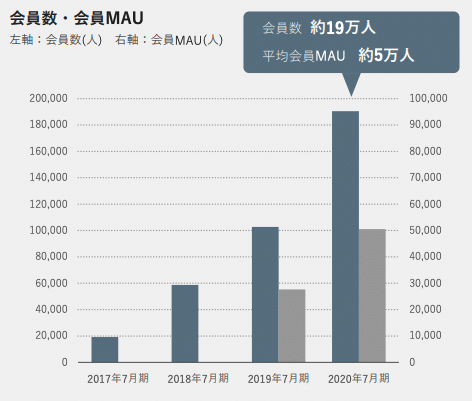

まず注目すべきは、カウカモがエンドユーザーの間で強い推進力を持っていることです。2019年度(2020年7月末)のカウカモの登録ユーザー数は前年比86%増の19万人に達しました。この数は10月12日時点で20万人以上に跳ね上がっています。

登録MAUも同様に、前年同期比72%とかなり急成長しています。

米国の同業他社であるRedfinと同様に、ツクルバの使命も「消費者目線での不動産の再定義」です。しかしRedfinとは異なり、ツクルバには、リノベーション済み中古物件を購入するという消費者の認識をさらに加速させなければならないという課題があります。

今後数十年の間に、日本の住宅購入者が、世界の先進国と同様、中古住宅販売が住宅販売全体の50%以上にまで上昇した場合、ツクルバは、その進化の中で決定的な影響力を持つことができます。そして重要なことに、ツクルバはリノベーション済み中古物件の価格設定と購入頻度(より多くの頻度)に大きな影響を与えられる、非常にいいポジションにいます。

*JBI注2

当然のことながら、次の疑問は、現在のカウカモでの検索と購入の体験がどんなものか、ということでしょう。以下に基本的な概要をご紹介します。

ユーザー体験は主にモバイルでの利用を想定していますが、デスクトップサイトでは、同社が厳選した物件をどう紹介しているかを見ることができます。カウカモ編集部と現在の所有者の両方の言葉によって、まるで家を内見しているかのような感覚になるでしょう。末尾には、推定住宅ローンとその他諸費用の詳細と共に間取りが記載されきます。

全体的に、今日の日本の不動産市場においてはかなりユニークなデジタル体験であり、VRなどの技術を取り入れることで、さらに改善していこうとしています。

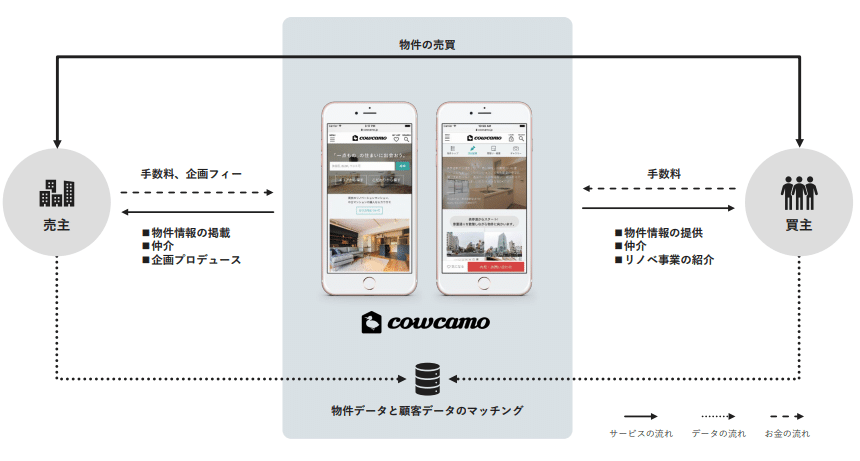

カウカモのエンドtoエンドのデジタル購入体験の背後にある仕組みを詳しく見てみると、最終的には統合された垂直統合型の住宅購入取引プラットフォームになるための基礎を、すでに築いていることがわかります。

物件、ユーザー、デザイン、取引データの豊富さを考えると、ツクルバは、価格設定、物件の在庫構成、ターゲットとなる購入者のプロファイル、リノベーションとデザインの仕様などを最適化する能力を高めていくでしょう。

OpendoorやCarvanaのように、このような包括的なデータセットを活用することは、通常、購入頻度が低く、大きな意思決定が必要で、かつ流動性が限られ、取引が複雑な市場で最も効果的です。

これを念頭に置いて、Opendoorを覗いてみましょう。データの取得と分析がどれだけ粒度の高いものになるのか、そしてそれを適切に利用することでどのような価値が生まれるのかがわかるはずです。

ツクルバの経営陣は、他のビジネスとシナジーを生むという観点でも、成長するデータ資産の力を十分に認識していることがよくわかります。

サプライサイドへのさらなる投資とキュレーション

上記の図にあるように、カウカモは、不動産デベロッパーから個人の不動産投資グループまで、850社以上のサプライヤーとの関係を築いてきました。

一般的な不動産リスティングサイトとは異なり、カウカモは不動産サプライヤーに対して、売却の可能性と価格を最大化するための最適なリノベーション方法について、データに基づく予測提案をしています。

これは、現在の日本の不動産市場において技術的なノウハウはもちろん、重要なデータへタイムリーに広くアクセスし、データに基づく予測提案ができる不動産グループが少ないことを考えると、強力な競合優位性となります。

これは、現在少数ではあるものの、ますます重要になるデジタルに精通した若年層をターゲットとする際にはより強力になります。

市場の流動性を向上させるために、経営陣は最近の決算説明会で、サプライサイドの強化に積極的に取り組んでいることを明言しています。

これには、コアである「事業者向け」の不動産サプライヤーのさらなる多様化と成長が必要です。より重要なのは、個人の中古住宅サプライヤーのロングテールの拡大になるでしょう。

時間が経つにつれて、これらの個人の多くが、以前カウカモで物件を購入者したか、あるいは購入することになるでしょう。アメリカのOpendoorが時間の経過とともにそうなったのと同様に。

統合

例えばOpendoorやCompassについて議論するときによく引用される、成長の「フライホイール」は、カウカモにも当てはまると納得できる人も多いはずです。ツクルバの経営陣も、このコンセプトを理解しているようです。

今日のカウカモのビジネスの中で、これをより具体的な文脈に当てはめると、経営陣が中期的に会社が進むべき道筋を明確に示していることがわかります。

*JBI注3

将来の大きな可能性

ShawSpring PartnersのDennis Hong氏は最近、2020年10月のインタビューで次のようにコメントしています。

"最高の経営陣は選択肢を創造し、その選択肢を追い求めるためにリソースを非常に思慮深く使っている。"

このインサイトに基づくと、ツクルバがカウカモに追加することで、顧客の幸福度を高め、複利的に収益を増加させることができる、非常に補完性の高い製品/サービスが存在します。

インスピレーションを得るために、米国市場における例をいくつか紹介します。

Block Renovation - 建築家に並ぶデザイン、建設労働力、什器や材料を組み合わせて、手頃な価格のリノベーションパッケージを提供するリノベーションプラットフォーム。

*JBI注4

Welcome Homes - よりシームレスで価格透明性のある、カスタマイズ可能な住宅購入プロセスを作成することにより、住宅購入者を住宅建設者に変えることを目的としたオンライン住宅用不動産プラットフォームとして運営されています。

*JBI注5

さらに、いくつかの「プラットフォーム」テック企業と同様、ツクルバはカウカモのユーザー体験の中に、収益性の高い金融商品を直接組み込むことができます。

これは例えば、住宅ローンの融資、住宅保険、家具の購入資金の融資や、追加のリノベーションのための分割払いなどが考えられます。

*JBI注6

カウカモには今日、3つのアクティブなパートナーシップがあります。最初の2つは、マルイとスターマイカです。

マルイに関しては、ツクルバは2020年7月に700万ドルの0.5%利子付5年転換社債を転換価格1,200円で発行しました。

マルイは時価総額40億ドルの企業で、小売・電子商取引、クレジットカード、広範なフィンテック分野で事業を展開しています。グループには700万人以上のアクティブなクレジットカード会員がおり、そのうち95%が40歳未満。この会員を活用して「ライフスタイル」関連のサービスを拡充していく予定です。

例えば、今日の家賃保証や賃借人の保険などです。マルイの経営陣は、家賃保証事業が2025年までに2億ドルの内部事業になると予想しており、主にZ世代・ミレニアル世代(最新のMaruiの投資家プレゼンテーション)を相手とするサードパーティの住宅&マンションビルダーとのパートナーシップを介して、目標の大部分を達成しています。

おそらく、ツクルバやカウカモとの提携は、同様の最終目標を念頭に置いていると思われます。

スターマイカとの提携は、より分かりやすいものです。スターマイカはマンションを取得し、リノベーションし、その後販売しています。スターマイカはカウカモを、自社のマンション在庫を掲載してもらうだけでなく、成長しているデータ資産を用いて、その顧客層に特別なサービスを提供できる魅力的なマーケットプレイスとして活用できるでしょう。

今回の提携により、スターマイカとツクルバは、日本最大級のリノベーション物件メディア「カウカモ」の中からリノベーションのデザインパターンを選択できる新しい販売システムを共同で構築します。これにより、(リノベーション前の)スターマイカ物件の購入者は、複数のパターンから好みのリノベーションデザインを選ぶことができるようになります。

最後に、非常に新しいパートナーシップであるため詳細は不明ですが、ツクルバは最近、2020年9月に市場規模22億ドルで、非常に人気のある消費者向けパーソナルファイナンス・中小企業向けファイナンスSaaSプロバイダーであるマネーフォワードとの間で業務提携を行いました。注目すべきは、Money Forwardの個人ユーザー数は2020年7月時点で約1050万人であることです。

カウカモはマネーフォワードと協力して、2つのプラットフォームを直接接続するだけでなく、マネーフォワードの既存製品である「マネーフォワードME」のために、不動産資産に特化した可視化・追跡アプリケーションを開発するようです。

より一般的には、この無料アプリは、銀行口座、クレジットカード、証券会社やFX口座、年金などの金融口座を自動的に集計し、追跡します。(IntuitのMint製品のようなもの)。この提携により、少なくともカウカモのユーザー獲得の取り組みが大きく広がることは間違いありません。

競合は存在するが、ツクルバは際立っている

ツクルバは今日、消費者のためのリノベーション済み中古住宅の購入体験を再定義し、改善することに焦点を当てています。

急速に変化し、ますますデジタル化が進む今日の世界において、消費者と緊密に共鳴するための戦略と実践を進めるアプローチをとる企業は非常に少なく、競争の激しい国内の分野において、強力な差別化ポイントとなっています。

*JBI注7

現在、ツクルバの主要な競争相手は間違いなく2つあります。しかし、どちらも現時点ではカウカモに匹敵する製品を持っていません。

この2つのうち、カチタスは住宅リノベーションの分野で深い経験を積んでいるため、カウカモの事業領域に最適な資金力と不動産運営ノウハウを持っています。日本を拠点とするプライベート・エクイティ企業であるアドバンテージパートナーズの数年の所有期間を経て2017年12月に上場したカチタスは、その後、市場規模が最大22億ドルに達し、最大8億5000万ドルの収益を上げるビジネスに成長しています。

カウカモとは異なり、カチタスは日本全国の地方都市にある、「第4の選択肢」と呼ばれる空き家を購入します。一旦購入した住宅をフルリノベーションし、114店舗のサテライトオフィスネットワークと大規模な営業力を活用して、在庫を個々の買主に販売します。

カチタスは価値あるサービスと高品質の製品を提供していますが(上記のビフォーアフター写真を参照)、カウカモと正面から競い合おうとする際には、「イノベーションのジレンマ」に直面するでしょう。

カウカモと競い合うには、販管費、有形固形資産営業利益率、社内文化、ターゲットとなる顧客と資産のプロフィール、株主基盤などを大幅に「再構築」する必要があります。このような移行は確かに必要なことですが、カチタスの限られたtech DNAを考えると、容易なことではないでしょう。

*JBI注8

その他の競合として、LIFULLは、他社が "サイドベット"と見ているサービスと合わせて、不動産のリスティングサイトを運営しています。

その中核となる不動産リスティングサイトは日本最大であり、米国のZillow、英国のRightmove、オーストラリアのREA Groupにも匹敵します。

エンドユーザーは、所在地、タイプ、駅近などの条件で400万件以上の物件を閲覧することができます。LIFULLでは、不動産会社・仲介業者に物件を掲載するために、月額15,000円の会費、問い合わせ料金、月額賃料/総物件売却額に応じた手数料が加算されます。

日本最大の不動産リスティングサイトとして、LIFULLは需要側の注目と供給側のリスティング在庫を集めており、そこからiBuyingの取り組みを始めることができます。米国のZillowと非常に似たセットアップと、潜在的なiBuyingの戦略を持っています。

しかし、LIFULLは、少なくとも当分の間は、コアとなる不動産リスティング資産を海外に拡大し、不動産投資商品を成長させることに注力しているようです。

*JBI注9

カウカモでの収益性の高い成長とGMVのスケール

2020年7月に終了したばかりの20年7月期は、COVID-19の影響を大きく受けました。それでも、ツクルバの事業全体とカウカモでは、それぞれ13%と5%の成長を達成しました。

特筆すべきは、カウカモは会社全体の売上高の78%を占め、事業セグメント別の売上総利益率は80%であるのに対し、会社全体の売上総利益率は69%であったことです。

カウカモはまた、2020年度に21%の営業利益率を記録することができました。これは前年の27%からは減少しました。

以下のグラフは、カウカモの収益、粗利益、成長ドライバーである住宅購入取引件数とその後のGMVの内訳をより詳細に示したものです。

注:2020年7月期第3四半期は、COVID-19が世界的に流行した時期。

注目すべき点は、売上総利益ベースでは、ツクルバの2020年7月期の会員MAU1件あたりの収益は240ドルと、2019年7月期の335ドルから28%減少したことです。これは主にCOVIDが原因です。また、2021年7月期の会社全体の収益が減少すると予想されていることも特筆すべき点です。

*JBI注10

JBIの締めくくりの言葉

OpendoorやRedfinと同様に、ツクルバが長期的に投資している、消費者の行動のデジタル化・透明化・パーソナライズ化、そしてより楽しい住宅購入体験へのシフトは、避けては通れないことです。

カウカモは、規模の面だけでも、Opendoorに到達するまでには長い道のりがあることは間違いありません。しかし、Opendoorと同様に、カウカモにも時間の経過とともに様々な競合優位性があると考えています。この競合優位性を強調するために、Opendoorに関するPacky McCormick氏の言葉を引用します。

“Opendoorは、住宅売却の取引を超えたサービスを加える予定だ。それは引越事業の計画だと発表されているが、それが継続的な住宅の修理やメンテナンス、塗装、芝生の手入れ、掃除、あるいは住宅に関連する下の3つのうちいずれかのサービスを提供し始めたとしても、私は驚かないだろう。”

・Opendoorが独自のデータを収集して価格モデルに反映させる

・Opendoorを一次想起にする

・在宅時の生活体験を向上させる

また、資本力と不動産のバリューチェーンにおける独自のポジショニングを活かし、新たな金融商品の創出をすることも考えられるでしょう。例えば、バランスシート上で保有するエクイティのシンジケート化、あるいは株式に基づく新たな形態の資金調達を買い手に提供することで、投資家に対して都市型のインデックスへの投資機会を提供することが考えられます。

ツクルバの核心的なリスクの一つは、経営陣が事業を継続して実行し、リノベーション済み中古住宅購入市場を事業と並行してさらに成長させることができるかどうかということです。

私たちはアメリカ、中国、ヨーロッパで実践されている先進的な技術産業と戦略を、日本の企業と橋渡ししようとしています。

Eventbrite最高プロダクト責任者であるCasey Winter氏のブログ記事は、私たちがツクルバについて考えているときに、非常にタイムリーなものでした。この記事の中で、Casey氏は上記のチャートを共有していますが、これは現在存在する様々なタイプのデジタル「マーケットプレイス」の主要な側面をまとめたものです。

カウカモは「マネージドマーケットプレイス」セグメントに属しており、時間の経過とともにさらに右に進む可能性を秘めています。

Version One Venturesの「マーケットプレイスハンドブック」では、マネージドマーケットプレイスを「買い手と売り手をつなぐだけではなく、より良い体験を提供するためにバリューチェーンの一部を追加したマーケットプレイス」と定義しています。

最終的には、マネージドマーケットプレイスは、取引をよりシームレスなものにするための付加価値やサービスを提供することで、新規供給の可能性を広げ、販売/購入の「苦痛」を軽減することができます。さらに、企業が「ヘビーリーマネージドマーケットプレイス」に向かうにつれて、提供される価値提案の洗練度も高まる傾向にあります。

カチタス、Opendoor、Zillow、Redfinがやっているように、ツクルバがカウカモを「垂直統合」のカテゴリーへと飛躍させ、自ら物件を取得することができる時を楽しみにしています。

しかし、実際には自ら物件を取得することはしたくないかもしれません。

憶測ですが、日本のテクノロジー、銀行、規制環境の最近の動きをよく見ると、カウカモのようなテクノロジーのノウハウや機敏な運用さ、データや評判における優位性を持たないサードパーティー組織が、カウカモとの提携を検討する世界の予兆が見えてきます。特に日本のメガバンクや地方銀行は、コアビジネスの構造的な逆風に直面している中で、存在感を維持したいはずです。注目すべき動きとしては、以下のようなものがあります。

・立法府は銀行の異業種進出を容易にしようとしている

・銀行がスタートアップ企業の5%以上を所有できるようになり、フィンテック企業への投資の門戸が開かれる

・特に日本の銀行は、内部でカウカモのようなサービスを作れる可能性は限りなく低いので、メガバンク・地銀が潜在的に介入して、ツクルバの事実上の住宅ローンの貸し手/バランスシートになり、その過程で株主になるというのがここでの考え方です。

・ワンストップの「金融サービス仲介業」免許証 - 2020年7月

・上記は絶対に大きいです。今回の規制変更で事実上可能になったことは以下の通りです。

・日本では、規制が厳しい金融サービスはおろか、その他の領域でもライセンスを取得することは非常に困難です。

上記の変更により、金融商品をサービスにより簡単に、且つ積極的に組み込むことが可能になります。これは、APIを活用したフィンテックサービス(すなわち、SoFiのGalileo、Plaid、Finix、Drivewealthの日本版)やスタートアップ+非金融系消費者向け企業にとっても、大きな成長機会となるでしょう。

この記事の冒頭で述べたように、私たちはツクルバを「公開市場でのアーリーステージVCの賭け」と見ています。投資家が今の会社への投資からVCのようなリターンを得るためには、まだまだ多くの時間がかかります。その上、2021年7月期はトップラインが減少する可能性が高く、多くの投資家からは好まれないでしょう。

その結果、さらなる規模拡大と成功が財務報告に反映されるまでは、当面投資家がツクルバに熱意を感じることは難しいでしょう。とはいえ、長期的な展望を持って10年後を見据えた場合、カウカモが年間10,000件以上の住宅販売取引を行っており、GMVが40億ドルを超えるような世界を想像することは、それほど遠いことではないと考えています(覚えておいてください:同社は2021年7月期に600件以上の取引でGMVが2億6,000万ドルを予想しています)。

最後に経営陣の報酬について強調しておきたいことが一つあります。2020年11月に経営陣に発行される最新の新株予約権(行使価格1,045円(現在の1株当たり753円を39%上回っています)を100%行使するには、粗利益を2倍の2,500百万円にする必要があります。

締めくくりに...最後にもう一度Opendoorに戻ります。ご存知の通り、Chamath Palihapitiya氏のSocial Capital Hedosophia Holdings Corp. IIはOpendoorと合併します。Opendoorの2019年の収益は1.0倍の47億ドルで評価されていますが、これはOpendoorの実効GMV(つまり2019年に販売した全住宅の総販売価格)に相当します。完全な比較にはならないが、参考にできる数値です。

ChamathがOpendoorのことを"こいつらは私の次の10倍のアイデアだ "と言っていたように、ツクルバは次の100倍のアイデアになるかもしれません。時間が経てばわかることです。

注釈

*JBI注1

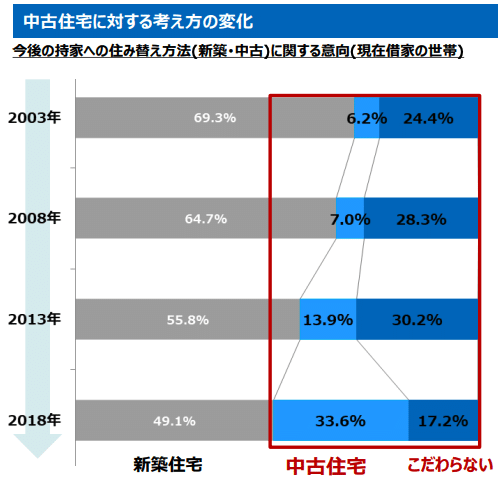

野村総合研究所の推計によると、日本の空き家の数は 2033 年までに 2,170 万戸、つまり全住宅の 3 分の 1 に達します。競合他社のセクションで詳しく触れますが、カチタスは非常に洗練された、規模の大きい、市場をリードする不動産グループであり、空き家スペースに特化した事業を展開しています。彼らの最近の投資家向けプレゼンテーションのグラフィックは、中古住宅に対する日本人の意識が変化していることを証明しています。

要するに、2025年までに全住宅の50%が築年数25年以上になり、新築住宅の供給量が劇的に減少し続けている市場において、市場の構造的・文化的な現実に後押しされて、中古住宅を好む新規世帯の数が増加しているということです。これは、デジタルネイティブの若い世代を主なターゲットとした、リノベーション済み中古マンションのオンライン購入体験を再構築している会社にとって、かなり刺激的な状況だと言えるでしょう。

*JBI注2

日本の中古住宅は歴史的に、所有者が退去した後は取り壊されてきました。その結果、中古住宅は、非常に低い価格で販売されることが多いです。ツクルバがエキサイティングに試みているのは、クリエイティブな建築とライフスタイルの革新、そして社内文化によって、現代的なデザイン、個性、構造的な耐久性を、リノベーション済み中古マンションに吹き込むことです。まだ部分的にしか実現していませんが、長期的な最終目標は、購入者が中古リノベーション住宅のプランニングにおいて、自分でカスタマイズできる割合を増やしていくことです。

そうすることで買い手は、典型的な "既製品で "新築の "クローン "に対して、中古リノベマンションを非常に魅力的で手頃な価格な代替品として、見始めるでしょう。さらに一歩踏み込むと、日本において「型にはまらないければいけない」といった社会的圧力からの"脱出"を表しているとも考えられるでしょう。これらが一部でも実現すれば、ほぼ確実にリノベーション済み住宅の購入意欲が大きく跳ね上がり、ツクルバだけでなく、日本の住宅購入エコシステム全体に恩恵をもたらすことになるでしょう。

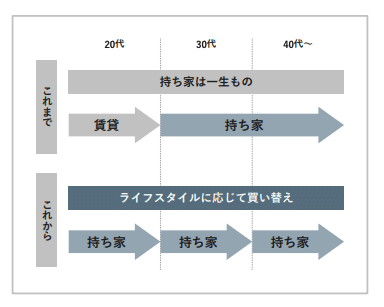

最後のポイントを詳しく説明すると、米国と同様に、日本の住宅購入者は成長している活気のある再販市場が存在することを知って、ライフスタイルの変化に合わせて、生涯にわたって住まいを住み替えていくようになるかもしれません。それまでには長い時間がかかりますが、その間ツクルバは、リノベーション済み中古住宅の平均販売価格が徐々に上昇し、購入頻度が上昇することで、恩恵を受けることになるでしょう。

ツクルバのデザインワークを視覚的に証明するために、MoneyTreeのオフィス(外国人が設立した日本のフィンテック企業で、現在オーストラリアに進出している)と高山のコワーキングスペースのプロジェクトを見てみましょう。平均的な日本のオフィスと比べてみてください。

カウカモに掲載されているリノベーションマンションと東京都内の一般的なマンションを比較してみましょう(上はカウカモのメインページ、下は一般的なマンション掲載サイトからの引用)。ご覧のように、照明、部屋のデザイン、調度品にエレガンスさが加わっています。

*JBI注3

経営陣が明らかに事業の将来について熟考しており、今目の前にある機会を把握しているように見えることに、我々は興奮しています。

上記のような今後の道筋を理解するためには、経営陣からの追加情報やインサイトが必要であるとは思いますが、それでも、我々はまずi)フランチャイズモデル、ii)プライベートブランドの物件に最も興味をそそられています。

後者については、「Opendoorモデル」である可能性が高いと考えています。しかし、経営陣からの更なる情報がなければ、ツクルバがどの程度まで、Opendoorが追求しているより資本集約的な実行戦略を追求したいのか、判断するのは難しいです。

フランチャイズに関しては、少し立ち止まって考えたいです。

高い増分利幅でのスケーラビリティという、この戦略の合理性や魅力を理解している一方で、

①個々のフランチャイズ加盟者次第になる、一貫性のないユーザー・エクスペリエンスによるリスクの増大とその後の二次効果、

②「販売オペレーション・モデル」が、デジタル購入体験を後押ししている状況、

を考えると不安になります。

このような世界に到達した場合、フランチャイズ料を支払う人はいるのか、フランチャイズは何をしているのか、は疑問が残ります。ということです。

もちろん、すぐにそのような状況にはならないことは理解しています。完全なデジタル購入体験が実際にどのようなものになるのか、明確なアイデアはありませんし、変化のタイミングや、複雑さ、完全な範囲は国や文化によっても異なりますが、「完全な」デジタル購入体験が将来的に実現する可能性は高いでしょう。

繰り返しになりますが、これらはこれまでに提供された情報に対する私たち(JBIの筆者)の考えに過ぎません。私たちが誤解している可能性もあり、あまり推測しすぎるのは無駄だと思います。

また、最新の決算短信を読むと明らかなように、現時点で経営陣はこの道筋通りに進めているわけではありません。

*JBI注4

ツクルバは、パートナーの「仕入再販事業者」とゼネコンとの間ですでにこれを行っていますが、Blockが行ったように、より消費者に向けた製品にパッケージ化することで、「ロングテール」サプライヤーのプールを効率的かつ有意義に拡大することができます。

これは、i)すでに想定されている販売に至るまでの流れの中で、このリノベーションの提供を促進することによって、

あるいはii)現在の家をよりよくするためのリノベーションしている人の間での "マインドシェア "を獲得することによって達成され得ます。(すなわち、関係性を築くため、また今後のカウカモの売上の種を植えるために、今リノベーションを利益が出るように売るー顧客獲得単価が増大すると思われる将来の収益源に分類されるオプションです)。

*JBI注5

先に大きく触れたように、Welcome Homesのアプローチは、カウカモの延長線上にある可能性が高いと考えています。

*JBI注6

Opendoorと同様、カウカモがいつの日か、住まいに関連するすべてのこと(住宅の売買、住宅ローン、家具の購入、関連する金融商品、継続的なリノベーション、家の修理など)のための「デジタルホーム」になる可能性があることがわかります。

*JBI注7

世界の他の地域に比べて日本では、ミレニアル世代とZ世代が、より深い変化をもたらす存在になると考えています。

既存の日本の思想、文化的信念、社会的行動が完全に解体されることを示唆しているわけではありません。ただ、これらの若い世代は今、全盛期の金銭的・家庭的・文化的・政治的に重要な年齢になりつつあり、相対的に増加したリスク選好、個人的なスタイルや思考を表現したいというより強い欲求、そして自分たちを取り巻く世界に対するよりグローバルで社会的、包括的な見方を持っていると感じています。

この人口統計学的な「政権交代」は、一般的には些細で、見えづらく、特定の企業の財務諸表で特定することは困難ですが、ダイナミックに変化する市場の現実に積極的に寄り添うことができる企業は、ますます報われるようになるでしょう。

もちろん、他のグローバル市場についても同じことが言えますが、日本の革新的なソフトウェア/テクノロジー企業には特に買いであると考えています。

この「破壊」の障害として政府の規制を指摘する人もいるかもしれません。ですが、よくよく調べてみると、最近の日本政府は技術進歩を促進し、それを阻む障壁を取り払うことに非常に積極的であるようです。

*JBI注8

私たちは、カチタスの大ファンです。彼らはツクルバと同じような市場の追い風から恩恵を受けており、フォーカスしている地域の競合他社に対して、規模、データ、評判の計り知れない優位性を持っています。カウカモとカチタスの間でパートナーシップが結ばれても全く不思議ではありません。i)地理的フォーカス(都市部 vs. 地方)、ii)ビジネスモデル(デジタルオンリー vs. 物理的な建築)、iii)資産強度(アセット・ライト vs. アセット・ヘビー)が相補的であるため、この2つを何らかの形で組み合わせることで、より大きな価値を生み出す可能性があります。

また、時価総額230億ドルの家具・インテリア製品の小売業者であるニトリホールディングスがカチタスの株式の34%を所有していることも興味深いです。カウカモのプラットフォームをニトリの豊富な商品カタログにリンクさせることで、アプリ内での家具の購入やレンタルを可能にし、新しくリノベーション済み中古住宅やマンションの検索や購入を補完できるという付加価値があることは、簡単に見出せます。

*JBI注9

結局カチタス、LIFULL、そして私たちが取り上げていない他の会社が、カウカモと正面から対決する可能性はあるのでしょうか?その可能性はあります、今のところ脅威はありませんが(見落としていたら教えてください!)。

また、日本の市場は、時間の経過とともに、他の「カウカモ」的なサービスの存在を支えるのに十分な規模になっている可能性が高いことも付け加えておきます。

*JBI注10

このように、2021年7月期の売上高見通しについては、正直、少し混乱しています。まず、「法人スポット取引」とはカウカモ以外の収益に関連するものではないかと考えています。また、「仕入再販取引」とは、購入者が最近カウカモで購入した住宅を転売した場合に発生すると想定していますが、間違っている可能性もあります。この点については、会社に確認する必要があります。

さらにポジティブな点としては、経営陣は20年度中にカウカモのGMVと「プラットフォーム総利益」がそれぞれ40%と21%に跳ね上がると予想しています。

以下の図を見ればわかるように、同社は、「テイクレート」をGMVに適用して「platform profit(プラットフォーム収益)」を導いているように見えます。私たちとしては、「platform revenue(プラットフォーム売上高)」を導くものと想定するだろうにもかかわらず。私たちは現在混乱しており、会社の様々な収益モデルの詳細な全体像をよりよく理解したいと考えています。

遊び心も含めて推測してみると...カウカモのGMVとプラットフォームの利益は来期に向けて大幅に増加し、会社全体の収益は減少していますが、経営陣は効果的に事業を合理化し、カウカモにますます注力しているのではないかと考えています。

その結果、2020 年度の決算が比較的よくない見通しであることを考えると、会社全体の収益が影響を受けるのは当然のことであり、ちょうど事業が「crown jewel(訳注:おそらく会社が保有している価値の高い経営資源のこと)」を倍増させつつあるときに、株価が底をつく可能性もあります。言い換えれば、カウカモのアップサイドの機会を信じて、ツクルバのポジションを構築し始める理想的な時期です。

しかし、カウカモの2020年7月期の売上高が13億3900万円で、2021年7月期にはGMVを40%成長させる一方で、2021年7月期には会社全体の売上高がカウカモの2020年7月期の売上高だけで10%程度しか上がらないというのは、まだ理解できません。

いいなと思ったら応援しよう!