ゴールド再考:利上げ終了・利下げ開始の時代のチャートを見直す チャート編

こんばんは。とまとです。今日はグローバルマクロブログの人がゴールド利確で米国2年債に集中という記事をみて、もう一度ゴールドについてチャートをみながら考え直してみたいと思います。

チャートだけで力尽きたため、考察編は後日記載します。

これまではゴールドの大相場だけみてきましたが、今回は利上げ終了、利下げ開始を一通りみていきたいと思います。

その前に復習ですが、ゴールドの上昇要因は複数ありますが、今回は利上げから利下げに転じる場面であり、そこでの主要因としては、実質金利の低下によるゴールドの上昇を想定しています。実質金利とは、名目金利(債券利回り)ー インフレ率を表しており、ドルの価値を表しています。なぜドル建てのゴールドが上がるかというと、ドルの価値が下がっていくことが1つの理由です。

よって、今回は実質金利の要素である10年債利回りと10年の期待インフレをみていきたいと思います。ただ、期待インフレはデータが限られるのでCPIコア指数もあわせてみていきます。債券投資の可能性もあわせてみていくため、2年債利回り、30年債利回り(TLT, TMFを想定)もみていきます。

2019年-2020年の相場

FFレート

2019年1月利上げ完了。2019年8月利下げ開始。

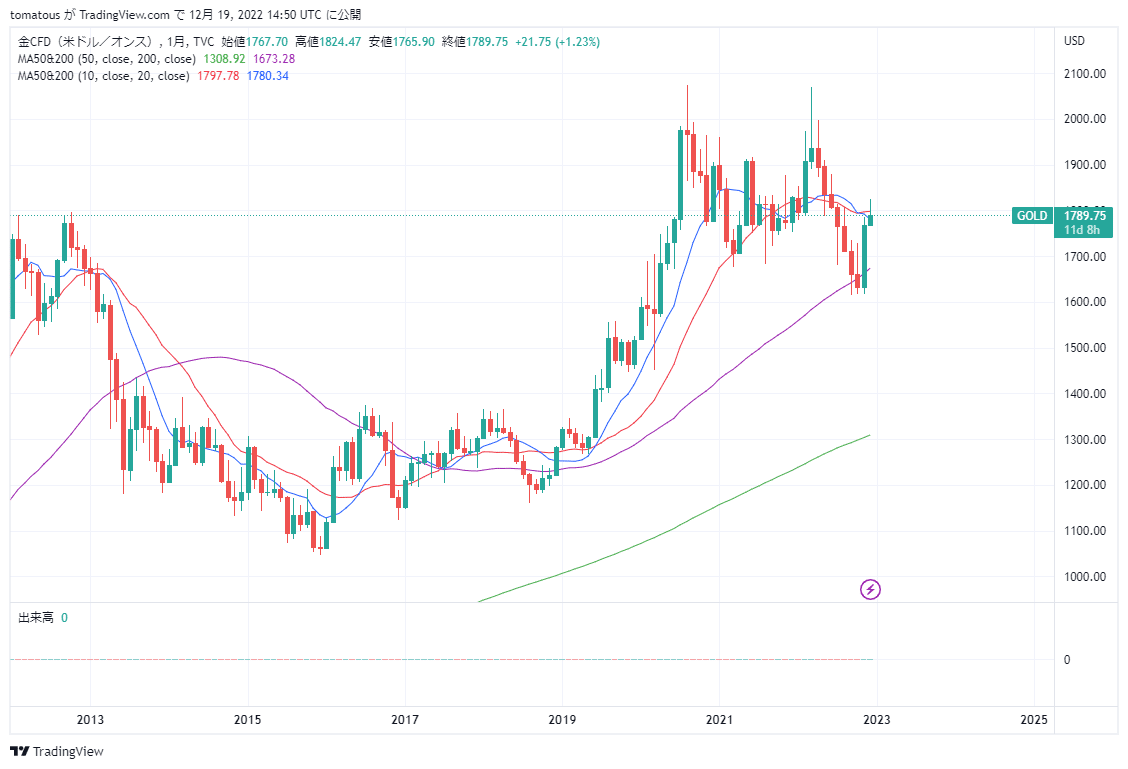

ドル建てゴールド

2018年11月に大きな上げの最初。その次の大きな陽線が利下げ開始時。利下げ開始からでも大きくとれている。

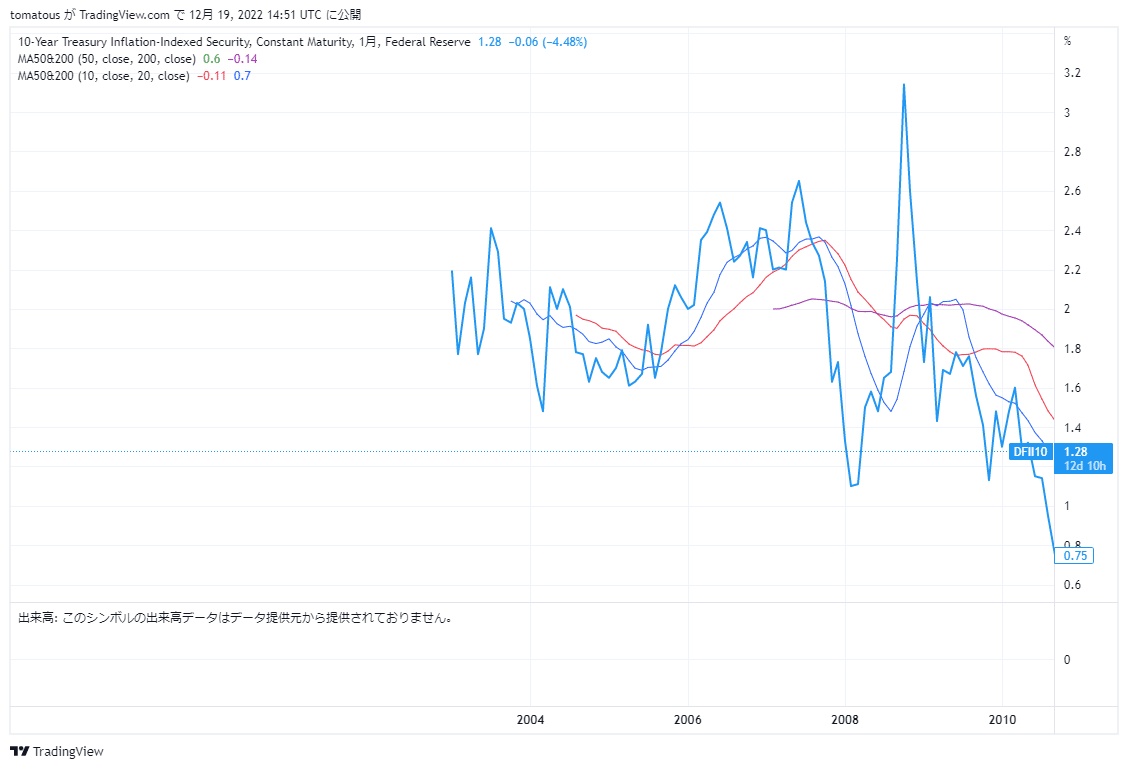

実質金利

実質金利のピークアウトからの下落の期間にゴールドが上昇していることが確認される。実質金利が下がるかが長期的なゴールドの上昇の焦点となる。

米国10年債利回り

一貫して低下していっている。

期待インフレ

利下げ開始の2019年8月まで一貫して下がってきている。その後、やや上昇して、コロナによる低下となる。コロナ後は上昇を続ける。ここで考えたいのは、今回、景気とは関係なく起こったコロナや次でみるリーマンショック(こちらは景気と関係あるが)のようなレベルがくるかどうかである。結論はわからないが、そのレベルがこないことは想定しておく必要がある。

CPIコア指数

当時は大きな物価上昇はなかった。

米国2年債利回り

利上げ完了の前月から下がりだし、安定的に低下している。米国2年債に集中投資は、利上げ終了から利下げ開始の期間では、この安定感を考えると1つの手である。

米国30年債利回り

こちらも利上げ終了2ヶ月まにピークアウトし、そこから下げ続ける。ただし、途中で戻しがあったりして、2年債よりも戻しを計画する必要がある。

S&P500

2010年代

FFレート

ドットコムバブルでは、2000年6月利上げ完了で2000年12月利下げ開始

リーマンショックでは、2006年7月利上げ完了で2007年8月利下げ開始

ドル建てゴールド

2000年代はゴールドはずっと上昇トレンドだった。

リーマンショック前後ではゴールドの大相場を作っている。

ドットコムバブルのときは、利下げの一回目の打ち止めの後に本格的に上昇している。

実質金利

残念ながら、ドットコムバブル時の実質金利のチャートがない。リーマンショックでは、利上げ終了あたりで一度低下をみるも、もう1度あがり、利下げ開始の手前でピークをつけて下がっていく。ゴールドも2回にわけて上昇をみせている。

米国10年債利回り

リーマンショックでは、実質金利と似た動きであるが、2008年4月5月で戻しがある。

ドットコムバブルでは、利上げ完了時よりも手前ですでにピークアウトしており、利下げ開始時の後もアップダウンを繰り返しながら最終的に2002年2003年まで下がっていっている。

期待インフレ

リーマンショックの時は、その手前から下がり始めるも、大幅に下げたのはリーマンショックのときからである。最終的に大きく下げ、その後戻していっている。

CPIコア指数

リーマンショックのときは、利上げ完了からCPIが低下していっている。その後利下げ開始とともにCPIがまたあがってきている。たしかに、物価上昇時にゴールドがあがっているかも。リーマンショック後も一時的に物価がさがるも、2019年ぐらいまではCPIは大きくふれながら横ばいである。

ドットコムバブルのときは、利上げ完了から利下げまではCPIコア指数は横横である。そして、利下げ開始とともに、CPIが低下していっている。ディスインフレに対する利下げか。ゴールド上昇期間もCPIが下がっている。

米国2年債利回り

ドットコムバブルは利上げ完了をピークに下げ続けている。リーマンショックは、利下げ開始の手前ぐらいから下げ始めている。

米国30年債利回り

リーマンショックの後を別にすれば大きな低下ではないが、アップダウンを繰り返しながら低下している。ここらへんは期待インフレが高いのも影響しているのか?

ドットコムバブルも利下げ開始の次の月をピークに下がり続けている。

S&P500

1980年代

FFレート

ドル建てゴールド

1984年の利下げ後は1985年以降に相場を作っていますが、1990年の利下げではゴールドは動いていません。

米国10年債利回り

利下げ期間、一貫して金利が低下しています。一方、1990年の利下げ後はかなり緩やかに金利が低下していっています。ここらへんがゴールドの上昇に関係しているのでしょうか。

CPIコア指数

1984年からの利下げの期間はCPIは横横となっています。CPIが変わらず、米国10年債利回りが低下したため、ゴールドが上昇したのでしょうか。一方で、1990年の利下げでは、高止まりした後、急激に低下しています。期待インフレの数値はないですが、おそらく期待インフレが10年債利回りの低下以上に低下してしまい、ゴールドの上昇がなかったのかもしれません。

米国2年債利回り

1990年の利下げ後は一貫して金利が低下

米国30年債利回り

こちらも1990年の利下げはアップダウンがあるものの右肩下がりで低下。

S&P500

1970年代

FFレート

インフレで話題になる時代です。

ゴールド

2回の大相場をつけました。いずれも利下げ時ではなく、利上げ時に上がっていますね。

米国10年債利回り

CPIコア指数

こういった記事がもっと読みたいという人がいましたら、下にある「気に入ったらサポート」をクリックして、投げ銭による支援をお願いします。支援があるとモチベーションが高まって記事を書くきにもなるかも。