#13|デュアルモメンタム DM7の戦略:安定運用と爆発的リターンを両立する方法

今回はPortfolio Visualizerを使った実際のデュアルモメンタムを公開します。

使用しているアセットは国内証券会社で誰にでも購入可能な3倍レバレッジETFです。まずデュアルモメンタムの実際のパフォーマンスを確認します。最後にportfolio visualizerのリンク先とパラメータの設定のなぜを解説します。

このシステムは#9で紹介したDM1のアンサーソングです。

なお#9:DM1は2024/4月時点で266倍になっています。

2024年5月追記。多くは語りません、人生を変える利益が出せるかもしれない劇薬デュアルモメンタム投資を近日公開します。

SPXLを使った3倍レバレッジ×デュアルモメンタム DM7

期間は2010年12月1日~(2024年4月1日)

執筆時点までとなります。portfolio visualizerのリンクを使えばこの先も自分の目で確認できます。コントロール(比較対象)はSPYです。

Portfolio Growth リターンのグラフ

対数グラフになっていますので縦軸に注目しましょう。SPYとは桁が違います。

Perfomance Summary リターンとリスクの表

トータルリターンは39.9倍、対SPY比は7.1倍。

仮にS&P500指数へインデックス投資をしたAさんが資産1000万円になったとき、デュアルモメンタム投資をしたBさんは資産7100万円になっていたようです。

総合評価としてShrape Ratio(シャープレシオ)はよく使われる指標です。

デュアルモメンタムはSPYよりもシャープレシオが高いため、長期では優れているようです。

もちろん3倍のレバレッジをかけているためStdev(ボラティリティ)やMax drawdownはデュアルモメンタムのほうが大きいです。短期での安心感はSPYのほうが優秀なようです。なお下方への変動を重視した指標であるSortino Ratioではデュアルモメンタムのほうが優秀なため、長期ではSPYよりも安定的です。

Rolling Returns ローリングリターン

ローリングリターンは長期でのパフォーマンスを比較するには優れています。私が個人的に重視するのは3年ローリングリターンのLowの値です。

石の上にも3年とは古い言葉ですが、3年間続けてマイナスがでる投資は長期で実行するのは困難でしょう。

今回のデュアルモメンタムとSPYは3年ローリングリターンのLowはプラスです。

また短期である1年ローリングリターンのLowもSPYより低いので安全性は高いと判断できます。

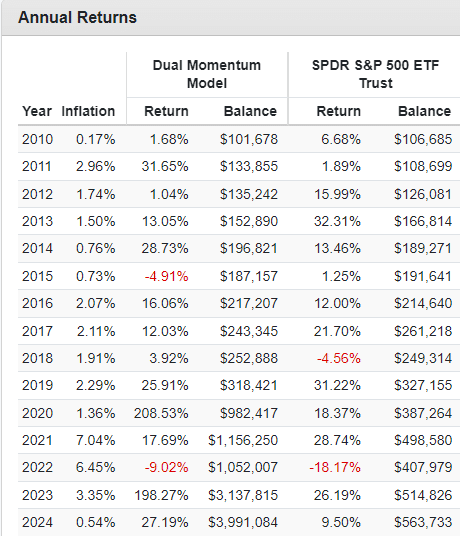

Annual Returns 年間リターン

過去の年間リターンの推移です。2022年は双方ともにマイナスリターンだったようです。またデュアルモメンタムは2015年にもマイナスリターンとなっています(SPYは逆に2018年にマイナスリターンでした)

デュアルモメンタムは15年間以上で年間マイナスリターンは2回のみです。

ともに勝率86.7%は素晴らしいです。

特徴的なのは2020年と2023年で、一気に1年間で3倍近く増えています。

Metricsについて

Metricsに関してはこちらのnoteを参照してください

せっかくなので一点だけ確認しましょう。

Upside Capture Ratio (%)/Downside Capture Ratio (%)

DM 7:3.58

この値は極めてリスクリターン比が高いことを示しています。

#9で紹介したDM1と、今回のDM7を比較する

最後にこちらは直近5年間(2020/4-2024/3)のトータルリターンのグラフです。

赤は266倍になった#9:DM 1

青は今回の#13:DM 7

組み合わせたらもっとよさそうですね!

Portfolio visualizerのリンクはこの先です

私は「魚を与える」お金配りおじさんではありません。

「魚の釣り方」を一緒に学ぶ仲間でありたいと考えています。

この先にPortfolio visualizerのリンクがあります。

私が重視しているのは「なぜ?」を考えることです。

「なぜそのパラメータにしたのか?」をシンプルな視点から考えるようにしています。

さて、#9のアンサーソングでもあるデュアルモメンタムを、この先で紹介しながら解説しています。興味がある方はぜひご覧になってください。

ここから先は

¥ 7,000

この記事が気に入ったらチップで応援してみませんか?