ジム・クレイマーが語る、2つの老舗株から目が離せない

「派手なハイテク株はゴミの山に捨て、老舗に賭けるべき時だ」ジム・クレイマーは、投資家への最新のアドバイスとして語る。CNBCの番組「マッド・マネー」の有名な司会者であるジム・クレイマーは、ハイテク株が敬遠され、株式市場におけるよりビンテージなコレクションが好まれる「新しい現実」を投資家は受け入れる必要がある、と話します。

"今まさに、ここが老舗株がリベンジする場面だ "、"あらゆる種類の退屈だと敬遠されていた従来型の企業が市場を取り戻す。デジタル・革新的と騒がれた銘柄が炎上している。"とクレイマーは続けます。

クレイマーが投資すべきと考える銘柄のリストを提供。TipRanksのデータベースから彼の足跡をたどり、選んだ2つの銘柄の詳細を紹介します。さらにアナリストは、ジム・クレイマーのチョイスが健全な投資対象であると評価するのか。さっそく調べてみましょう。

Raytheon Technologies (RTX)

「老舗銘柄」、クレイマーが最初に取り上げるの100年前に設立されたレイセオン・テクノロジーズ。世界最大の航空宇宙・防衛メーカーの一つで、時価総額は1410億ドル(約15兆円)を誇ります。

同社は、世界中の政府、軍およびプライベート企業顧客に技術システムとサービスを提供しています。事業は4つの主要部門で、Collins Aerospace Systems、Pratt & Whitney、Raytheon Intelligence & Space、Raytheon Missiles & Defenseから構成されています。レイセオンの従業員数は174,000人と大所帯な大規模企業です。

本銘柄の推奨は、現在のネガティブな市場環境から同社を比較的保守的と思われるかもしれません。実際、多くの企業が2022年のベア(弱気)市場のトレンドに押される中、同社株は年初来13%上昇し、S&P500の21%下落をはるかに凌駕しています。

ただし、すべてが順風満帆というわけではありません。先日発表された第3四半期決算では170億ドルと、アナリストのトップライン予想を2億5千万ドル下回る結果。マクロな市況感も相まって雲行きが怪しいと評価し、同社は通期の売上高見通しを677億5000万ドルから673億ドルへと引き下げています。

一方で、ネガティブなトレンドに反して、収益性は良好な状態にあるようです。レイセオンは1.21ドルと調整後EPSを発表し、アナリスト予想の1.14ドルを0.07ドル上回る結果となりました。同時に、同社は通期の調整後EPSの予想を従来の4.60~4.80ドルから4.70~4.80ドルに引き上げました。

マーケットに鎮座する大御所といった風格で、レイセオンはしっかりと配当金を支払っています。現在、四半期配当は0.55ドルで、年率2.20ドル、利回りは2.3%です。

今年に入ってから、すでに株価は市場平均を上回っているもののモルガン・スタンレーのクリスティン・リワッグは、まだまだ十分に評価されていないと考えているようです。

「未だグローバルでの航空交通量が2019年のレベルの〜65%(2022年8月YTD対2019年8月YTD)で推移していること、足元で航空会社がその稼働量を増加し続けていることから、RTXの商業航空宇宙事業のアップサイドありと見通しています。また、本事業はボーイングとエアバスの生産率上昇の恩恵を受けるとも見ています」とリワッグ氏は見解を述べました。

したがって、リワッグ氏はRTXの株をオーバーウェイト(つまり、買い)と評価し、目標株価119ドルで、1年間で24%成長率余地があるとしました。(リワッグ氏の過去のトラックレコードを見るには、ここをクリックしてください。)

アナリスト全体の銘柄への評価は「中程度に買い(Moderate Buy)」。RTX には11件のアナリスト評価があり、その内8件は「買い」、3件は「中立」となっています。(TipRanksでRTXの株価予想を見る)

Boeing (BA)

A&Dの巨人から別の巨人へ。クレイマーの推奨する老舗銘柄の2つ目はボーイング。米国最大の輸出企業である同企業は、民間航空機のほか、宇宙システム、航空宇宙部品、防衛機器などを製造しています。

ボーイングは株式市場の巨大プレーヤーの1社ですが、2018年末と2019年初めに2度の737 Maxの墜落事故で旅客機が2年近く利用停止となったことを筆頭に、ここ数年で大きなトラブルを起こしています。また、パンデミックの際には倒産しそうな状況まで陥りました。

そのため、この数年間、同社はやや低迷気味で最新の四半期報告書では予想を下回り、737の納入予想を再び下方修正したのですが、状況は概ね好転してきているとも言えます。同社が2022年に納入する航空機の数は、2021年の全期間をすでに上回っています。さらに、A&D大手は後日、中東の主要顧客であるエミレーツ航空からの新規受注があったことを明らかにしました。

BA社の直近のインベスター・デイは非常に喜ばしい内容で溢れていました。同社は、2022年に15億ドルから20億ドルのフリーキャッシュフローを見込んでいると発表。コンセンサス予想では6億7,030万ドルにとどまっています。

強気なアプローチをとっているのは、モルガン・スタンレーのクリスティン・リワグ氏(RTXも担当)で、同社は最悪期を脱したと考えています。

「ボーイング社が100億ドルのフリーキャッシュフロー実現への道筋を明確かつ信頼できる形で、予想外の裏付けとなる詳細を提供したことにより、我々はボーイング社の投資家デーを後にし、株価に対して徐々にポジティブになっていきました。明らかなこととして、ボーイング社が取り組むべきことはたくさんある一方で(サプライチェーンの安定化、在庫からの航空機供給、BCAの次のレートブレークの準備、その他)同社は最悪の状況を抜け出し、今フリーキャッシュフローがプラスになる時期に入ってきているということを確認しています。2025年に89億ドル、2026年に91億ドルのフリーキャッシュフローを見込んでいる」とリワッグ氏は語っています。

ボーイングは 提示したマイルストーンを達成すれば、現時点での我々の予測にさらに上振れがあることを認識している」とモルガン・スタンレーのアナリストは総括。

リワッグ氏はボーイング株への評価を「オーバーウェイト(買い)」とし、目標株価213ドル、つまり1年後に27%上昇することを示唆しました。

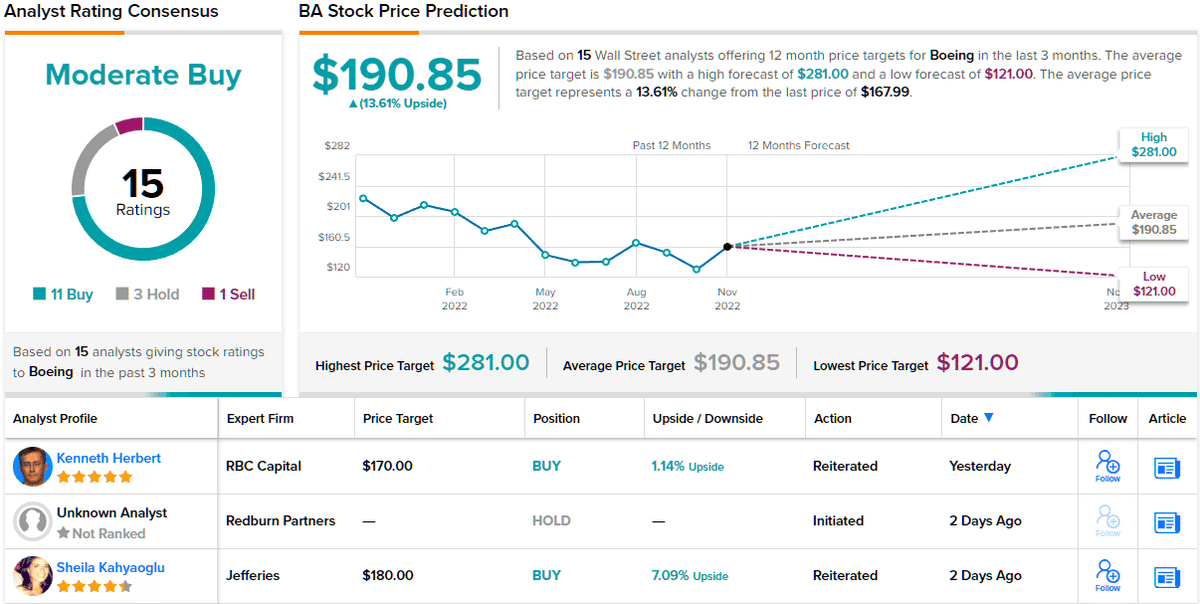

アナリストのコンセンサスでは、11人が「買い」、3人が「保留」、1人が「売り」で、「中程度(Moderate Buy)」と評価。(TipRanksのボーイング社株価予想を参照)

魅力的なバリュエーションで取引されている銘柄の良いアイデアを見つけるには、TipRanksの株式に関するすべての洞察を統合したツールである、TipRanksのBest Stocks to Buyをご覧ください。

免責事項:この記事で述べられている意見は、あくまでも掲載されたアナリストの意見であります。本コンテンツは情報提供のみを目的としたものです。投資を行う前に、ご自身で分析を行うことが非常に重要です。

ソース元記事:https://www.tipranks.com/news/article/jim-cramer-says-keep-your-eye-on-these-2-old-guard-stocks