7115 アルファパーチェス 銘柄分析

概要

アスクルの子会社、アルファパーチェスの銘柄分析。

2010年11月1日に設立、2022年12月26日に上場した2022年IPO銘柄。

現状超不人気銘柄ですが、安定した業績推移と今後の成長性を考え割安だと考え分析します。

執筆開始時(2023/11/25)でのバリエーションは下記。

・株価 - 1087円

・時価総額:103.8億

・予想EPS:79.83

・予想PER:13.6倍

・PBR:2.11倍

・予想配当利回り:1.84%

・今季売上高(会社予想):500億

・予想PSR:0.21倍

・今季営業利益(会社予想):11億

・営業利益率:2.2%

事業内容

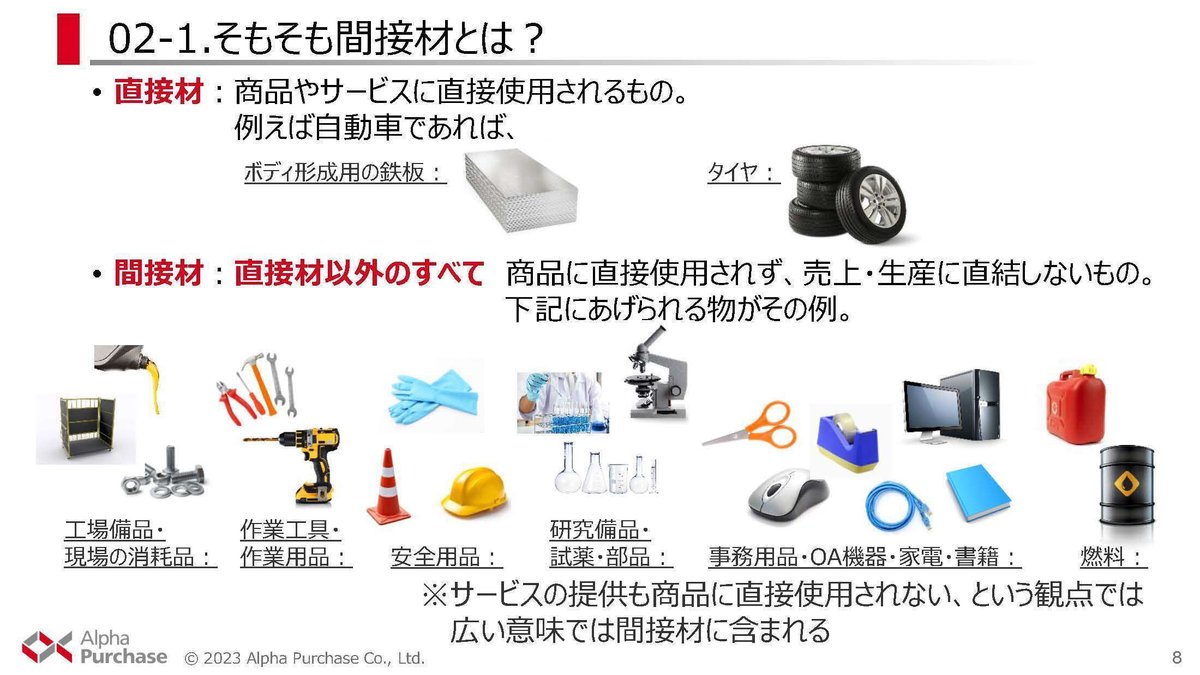

大企業向けの間接材購買システムを通じ購買における企業のDX化を推進するMRO事業と、商業施設の新築、改装、修繕、清掃等におけるDX化を推進するFM事業の2つが軸。

①MRO事業

分かりやすくいうと大企業向けのモノタロウのようなビジネスモデル。管理購買システム「APMRO」を通じ、間接材購買における業界全体のDX化をサポートする。 提携サプライヤー数は約3000社、取り扱い商品約6,000万品目超の多様な間接材を 全国にワンストップで提供可能。同一品比較検索機能により連携するネット 通販会社(アスクル、モノタロウ、AMAZON等)が提供する商材との比較購買 (いいとこどり購買)も可能。

MRO事業は、インターネットを活用し、企業が日常的 に購入する消耗品の発注から納入までを効率化する手法を活用した間接材の販売事業です。MRO商品は、その種類が 極めて多い割に、購入量は少なく、単価も安い、典型的なロングテール(多品種・少量・少額)型の商品であり、当社グループは、主に上場企業を中心とした大企業の企業グループ全体を顧客とするべく、その購買に最適なITプラットフォームを提供し、①幅広い商品の選択肢から最適な商品を、②価格競争力のある単価で、③管理された顧客の社内決裁を経て購入が可能、という強みを生かして事業を行っております。顧客本体の事業所、営業所だけでなく、顧客の子会社や関係会社までを含む顧客の企業グループ全体と日本全国のMRO商品提供者(サプライヤー)をITシステムで結び、商品物流を基本的にサプライヤーからの直送とすることで、MRO商品調達に関し業界全体のDX(Digital Transformation)を進めております。なお、MRO事業の売上と粗利は主に物販活動によるものです。顧客からは若干の システム利用料をいただく他、顧客システムとの連携接続や、顧客の特別な仕様要求がある場合、個別にシステム改訂料等を頂きますが、取引額全体に占める比率は小さく、システム提供により利益を得るビジネスモデルではありません。

②FM事業

商業施設の内外装のほか、設備機器の新築、改装、修繕、清掃および運営支援並び に工事用建材を各店舗の工事日程にあわせて提供する事業。①建材・什器備品の購買管理 ②仕様の変更・更新の購買履歴管理 ③機会損失削減と店舗の長寿命化 これらを通じて店舗の新築、改装、修繕におけるDX化をサポート。店舗・施設のライフサイクルコストの最適化に貢献。

商業施設の内外装のほか、設備機器の新築、改装、修繕、清掃および運営支援並び に工事用建材を各店舗の工事日程にあわせて提供する事業。当社グループ内では、商業施設の開店 や改装時に、仕様・数量・配送日程等のあらゆる面で店舗工事に最適化した建材提供を「材工分離」(資材支給と施工を別の業者が行う)形態で行う部分をCFM (Construction & Facility Management)、商業施設の維持管理や改 装、修繕および各種法定点検対応などの予防保全を行う部分をFMと称し、事業部を分けて運営していますが、両者は 商業施設の開店から閉店までのライフサイクルにあわせて、適宜、必要な物財やサービスを提供するという点で共通 の事業特性を持ち、改装工事の際に建材支給と施工が分離されるか統合されるかは、顧客側都合によって決まる事項 であるため、二部門を合わせてFM事業として管理しています。 当社グループが手掛けるFM事業は、店舗数が多く、同型施設・設備が多数あり、建材や役務提供業務の定型化が容易なチェーンストア(コンビニエンスストア、ドラッグストア、ファストフード店、ビジネスホテル等)向けが中心 です。大規模チェーンストアはチェーンストア全体の本部と全国の直営店、フランチャイズ店の組み合わせで運営されることが多く、当社グループはチェーン本部の管理業務の一部を受託する形で、全国の直営店、フランチャイズ店 に対して均質なサービスを提供しています。店舗の建物と設備に関する資材やメンテナンスの代行発注、購買、受 託、および品質の管理、店舗管理コストの可視化によるチェーン本部のコスト削減支援、全国約1,600拠点(2022年 9月30日時点)の修繕・保守・清掃のパートナーと連携した全国ネットワークによる24時間365日体制のメンテナン ス、及び緊急対応などが、当社グループが顧客に提供しているサービスです。複数の業態のチェーンストアが顧客と なっているため、例えばインバウンドで来日観光客が増加した際には、ホテルチェーンやドラッグストアの改装需要 が好調であったのに対し、新型コロナウイルス感染症がまん延する環境下ではテイクアウトが可能なファストフード店や冷凍食品を扱うコンビニエンスストアの改装需要が増える等、顧客が属する業界の動向や環境の変化に応じて需要の増減が生じます。複数業態のセールスミックスにより、その増減の一部は吸収されて安定化しますが、個別業界の増減の幅が大きい場合には、FM事業全体の売上も変動する場合があります。

事業内容の詳細は会社HP又は下記動画にて確認されるのをお勧めします。決算説明会は上場後は四半期毎に恒例で行われております。

【 株式会社アルファパーチェス 個人投資家向けオンライン会社説明会 】

主要取引先

大部分が大手企業を中心にビジネスを展開している。中小企業向けは親会社であるアスクルを経由している。直近の2023年第3四半期の資料から、トヨタ自動車が追加されていることについて、決算後の説明会の質疑応答にて多田社長より下記のような回答がされている。

・トヨタグループ各社との取引きは徐々に徐々に広がってる状況。

・今回はグループ本社のトヨタ自動車との契約もできた。トヨタ様からは、こういった資料で、名前を出すのはいいけれど契約だとか業務内容については (IRやプレスリリース等での)開示は不可という風に言われていて、そういう意味で詳細なコメントはできない。

・ただ、トヨタグループの各社とは着実にビジネスが広がっている。(業績への影響について) トヨタ自動車本体も期待はしてはいるが、グループ各社の方で自動車作り車作りの現場には実は (すでに) 我々のシステムがかなり浸透しているので、本社が採用になったから急激に売上げが急増するということはないという風に考えている。もちろんそうなるように努力をしていきたい。日本を代表する会社様と契約できたというのは非常に光栄だと思っている。

トヨタ以外にも、既存契約先はそうそうたる顔ぶれでこれだけの企業に採用されていることは、同社のシステムの使いやすさ、信頼性を担保するのに十分かと考えられる。また、今後の業績成長に関しては、既存取引先のみでも十分に業績の拡張 (※1) があり、2027年問題 (※2)への対応、受注に向け新規顧客獲得に向けた商談数も拡大傾向にあるとのこと(※3)のこと。また同社のサービスの解約率は非常に低い(※3)。これらのことから売上(特にMRO事業)におけるストック収益性は非常に高いものであると考察できる。

※1

新規獲得からの立ち上がりには企業により差がある。稼働率が早めのところもあればゆっくり立ち上がっていくような企業も。既存取引先のシステム稼働率はまだ低い企業もあり、新機能開発や機能改善、拡張等により既存取引先からの売り上げ拡大余地については十分にあるとのこと。

※2

『SAP ERP 6.0』の標準保守期限が2027年末で終了。それに合わせて多くの会社がERPシステムの変更を検討する可能性が高い。購買システムもERPの変更の際に新たに導入、アップデートを検討されるタイミングになりうるため、同社にとっては業容拡大の好機と考えられる。

※3

新規顧客の開拓に関して、これまでは顧客間での口コミや紹介で広がっていっていたが、ここ2年間ほどは積極的にプロモーションをしている。その結果もあり営業人員が不足するほど商談件数が増えている。コロナの影響で対面での商談ができず立ち上がりまでの期間が後ろ倒しになっていたこともある。特に新規超大企業(売上兆円規模の)のスタートがやや後ろ倒しになっており、2025年からになりそうとのこと。来年は新規で売上貢献していきそうなのは売上数千億規模の企業になりそう。(それでもすごいが。)

※4

大企業向けの間接剤購買のシステムは巻き込む人数が非常に多く、契約しているサプライヤーの数 (約3000社)も多いが、新規導入の立ち上げには時間と労力がかなりかかるため、サービスを採用する側も簡単に乗り換えるのも非常に非効率である。また機能改善、サービス改善も充実させ今後も顧客満足度をさらに向上させていく方針。

FM事業の構成(ストック型とフロー型のビジネス)

前項でMRO事業がストック型ビジネスモデルだと述べたが、FM事業におけるストック型フロー型のバランスについて、直近の決算資料で説明があったため紹介したい。

上記の図から推測するに、おおよそFM事業における70%程度はストック型、30%程度がフロー型のビジネスとなっており、四半期ごとの多少の変動や季節性はあるものの中長期的にはMRO事業と同様に安定的な成長が見込めそうなことが分かる。

市場規模

MRO事業におけるTAM(※)で1兆円、FM事業におけるTAMで0.5兆円、合計でアルファパーチェスにおけるTAMは1.5兆円とのことで、現状の売上500億なので、現状の売上はTAMにたいしてわずか3.3%。今後の業績拡大余地はまだまだ大きいことがわかる。

※ある事業が獲得できる可能性のある全体の市場規模

業績

過去の業績推移を見てみると2020年から現在まで売上、営業利益ともに順調に増収増益を続けていることが分かる。2020-12月期から2023-12月期(会社予想値)までの3年間の売上高CAGR(年平均成長率)は+15.5%、営業利益CAGRは+14.1%と安定感のある成長を続けている。過去10数年の間の成長率もCAGR10数%で推移しているとのこと。逓増型(ストック型)のビジネスでありながら2桁成長を継続しているのは非常に魅力的。

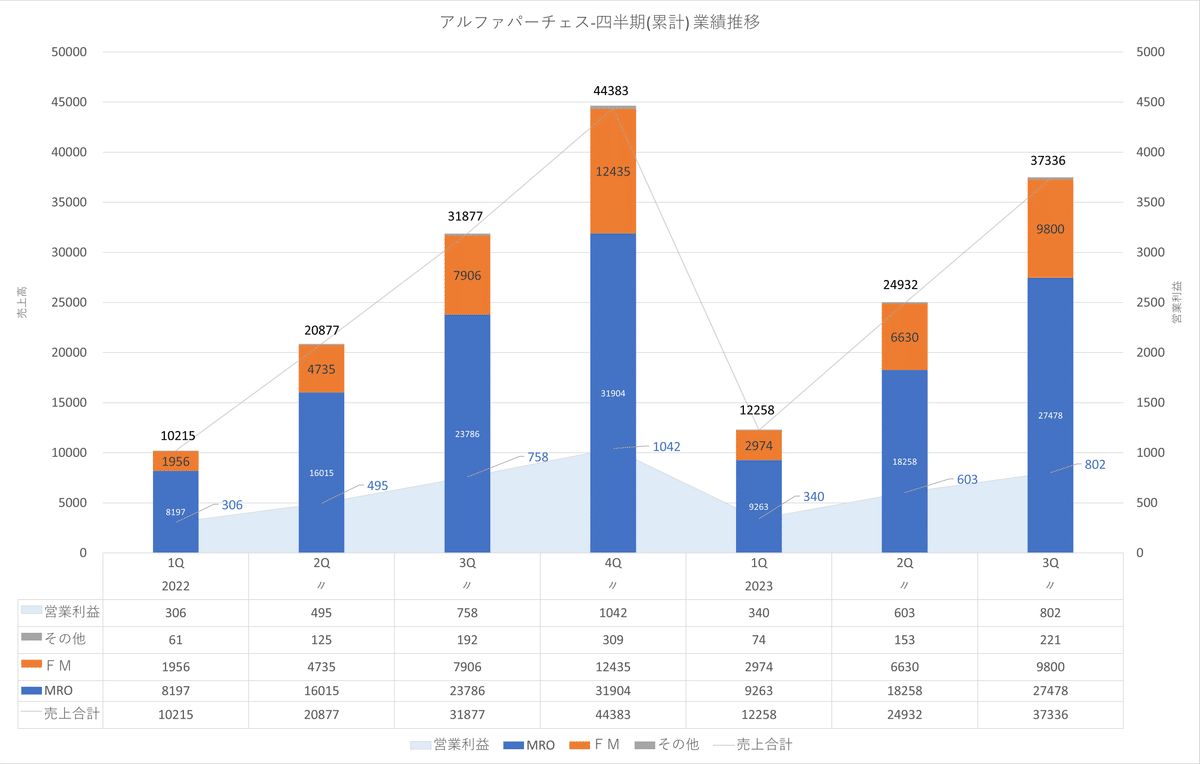

次に、上場前後から直近決算の四半期毎の推移を確認したい。

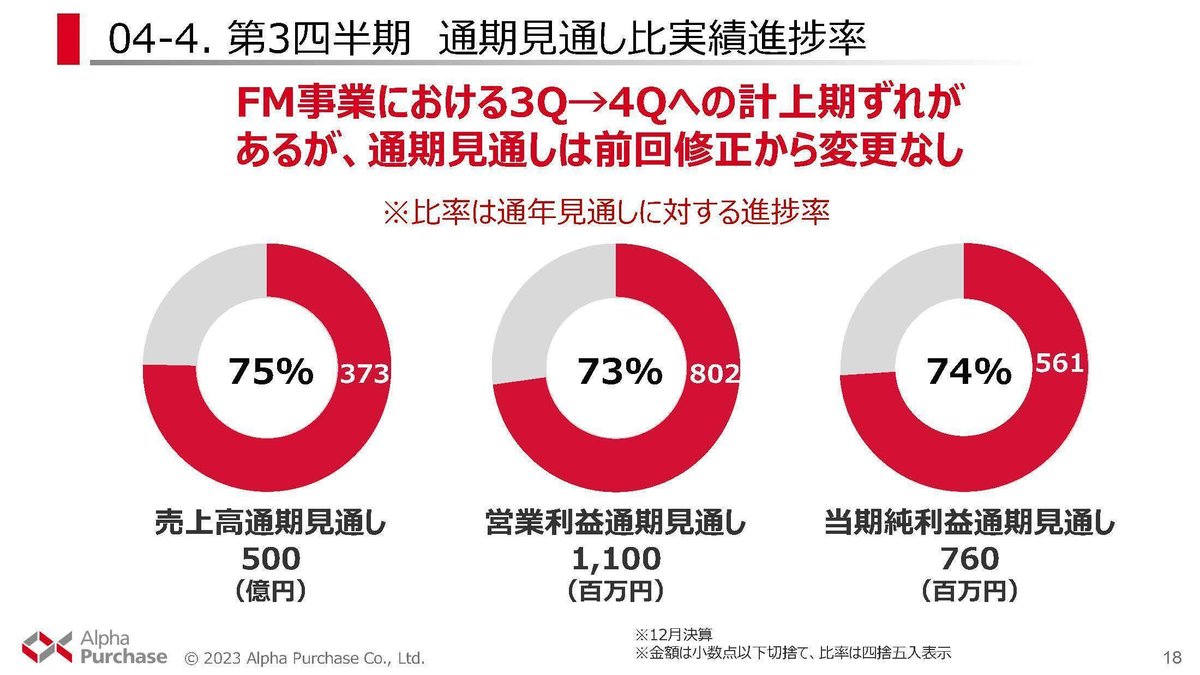

今季(2023年12月期)においても、1Qから3Qまで全四半期累計値でYoY増収増益で順調な業績推移だとわかる。2Q時点で上方修正を行っている。FM事業において3Q→4Qへの計上期ずれがありつつも売上進捗75%、営業利益進捗率73%と通期の計画達成には無理のない進捗だと考えられる。また、四半期毎の季節性については、基本的に顧客の決算期が集中する1Q(1-3月)と4Q(10-12)が強く、GWでやや稼働日の少ない2Q(4-6月)と夏休みで稼働日の少く、さらにサービス業の書き入れ時で改装工事の減る3Q(7-9月)はやや弱い傾向であるとのことで、それらを考慮すると計画達成については問題ないと考えるのが自然である。

財務健全性と配当性向

直近決算での自己資本比率は33.0%、流動資産130億、流動負債102億、流動比率127%であり、もう少し余裕は欲しいところだが問題のない数値かと思う。ビジネスモデル的に自社で大量に在庫を抱えなくても良いのでさほど心配はいらないと考えている。自己資本比率については2018年15.3%→現在33%と改善傾向にある。

配当性向については下記の通り。個人的にはどちらかというとグロース銘柄の枠として期待しているため現状での高配当を期待しているわけではないが、中長期的に配当性向30%(今季の配当性向は25%程度を予定)を目指していくとのことで無配当のグロース銘柄も多い中、長期的な保有をするのには嬉しいところ。

競合優位性

例えば購買システムでいえば、SAPのAribaやオラクル等はあるが、それらは購買システムは提供するが、アルファパーチェスでは購買システムの提供だけでなく物の提供や役務の提供などもできるという部分が強み。では物の提供で言えば、モノタロウ、AMAZON、ミスミ等あるが、それらの企業は物の提供はできるがサポートや顧客に合わせたカスタマイズなどはしないし、役務の提供もおこなっていない。APMRO(アルファパーチェス)ではモノタロウもAMAZONもミスミの商品も取り扱っているので、競合というよりは重要なパートナーサプライヤーという認識。という意味で、(アルファパーチェスは) ユニークで独自性のあるポジショニングとなっており、そのものずばりをやっているという競合はいない。とのこと。

今後の成長戦略について

MRO事業

〇既存大手顧客グループ内のご利用促進支援

〇新規大手顧客グループご利用の立ち上げ加速支援

〇基幹システムであるAPMROの機能追加、継続的改良

〇2027年問題への対応、受注に向けた商談数拡大

〇中小事業所向け販売促進施策継続

→アスクルとの協業、ウェブサイト誘導、キャンペーン実地、商材の拡大

FM事業

〇ユニークなビジネスモデルである材工分離システムの拡大。

→今年は引き合いを受けても、工程能力不足で新規の受注を控えていたが、今年一年を通じて工程能力の改善をしてきた。来年からは新規の受注活動を積極化させたい。

〇メンテナンスサービスの一元化(修繕、保守、点検、工事)による市場深耕

→今まで修繕保守点検清掃講義それぞれの サプライヤーがそれぞれサービスを提供してるということが多かったという背景があるが、得意の一元化で顧客に対して提案をここ数年している。それがだいぶ認知されてきつつあり、今後さらに市場を深掘りしていきたい。

〇大型の改装工事の成長にむけた体制強化。

→今後も成長分野だと期待しているため体制強化していく。

共通

〇IT人材、およびコンサルティング人材の採用・育成

→APMROの強化に向け、採用、育成に努める。IT人材の獲得は非常に競争率が高いため苦戦している部分もあるが、未経験人材の育成やアウトソーシングなどを一部活用している。

営業利益率の改善について。

下記の説明資料 (EBIDAの項目に注目) を見ると、IT投資が営業利益率を圧迫しているようだ。営業利益率2.2%と低めである。

会社の説明によると、MRO事業の購買ITプラットフォームという事業特性上、また2027年問題の大きな需要取り込みのため、ITへの投資を継続的にやる必要がある。そのため目先は営業利益率の改善よりも、まずは規模の拡大トップラインの成長を重点的に伸ばしていく。基本的に年間売上成長率は今後も毎年2桁成長を見込んでおり、売上高1000億の早期実現を目指していく。トップラインを上げていくことで販売量仕入れ量を増やしサプライヤーとの交渉力を強めることが可能。(現状でもトップラインを順調に伸ばせていることでサプライヤーから様々な提案を受けている) トップラインの成長を実現した後に、長期的には経費率の削減、粗利率の改善等を検討していくとのこと。

おわりに

詳しく調べると面白い企業だが、とにかく人気のない銘柄で出来高が非常に薄い。不人気の理由は、上場したてでそもそも知名度不足、人気化しずらそうなスタンダード市場×卸売業でぱっと見で分かる営業利益率の低さのためだと推察。 ただ、ビジネスモデルが秀逸で実際多くの大企業と契約があるだけに、収益にストック性がありながら毎年2桁成長を継続できそうな成長性というのは非常に魅力的な企業かと。また「2027年問題」の需要取り込みを直前に、来季以降どのように業績成長を実現してくれるか楽しみにしたい。 現状の営業利益率を下回ることはないかとは思うので、しばらくはトップラインの成長率と同程度の利益成長になりそうだが、長期的に利益率の改善が見込める部分はあり長い目で期待したい。

最終評価 (5つ星評価)

ビジネスモデル ★★★★★

割安性 ★★★★

成長性 ★★★★

安全性 ★★★★

株主還元 ★★★

総合評価 ★★★★