NFTFi: NFTレンディング市場を理解する

こんにちは、UnUniFi Protocol co-founder 兼 株式会社CauchyE COOの下島です。

NFTFiという言葉がここ最近Twitterなどで散見されます。NFT×DeFiをNFTFiと表現しています。

そもそも、NFT(Non-Fungible-Token)を代表する規格であるERC-721が提案されたのは2018年1月24日で、現在、NFTは既に世界中に大きなパラダイムシフトを起こしています。

GUCCIやLouis Vuittonなどの高級ファッションブランドがNFTを出したり、日本のITメガベンチャーがNFT領域に参入するなどのニュースが日々流れてきます。また、コンテンツを保有する伝統的な企業や個人だけでなく、Crypto PunksやBored Ape Yacht Club、Clone XなどのNFTを起点とした新たなコミュニティが形成されています。

そんなNFTですが、今現在、NFTは実用目的としてだけでなく、投資対象や転売の手段として用いられています。

しかしその時に問題となるのが、NFTの流動性の低さです。例えば暗号資産であれば常に売買の需要があるため、ほぼ確実に望んだタイミングで売買することができますが、NFTではそれができません。

また、キャピタルゲインでしか、NFT Ownersは利益を生み出すことができません。つまり、大半のNFTは無為にウォレットに眠っている状態だということです。

そういったNFTの流動性の低さの解消や、新たな利益可能性を生み出すべくNFT×DeFiのNFTFiという市場が新たに生まれました。

今回は、NFTエコシステムに新たな選択肢を提供するNFTFiに関する以下の記事の翻訳と、日本発パブリックブロックチェーンである"UnUniFi Protocol"の既存NFTFiプロダクトとの比較に関する投稿です。

以下、翻訳内容です。

概要

OpenseaによってNFT取引に対する認識が広まったものの、NFT向けレンディング市場はNFT市場全体の6%に過ぎず、取引市場活動の0.25%未満に留まっています。

NFTレンディングは、本質的にニッチなユースケースであり、成長の見込みは乏しいのでしょうか。それとも、DeFiが待ち望んでいた市場拡大の起爆剤となるのでしょうか?

これを探るため、現在NFTレンディングプロトコルの事実上のマーケットリーダーであるNFTfiを検証してみました。

以下、事前調査とNFTfi共同創業者Stephen Young氏とのインタビューに基づき、NFTfiに対する我々の考えをお伝えします。

以下では、その内容をご紹介します。

NFTfiとは?

NFTfiのP2Pモデルの仕組み

NFTfiのチーム

市場参入の可能性

競合他社の分析

成長ドライバー

投資観

よくある質問

アクション可能な内容

参照

1, NFTfiとは

NFTfiは、NFT所有者がNFTを担保にwETHやDAIを借り入れ、貸し手はそのローンを提供することで利息を得ることができるpeer-to-peerレンディングプラットフォームです。

2020年5月のサービス稼働以来、NFTfiは7,000件以上のローンで約1億2300万ドルを促進し、現在、取引量的にトップのNFTレンディングプロトコルです。

一般的な融資期間は7、14、30、90日で、短期融資の場合、APRは最大1,000%(10日融資の場合、1日2~3%の実効金利)まで高くなりますが、長期融資の場合は平均90%程度です。融資額別のデフォルト率は低いです(Dune Analyticsによると6.34%)。

人気のある担保の種類は以下の通りです。

Wrapped Crypto Punksは、28,530,494 DAIを占め、DAI融資の75%、融資全体の29%を占めています。

Bored Ape Yacht Club NFTは、6942.98wETHと3,382,307DAIを融資取引量で占め、融資全体の約23%にあたります。

本日最大のwETH融資は265.41wETH(市場価格で約$740K)で、The Eternal Pumpを担保としています。

本日最大のDAI融資は1,432,012DAIで、Autoglyphが担保となっています。

2, NFTfiの仕組み

NFTfi の P2P モデルでは、借り手はローンの担保となる NFT をリストアップし、ローン金額、期間、金利を指定することができます。

貸し手は、その条件をそのまま受け入れるか、借り手に対して対案を出すことを選択することができます。どちらかの当事者からオファーの受諾があると、ローンが実行され、NFTがエスクローのスマートコントラクトに送られます。

代替可能なトークンとは異なり、一旦売却されたユニークなNFTを買い戻すことはできないかもしれません。このため、NFTfiチームは、DeFiユーザーが慣れ親しんできた市場変動時の自動清算を廃止することにしました。借り手がローン+利息の返済を怠り、有効期限を過ぎた場合のみ、清算が行われます。

このとき、借り手はNFT担保の請求権を失い、NFTは貸し手に譲渡されます。

貸し手のリスクは借り手よりも予測が難しいです。それは「自発的」デフォルトによる資本損失のリスクを考慮しなければならないからです。つまり、借り手はNFTの価値が融資額より低くなるとNFTに対する請求権を放棄し、自発的にデフォルトを行います。これが、洗練されたクジラ(とDAO)が融資側のローン引き受けの健全な割合を占めている理由かもしれません。

DeFiユーザーは、NFTfiがpeer-to-poolモデル(例:Aave、Compound)ではなくpeer-to-peerモデルを採用することによって、どのようなトレードオフを行うのか不思議に思うかもしれません。以下は、私たちが確認したNFTfiの主なトレードオフの例です。

短所:融資条件がオーダーメイドであり、プロトコルや貸し手によって設定されていません(流動性を迅速に拡張するのが難しい)。

短所:プールからの借り入れとは異なり、借り手は対案を待つ必要があるため、マッチングが遅くなります。

長所:peer-to-poolのモデルではNFTはコレクションのフロア価格(オラクル経由、これは欠陥がある場合もある)で評価されますが、これに対して、NFTはカスタム価格設定が可能です。

長所:借り手は、様々なAPR/LTVの貸し手から複数のオファーを受け、流動性需要に最も適したものを選ぶことができます。

長所:NFTfiはプラットフォームとしてリスクを引き受けないため、peer-to-poolモデルよりも市場の大きな変動にさらされません。

長所:NFTfiはアルゴリズムによる価格設定に依存しないため、あらゆるNFT市場に合わせて拡張することが可能です。これは、新しいプライシングモデルが新しいNFTに対して検証された場合にのみ拡張可能なpeer-to-poolモデルと異なります。

3, チーム体制

NFTfiは、現在15名のチームメンバーで構成されており、共同創業者兼CEOのStephen Youngと共同創業者のJonathan Gablerが中心となって活動しています。

NFTfi以前、StephenはCoindirect.comのCPO(最高プロダクト責任者)を務め、キャリアのほとんどをフィンテック・ソリューションの構築に費やしてきました。

Jonathanは2021年7月にNFTfiに入社し、トークン・エンジニアリング会社CADLabsの共同設立者でもあり、以前はマッキンゼーのコンサルタントでもありました。

4, 市場評価

わかりやすくするため、現在、NFTレンディングプロトコルには、NFTを貸し出せるものと、NFTを担保にして借りられるものの2つの主な形態が存在します。

NFTfiは主に後者に注力しており、すべてのNFT保有者にとってより一般的な価値提案が可能な後者が最初に普及する可能性が高いと見ています。

2022年4月現在、ETHベースのNFTの時価総額は約200億ドル*に達しています。しかし、これらの価値のほとんどは非流動的であり、NFTはウォレットに無為に眠っています。NFTの非流動性は、ユーザーにとって大きな摩擦となるポイントです。

緊急時の資金調達ができない

NFTを売却しないと流動性のある資金にアクセスできない

NFTの流動性を解放することで得られる市場機会は、実質的に200億ドルのNFT市場です。現在のNFTの貸出総額がNFT市場全体の0.5%程度であることから、一般的に30%の市場浸透率を仮定すると、NFT市場の成長を考慮しなくても、この分野だけで約60倍の成長の可能性を秘めていると言えます。

*ETHネットワーク上の2,250のコレクションからのNFTとその最終取引価格に基づいています。

5, 競合の状況

以下では、NFTfiと競合し、現在稼働しているいくつかのプロトコルを検証しています。

6, 成長ドライバー

NFTfiには現在トレードされているるトークンはありません。しかし、今後予定されているのは以下の通りです。

(4月4日より順次展開) 無制限期間ローン、Pro-rataローン、ERC1155 & ERC998 NFTに対するローン、ローン延長と再交渉、拘束条件付きリスティング、ローン義務受領書などの機能を備えたV2アップグレード。

(TBA) Flow Blockchainをはじめとする他のチェーンへの拡張。

(TBA) プロトコルのモジュールによる新しい金融契約タイプ

7, 投資観

なお、現在NFTfiはトークンを持っていませんが、チームのV2アップグレードに基づいて近日中にローンチする予定です。

現在、Aaveは年率75億ドルの借入量を持ち、26億6000万ドルの希薄化後時価総額で取引されています。年率4億8000万ドルの借入量(4月の借入量に基づくと1カ月あたり約4000万ドル)で、NFTfiの評価額は、プラットフォームの目覚ましい成長を考慮する前の保守的な値として、希薄化後1億6000万ドルと予想されます。

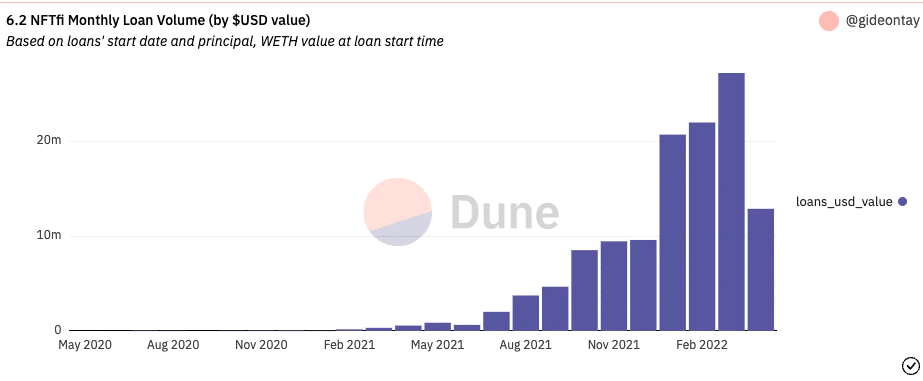

2021年3月、NFTfiの融資額は33万ドルでしたが、1年後には2700万ドルとなり、トークンインセンティブなしで年率80倍という驚異的な成長を遂げています。

NFTレンディング(NFT取引と比較して0.25%のアクティビティ)とNFTfi(マーケットリーダーでありながら、Openseaで少なくとも1回のNFT取引を行ったユーザーの0.06%、~1000人の借り手にのみサービスを提供)の成長はとても重要なものです。

ただ、NFTfiトークンの潜在的なリスクは、ローン条件を設定するのが複雑で、ローンが承認されるまで待たなければならないことです。ユーザーは長期的に流動性プールモデル(=以下LP)の利便性を好むようになり、NFTfiの成長が抑制される可能性があります。

8, よくある質問

借り手と、融資の理由

ほとんどが個人ですが、NFT Treasuryを持つDAOの参加も期待できます。

取引ポジションの清算を防ぐため、市場機会を利用するため(レバレッジ取引、P2Eゲーム戦略の一部など)、または日常的な支払いにローンを利用します。

貸し手と、ローンAPR

ほとんどの貸し手は、高度な戦略やbotを実行する流動性供給DAOです。

貸し手は、レンディング戦略を立てる際に、LTV、NFT回収のボラティリティ、期間を考慮します。

Stephenは、借り手が時間をかけてより低いAPRにアクセスし、異なる戦略を実行する貸し手から複数の競合するオファーを受けることを期待しています。

LPモデルの基本的な問題点と、P2PがNFTに適している理由

LPモデルは、NFTの希少性と特徴を無視しています。同じコレクションのNFTは、オラクルによってフロア価格で等しく評価されます。これは、希少なNFTを所有するオーナーにとって問題です。例えば、CryptoPunkは57ETHですが、エイリアンの特徴を持つCryptoPunkは2000ETH以上で評価されます。

代替可能なトークンとは異なり、コレクターが一度失った同じNFTを買い戻すことができるという保証はありません。したがって、フロア価格の下落によって引き起こされる清算はリスクが高く、借り手に不必要なストレスを与えます。

P2Pモデルでは上記のような問題は発生しません。NFTの価値は借り手と貸し手の間で合意され、清算はローンの期限が切れる前に返済ができなかった場合にのみ発生します。

P2Pモデルに対する一般的な批判への反論

LPモデルによる即時融資と比較すると、待ち時間が長いです。

Liquidity DAOが自動化された戦略を実行することで、トップ20コレクションのNFTは通常1時間以内に1-2件のオファーを受けることができます。

より多くの貸し手が参加することで、待ち時間は減少すると予想されます。

LPモデルは、P2Pモデルがローンの実行に依存するのに対し、貸し手はプールへの預け入れだけで利回りを得ることができます。

流動性DAOは、個人がDAOに参加し、受動的な利回りを得ることができる一方、DAOはより洗練された戦略でローンを集団として管理することが可能です。

9, アクション可能な内容

NFTfiにはまだトークンがありませんが、チームは近々トークンエコノミーを開始すると発表しています。多くのプロジェクトで見られるような、プラットフォームのユーザーに対する遡及的な下落の可能性を見越して、ユーザーは本日から以下のことをできるようになりました。

借りる - ホワイトリストされたNFTがウォレットに眠っていて、NFTを売却せずに流動性が必要な場合。

貸す - 余ったETH/DAIを持っていて、その利回りを稼ぎたい場合。

参考までに、おおよその予想される支払い/獲得レートです。

10, 参照

NFTFi

Others

Links to full episode:

以上が、翻訳内容です。

NFTFiにおける、peer-to-poolモデルとpeer-to-poolモデルの二つの長所短所を理解できたかと思います。

UnUniFi Protocol概要

ここで、UnUniFi Protocolの紹介を入れていきます。

(コミュニティの方が書いてくれた翻訳記事です)

UnUniFi Protocolはpeer-to-poolモデル,peer-to-poolモデルとは異なった方法でNFT×DeFiを実現しています。

詳細な説明は本記事では割愛しますが、NFT OwnersはNFTを担保に合成資産(ステーブルコイン)を発行して、そのステーブルコインを運用することで利益を獲得することができます。また、そのステーブルコインの運用をUnUniFiに任せることも可能です。つまり、NFTを担保に入れるだけで勝手に運用収益が入ってくるということです。

そして、重要な、NFTの価値算定方法ですが、UnUniFiでは、担保に入れられたNFTがUnUniFi内のマーケットプレイスに出品され、購入希望者が入札をします。その入札額をNFTの評価額として、NFT Ownersは合成資産を発行にします。

※勿論、NFT Ownersが知らぬままNFTが売却&精算されることはありませんし、良い価格での入札が入れば、売却することが可能です。

このマーケットプレイスモデルにより、

peer-to-poolモデルの欠点である、オラクルからフロアプライスを取ってくることにより評価額が低くなるということが解決されます。確かな需要に基づいて価格評価しているので、清算などシステムに影響を与える要因を考慮に入れても、なお利用可能担保率を高くできます。

peer-to-poolモデルの欠点である、コレクション内のレアなNFTの評価が正確にできないことも解決できます。

peer-to-peerモデルの欠点である、マッチングに時間がかかる、つまりプロダクトとしての最も大事な価値である"担保を設定して借りる"を触れるまでに時間がかかるということも、NFTの売買マーケットプレイスとして他のマーケットプレイスの取引量を鑑みると、NFTfiと比較して短時間で可能になる可能性が高いです。

というメリットが考えられます。

まだ、testnetを公開している段階ですが、この方向性に価値を感じている人がコミュニティに参加し、すでに26000人以上のフォロワーがいます。

https://mobile.twitter.com/ununifi

この数字は、一概にプロダクトの価値に直結する数字ではないですが、他のNFTFiのプロダクトと比較してもトップレベルと言えます。

今後、mainnetローンチや、NFTFi機能の実装など様々なマイルストーンが控えており、NFTFi市場の加熱と共に成長していくプロダクトであることは間違いないので、ぜひチェックをお願いします。

IPコンテンツが豊富でNFT市場で存在感を示している日本ですが、

日本発のパブリックブロックチェーンとして、NFTFiの市場でも勝てるよう事業推進をしていきます。