岸田総理は増税していない、は本当か?(※令和6年度追記)(NHKから国民を守る党浜田聡参議院議員のお手伝い)

※今回は長い記事となっております。お読みになる際は目次を参考にしていただければと思います。

SNSや一部メディアで岸田内閣の減税政策を批判する声が上がっていることは、この記事をお読みいただいている読者であれば目にしたことはあるでしょう。さらには岸田政権を擁護するように「岸田政権は増税していない」との声もあります。日本には言論の自由があるのでそれらの主張の認められるべきではありますが、果たして事実なのかお気持ちなのかは丁寧に見ていく必要があるでしょう。

岸田政権が発足して2年以上が経ちました。岸田内閣の支持率は昨年の下半期以降右肩下がりに推移し、「支持する」と「支持しない」の比率が倍以上離れてしまいました。

支持率低迷の中、岸田総理は令和5年11月に定額所得税の減税の発表をおこないました。支持率浮上を狙ったものの、支持率は下がる一方で「支持しない」がさらに上昇しました。支持率が上がらない一つの原因に「岸田政権の減税は偽減税」という主張もあります。国民負担率は低く見積もっても48.1%(財務省発表 令和3年度実績)であり、これ以上の負担増は狂気の沙汰であると筆者は考えます。これに同意する国民の声が大きくなっている証左ではないでしょうか。

というわけで、今回は岸田政権発足以来、増税をしていないのか否かを検証していきたいと思います。

①「増税した、増税してない」の判断基準は?

一つ一つの実績を確認する前に、税制改正のプロセスを確認します。我が国日本は租税法律主義であるため、法改正が必要となります。法改正のプロセスは図のようなスケジュールで決定されており、与党税制大綱を確認することで内閣の意志を確認することができます。今月から始まる通常国会で提出される法案もこの税制大綱に沿った形の内容になります。事なきよう法案を成立させたい政府与党としては野党が反対しない税制から改正(増税)されます。4月には予算が執行されるのでそれまでに成立させたい法案などもあるので、政局にしたくないというのも一つの理由にあたるかと思います、自分が法案に関わる官僚であれば穏便に成立させたいという思いは働くかと思います。

税制改正のプロセスを把握していれば、現政権の意思を明確に掴むことができます。また、どの段階をもって「増税した、してない」を判断するか明確と思います。厳密にいうなれば、税制改正大綱は意思決定、法案成立をもって意思決定の実現とでも定義づけるのが妥当でしょう。

「岸田政権は増税していない」と主張する方々は令和3年10月の内閣発足以降、一度も増税の意思決定及びその実現をしていないということになります。勿論、岸田政権以前に決定されていた法改正をもう一度法改正によって変えることも可能であります。しかし、今回の「岸田総理は増税してない、は本当か?」というテーマに則し、明らかに岸田政権で決まった増税を明らかにしていきたいと思います。今回はこれまでにおこなわれた第207、208、210、211、212回国会(令和3年臨時国会~令和5年臨時国会)のなかで税制に関わる法案を中心に、成立した予算関連法案から抽出していきたいと思います。なお第209回国会は参議院議員選挙の結果を受けての召集によるため、調査からは除外しています。

※第213回国会(令和6年通常国会)を追記いたします。

②税の定義について

国民が支払う義務の生じているものは「~税」と名称のつくものだけではありません。日本では社会保険料として様々な徴収が行われています。話は逸れますが、参議院議員の浜田聡議員が「法令で国民に支払いが義務化されている拠出金や賦課金等と税金との性格の違いに関する質問主意書」を第212回国会で提出しています。その質問書のなかで、法令で国民に対して支払いが義務化されているもので名称に「税」と付されていないものが39個存在する事を紹介しています。「税」の名称を付していない支払いが義務化されているものも税であるというのは社会保障関連費からも明らかであるため、このように支払いが義務化されているものは税とみなすべきでしょう。一度質問主意書に目を通していただき、その名称について見ていただければと思います。

ご覧いただいた方はご理解いただけるかと思いますが、各省庁にまたがり徴収することができるのが現状です。すべて精査するにはあまりにも煩雑な状況であることは先に指摘した上で、出来る限りの検証を行ってまいりたいと思います。その上で明らかに増税であると判断できるものを厳選して抽出していきたいと思います。

※追記

現在、浜田聡参議院議員によって出された質問主意書の結果、「法令で支払いが義務付けられた拠出金等」は質問本文と答弁書にあるものを合わせて70あることが明らかとなっています。

③第208回国会(令和4年常会)

A.住宅ローン控除の縮減

財務省:「所得税法等の一部を改正する法律案」…個人所得課税

・ 控除率の縮減(1.0%⇒0.7%)

・控除対象となる年末借入金残高の縮減

一般住宅:4,000万円

⇒2023年末入居まで3,000万円

⇒2025年末入居まで2,000万円

総務省:「地方税法等の一部を改正する法律案」…個人住民税

・所得税額から控除しきれない場合の住民税控除額の縮減

⇒最高13.65万円⇒最高9.75万円

B.住宅取得等資金に係る贈与税の非課税措置の見直し

財務省:「所得税法等の一部を改正する法律案」…資産課税

・非課税限度額の縮減

良質な住宅家屋(限度額1500万円⇒1000万円に縮減)

それ以外(限度額1000万円⇒500万円)

C.5G導入促進税制の見直し

財務省:「所得税法等の一部を改正する法律案」…法人課税

・控除率の引き下げ

D.法人に対する所得割の軽減税率の見直し

総務省:「地方税法等の一部を改正する法律案」…法人事業税

・資本金1億円超の法人(外形標準課税対象法人)の年800万円

以下の所得に係る軽減税率の廃止

標準課税とする(1%)

E.「自動車事故対策事業」への新たな賦課金

国土交通省

「自動車損害賠償保障法及び特別会計に関する法律の一部を改正する法律案」…新賦課金

・車体1台あたり約125円ほど

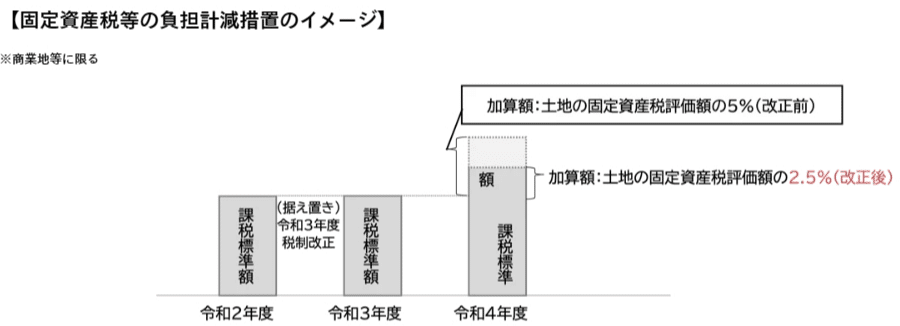

F.固定資産税の負担調整措置

総務省

「地方税法等の一部を改正する法律案」…固定資産税等

・商業地等に係る課税標準額の上昇幅を、評価額の5%⇒2.5%とする。

(令和3年度は据え置きだったため、引き下げと明記されているが増税と

みなす)

G.雇用保険料率の引上げ

厚生労働省

「雇用保険法等の一部を改正する法律案」

・雇用保険料の段階的引上げ

・0.9%⇒0.95%(令和4年4~9月)⇒1.35%(令和4年10月~)

・雇用保険2事業(企業のみ負担)は0.3%⇒0.35%(令和4年4月~)

・失業等給付(労使折半)は0.2%⇒0.6%(令和4年10月~)

④第211回国会(令和5年常会)

A.極めて高い水準の所得に対する負担の適正化…個人所得税

財務省

「所得税法等の一部を改正する法律案」…個人所得課税

・(基準所得金額(※1)-3.3億円)×22.5%が基準所得税額(※2)を超える場合は、差額金額に相当する所得税を課する。

※1:基準所得金額とは、その年分の所得税について申告不要制度を適用しないで計算した合計所得金額(適用する特別控除額を控除した後の金額)をいう。

※2:基準所得税額とは、その年分の基準所得金額に係る所得税の額をいい、分配時調整外国税相当額控除及び外国税額控除を適用しない場合の所得税をいう。なお、附帯税及び本内容により課される所得税の額を除く。

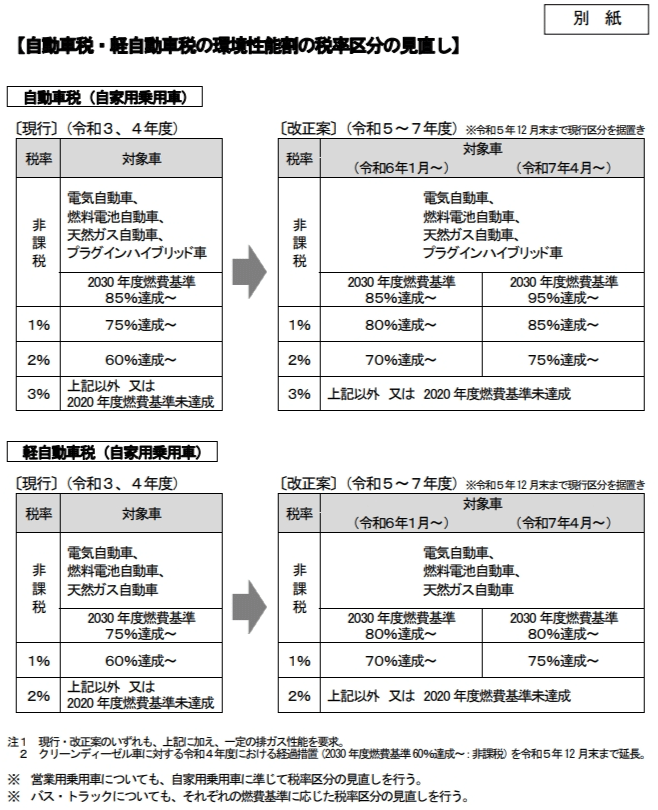

B.車体課税の見直し…消費課税 (自動車重量税・自動車税・軽自動車税)

財務省

「所得税法等の一部を改正する法律案」…エコカー減税(自動車重量税)

・エコカー減税の特例措置の段階的な厳格化

総務省

「地方税法等の一部を改正する法律案」…車体課税(自動車税・軽自動車税)

・環境性能割の税率区分の見直し

C.資産移転の時期の選択により中立的な税制の構築等…資産課税

財務省

「所得税法等の一部を改正する法律案」…資産課税

・暦年課税における相続前贈与の加算期間を3年→7年への延長

つまりは課税対象期間の延長

・教育資金の一括贈与の非課税措置の見直し

⇒贈与者死亡時における相続税の課税対象拡大

⇒教育資金契約終了時の贈与税は一般税率で計算

・結婚・子育て資金の一括贈与の非課税措置の見直し

⇒贈与税の特例措置を一般税率に見直し

D.研究開発税制の見直し

財務省

「所得税法等の一部を改正する法律案」…法人課税

・【一般型】(大企業)控除率の見直し

⇒下限の控除率が2%から1%に見直されたため増税とみなす

⇒コロナ特例による控除上限5%の上乗せの廃止

控除率が縮減されたため増税とみなす

・【中小企業技術基盤強化税制】控除上限の見直し

⇒控除上限措置の厳格化(増減試験研究費割合9.4%を12%に引上げ)

⇒コロナ特例による控除上限5%の上乗せの廃止

控除率が縮減・条件が厳格化されたため増税とみなす

E.適格請求書等保存方式(いわゆるインボイス制度の創設)の円滑な実施に向けた所要の措置

財務省

「所得税法等の一部を改正する法律案」…消費課税

・免税事業者の多くが課税事業者に移行する可能性が非常に高いため増税とみなす

F.グローバル・ミニマム課税

財務省

「所得税法等の一部を改正する法律案」…国際課税

・軽課税国に所在する子会社の実効税率が15%となるまでの差額を親会社の税額に追加する税制

・親会社の税負担が増すため増税とみなす

F.航空機燃料譲与税

総務省

「地方税法等の一部を改正する法律案」…航空機燃料税

・航空機燃料税の軽減措置の見直し

・段階的に引き上げる事となっている

G.GX賦課金の創設

経済産業省

「脱炭素成長型経済構造への円滑な移行の推進に関する法律案」

・GX推進機構による化石燃料賦課金及び特定事業者負担金の徴収により 増税とみなす

H.管理不全空き家に対する固定資産税の住宅用地特例の解除(廃止)

国土交通省

「空家等対策の推進に関する特別措置法の一部を改正する法律案」

・特例措置の廃止による固定資産税の増税とみなす

I.健康保険料の引上げ

厚生労働省

「全世代対応型の持続可能な社会保障制度を構築するための健康保険法等の一部を改正する法律案」

・出産育児一時金の支給額引上げにともなう後期高齢者負担率の上限の段階的引上げ

④第213回国会(令和6年常会)

A.プラットフォーム課税

財務省

「所得税法等の一部を改正する法律案」

・国外事業者がデジタルプラットフォームを介して国内向けに行うデジタルサービスについて、国外事業者の取引高 50 億円超のプラットフォーム事業者に消費税の納税義務を課す制度の導入(消費税法の改正)

プラットフォーム事業者に対する納税義務が課され、負担増になるため、増税とみなす。また、負担増が消費者に価格転換される可能性がある。

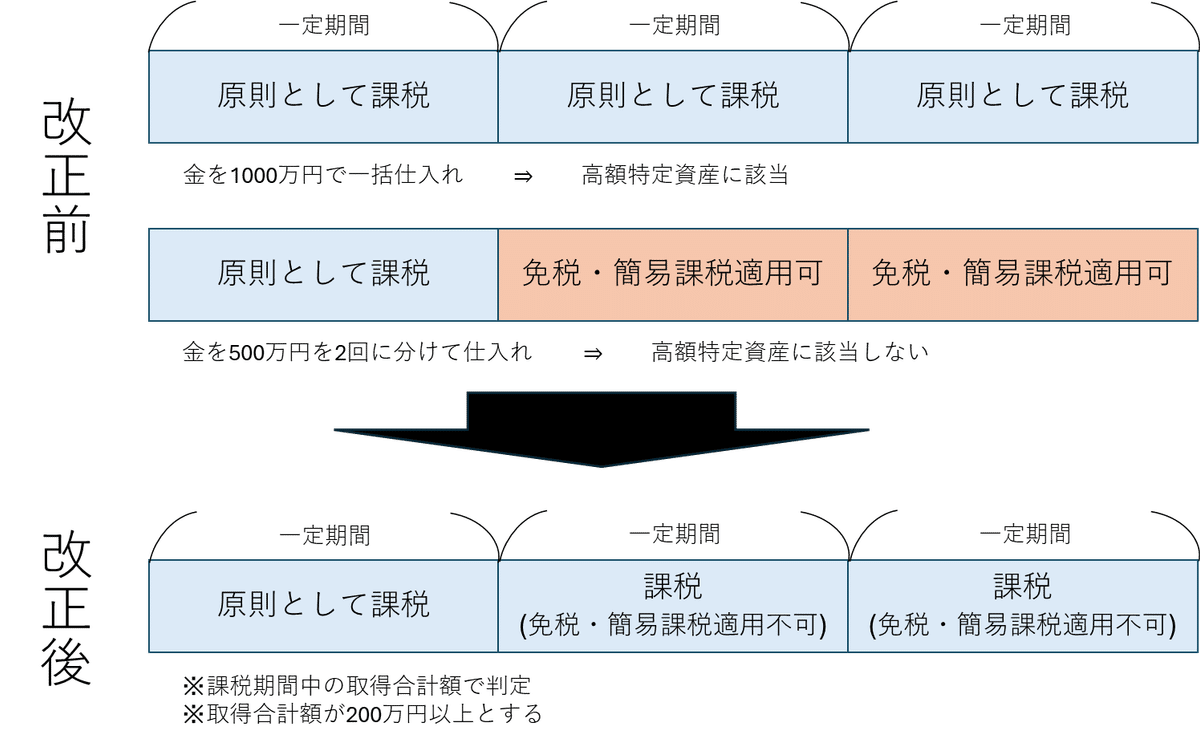

B.高額特定資産を取得した場合の事業者免税点制度等の適用制限の見直し

財務省

「所得税法等の一部を改正する法律案」

・金又は白金の地金等を取得した場合の事業者免税点制度等の制限(消費税法)

高額特定資産を取得した場合の事業者免税点制度及び簡易課税制度の適用を制限する措置の対象に、その課税期間において取得した金又は白金の地金等の額の合計額が200万円以上である場合が加えられる。

節税のため分けて仕入れをしていたという背景もあるが、税負担は増加するため、増税とみなす。

C.免税事業者等からの仕入れに係る経過措置の見直し

財務省

「所得税法等の一部を改正する法律案」

・免税事業者や消費者など、適格請求書発行事業者以外の者から行う仕入れであっても、令和5年10月1日から令和 11 年9月 30 日までの間に行うもので一定の帳簿等を保存している場合には、仕入税額相当額の一定割合(80%・50%)を仕入税額とみなして控除できる経過措置が設けられていたが、一免税事業者等から行う経過措置(80%控除・50%控除)の対象となる課税仕入れの合計額(税込金額)がその年又は事業年度で 10 億円を超える場合には、その超えた部分の課税仕入れについて、経過措置(80%控除・50%控除)の適用を受けることができないとする。

消費税インボイス制度導入に伴う経過措置について、適用限度額が設けられていなかったため、今回の法改正で一免税事業者等につき年10億円を超える部分の課税仕入れについては、インボイス制度導入に伴う控除の経過措置の適用が認められなくなる。

既に経過措置は始まっているにも拘らず、経過措置の途中から適用限度額を設けることは実質的な増税とみなす。

D.大企業について特定の税額控除規定の不適用措置

財務省

「所得税法等の一部を改正する法律案」

賃上げや国内投資に消極的な一定の大企業に対しては、特定税額

控除不適用措置の要件強化をおこなう

控除不適用措置の要件強化であるため、政府の介入により税負担が増す可能性がある。控除縮小に該当するため増税とみなす。

E.子ども・子育て支援金制度の創設

子ども家庭庁

「子ども・子育て支援法等の一部を改正する法律案」

・子ども・子育て支援金制度の創設

令和8年度から毎年度、医療保険者から支援納付金を徴収する

支払い義務の生じる制度であるため増税となる

⑥「岸田政権は増税していない」は本当か??

閣議決定された税制大綱をもとに、国会での法案成立を基準に、岸田政権下でおこなわれた増税について抽出してきました。〇〇税とつくもの以外にも支払い義務の発生するものも出来る限り抽出したものの、まだ支払い義務の発生するものは存在します。今回はあくまで岸田内閣成立後の国会で法改正が成立した増税のみですので、細部まで掘り下げれば更に発見できることでしょう。ここまで見てくださった皆さまは「岸田総理は増税してない」と判断するでしょうか??

また、岸田政権下で法案成立したものではないものの、その他にも令和6年度より森林環境税が実施されます。法制化は平成31年であり、岸田政権下ではないので今回は除外しましたが、政権の意志によって法改正が可能であり、森林環境税を止めることは可能でした。(現在の日本の政治では政権交代でもしない限り不可能に近いですが…)

※追記

令和6年10月1日に石破茂新政権が誕生しました。岸田前首相の増税実績はこれまで見てきて明らかでしょう。特に「GX賦課金」「子ども・子育て支援金制度」は増税でなくて何でしょうか。税という名がついていなくても増税以外の何ものでもありません。このような手法も国民負担率が上がり続ければ、政治に興味のない国民も気づいてくるのではないでしょうか。支払い義務が生じる制度をつくるのであれば、選挙で国民に問うのが筋です。岸田前首相は「増税は考えていない」と首相就任前の自民党総裁選前に明言しています。にも拘らずこのような増税を国民に強いたのは負の実績でしょう。

⑦国民負担率を下げる術

国民負担率が上がる事は自分の財産を奪われる事と同じです。国民には一人一人幸福になる権利があります。その権利を奪っているのはまさしく重税です。このような逼塞した日本社会を打開するには「減税」と「規制緩和」です。一人でも多くの国民に「減税と規制緩和」の必要性が広がる事を切に願います。

この記事を読み、まだ上記の著書をお読みでない方がいらっしゃいましたら是非一読ください。日本社会の構図を知り、自分自身ができる事が知ることができます。

最後までご拝読いただきありがとうございました。