インカムゲインの仕組みづくり Ⅰ (2022年)

noteを書く理由と自己紹介

多くの質問を頂いたので、日本在住の大学生が去年の夏(2022年8月)から集中的に取り組み始めた運用方法をnoteにまとめた。投資歴は2016年8月頃に初めてマーケットに参加し、これまで 日本株・香港株・米国株 を中心に投資してきた。日本の個別株スイングトレード(3日〜3ヶ月) が最も得意だが、ここにまとめた内容は短期売買をしない再現性の高い運用方法(他にも異なる運用方法を実施しています)。また、運用するお金は完全な余裕資金であるという考えに基づいている。推奨をする意図はないので投資判断は自己責任でお願いします。このnoteは無料で読めるようになっており、小銭に興味もないので投げ銭はお控え下さい。上の写真はニューメキシコ🇺🇸のホワイトサンズナショナルパークです。

3種類の通貨が入る仕組み

FRBは 2021年11月のFOMCでテーパリングを開始、2022年3月のFOMCで利上げ、2022年6月からQT(量的引き締め)を開始させた。金融引き締め局面でも短期的な株価の上昇はあるだろうが、長い投資人生の中でわざわざ株式にとって良いとは言えない環境で株を買い向かわなくても…. 。日本在住で短期売買を必要としない有効的な運用方法を去年(2022年)の年初から考え始め個人投資家の先輩たちからヒントを得て、アメリカドル・香港ドル・日本円が定期的に入る仕組みづくりを思いついた。『インカムゲインの仕組みづくり Ⅰ (2022年)』では、アメリカドルだけをまとめている(理由はnoteに使う時間とエネルギーの問題)。もしかすると『インカムゲインの仕組みづくり(2022年)』の Ⅱ や Ⅲ で香港ドルと日本円についても書く事があるかも…. 。

4つの商品を使う

① 外貨建て(米ドル)mmf

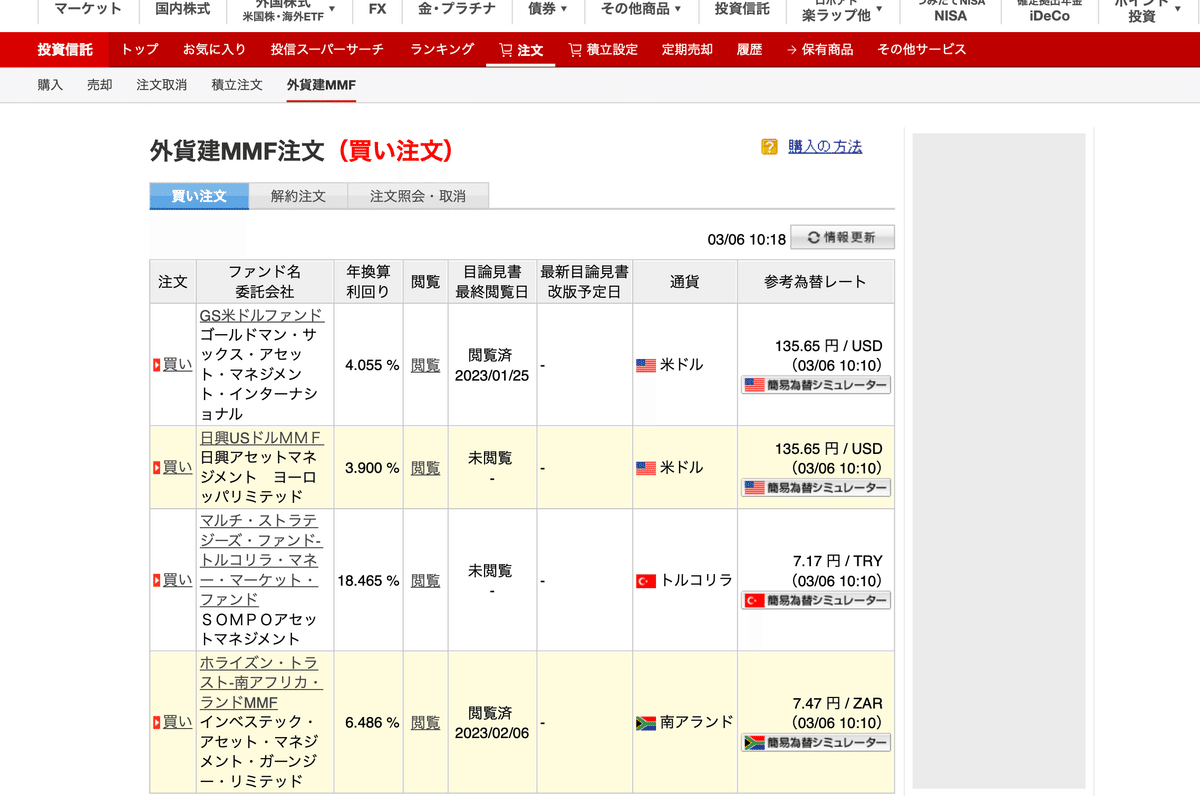

外貨建てMMFとは高い格付けを有するCP(コマーシャルペーパー)や銀行引受手形、政府や政府機関が発行する短期証券に投資する外国投資信託で公社債投資信託というカテゴリーに分類される。運用通貨(投資対象通貨)ベースでは元本割れリスクは比較的小さく( ほとんど 元本割れリスクがない)、営業日であればいつでも換金可能で例えば株式を買いたい時に1日あればキャッシュ化できる便利な商品。下のスクリーンショットは、【スクショ1】SBI証券(ネット証券)と【スクショ2】楽天証券(ネット証券)の外貨建てMMFの買い付け画面だ。米ドルMMFの直近平均利回りは、2023年3月3日時点の一番高いブラックロックで約4.1%である。昨年8月から現在に至るまでの米ドルMMFの金利水準は、2.6%〜5% の水準で変動してきた。また、月末になると米ドルMMFから米ドルで分配金【スクショ3】が入ってきている。

【スクショ1】 SBI証券

【スクショ2】 楽天証券

【スクショ3】 MMFからの分配金

② 外貨(ドル)定期預金

ネット銀行の外貨定期預金は金利が高く、住信SBIネット銀行【スクショ4】の米ドル定期預金(3ヶ月と1年)のキャンペーン金利は2023年3月6日時点で5%である(円からの預入れ限定)。また、円をドル転するときの為替コストもネット銀行だと比較的安い。

【スクショ4】 住信SBIネット銀行

③ 短期(残存2年未満)の外債

外債とは、発行主体、発行通貨、発行場所のいずれかが海外である債券のこと。海外において外貨建てで発行される債券や日本の法人が海外市場で発行する債券も外国債券となる。【スクショ5】は、SBI証券(ネット証券)の米ドル建の既発債の申し込み画面(閲覧日は2023年3月6日)。 残存年数2年未満で最終利回り5%前後のものがある。ここでは短期債を償還まで保有し続け、途中売却しないことを前提として考える。

【スクショ5】 SBI証券の米ドル建債券(残存2年未満)

④ 高配当株式

高配当株とは簡単にゆうと配当利回りが高い銘柄のこと。高配当企業は 安定したキャッシュフローを生み出すビジネスを持っており、株主への高い利益還元を行う特徴がある。米国企業には、連続増配記録を更新し続ける企業がたくさんある(中には債務超過の企業もある)。スクショ6と7は、P&Gの決算(Q4 2022)資料(10-K)の一部です。安定した利益と積極的な株主還元、BS(貸借対照表)やPL(損益計算書)もあわせて見ると余裕を感じる財務。このような企業の株主になることで、定期的な配当金が期待できる。

【スクショ6】 P&G 10-K(Q4 2022) 配当情報

【スクショ7】 P&G 10-K(Q4 2022) キャッシュフロー計算書

ツイート1は、資源メジャーなどのグリーンフレーション(脱ESG)銘柄や脱炭素銘柄で配当利回りが高い銘柄。ESGという風潮(ファッション)や化石燃料からのダイベストメントと、コロナからの急な経済再開や中国のゼロコロナ解除が重なり 資源価格が上昇して潤った企業。また、グリーンフレーションで潤ったお金を新エネルギーに投資したり 脱炭素に必要な資源を扱うビジネスを保有したりする企業だ。米国株には定期的に米ドルを配当金として受け取りながらキャピタルゲイン(値上がり益)も狙う事ができる企業があると考える。

【ツイート1】 高配当銘柄

【備忘録】直近12ヶ月、pbrは通期。表の数字はトレビュから。

— テスク📈📉大学生の資産運用 (@tesucu001) March 6, 2023

時価総額大きい順から配当利回り- Bloomberg (2023.03.06 15:00JST)

BHP 10.81%

RIO 5.99%

VALE 2.07%

PBR 15.77%

WDS 11.12% pic.twitter.com/GQjhkcipLZ

【重要】実際の運用方法

長いと感じたらここだけ読んで

[ 1 ] 完全なる余裕資金(今後 円転する必要のない資金)を米ドルポジションとして、外貨建てMMFに投じ 毎月の月末に分配金(米ドル)を受けとる。①での説明の通り、運用通貨(投資対象通貨)ベースでは元本割れリスクは比較的小さい( ほとんど 元本割れリスクがない)。この条件だと、為替リスクを考える必要もない。

[ 2 ] 外貨建てMMFから入った分配金の範囲内で(分配金を使って) ④のような高配当株を買う。

[ 3 ] 毎月末のmmfからの分配金(米ドル)と高配当株からの定期的な配当金(米ドル)の範囲内でそれらの米ドルを使って、高配当株の銘柄数や保有株式数を増や(分散)していく。

[ 4 ][1]〜[3]の作業と並行して、今後の株式市場や金融政策を見ながら株式やETFなどのリスク資産の値上がりが期待できる大体の時期を見越し、その時期に合わせて満期や償還を迎えるように②外貨定期預金や③短期の外債を時間分散で数回に分けて仕込む。

[ 5 ]③の利付け債の分配金がある場合は[2]や[3]と同じ作業を行う。

スクショ9は、【4】の作業にある②の満期通知である。

【スクショ8】 ドル定期の満期通知 (住信SBIネット銀行)

[ポイント]

①ドルmmf ②ドル定期預金 ③ドル短期債 は上記の条件によると元本割れリスクは比較的低いと考える。

④高配当株 は分配金もしくは配当金の範囲内でのみ購入するという条件によって (極端な表現ではあるが)買った瞬間に恩株化できるようなもの。

米国の金利が下がればドルmmfの利回りも今のような魅力的な水準ではないだろうが ④の恩株×高配当からの定期的な配当金(米ドル)が入る仕組みは売却しない限り(且つ無配にならない限り)残り続けるため[3]の作業がより重要になる。

米金利が下がる局面では今に比べ 株式等のリスク資産にとって(少なくとも現時点よりも)良い環境になっていると考える。

そのタイミングが訪れたら リスク許容度のあるインベスターは、④は売却せずに残し ①〜③をキャッシュ化して(適切な)ETFなどの分散された商品を使ってキャピタルゲイン(値上がり益)をも狙いに行っても良いのではないか。

一方で、リスク許容度の低い方は、そのタイミングでの①〜③の金利を比べてより利回りの高いものへ資金を集め、そこからの利子や分配金と残してある④から入ってくる配当金(米ドル)の範囲内で④の銘柄数及び保有株式数を増やしていけば良いのではないか。知らんけど。

この運用方法はFRBが金融引き締めをして高い米金利が維持されている局面でこそワークすると考える。そして、時間が最大の武器の一つと言える比較的若い世代に向いている運用方法だと思った。知らんけど。

最後に

月末に入る分配金や定期的に入る配当金を再投資するように書いてはいますが、趣味や旅行資金・恋人へのプレゼント・推し活・友人との焼肉代・自分への自己投資・子どもへの投資・親との思い出に使うなど 様々な使い方があって良いと思います。

これらはよく交流する個人投資家の先輩たちから日々、新しい気づきや学びの機会を与えて頂いた事によって思いついたものです。読んでるかどうか分かりませんが いつもありがとうございます。特に新しい投資アイデアや気づきを与えてくれるお二人のアカウントのリンクを貼っておきます。

この運用方法は 推奨も非推奨もしませんが、このお二人のアカウントのフォローは強く勧めさせて下さい。

https://twitter.com/wakame15787980?s=20 (Wakameさん)