【ドル円、4時間足の世界】vol_2

こんにちは、FXエバンジェリストの遠藤です。

前回は一目均衡表について解説しましたが、今回は、「フィボナッチ分析」に関して解説したいと思います。フィボナッチを積極的に使い始めたのは15年くらい前からで、トレードをする際の利食いの目標値や撤退する損切りの目安として、わかりやすいと思ったからです。いつもは、日足・週足・月足で計測するのですが、4時間足や1時間足でも効果はあると考えております。しかし、短い足の場合オーバーシュートし、騙しも多いので、その点はご注意ください。

【フィボナッチとは】

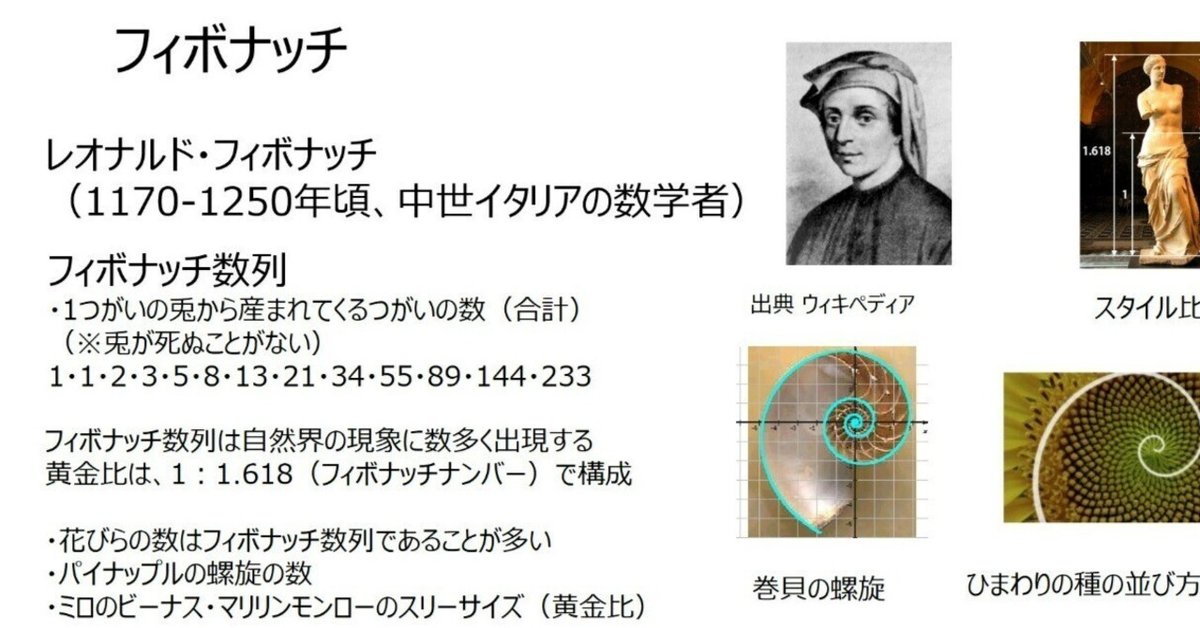

フィボナッチとは、レオナルド・フィボナッチという13世紀中世ヨーロッパのイタリアの数学者の名前が由来です。フィボナッチは、フィボナッチ数列からフィボナッチ比率という数式の考え方を考案したといわれています。フィボナッチが考案した数列や比率は、自然のすべてのものにあてはまるといわれており、相場における価格の動きもあてはまるのではないかとされ、多くの投資家に愛用されています。代表的なものが「フィボナッチ・リトレースメント」です。リトレースメントは戻りの意味であり、戻りの目安の判断とされ、価格帯の中でのサポートライン、レジスタンスラインとして利用することができます。

【フィボナッチ数列】

フィボナッチは、1つがいの兎から産まれてくる「つがい」の数の合計(※兎が死ぬことがない)からフィボナッチ数列を考えたといわれています。その数列は、(1・1・2・3・5・8・13・21・34・55・89・144・233)となり、この比率をフィボナッチ比率といいます。この比率は、自然界の現象に数多く出現します。聞いたことがあると思いますが黄金比(1:1.618)なども、フィボナッチナンバーで構成されています。

・花びらの数はフィボナッチ数であることが多い

・パイナップルの螺旋の数

・ミロのビーナス・マリリンモンローのスリーサイズ(黄金比)

など、自然界にあるモノの比率や、美しいと感じる人間の造形物の比率もフィボナッチ数列(比率)で構成されていることが多いのです。

そこから、相場変動(チャート)は、参加者の思惑で作られるものなので、このフィボナッチ数列と合致するのではないかということから、フィボナッチ分析が出来上がったともいわれています。

フィボナッチ数列は、昔の日本の相場用語にも似たようなものがあります。

「半値押し→50%」・「1/3戻し→38.2%」・「2/3押し→61.8%」など

人が考える、「なんとなく」「これくらい」という無意識な数値=思惑による自然的数値と考えてもいいのではないでしょうか。

【フィボナッチを使う理由】

マーケットで将来の動きを予想する際、ファンダメンタル分析などでは、具体的なトレード価格を算出することはできません。しかし、波形からフィボナッチ数列を使うと、トレード価格の目標を決めることができます。

フィボナッチ分析には、リトレースメント以外に

フィボナッチ・エクスパンション

上昇過程での押し目から反発や下降過程から戻りからの下落比率を計測

フィボナッチ・タイムゾーン

相場の動きを時間軸からフィボナッチ数列で計測

フィボナッチ・ファン

任意の価格からトレンドラインを引き、そのラインを割った後、次に反転する

ポイントをフィボナッチ数列で計測

フィボナッチ・アーク

円弧(えんこ)を用いてフィボナッチ数列で計測などがあります。

私が主に使うものは、フィボナッチ・リトレースメントとフィボナッチ・エクスパンションです。

今では、多くのチャートソフトにフィボナッチ分析が装着されておりますので、ぜひ一度使ってみてください。

今回のシリーズでは、4時間足中心にフィボナッチ・リトレースメントとフィボナッチ・エクスパンションを使い、トレードのポイントを探っていきたいと思います。