税収と景気(3)-所得税の税率構造の改定-

所得税のメインは源泉徴収の給与所得税。所得税の税率構造は度々改定され、1999年までは改定のたびに簡素化、最高税率の引下げを実施。2007年以降は分類数を増やし、最高税率を引上げ、現行の税率構造は7分類、最高税率45%。源泉徴収の給与所得による税収は、1980年代後半から名目GDPとの連動性が低下。税率構造の改定の影響と推測される。

所得税のメインは源泉徴収の給与所得税

「税収と景気(1)-税収と景気の連動性-」(2023年12月27日)で消費税導入後は税収と景気の連動性が希薄になっていることを示した。「税収と景気(2)-消費税導入、税率引上げ-」(2024年1月19日)では消費税増税(税率引上げ)が景気を冷やす効果があることを示した。本稿では所得税の税率構造の改定と景気の関係について提示する。

所得税は給料・賃金、不動産収入、利子・配当収入などの所得に課税する税で、申告と源泉徴収の形式がある。国税庁の統計情報の長期時系列データでは、申告所得税と源泉所得税がそれぞれ入手できる。さらに源泉所得税については、本税部分について、利子所得等、配当所得、上場株式等の譲渡所得等、給与所得、退職所得、報酬・料金等、非居住者等所得の内訳項目が入手できる。

所得税の内訳比率を示したのが図1である。直近の2022年の源泉徴収の給与所得による税収は所得税全体の48.3%と5割を切っているが、図示した期間を通じて源泉徴収の給与所得による税収が所得税全体に占める比率が一番高い。源泉徴収の給与所得による税収が所得税全体に占める比率が一番低かったのはバブル景気ピークの1990年である(株価と不動産価格のピークにずれがあり、1989-1990年が凡そのピークと見做される)。1990年頃は利子所得や不動産収入などが含まれると推測される申告所得などの比率が相対的に高くなっている。

なお、2000年以降の所得税は、金利低下を反映して利子所得の比率が低くなる一方で、コーポレートガバナンス改革なども踏まえた企業の配当強化姿勢などもあり配当所得の比率が高くなっている。

図1:所得税の内訳

所得税の税率等の改定

社会経済情勢や財政需要の変化などに応じて、税制は毎年改正されている。消費税導入のような制度の仕組みそのものの大きな改正もあれば、住宅ローン控除の適用期限や要件の改正など仕組みの骨格は大きく変更せずにその時々の要請に合わせた変更もある。それらを細かく追っていくこと自体も税の研究という課題であれば興味深いが、本稿は税収と景気の関係をテーマとしている。

所得税に関しても様々な改正が度々行われている。各種控除など着目点は様々に考え得るが、本稿の趣旨に照らして、所得税の税率構造の改定に焦点をあてる。図2は個人所得課税の税率等の推移のイメージ図である。図2からもわかるように、最高税率が適用される課税所得があっても全てに最高税率が課されるわけではなく、段階的に適用税率が高くなっていく。

図2:個人所得課税の税率等の推移(イメージ図)

いわゆる狂乱物価をもたらした1973年の第一次石油ショック以降の1974年から直近までの所得税の一般の税率の具体的な数値を示したのが図3である。1983年までは19分類に分かれていて、最高税率は75%であった。その後、改定のたびに課税所得の分類は簡素化され、最高税率は低くなって、1999-2006年は4分類、最高税率37%となった。2007年以降は分類数を増やし、最高税率を引上げ、2015年以降の現行の税率構造は7分類、最高税率45%である。

図3:所得税の一般の税率の推移

仮に課税所得が5,000万円の場合を現行税率構造で計算すると下記のようになる。

195万円×5%+(330万円-195万円)×10%+(695万円-330万円)×20%+(900万円-695万円)×23%+(1,800万円-900万円)×33%+(4,000万円-1,800万円)×40%+(5,000万円-4,000万円)×45%=1,770.4万円

1,770.4万円÷5,000万円=35.408%

つまり、最高税率は45%であるものの、課税所得が5,000万円の場合の全体の税率は約35%ということになる。同様に課税所得5,000万円で過去の税率構造で計算してみると、1974-1983年までの期間は50.5%(課税所得5,000万円の場合の適用最高税率は65%)、最高税率が最も低い37%だった1999-2006年は32%との計算になる。

なお、「税収と景気(1)-税収と景気の連動性-」(2023年12月27日)で書いたように、地方税である個人住民税については対象外としている。

税率構造の改定により源泉徴収の給与所得税と景気の連動性低下

所得税の合計、主な内訳項目と名目GDPを示したのが図4、源泉徴収の給与所得による税収と名目GDPの前年比を示したのが図5である。

所得税合計は、1989-1991年に明らかに名目GDPより上振れの増加トレンドとなっている。この時期は利子・配当所得と不動産収入などが反映される申告所得の税収が上振れの大きな要素となっていると考えられる。

図4:所得税収と名目GDP

一方、源泉徴収の給与所得による税収は、1980年代後半から名目GDPとの連動性が低下してきている。図3で税率構造の変遷を示した1974年以降では、名目GDPが前年比プラスであるにもかかわらず、源泉徴収の給与所得による税収が前年比マイナスとなっているのは、1987年、1988年、1994年、1995年、2000年、2007年、2010年、2012年、である。2010年、2012年以外は税率構造の改定年かその前後の年であり、税率構造の改定の影響が表れていると推測される。なお、2010年については、2008年のリーマンショックに端を発する世界金融危機の影響が尾を引いていると思われる。2012年については、2011年の東日本大震災に伴う様々な措置が影響していると推測される。

図5:源泉徴収の給与所得による税収と名目GDPの前年比

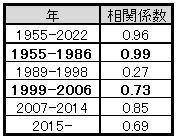

名目GDPと源泉徴収の給与所得による税収の相関係数を計算すると、図4で図示した全期間では0.96、1955-1986年では0.99で正の相関がかなり強かった。ドラスティックに税率構造の改定があった後の1989-1998年は0.27と以前に比べると大幅にゼロに近づいている。ただし、この期間はバブル景気とバブル崩壊の時期を含む経済的波乱期とも捉えられるので、その影響が及んでいるかもしれない。最高税率が一番低かった1999-2006年は0.73、2007-2014年は0.85、2015-2022年は0.69で、バブルを挟んだ時期よりは相関度が強くなっているが、1986年以前に比べると低い数値のままである。

なお、相関係数は2種類のデータの関係を示す指標で、値が1に近いほど「正の相関」が強く、-1に近いほど「負の相関」が強く、0に近いほど相関が弱いことを示す。

図6:源泉徴収の給与所得による税収と名目GDPの相関係数

本稿の終わりに

本稿では、所得税のメインが源泉徴収の給与所得による税収であり、税率構造の改定により源泉徴収の給与所得による税収と景気との連動性が低くなっていることを示した。「税収と景気」シリーズの次回以降で、GDP増加が税収増加にどの程度つながる可能性があるのかを計る税収弾性値、法人税について、順次分析していく予定である。

図1の注

注1:申告所得税は本年分と既往年分を合算している。

注2:源泉所得税の不納付加算税、重加算税は図示していない。

図2の注

注1:課税最低限は、夫婦子2人(子のうち1人が特定扶養親族、1人が一般扶養親族に該当)の場合の数値である。

注2:社会保険料控除額のモデル計算式を平成27年に改訂しており、上記の課税最低限の計算においては、その改訂後のモデル計算式を用いている。

注3:平成6年分の課税最低限は特別減税前の数値である。

注4:2013年(平成25年)1月から2037年(令和19年)12月までの時限措置として、別途、復興特別所得税(基準所得税額の2.1%)が課される。

図3の注

注1:金額は課税所得。課税所得は1年間の総収入から、経費や所得控除などを差し引いた値。

注2:図に示した定率減税、復興特別所得税以外の措置については省略。

図4の注

注1:名目GDPは、1979年以前は68SNA、1980-1993年は93SNA、1994年以降は08SNAであり、接続調整は行っていない。

注2:申告所得税は本年分と既往年分を合算している。

注3:給与所得による税収は源泉徴収分。申告所得の給与所得による税収はデータ入手できないので「うち給与所得」には含んでいない。

図5の注

注1:名目GDPは、1979年以前は68SNA、1980-1993年は93SNA、1994年以降は08SNAであり、接続調整は行っていない。

注2:縦線は名目GDPが前年比プラス、源泉徴収の給与所得による税収が前年比マイナスの年。

図6の注

名目GDPは、1979年以前は68SNA、1980-1993年は93SNA、1994年以降は08SNAであり、接続調整は行っていない。

20240307 執筆 主席研究員 中里幸聖

前回レポート:

「米中激突の行方-概説-」(2024年2月8日)

「税収と景気」シリーズ:

「税収と景気(1)-税収と景気の連動性-」(2023年12月27日)

「税収と景気(2)-消費税導入、税率引上げ-」(2024年1月19日)

「税収と景気(3)-所得税の税率構造の改定-」(2024年3月7日)

「税収と景気(4)-法人税の税率引下げの果実-」(2024年4月8日)

「税収と景気(5)-税収弾性値-」(2024年10月21日)

「税収と景気(番外編)-『年収の壁』引上げの効果-」(2024年11月14日)