自衛官配偶者が扶養から外れずに投資・事業を行う場合の節税方法

転勤同行妻のtenです。

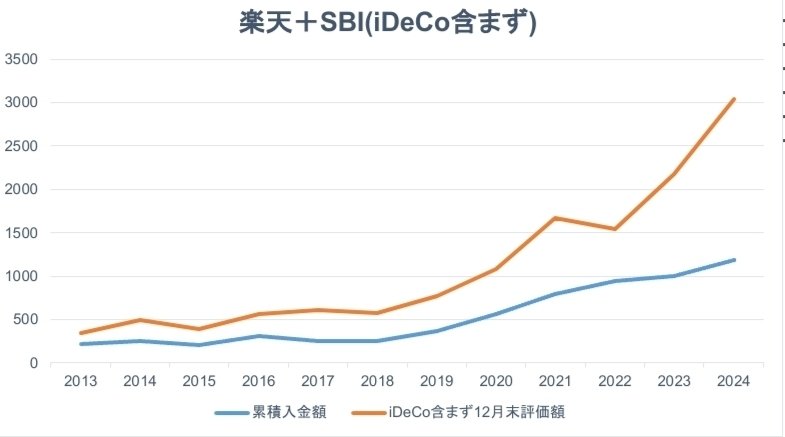

株式投資歴は2013年~で一番最初は100万円から運用をはじめました。お金の上下の動きに慣れた2ヶ月後には+100万円入金し、2013年年末には運用額300万円ぐらいでした。それから10年以上の年月が経ち2024年には運用額3,000万円を超えています。スイングトレード、デイトレ、IPOと行ってきましたが運用額が大きくなってきたので現在は投資信託によるインデックス投資メインで落ち着いています。

ちなみにこれはten個人の資産です。相続や宝くじ当選とかは無く、働いて貯めたお金を運用した結果です。

扶養から外れずに株式譲渡益を非課税で受け取る方法

さて、普通に正社員で働いていると給料に対して税金が20%近くかかります。株式譲渡益も税金が20%少々かかるのは「まぁそんなものか」と思っていたのですが扶養内妻となり、所得が下がると『全然稼いでないのに20%の税金は痛い!総合課税なら納得できるのに!!』と思うようになりました。そのため現在は売買しなくて済むようバイ&ホールドでも安定した値上がりが望めるインデックス投資がメインとなりました。

基礎控除額までは非課税で利益確定できる

扶養内というのは専業主婦主夫と兼業主婦主夫があります。

パート等で働いていると兼業主婦主夫です。こちらは給与所得控除55万円があるので所得税の基礎控除48万円と合わせて103万円までは所得税が非課税です。これが103万円の壁です。「年103万円までは稼ごう!」というパート主婦主夫は多いと思います。103万円よりも多く稼いでしまってもはみ出た部分に対して所得税がかかるだけなので絶対に越えたくないラインは社会保険の扶養から外れる130万円の壁だと思います。

ちなみに住民税の基礎控除は43万円なので98〜103万円だと住民税のみ発生します。

パートで130万円近く収入がありつつ株式投資を行っているならば特定口座源泉徴収ありの口座で売買するのがオススメです。節税のために確定申告しちゃうと給料以外の収入が発覚し扶養から外れるかもしれません!

※社会保険の扶養130万円の壁に株式譲渡益もカウントするかどうかの詳細は配偶者の加入している社会保険によって異なります。必ず確認してください。ややこしければ特定口座源泉徴収ありの口座にして『確定申告しない』にしておけば大丈夫です。

『一般口座で利益確定したのに確定申告しない』や『特定口座源泉徴収なしの口座で利益確定したのに確定申告しない』は脱税なのでダメです。売買での損があったのに確定申告しないのは自分が損するだけなので確定申告しなくても大丈夫です(確定申告して損失繰越すると向こう3年間の確定益・配当金分配金と相殺してくれるので節税になります)。

ちなみに給料以外での収入が年20万円以下ならば確定申告ではなく住民税の申告を行う方が税金が少し安くなります。「金額少ないから申告しなくていいでしょ♪」は脱税です。ちなみにメルカリ等で家庭にある不用品を売った利益は確定申告しなくて大丈夫です。仕入れて売っている場合は確定申告が必要です。

さて、『非課税で利益確定できる』についてですがこちらは無職無収入の専業主婦主夫向けです。基礎控除までの利益確定は非課税で受け取れます。

税金を払いたくない→住民税の基礎控除額以下での利益確定(43万円)

住民税までは払ってもよい→所得税の基礎控除額以下での利益確定(48万円)

パート主婦主夫でも給料55万円(給与所得控除55万円)+基礎控除48万円があるので確定申告すれば年48万円までの利益確定は所得税分は非課税で受け取れます。給料が100万円だった場合は給与所得控除55万円からはみ出た45万円分は基礎控除から引きます。48万円ー45万円=3万円までの利益確定は確定申告すれば所得税分は非課税で受け取れます。住民税は発生します。

特定口座源泉徴収ありの口座にしておいて確定申告するのは大丈夫です。

iDeCo掛け金があるならばそちらも控除されます。扶養内の主婦主夫のiDeCo上限は年27.6万円なので基礎控除48万円と合わせて年75.6万円まで所得税が非課税で利益確定できます。いつかどこかでは利益確定しないといけないので非課税での益出しは有効だと思います。

私は特定口座→NISA口座・iDeCo口座(非課税口座)へと振り替えていこうと思います。そのための益出しが年75.6万円まで非課税なのはありがたいです。2021年はIPOで45万円利益確定しているので確定申告すれば源泉徴収された税金約20%が返ってきます(9万円)。

パート主婦主夫でもiDeCoに加入しているなら基礎控除48万円+給与所得控除55万円+iDeCo掛け金全額(上限27.6万円)=103~130.6万円までは非課税です。ただし130万円以上稼ぐと社会保険の扶養を外れるのでご注意ください。

※社会保険の扶養130万円の壁に株式譲渡益もカウントするかどうかの詳細は配偶者の加入している社会保険によって異なります。必ず確認してください。

私は正社員時代→パート主婦時代→専業主婦時代とiDeCoを満額掛けています。「専業主婦のiDeCo加入はメリットが少ない」と言われていますが掛け金全額所得控除されるのでIPOや配当金などでの益が発生(=税金発生)しても所得控除されるのは助かっています。

ちなみに、「益出しして非課税口座に振り分けるのが得」なのか「このまま課税口座で保有を続けるのが得」なのかは悩ましい所です。

自衛官の配偶者も同じように非課税で利益確定できる?扶養から外れない?

実は夫は自衛官です。

夫の扶養に入って数年経ちます。社会保険の扶養(3号被保険者)でいられる要件がバシッと明記されたものが無く、「株式譲渡益は専業主婦状態だと控除分までの益出しなら確定申告した方が得なのだけど、扶養から外れないためには確定申告せず源泉分離課税の20%でいくしかないのだろうか・・・」と半ば諦めていたのですが納得する方法がありました。

自衛隊への直接の質問回答となるので夫の所属先に名乗って問い合わせをしました。もちろん夫の名前も私の名前も伝える必要がありました。「◯◯さんの奥さん色々やってるな」みたいに思われるのも嫌なので夫職場に個人情報出さずにこのnote知識が得られるならば私はよろこんでnote代を支払ったことでしょう。

ここから有料記事となります。

〜〜お買い上げいただいた方へ〜〜

2024年12月31日時点での個人資産マネーフォワードはnote冒頭に画像添付してありますが2025年末以降のものも年1で有料部分の末に加筆追加していこうと思います。他人の資産推移って気になりませんか?(私は可能ならば他人の資産推移見たい人なので・・・)

毎年1月末には前年末分が加筆追加されていますので、ten個人の資産推移にご興味のある方はその頃にこのnoteを開いてみてください。

2025年末

2026年末

2027年末

と画像添付していきます。

ここまで読んでいただきありがとうございました。ten個人の人柄・知識に信頼がおけましたらぜひnoteをご購入ください。

ここから先は

¥ 1,500

Amazonギフトカード5,000円分が当たる

この記事が気に入ったらチップで応援してみませんか?