【図解】富裕層が資産を増やす「不動産証券化」とは?厳選5スキームを徹底解説!

「不動産開発って、お金持ちしかできないんでしょ?」

そう思っていませんか?

実は、不動産証券化スキームのおかげで、不動産開発資金を少額から集めることができる時代になっているんです!

不動産証券化スキームは、例えるなら、「大きなケーキ(不動産)を小さく切り分けて、たくさんの人に分けやすくする」 ような仕組み。

これによって、今まで一部の人しかできなかった不動産投資が、ぐっと身近になりました。

この記事では、富裕層が注目する不動産証券化スキームの仕組みや種類、メリット・デメリット、そして将来の展望まで、初心者にもわかりやすく解説します。

専門用語も出てきますが、なるべくかみ砕いて説明しますので、ご安心ください!

不動産証券化の仕組み

不動産証券化は、ただ不動産を証券にするだけじゃなく、不動産の価値を最大限に引き出すための工夫です。

https://www.chu-kan.co.jp/real-estate-securitization/%E4%B8%8D%E5%8B%95%E7%94%A3%E8%A8%BC%E5%88%B8%E5%8C%96%E3%81%A8%E3%81%AF%EF%BC%9F%E3%83%A1%E3%83%AA%E3%83%83%E3%83%88%E3%83%BB%E3%83%87%E3%83%A1%E3%83%AA%E3%83%83%E3%83%88%E3%81%AB%E3%81%A4%E3%81%84/

中心となるのは、以下のステップと、それぞれの段階で行われる高度な金融技術になります。

【不動産証券化のステップ】

オリジネーション(元となる不動産を選ぶ)

↓

SPC設立と倒産隔離(安全な箱を作る)

↓

資産の譲渡・信託(不動産をSPCに移す)

↓

証券設計と発行(証券を作る)

↓

キャッシュフロー分配(お金を投資家に配る)

↓

信用補完(証券の安全性を高める工夫)

では1つずつカンタンに説明していきます。

オリジネーション(元となる不動産を選ぶ)

不動産の持ち主(オリジネーター)が、証券化したい不動産を選びます。この時、不動産がお金をどれくらい生み出すか、将来性があるか、リスクはどうかなどを詳しく調べて、証券化に合う不動産を選びます。ポイントは、良い不動産を見抜く力です。

SPC設立と倒産隔離(安全な箱を作る)

証券化のためだけに特別な会社(SPC)を作ります。このSPCは、元の不動産会社とは別なので、元の会社が倒産しても、SPCに入った不動産は守られます。これが倒産隔離の仕組みで、証券の安全性を高めます。

資産の譲渡・信託(不動産をSPCに移す)

不動産の持ち主は、不動産をSPCに譲渡または信託します。これで、不動産から生まれるお金(家賃など)を受け取る権利がSPCに移ります。

証券設計と発行(証券を作る)

SPCは、不動産から入ってくるお金を元に、色々な種類の証券を作って売ります。証券の種類は、リスクや期待できる利益、どんな投資家をターゲットにするかによって変わります。色々な投資家のニーズに合わせた証券を作るのがポイントです。 証券は、証券会社などを通じて投資家に買ってもらいます。

キャッシュフロー分配(お金を投資家に配る)

不動産から得られた家賃収入などは、あらかじめ決められたルールに従って、SPCから証券を持っている投資家に分配されます。分配の仕組みは、証券の種類によって色々あります。

信用補完(証券の安全性を高める工夫)

証券をもっと安全にするために、保険をかけたり、保証をつけたり、外部の機関に格付けをしてもらったりします。これで、投資家は安心して投資しやすくなります。

不動産証券化スキーム6選

不動産証券化スキームには、対象となる不動産の種類や、投資家のニーズ、法律や税金などによって、色々な種類があります。

主流のスキームを、特徴、法律の根拠、どんな時に使われるかを含めて説明します。

J-REIT(不動産投資信託)

https://www.toushin.or.jp/reit/about/scheme/index.html

透明性と売りやすさが魅力で、「投資信託及び投資法人に関する法律(投信法)」に基づいて作られる投資法人を使うスキームです。

特徴

株と同じように超少額からカンタンに売り買いできる仕組みです。

証券取引所に上場しているので

・売り買いしやすい

・色々な不動産に分散投資できる

・情報公開がしっかりしていて透明性が高い。

などと特徴があります。

どんな時に使う?

個人投資家が少額から不動産投資を始めるのにベストと呼ばれています。

オフィス、商業施設、住宅、物流施設、ホテルなど、色々な不動産が対象になり、個人投資家でも大規模な不動産投資に参加できるようになります。

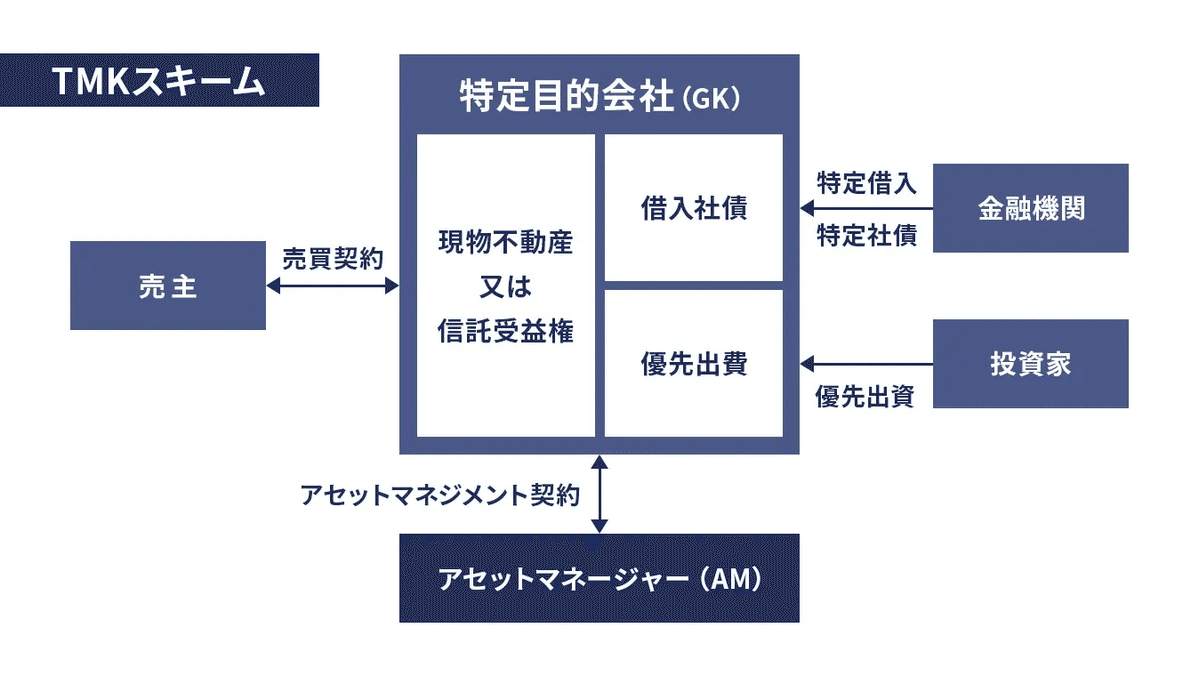

TMKスキーム(特定目的会社スキーム)

税金がお得かつ大規模案件向きで、「特定目的会社(TMK)法」に基づいて作られる特定目的会社を使うスキームです。

https://www.ma-cp.com/about-ma/spc/

特徴

一定の条件を満たすと、法人税が安くなる税制優遇があり、規模が大きい不動産の証券化や、プロジェクトファイナンスと組み合わせるのに向いています。

どんな時に使う?

商業施設、オフィスビル、大規模な開発プロジェクトなどで使われます。

GK-TKスキーム(合同会社-匿名組合スキーム)

柔軟で色々なニーズに対応でき、会社法」に基づく合同会社(GK)と「商法」に基づく匿名組合(TK)を組み合わせたスキームです。

https://www.ma-cp.com/about-ma/spc/

特徴

契約の自由度が高く、色々なスキームを柔軟に設計でき、色々な種類の不動産、色々な投資家のニーズに対応できます。

どんな時に使う?

中小規模の不動産、開発プロジェクト、不動産ファンドなど、幅広い用途で使われ、出資者の名前を隠しやすくプライバシーを守りやすいという特徴もあります。

RMBS(住宅ローン担保証券)

住宅ローン市場を安定させる。住宅ローンの債権を元にした証券化商品です。

https://www.ma-cp.com/about-ma/spc/

特徴

金融機関がバランスシートを良くする、住宅ローン金利が安定する、投資家に新しい投資機会を提供する。

どんな時に使う?

住宅ローン債権をまとめて証券化し、リスクを分散することで、金融システム全体を安定させるのに役立ちます。

CMBS(商業用不動産担保証券)

商業不動産の資金調達に使います。オフィスビル、商業施設、ホテルなどの商業用不動産を担保にしたローンの債権を元にした証券化商品です。

https://www.ma-cp.com/about-ma/spc/

特徴

商業用不動産市場で大規模な資金調達をする手段、貸し手(レンダー)がリスクを分散でき、投資家に色々なリスク・リターンの証券を提供することができます。

どんな時に使う?

商業用不動産市場で資金調達をする時によく使われますが、不動産市況や金利の動きに影響されやすいとされています。

不動産証券化の良い点

不動産証券化スキームは、不動産市場に関わる色々な人にメリットがあります。それぞれの立場から、良い点を詳しく見てみましょう。

不動産の持ち主(オリジネーター)

資金調達の選択肢が増えるので、銀行からの借り入れだけでなく、証券を発行して資金を集めることができるようになり、お金の集め方が広がります。

会社の財産をスッキリさせる効果があり、不動産をオフバランス化(企業の貸借対照表から資産や負債を計上しないこと)することで、会社の経営状態を表す数字が良くなり、会社価値が上がります。

証券化することで、売りにくい不動産を早くお金に換え、新しい投資にお金を移しやすくなります。ポートフォリオの見直しや、事業の再編もスムーズに進められ、リスクの分散につながるのです。

さらに不動産市場が悪くなった時のリスクを投資家に分けてもらうことで、経営のリスクを減らせる効果も期待できます。

投資家

少ないお金で不動産投資ができるようになります。高額な資金がなくても、証券を通じて少しのお金から不動産投資に参加でき、分散投資でリスクを減らせます。

色々な不動産、違う種類の不動産に分けて投資することができ、リスクを減らして、安定した収入が期待できます。

また、上場REITなどを通して、株と同じように市場で簡単に売り買いできるので、すぐにお金に交換できるような投資ができます。

預貯金や債券と比べて、比較的高いリターン(リスクも考える必要あり)が期待できます。

市場全体

不動産投資に参加する人が増え、市場が動きやすくなり、不動産取引が活発になります。

加えて、眠っていた不動産の価値を引き出し、証券化を通じてお金を市場に戻し、経済全体のお金の使い方が効率よくなります。

新しい金融商品が生まれ、金融市場が成長する。色々な証券化商品が開発されることで、金融市場が多層化、高度化し、金融の新しい技術革新をリードできます。

不動産証券化の注意点・リスク

不動産証券化スキームは良いことばかりでなく、注意すべき点やリスクもあります。投資する前に、リスクをしっかり理解しておくことが大切です。

市場リスク

・不動産市場全体の調子が悪くなる

・金利が上がる

・景気が悪くなる

など

外の環境が変わることで、証券の値段が下がるリスクがあります。

特に、景気が悪くなると不動産の需要が減り、家賃収入が減る心配があります。

信用リスク

・不動産の借り主の経営状態が悪くなる

・倒産する

・家賃を滞納する

・SPCが倒産する

など

信用に関わる問題が起こると、お金の流れが滞り、証券の価値が下がるリスクがあります。

売りたい時に売れないリスク(流動性リスク)

証券の種類や市場の状況によっては、取引が少ないため、売りたい時に希望の値段で売れない、または売ること自体が難しくなるリスクがあります。

特に、上場していない私募ファンドなどは売りにくい傾向があります。

金利変動リスク

金利が上がると、

・不動産価格が下がる

・借り入れのコストが増える

ことになり、証券価格にマイナスの影響を与える可能性があります。

運営リスク

不動産管理会社の運営能力、SPCの事務管理体制がうまくいかないなど、運営上の問題が起こり、お金の流れが悪くなるリスクがあります。

法律や税金が変わるリスク

法律や税制が変わることで、証券化スキームのメリットが少なくなったり、コストが増えたりするリスクがあります。

情報が少ないリスク(情報非対称性)

直接不動産に投資するのに比べて、証券化された商品は、不動産の詳しい情報、内部の情報が投資家に十分に伝えられないことがあり、情報に基づいて適切な投資判断をするのが難しい場合があります。

特に、私募ファンドは情報公開が少ない傾向があります。

仕組みが複雑

不動産証券化スキームは、法律や金融の仕組みが複雑で、一般の投資家にとって仕組みを理解するのが難しい場合があります。

おわりに

不動産証券化スキームは、不動産市場を良くする力があり、たくさんのメリットをもたらしますが、リスクもある複雑な金融商品です。

そのメリットを最大限に活かし、リスクをきちんと管理するためには、仕組みを深く理解し、市場の動きをよく見て、専門家のアドバイスも参考にしながら、賢く活用することが大切です。

不動産証券化は、不動産投資の新しい可能性を広げるものであり、今後の発展が楽しみです。

免責事項

本記事は、不動産証券化スキームに関する一般的な情報提供を目的としたものであり、特定の金融商品の投資勧誘や推奨を意図したものではありません。投資に関する最終的な判断は、ご自身の責任において行うようにしてください。

ここから先は

¥ 100

この記事が気に入ったらチップで応援してみませんか?