【株編お婆ちゃんでもわかるよねシリーズ1】 〜ROE、PBR、PERって何?ラーメン屋さんで学ぶ株の指標📊🍜

🍜 ラーメン屋さんで学ぶ!PER、PBR、ROEの関係 📊

こんにちは!今日は投資の世界でよく使われる3つの指標、PER、PBR、ROEについて、みんな大好きなラーメン屋さんを例に解説します。これらの指標を理解すれば、お店(会社)の価値をより深く知ることができますよ!

そのそも📈【PER】【PBR】【ROE】💹とはなんなのか一つづつ説明していくね!

【1. PER(株価収益率)📈💹】

意味: 「このラーメン屋さんが1年で稼ぐ利益の何倍でお店が評価されているか」

例: ラーメン屋「麺太郎」🍜が1年で100万円💰儲けています。お店の価値(株価)が1500万円なら、PERは15倍です。

ポイント: PERが低いほど「割安」と考えられることが多い。🤔💡

PER(株価収益率)の基準は、業種や企業規模によって大きく異なります。以下に詳細を解説します:

■ 主要な目安数値

日本株全体の平均PER:約15倍(日経平均株価ベース)

割安目安:15倍未満

割高目安:15倍以上

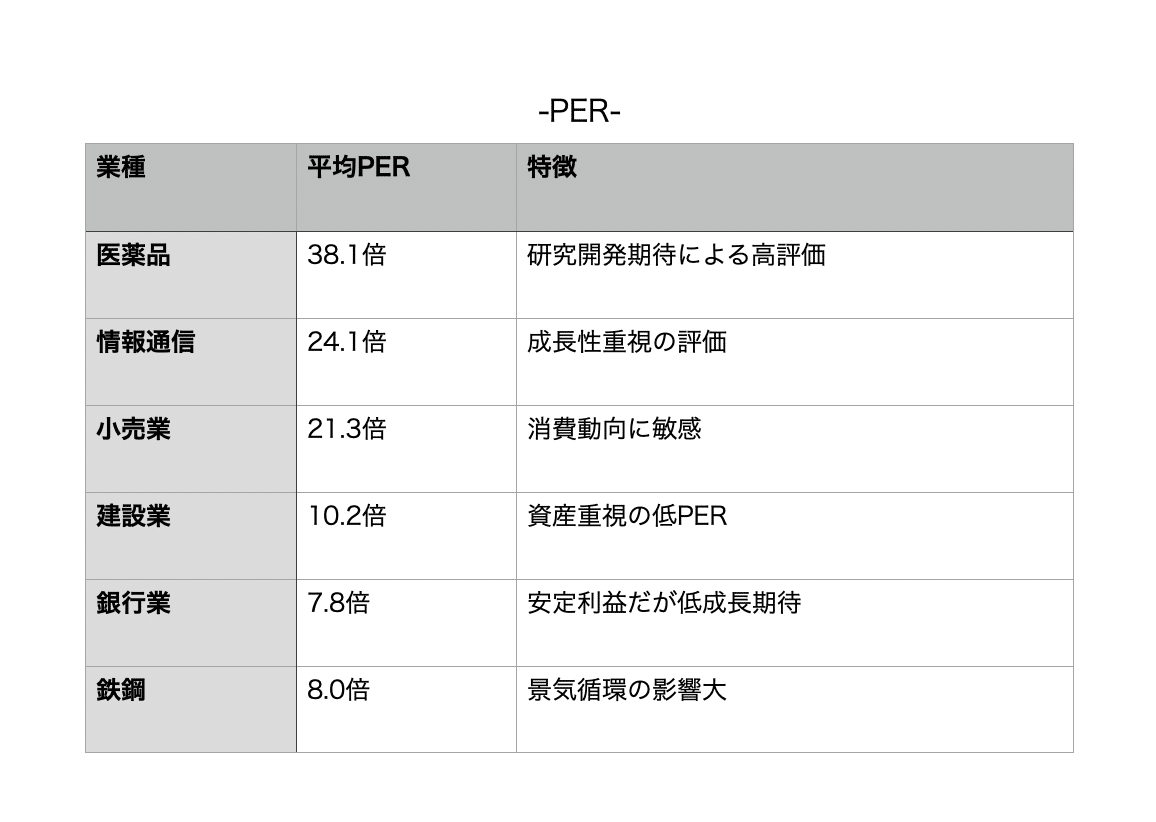

■業種別の特徴

主要業種の平均PER(2024年データ)

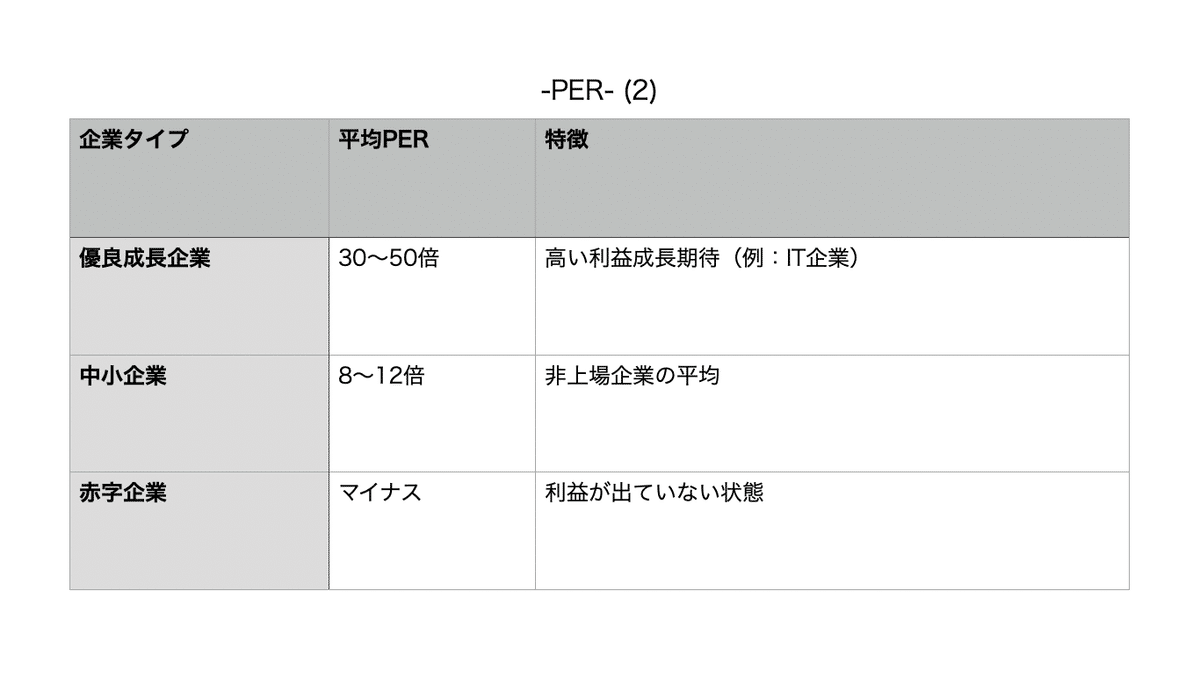

■企業規模による違い

■投資判断のポイント

同業種比較が必須:異業種間での比較は無意味

例:医薬品企業と銀行を比較しても適切な判断ができない

成長段階考慮:

成長企業:高いPERを許容(将来利益の先行評価)

成熟企業:低いPERが一般的

■実践的な活用例

ラーメンチェーン比較表

■ 注意点

赤字企業はPERがマイナスになり計算不可

一過的な特別利益を含む場合は数値が歪む

予想PERと実績PERの乖離に注意(将来予測の不確実性)

業種特性と企業の成長ステージを考慮しつつ、同業他社との比較で「相対的な割安感」を判断することが重要です。PERはあくまで1つの指標であり、PBRやROEなど他の指標と組み合わせて総合判断しましょう

【2. PBR(株価純資産倍率)🏠💼】

意味: 「お店の持ち物(資産)の価値に対して、お店の評価(株価)が何倍か」

例: 麺太郎の資産(店舗や調理器具など)が1000万円分あるとします。お店の価値(株価)が1500万円なら、PBRは1.5倍です。

ポイント: PBRが1より低い場合、その会社の資産価値よりも安く評価されている可能性があります。🧐💰

🏢 PBR(株価純資産倍率)の基準と業種別の目安

PBRの基準は業種や企業規模によって大きく異なります。ラーメン屋「麺太郎」を例に、わかりやすく解説します。

■PBRの基本目安

1.0倍:株価と資産価値が同水準(解散価値)

1.0倍未満:資産価値より株価が割安(理論上は買収価値あり)

1.0倍以上:成長期待を反映した評価

■業種別の平均PBR(2024年データ)

■企業規模による違い

■実践的な判断ポイント

🔍 同業種比較が必須!

ラーメンチェーン比較例:

■⚠️ 注意点

バランスシート外の資産:ブランド力や人材(特にIT企業)は計上されない

時価評価:土地や設備の時価が簿価と乖離している場合あり

赤字企業:PBRがマイナスの場合は債務超過の可能性

■国際比較と日本の特徴

日本全体の平均PBR:1.2倍(2024年)

米国:4.4倍 / 欧州:2.7倍

PBR1倍未満業種:銀行・鉄鋼・電気ガスなど6業種(日本特有の現象)

■中小企業M&Aでの活用

設備重視企業:PBR1.0倍前後が目安例:工場保有企業 → 資産価値を基準に交渉

サービス業:PBRよりも収益力(営業権)を重視例:IT企業 → のれん代が発生しやすい

■📌 まとめ

PBRは「資産価値 vs. 株価」のバロメーターですが、業種特性を無視した単純比較は危険です。重要なのは:

同業種内での相対比較

無形資産の影響を考慮

国際水準との差異を認識

投資判断ではPBR単体ではなく、ROE(資本効率)やPER(収益性)と組み合わせて分析しましょう!📊🔍

【3. ROE(自己資本利益率)💪💰】

意味: 「お店の元手(自己資本)をどれだけ効率よく使って儲けているか」

例: 麺太郎が元手1000万円でお店を始め、1年で100万円儲けた場合、ROEは10%です。

ポイント: ROEが高いほど効率よく利益を出している優良企業とされます。👍✨

ROE(自己資本利益率)の基準 📊💹

ROEは企業の収益性と効率性を示す重要な指標です。ラーメン屋「麺太郎」を例に、わかりやすく解説します。

■ ROEの一般的な基準 🎯

8%以上: 一般的に「良好」とされる水準

10%以上: 「優良企業」の目安

15%以上: 「非常に優秀」な水準

■ 業種別の平均ROE(2024年データ) 🏭

■企業規模による違い 🏢

■実践的な判断ポイント 🔍

ラーメンチェーン比較例:

■注意点 ⚠️

負債活用: 高ROEでも過度の負債は危険

一時的要因: 特別利益や損失に注意

持続可能性: 高ROEの維持が重要

■国際比較 🌍

日本企業平均: 約8%(2024年)

米国企業平均: 約15%

欧州企業平均: 約10%

■ROEと他の指標の関係 🔗

ROE = 当期純利益 ÷ 自己資本

= (売上高利益率) × (総資産回転率) × (財務レバレッジ)

PBRとの関係: ROE > 資本コスト の場合、PBR > 1 となる傾向

■📌 まとめ

ROEは業種や企業規模で大きく異なる

同業他社との比較が重要

8%以上を目安に、10%超で優良企業と判断可能

高ROEの持続性と、その要因分析が重要

PBRやPERなど他の指標と組み合わせて総合的に判断する

投資判断や企業分析では、ROEだけでなく、成長性や安定性なども考慮しましょう!📈🔍

【最終まとめ 🎯✨】

PER📈: 利益に対する株価の高さ → 割安・割高を見る。

PBR🏠: 資産に対する株価の高さ → 資産価値との比較。

ROE💰: 元手に対する利益率 → 儲ける力を見る。

これらはそれぞれ異なる視点から会社を評価する指標です。例えば、「ROEが高い会社で、PERやPBRが低いもの」を探すと「成長性があり割安な会社」を見つけやすいです!🕵️♀️💎投資の世界は奥深いですが、こういった指標を理解することで、より賢明な判断ができるようになります。ぜひ、お気に入りの企業のPER、PBR、ROEをチェックしてみてくださいね!📚🔍