【消費税】 「投げ銭」は消費税の課税対象か?

「投げ銭」と消費税

ここ数年、数々のライブ配信アプリが誕生したこともあり、ライブ配信は一般的なものとなった。ライブ配信者(ライバー)の収入源は様々であるが[※1]、その代表的なものの一つとして、視聴者(リスナー)からの「投げ銭」による収入がある。今回は、「投げ銭」に関する消費税の課税関係について検討してみたい。

※1 配信の視聴状況に応じた報酬、広告収入、タイアップ収入等、配信者の事業環境や使用アプリの仕様により様々なものがあり得る。なお、以前の記事『YouTuberの個人事業税と石川県令和4年裁決』も参照されたい。

なお、「投げ銭」の消費税の課税関係については、既に多くの記事・レクチャーがWEBに上がっている。もっとも、比較的簡素に記載されているものも多く、結論に至る理由が明確でないものも散見される。そのため、本稿では、あえてもう少し踏み込んで考えてみることにする。

「投げ銭」の法律構成

「投げ銭」の意味については最早割愛するが、Wikipediaでは「WEB上のコンテンツを閲覧した利用者がその制作者や配信者に対して金銭などを寄付できるサービス・機能の総称」とされている[※2]。

※2 ウィキペディア〔投げ銭〕、令和6年10月22日最終閲覧。なお、「投げ銭」は株式会社ドワンゴによって商標登録されている(第6271896号)。

「投げ銭」は、一般的な感覚としては、視聴者が自身の推す配信者に対して応援の気持ちで金銭的な贈与を行うものといえるだろうが(大道芸に対する原始的な投げ銭がまさにそうである。)、現在では基本的に配信アプリ経由で行われるため、その法律構成は各プラットフォーマー(以下「PF」という。)の配信アプリの設計・仕様等によることになる。

これについて、配信者が誰との取引に基づいて「投げ銭」収益を得るかという基準から大別すると、①直接型と、②間接型に整理できる。

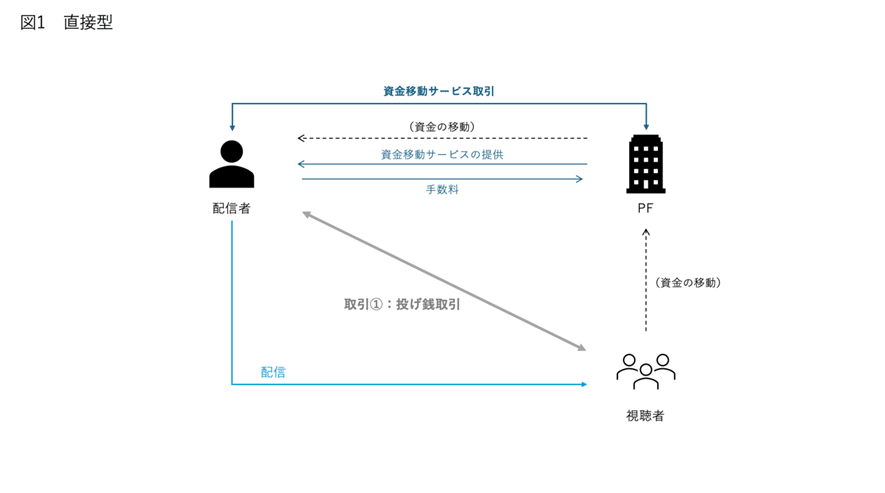

① 直接型

配信者が視聴者から直接「投げ銭」を受け、PFはその金銭的収受について仲介的な作業を担う制度設計に基づく場合である。この場合、「投げ銭」という視聴者による金銭の支出は、PFの視聴者に対する何らかのサービスの対価ではなく、原始的な投げ銭と同様、直接配信者との関係で生じるものであり、「投げ銭」の根拠となる取引の当事者は配信者と視聴者ということになる(図1:取引①)。

PFは所定の規約に基づいてこの贈与行為の決済を担い、手数料等の名目で投げ銭の一部を取得する(手数料等がかからない「還元率100%」のサービスもある。)。

なお、場合によっては、PFが「投げ銭」のやり取りに関連してプラットフォームの画面上でエフェクト表示等の作業をすることもあり得るが、それは無償あるいは配信者からの手数料等や視聴者のプラットフォーム利用料等が対価となり得るものであり、視聴者から配信者に提供される「投げ銭」がその対価となるものではない。この法律構成は、視聴者が配信者に直接金銭等の経済的価値を給付するため、「投げ銭」は推しや応援として行われるものという一般的な感覚に近いといえる。

しかし、直接型では、配信者と視聴者の金銭のやり取りをPFが仲介するという法律関係にあるため、この行為が「為替行為」とされ資金決済法の規制対象となる可能性が高いと言われている[※3]。

そのため、この構成を採用する場合、資金移動業の登録その他同法の定める手続に従うことが求められるが、そのハードルは比較的高いためPFとして新規参入するのはなかなか厳しい。そこで、現在の日本のPFにおいては、②の「間接型」を採用することが多いようである[※4]。

※3 村上諭志ほか「投げ銭サービスの構築・導入に係る留意点」(LEGAL INSIGHTS Issues Related to COVID-19、TMI法律事務所)(https://www.tmi.gr.jp/content/covid-4.3no.22.pdf 最終閲覧令和6年10月23日)。

※4 直接型だが資金移動業の適用がない「収納代行」スキームもあり得るようである。

② 間接型

視聴者がPFとの間で、PFの提供する「投げ銭」サービスを購入し、その収益をPFが配信者に分配する場合である。この場合は、視聴者はあくまでもPFとの投げ銭サービス取引(図2:取引①)に基づいてPFに当該サービス利用の対価として「投げ銭」を支払っており、視聴者は配信者との間では直接の契約関係に立たないと考えられる。

配信者は、PFとの「投げ銭」サービスの収益分配取引(図2:取引②。一種のレベニューシェア契約)に基づいて、PFから分配金を受け取る。これが結果的に配信者の「投げ銭」収益となる。

この仕組みの具体例としては、例えば、⑴視聴者がプラットフォーム上の疑似通貨にチャージし、⑵当該通貨を利用してプラットフォーム上で使用できるアイテム等を購入して配信者に送り、⑶配信者へ送る際にプラットフォーム上に所定のエフェクト(画像効果)が表れ、⑷配信者は送付されたアイテム等の種類や数に応じて(PFのポイント等を経由して)PFから金銭の支払を受けるというものである。

この場合は、視聴者のチャージによって発行される疑似通貨は、資金決済法における前払式支払手段に該当するため、原則として同法を遵守する必要があるが、疑似通貨が発行日から6ヶ月以内に限り使用できる場合は資金決済法の規制の対象外(資金決済法4条2号、同施行令4条2項)となる。そのため、このスキームを用いる場合は疑似通貨についてその6ヶ月以内という有効期限が定められていることが多い。このようなスキームであれば比較的参入しやすいといえる。

消費税の課税関係

消費税の課税対象は、①国内において、②事業者が事業として行った、③対価を得て行われる役務の提供である(消法4条1項、2条1項8号)。本稿では、配信者とPFは事業者で事業として活動していることを前提とするので②は満たすことを前提とする。

そうすると、問題は①と③の該当性となる。以下、直接型と間接型に分けて検討する。

⑴ 直接型の課税関係

直接型では、配信者の「投げ銭」収益は視聴者から直接得るものであるため、課税関係は配信者と視聴者の間の法律関係(図1:取引①)に基づく。

まず、要件①についてみると、配信者が視聴者に対して行うWEB上での配信行為は、基本的には「電気通信利用役務の提供」(消法2条1項8号の3)に該当する[※5]。

※5 国税庁消費税室「国境を越えた役務の提供に係る 消費税の課税に関するQ&A」平成27年5月(令和6年7月改訂)3頁。なお、電気通信利用役務の提供については、以前の記事『NFT取引は本当に「電気通信利用役務の提供」なのか?~国税庁「NFTに関する税務上の取扱いについて」の分析と検討~』も参照。

そのため、①については、当該電気通信利用役務の提供を受ける者の住所等が国内にあるかで判定される(消法4条3項3号)。つまり、「投げ銭」を行う視聴者が国内の者であれば国内取引として課税対象たり得るが、国外の者であれば日本の消費税の課税対象とはならないことになる[※6]。

※6 ただし、仕向地である視聴者の国において消費課税の対象となる場合はある。

問題は③、つまり「投げ銭」は、何らかの役務の提供の対価なのかどうかである。この点、「投げ銭」の対価性を肯定する見解も一部で存在するが、以下の点からすれば対価性を肯定することはできないというべきだろう。

すなわち、対価性の判断基準については諸説あるが[※7]、少なくとも対価の収受が役務の提供の反対給付といえなければならないことには争いがない[※8]。

※7 対価性の議論の詳細と考え方については、拙著『詳解ポイントサービスの消費税』(中央経済社、2024)54頁以下参照。

※8 大阪高判令和3年9月29日税資271号(順号13609)、消基通5−1−2。

確かに、配信者は様々なパフォーマンスを行ってWEBで配信している(これは役務の提供に当たる)が、当該配信は無償か、あるいは視聴料や会員の会費等がその対価となるべきものである。

「投げ銭」を支払わなければ視聴できないという関係にはなく、視聴した場合に視聴者に「投げ銭」を支払う義務が生じるものでもない。

実際、「投げ銭」はあくまでも視聴者が任意に行うものであり、給付ついて法的に強制されるものではないだろう。このような「投げ銭」と配信行為の牽連性の欠如・低さに照らせば、両者の間に給付の反対性があるということは困難と思われる[※9]。

※9 なお、過去の裁判例等で国が主張している条件関係説によれば、「配信がされたことを条件として投げ銭が支払われた」あるいは「配信がされなければ投げ銭の収受もなかった」として対価性を肯定する可能性が出てくる。しかし、大阪高判令和3年(前掲※8)はこのような条件関係説による対価性判断を否定している。なお、仮に条件関係的に考えるとしても、逆の条件関係(投げ銭が支払われることを条件として配信がされたこと)も必要と思われ(拙著・前掲※7・71頁)、その場合には条件関係説的に考えても対価性は否定されることになる。

もちろん、視聴者や配信者の主観としては、「投げ銭」が「配信(パフォーマンス)に対する価値」であるという側面があることは否定できないが、対価性は当該取引の客観的な性質によって判断されるものであるため、そのような主観的な事情のみで反対給付性が基礎付けられるものではない[※10]。

よって、「投げ銭」はコンテンツの配信やパフォーマンスの対価ではないと解される[※11]。

そうすると、直接型においては、「投げ銭」は原則として課税対象とならない不課税取引ということになる。

※10 一度無償で行われた役務の提供について、事後に金銭を支払い、これを遡って役務の提供の対価とするという合意をすることは(理論上は)否定されないが、少なくとも「投げ銭」の場面でそのような合意が配信者と視聴者に成立しているとはいえないだろう。

※11 なお、質疑応答事例「チップの支払」は運転手等に対するチップの対価性を否定しているが、本文と同様の発想と理解できる。

⑵ 間接型の課税関係

① 配信者の「投げ銭」収益

間接型では、配信者の「投げ銭」収益はPFから得るものであるため、課税関係は配信者とPFの間の法律関係に基づく。

配信者は、視聴者に向けて配信等を行っているが、同時に、PFとの間で「投げ銭」の収益の利益分配に係る契約を締結している(図2:取引②。具体的内容は各PFの利用規約等に基づく)。

このレベニューシェア契約の法的性質をどのように捉えるかは議論があり得るが、当該契約によって配信者は自己の配信するコンテンツについてPFの仕様に基づく「投げ銭」機能の付設を許諾し、当該機能に基づくPFによるエフェクト等の表示を許容し、もってPFが配信者のコンテンツを利用して視聴者に対して「投げ銭」サービスによって収益を得る機会を提供することになる。

これは、配信者によるPFに対するレベニューシェア契約上の義務であるから、役務の提供と評価されるだろう。なお、ライブ配信でもコンテンツの著作物性が否定されるものではないため、上記義務には画像エフェクトの付与等の翻案などの著作物の利用に係る許諾を含むといえるだろう。

この役務の提供はWEB上で(電気通信回線を介して)行われるため、消法2条2項の著作物の「貸付け」ではなく、同2条1項8の3の電気通信利用役務の提供に該当すると思われる。

そうすると、課税要件①については、PFが国内の事業者であれば国内取引となり、国外の事業者であれば国外取引(=不課税)となる[※12]。

※12 他国の消費課税の可能性があることは前掲※6と同様。

そして、上記のようなレベニューシェア契約に照らせば、配信者は、当該契約に基づくPFに対する上記義務の反対給付として、PFの得た利益について当該契約上の基準に従って算出された利益の分配を受けることになるから、配信者の受領する「投げ銭」収益は、PFにコンテンツを利用させるという役務の提供の対価と考えることができそうである。

(この点、「投げ銭」収益を、配信者がPFから依頼を受けて自身のコンテンツに表示する広告に係る広告料の一種と考える見解もある。しかし、PFがそのような仕組みを採用している場合はともかく、一般的には「投げ銭」の収益分配は広告表示とは無関係にされるものと思われるので、「投げ銭」に係る収益分配はレベニューシェア契約上の義務の対価というべきだろう。もっとも、いずれにしても電気通信利用役務の提供の対価であるという点に変わりはなく、結論は異ならない。)

ただし、PFの主宰する「投げ銭」サービスは、配信者側から見ると配信者がPFから(視聴者とのコミュニケーション手段としての)「投げ銭」サービスという役務の提供を受けているという側面もある。むしろ感覚的にはそちらがメインのような気もする。

この点を重視し、あえて極論的に考えれば、「投げ銭」サービスはむしろPFから配信者に対する役務の提供であり、配信者の上記義務は提供にあたっての遵守事項にすぎず、この遵守事項をもって配信者からPFに対する独立した役務の提供があるとはいえない、という結論もありそうである。このように考えれば、そもそも配信者はPFに対して役務の提供を行っていないから、「投げ銭」収益は課税対象とはならないことになる。

この点をどう考えるかは、各PFの設計や規約等にもよるが、そもそもPF の「投げ銭」サービスは誰のためのものかという視点から論証する必要がありそうである。

② 視聴者の「投げ銭」の支出

間接型では、視聴者はPFとの「投げ銭」サービス取引(図2:取引①)に基づいて「投げ銭」を支出する。PFは、所定の利用規約に基づき、「投げ銭」を支払った視聴者に対して、アイテムを給付したり、配信映像上に所定のエフェクトを表示する等の義務を負う。そのため、「投げ銭」はその対価ということになる。

なお、前述のように、「投げ銭」にあたって事前にポイント等の疑似通貨を購入する仕様の場合があるが、疑似通貨の購入自体は不課税であり、疑似通貨によるアイテム等の購入が課税対象となる。

そして、この取引は基本的には電気通信利用役務の提供に該当するから、サービスを受ける視聴者が国内に住所等を有する者であれば課税取引、国外であれば不課税取引となる。

さいごに

このように、一口に「投げ銭」と言っても、それがどのような取引に基づく何の対価として収受されるものかは一様ではなく、課税関係もそれぞれのサービスごとに個別具体的に判断しなければならない。つまり、「投げ銭」であることから直ちに特定の課税関係が導かれるものではないとうことであり、実務上留意が必要である。

また、本稿で述べたのはあくまで一般論であり、プラットフォームの仕組みやその評価のウェイトによっては異なる結論となる可能性があることも念の為付言しておく。

(弁護士 日隈将人)