【速攻解説】トヨタグループがデジタル証券参入、TOYOTA Wallet×Progmat連携のファンマーケティングって、どゆこと?

こんにちは、プログラマブルな信頼を共創したい、Progmat(プログマ)の齊藤です。

2025年2月10日に、本年4件目のプレスリリースを発信しました。

タイトルは、「トヨタグループ初のセキュリティトークン社債(愛称:トヨタウォレットST債)を発行へ!‐TOYOTA Walletでの特典プレゼントにより個人投資家の皆様との新たなつながりを創出‐」です。

この記事を読むと、ST(デジタル証券)のうちファンマーケティング目的のデジタル債の特徴と、トヨタウォレットST債の狙いやポイント、債券STの直近の市場概観がわかります。

そもそも、わざわざブロックチェーンを用いて債券をトークン化する意味は?今回のプロジェクトにはどんな背景や特徴があるの?全体感はどうなっているの?が気になる方が対象です。

プレスリリース等を実施したイベント週では、

情報解禁後いち早く正確に、背景と内容についてこちらのnoteで解説しています。

ということで、通算35回目の本記事のテーマは、

「【速攻解説】トヨタグループがデジタル証券参入、TOYOTA Wallet×Progmat連携のファンマーケティングって、どゆこと?」です。

※当然ながら、個別案件の投資勧誘等を行うものではありませんので、ご留意ください

結論

本記事でわかることをまとめると、以下のとおりです。

デジタル債/債券STの優位性の1つは、ST発行体を含めてリアルタイムで権利者の氏名/住所/残高等の情報を把握できる特性

ファンマーケティングの観点で捉えると、情報が遅く他のマーケティング情報とも組み合わせにくい振替社債や株主優待制度と比べた場合の利点となっている

今回発表した「トヨタウォレットST債」のポイントは次の2点

デジタル証券市場に「トヨタグループ」が初参入

「TOYATA Wallet」×「Progmat」の連携による特典プレゼント

「TOYOTA Wallet」は最適な自動車購入方法(支払方法)の選択からカーライフのサポートまで、決済に留まらないトヨタグループとの接点になる存在で、プレゼントされた「TOYOTA Wallet」残高や継続的な他の特典の活用により、”投資家兼トヨタグループユーザー”として金銭利息に留まらないメリットを享受することが可能に

ST発行者とファン投資家の間における”投資と利用の一体化”(逆から見ると、”調達と販促の一体化”)に必要な技術的なハードルを下げるのが「Progmat SaaS」で、市場関係者は一般的なSaaSと同様にUIやAPIを介して利活用が可能に

今月発行される債券STを含め、直近の市場概況としては以下のとおり

「事業会社×個人向け」カテゴリとして、毎年継続発行している丸井以外では、2022年6月のスパークスによる個人向け社債以来の2年半以上ぶりの起債

債券STにおける件数面でも金額面でも、証券会社のなかでは野村證券と大和証券が同率で2トップ

2023~2024年で債券ST市場に証券会社が4社参入したなかでも、大和証券による2号案件/3号案件が続き台頭が目立つ

日本も”金利ある世界”に移行している状況下、個人向け社債の発行額が過去最大の規模となっており、ファンマーケティング目的での個人向け社債の発行が拡大中もST化している事例はまだ限定的なため、伸びしろは大きい

伸ばしていくうえで重要な点は次の2点

債券STの優位性に対する認知向上

債券STの優位性を実際に享受するために、技術的/実務的に振替社債比で負担が生じないような工夫

1点目の観点でトヨタグループ参入のインパクトは大きく、2点目のうち実務面については業界横断的に標準化すべく準備中

それでは、順番に解説していきます。

前提、デジタル債/債券STって何がいいんでしたっけ?

本題に入る前に少し振り返ります。(耳タコだ、という方は次の章へ)

既存の振替債は権利記録に「振替口座簿(証券保管振替機構(ほふり)の管理するデータベース)」を、デジタル債/債券STは権利記録に「電子情報処理組織(ブロックチェーン等)」を利用し、違いはシステムインフラでした。

デジタル化/ペーパーレス化している点はほぼ同じですが、重要な違いがありました。その一つは、電子情報処理組織には発行会社(原簿管理者)が直接接続しているため、リアルタイムで権利者の氏名/住所/残高等の情報を把握することが可能という利点が存在している点でした。

リアルタイムで把握可能な権利者等の情報を活用することで期待されているのが、ファンマーケティングの高度化です。

一般のファンマーケティングは 、クーポン券や無償配布などで自社商品サービスの長期的ファンになってもらうことを目指しますが、デジタル債/債券STのファンマーケティングでは投資が特典提供の前提となります。

応援投資ともいえる長期的な企業への投資コミット(短期売買では特典継続が得られない)が伴う分、より強固なファンマーケティングとなり、この点は株主優待サービスと類似しているといえます。

応援投資を要求するファンマーケティングだけに、マーケティングにおいては情報の鮮度と精度が重要となります。例えば半年前の「振替口座簿」から取得した手許情報を基にマーケティングをしても効果は限定的かもしれません。この点が、リアルタイムで権利者の氏名/住所/残高等の情報を把握できる特性をもつデジタル債/債券STの優位性の一つであり、情報が遅く他のマーケティング情報とも組み合わせにくい株主優待制度と比べた場合の利点です。

詳しくは過去記事にすべてまとめていますので、適宜ご覧ください。

「トヨタウォレットST債」のサマリ

それでは、今回の取り組みの概要をご紹介します。

まずは基本情報のまとめです。

発行総額|10億円

1口あたり金額|10万円

年限|1年

発行体|トヨタファイナンス

仲介者|大和証券

想定投資家|個人

社債管理者|三菱UFJ銀行

社債原簿管理人|三菱UFJ信託銀行

プラットフォーム|Progmat(SaaS)

これまでのデジタル債/債券ST事例と比較した場合のポイントは、次の2点かなと思います。

デジタル証券市場に「トヨタグループ」が初参入(!)

「TOYATA Wallet」×「Progmat」の連携による特典プレゼント(!)

まず1点目です。トヨタグループ参入により、個人向けデジタル債を発行する事業会社としては丸井、スパークスに次ぐ3社目となります。後段の債券ST市場概観の章でも解説しますが、個人向けに継続的に発行している丸井を除くと、事業会社としては2年半以上ぶりの起債です。

プレスリリースの本文中にも明記されているとおり、数ある事業会社の中でもトヨタグループが起債に到った事実は、他の事業会社が発行を検討するうえで「先行事例」としてポジティブに働くものと考えられます。

ST債の発行事例は国内外で増加しており、様々な課題解決を経て成熟へと向かっています。 本ST債を通じ、同様の検討を進める皆様とともに市場の発展に貢献したいと考えております。

次に2点目です。今回の起債の背景には、前述の債券STならではの特徴(デジタル且つリアルタイム情報把握が可能)を活かし、「TOYOTA Wallet」を介した特典プレゼントを通して、”トヨタグループの事業や活動に共感・応援いただける方を増やしていきたい”という想いがあります。

こちらもプレスリリースに明記されているとおり、「トヨタウォレットST債」の購入者には、トヨタグループが提供する「TOYOTA Wallet」の残高として、購入口数に応じて1,000円~1万円相当のプレゼントが予定されています。さらに、継続的な別の特典についても「TOYOTA Wallet」上での展開が予定されています。

こうしたトヨタグループならではの取り組みを可能にしている「TOYOTA Wallet」×「Progmat」の連携について、次の章で更に深掘ります。

「TOYATA Wallet」 ×「Progmat(SaaS)」によるファンマーケティング

今回、トヨタグループとお客様との繋がりの核になっているのが、「TOYOTA Wallet」でした。

「TOYOTA Wallet」は、トヨタ自動車株式会社、トヨタファイナンシャルサービス株式会社、トヨタファイナンス株式会社の3社が提供する、「どこでも・誰でも使える」シームレスなサービスの実現に向けお客様の日常決済の利便性向上、また将来的にはモビリティ社会に貢献するプラットフォームとなるオールトヨタのスマートフォン決済アプリです。

リンク先のWebサイトを見ると明らかですが、「TOYOTA Wallet」はただの決済アプリではありません。特にトヨタ車のオーナーの皆さんにとって、最適な自動車購入方法(支払方法)の選択からカーライフのサポートまで、決済に留まらないトヨタグループとの接点になる存在です。

従来からトヨタ車のオーナーで「TOYOTA Wallet」を利用している方はもちろん、「トヨタウォレットST債」の購入を機に新たに利用を開始する方まで、プレゼントされた「TOYOTA Wallet」残高や継続的な他の特典の活用により、”投資家兼トヨタグループユーザー”として金銭利息に留まらないメリットを享受することが可能です。

発行体であるトヨタグループにとっては、前述の応援投資やファンマーケティング高度化の観点と組み合わせ、”利払い~特典付与”の幅の中で様々な施策に繋がりえるポテンシャルを有しています。

例えば、以下のようなイメージです(齊藤の妄想ベース)。

購入口数(≒応援度合い)に応じて「TOYOTA Wallet」上の特典を付与し、エンゲージメントの高い投資家を「ファンユーザー」化する

「TOYOTA Wallet」上の特典を適切な条件/タイミングで付与することで、継続的な社債購入やサービス利用(新車購入/買替等)を促す

上記のようなメリットを享受できる分、「マーケティング費用相当額」を利息に上乗せし、既存のプレーンな社債よりも投資家にとって好条件で発行することで、発行体も投資家もWin-Winな関係を構築する

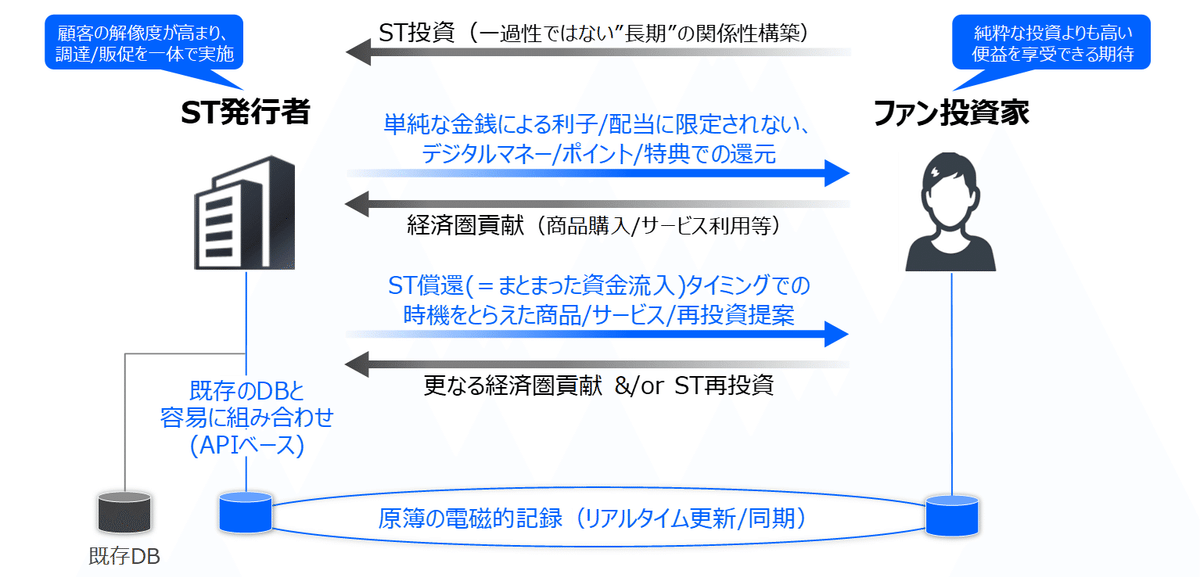

このような、ST発行者とファン投資家の間における”投資と利用の一体化”(逆から見ると、”調達と販促の一体化”)の概念を図示したのが次のポンチ絵です。

ここでポイントになるのが、ファンマーケティングの中心となるST発行者が、最適な提案/体験を届けるために、どうやって顧客の解像度を高めるか?という点です。

前述のとおり、STはその性質上、原簿としてのブロックチェーン基盤上に最新の投資家関連情報が記録されており、直接接続/アクセスしている主体はリアルタイムな情報把握が可能です。

この”直接接続/アクセス”という部分が肝で、その条件が「ブロックチェーンのノードを直接自社で保持すること」としてしまうと、非常にハードルが高くなってしまいます。こうしたハードルを下げるためにProgmatとしてリリースしたのが「Progmat SaaS」であり、市場関係者は一般的なSaaSと同様にUIやAPIを介して利活用が可能となっています。例えばAPIベースで随時呼び出す形であれば、既存のDBとの組み合わせも容易であり、ST関連情報を付加することで顧客の解像度を高めることが可能となります。

プレスリリースでもしれっと「プラットフォーム|Progmat(SaaS)」と記載されているとおり、本プロジェクトの仲介者である大和証券や、原簿管理者である三菱UFJ信託銀行は、従来の「パッケージ版」ではなく本プロジェクトから「SaaS版」へ切り替えたうえで発行/管理します。(ちなみに、従来発行してきた全プロジェクトが「SaaS版」へ移行完了しました)

「Progmat SaaS」に関する詳細は、リリース直後の24年11月に背景情報を含めて解説していますので、適宜ご覧いただければと思います。

デジタル債の最新概況(2025/2/10時点)

そんな今回の取り組みですが、その他の事例を含めて、国内のデジタル債/債券ST市場について全体感をまとめます。

まず国内ST市場全体に占める債券STの割合ですが、不動産STが大宗を占めている傾向は変わらないまでも、件数面でも金額面でも徐々に債券STの比重が高まってきています。(件数ベースで22%、金額ベースで16%)

本日情報公開(有価証券届出書提出)され3/3発行予定の「トヨタウォレットST債」を含め、金額等が公開されている案件は全12件です。

まず、債券STの発行体の特徴として、大きく次の3タイプありました。

a)「事業会社×個人向け」(≒ファンマーケティング目的)

b)「証券会社自身×個人向け」(≒証券会社のST市場参入目的)

c)「機関投資家向け」(≒SDGs事業目的等)

今回の案件は、aのパターンに相当します。毎年継続発行している丸井以外では、2022年6月のスパークスによる個人向け社債以来の2年半以上ぶりの起債となりました。

各潮流における個別発行体名と件数推移は以下のとおりです。

次に新規発行額についても、前述の3つの潮流に分けて確認します。

金額面で目立つのは、機関投資家向けの2件(それぞれ@100億円)で、個人向けはだいたい10~20億円で起債される傾向があります。2024年が大きく凹んでみえるのは機関投資家向け起債がなかったためです。この背景と、今後の機関投資家向け起債のポイントは、前回記事で解説しています。

販売を担う仲介者との関係性において傾向がないか、各発行体別に販売の担い手を可視化します。

まず「事業会社×個人向け」における販売態勢です。

丸井の4案件は「自己募集」であり、発行会社である丸井と投資家(ユーザー/ファン)が直接繋がっているため、仲介者としての証券会社は介在しませんが、ファイナンシャルアドバイザー(FA)として野村證券が支援しています。

スパークスの1案件については、野村證券が引受を行い、販売をLINE証券を行っていましたが、LINE証券はその後事業再編(証券サービスは野村證券へ移管)が発表されていることから、野村證券としてまとめています。

ここに、今回の「トヨタウォレットST債」の取扱いにより、大和証券が新たに参画した形です。

次に「機関投資家向け」における販売態勢です。

日本取引所Gや日立製作所はいずれも「グリーン・トラック・ハブ」の開発/提供会社自身で「グリーンボンド」を発行したもので、「日本取引所G・日立製作所・野村證券」という座組みは不変でした。

ここにも、先月末に公開された「NTT・TCリース債」の取扱いにより、大和証券が新たに参画した形になっています。

いずれの潮流においても大和証券の台頭が目立ちますが、仲介者内のシェアで可視化したのが次の図表です。

債券STにおける件数面でも金額面でも、証券会社のなかでは野村證券と大和証券が同率で2トップとなっている恰好です。1件あたりの平均取扱額でみても、それぞれ100億円の機関投資家向けホールセールを1件ずつ取り扱っていることから、他の個人向け債券STのみ取り扱っている仲介者と比較すると大きな数値となっています。

仲介者別の新規取扱件数を時系列で可視化するとどうでしょうか。

「自己募集」もFAは野村證券であることを踏まえると、実質的には2022の全案件が野村證券によるものでしたが、2023~2024年で証券会社が4社参入したことで、発行体や投資家にとっての選択肢が拡大してきていました。

その中でも、大和証券による2号案件/3号案件が続いた形です。大和証券による継続的な取組み以外にも、2024年内には新規取扱いがなかった野村證券の4号案件、新規参入済み各社における2号案件以降、新規証券会社の参入に合わせた新規案件等、仲介者による積極的な起債提案が期待されます。

もちろん、ファンマーケティングの先行事例である、丸井による自己募集案件が今年も継続されることも期待です。

おわりに(関連動向)

ということで、今回の「トヨタウォレットST債」のポイントに加えて、鍵であるファンマーケティングの前提や概要、市場全体の動向についても改めて確認してきました。

不動産STの伸長ペースと比較すると、2024年末までの債券STは黎明期を脱していないといえる実績でした。従来の解説のなかでも言及してきたとおり、STである前に商品性そのものに新規性が高い不動産STと比較すると、債券STは商品性自体はあくまで債券のままであり、ST化する意義には”+α”が必要、という違いが起因しているとの考えは不変です。

ST化の基となる市場規模でみても、不動産証券化市場と比較すると、国内の社債市場は相対的に小さく(米国市場の10分の1)、その中でも個人向け社債市場は更に小さいという点も背景にあると考えています。

ただ、個人向け社債市場の小ささという観点では、状況は変化してきているのも事実です。

アイ・エヌ情報センターによると、2024年の個人向け社債の発行額は前年比26%増の2兆7237億円と、過去最高を更新した。

こちらの日経記事にあるとおり、日本も”金利ある世界”に移行している状況下、個人向け社債の発行額が過去最大の規模となっています。ファンマーケティング目的での個人向け社債の発行が拡大しているなかで、ST化している事例はまだ限定的であり、伸びしろがあります。

本記事で解説してきたとおり、振替社債と比較した場合の債券STの優位性に対する認知向上も重要であり、今回のトヨタグループ参入はその意味で大きなインパクトが期待されます。

債券STの優位性を実際に享受するために、技術的/実務的に振替社債比で負担が生じるようなことでは拡がりも限定的でしょう。その意味で、技術的にはブロックチェーン基盤のSaaS化(Progmat SaaS)も一定の前進ではありますが、起債準備等の実務プロセス面ではまだまだやるべきことがあります。

この”実務プロセス面のやるべきこと”については、しっかりと業界横断の目線で標準化に取り組むべく、準備ができ次第皆さまにお知らせしたいと思います。

地道ながらも着実にあたらしい金融の世界が前進できるよう、応援よろしくお願いします!