3.旧NISAの商品はどうするのが良い?

皆さまは、すでに「NISA」を始めておられますか?

NISAのキホンと対策を整理しておきましょう!

旧NISA口座の扱い

旧制度の「一般NISA」と「つみたてNISA」の投資可能期間は2023年末で終了しており、2024年以後は旧NISA口座での新規投資はできません。

旧NISA口座で保有している商品は新NISAの生涯非課税限度額には含めず、非課税期間が終了するまで運用を継続できます。たとえば、2023年に購入した一般NISAの商品は2027年まで(5年間)、つみたてNISAの商品は2042年まで(20年間)、非課税での投資を継続できます。

ただし、旧NISA口座の商品は新NISA口座への移管やロールオーバー(非課税期間の延長)はできません。非課税期間内に売却するか、非課税期間終了時の時価で課税口座に払い出しをするか、いずれかを選択します。

ジュニアNISAも投資可能期間を2023年末で終了しており、非課税保有期間が終了した商品は、自動的に継続管理勘定へ移管され、18歳に達するまで、非課税で保有できます。

なお旧制度の終了に伴い、ジュニアNISA口座で保有している商品の全額を年齢および理由を問わず、非課税で払い出すことも可能です。

旧つみたてNISA口座の商品をどうするか?

旧つみたてNISA口座の金融商品は、すぐに資金化したい事情がなければ、基本的に、分配金再投資の恩恵も受けながら非課税期間の終了時まで保有し続けるのが良いです。

一般NISA口座の商品をどうするか?

旧一般NISA口座の金融商品は、資金化したい事情があるか、その時点で値上がりしているか、あるいは値下がりしているかで、判断が異なります。

旧一般NISA口座内の金融商品が値上がりしており、かつ、投資額をすぐに資金化したい事情がある場合には、税負担なく非課税期間内に売却することが望ましいです。

旧一般NISA口座内の金融商品が値上がりしており、今後も非課税で保有し続けたい銘柄(今後の配当等と値上がりに対する課税も避けたい)場合は、非課税期間内に無税で売却したうえで、改めて、新NISAの投資枠を使って同じ金融商品を購入する必要があります。

旧一般NISA口座内の金融商品が値上がりしており、また、保有し続けたい銘柄であるが、新NISAの投資枠が残っていない場合は、そのまま何も手続きをせず課税口座に移管させても構いません。

旧一般NISA口座の金融商品は、非課税期間終了時の時価で課税口座へ移管されることで、その分課税口座での簿価が上がるため、移管時までの含み益は無税で実現します。

いったん旧一般NISA口座の非課税期間終了間際に無税で売却したうえで、再び、課税口座で同じ銘柄を購入し直すことと同じ結果になります。

この場合は、課税口座で再購入に係る手数料の負担が余分に生じます。

旧一般NISA口座の金融商品が値下がりしている場合は、非課税期間内に

売却損を実現させると他口座の売却益や配当等との損益通算ができません。

そのため非課税期間終了時まで保有し続けて課税口座に移管したうえで、すぐに資金化の必要がなければ値上がりを待ち、時期を見ながら売却を検討することもできます。

このとき、購入時の取得価額(簿価)よりも値下がりした株式を課税口座へ移管して、その後売却する場合に、実質的には利益が出ていないにも関わらず課税(20.315%)されるケースがあることに注意が必要です。

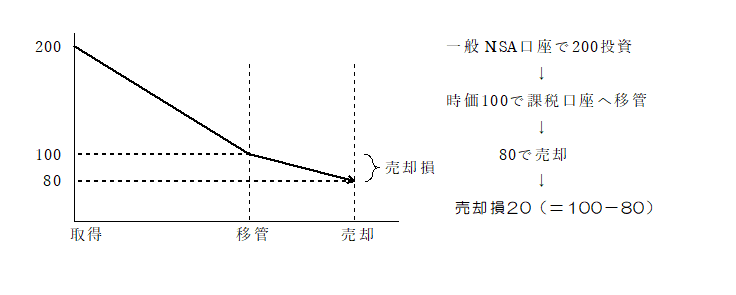

たとえば、旧一般NISA口座の株式等(取得価額200)を非課税期間終了時の時価80で課税口座に移管した場合、その株式等の取得価額(簿価)は80に切り替わります。

その後、株式等を150で売却した場合は、売却益70(=150-80)に対して

課税されることになります。

当初の取得価額200と売却価額の150との差額である実質的な損失50(=200-150)は無視されて、当然ながら損益通算もできません。

実際は儲かっていないのに課税されてしまうので、いやな感じですね。

反対に移管時よりも課税口座内でさらに時価が下がった場合においても、移管時の時価が簿価に切り替わり、当初の取得時から移管時までの含み損は無視されます。

税務上、NISA口座の損失はないものとされるため、仕方がないのですが、いずれも、旧NISA制度での最大のデメリットといえます。

今後も新NISAを活用し、気長に、無理のない範囲で投資を続けましょう!