証券会社の役割

証券会社は「非金融仲介機関」

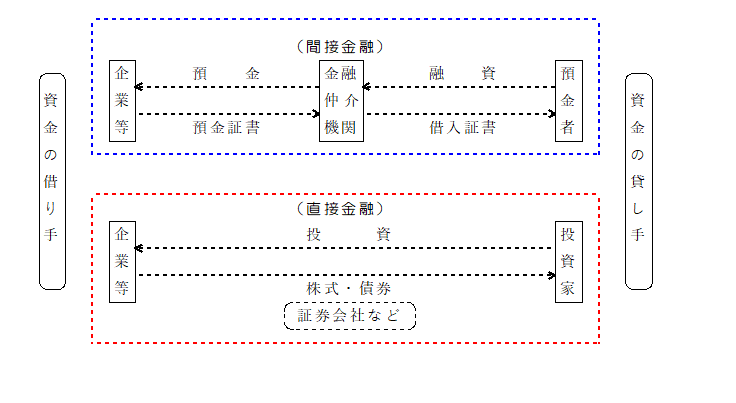

民間金融機関は、お金の仲介方法によって「金融仲介機関」と「非金融仲介機関」に分かれます。

このうち金融仲介機関が「間接金融」の担い手となり、非金融仲介機関が「直接金融」の担い手となります。

非金融仲介機関である証券会社は、株式や債券など有価証券の売買を取り次ぎ、直接金融において重要な役割を果たしています。

直接金融

非金融仲介機関である証券会社は自ら証書を発行せず、借り手が発行する本源的証書(手形や借入証書)を最終的な貸し手に届ける仕事を行います。

直接金融では、資金の借り手が株式や債券を発行し、貸し手がその株式や債券を購入することによりお金を融通します。

証券会社のしごと

証券会社の基本的な固有業務は、次の4つです。

1.アンダーライティング業務(引受業務)

企業が発行する有価証券をまとめて買い取り、投資家に販売する業務

2.ブローカー業務(委託売買業務)

個人や会社からの委託を受けて、証券取引所において有価証券の売買注文を取り次ぎ、代理で売買する業務

3.ディーラー業務(自己売買業務)

証券会社が自ら投資家として利益を得るために有価証券を売買する業務

4.セリング業務(募集・売出業務)

企業の委託を受けて、新規発行の有価証券を投資家に販売する業務

証券会社が破綻しても、大丈夫

証券会社には、顧客からの預かり資産と自己の資産を分けて管理する「分別管理」が義務づけられています。

顧客から預かった金銭(預り金)については、預かった金額以上の金銭を「顧客信託分別金」として信託銀行に信託することで保全されています。

上場株式、国債等については、証券保管振替機構(ほふり)に預託され、顧客分と証券会社分は分別管理されます。その後は保管振替制度に基づき、機構で一括管理され、売買による権利移転も口座振替で行われます。

分別管理義務に違反した証券会社が破綻し、万が一、金銭、有価証券が返還されない場合は、破綻時に保有していた資産の時価(1人当たり1,000万円を上限)で計算した補償金が「投資者保護基金」より支払われます。

過去には、2件(2000年度の南証券/約35億円、2012年度の丸大証券/約1億7,200万円)の補償実績があります。

ただし、いずれも粉飾決算、株式の持ち逃げを行うなど悪質で、特異なケースでした。

通常は、証券会社が破綻した場合であっても、投資家が預けている金銭、有価証券は返還されます。