【税金Q&A】会社から経営者への土地の貸付け

<質問>会社の土地を経営者へ貸し付ける時の注意点は?

<答え>

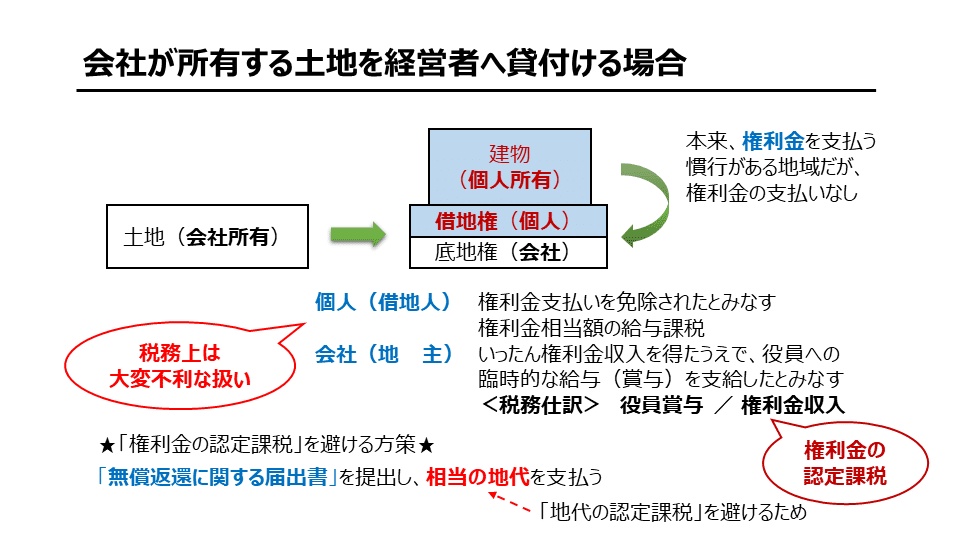

会社から個人への土地の貸付けについては、権利金の認定課税に加えて、地代の認定課税に留意してください。

この課税問題を避けるためには、無償返還の届出書を提出するとともに、相当の地代を支払うという方法があります。

認定課税では、実際には対価を得ていないのに、税務上は対価を得たものとみなして課税されてしまうため要注意です。

なお、更地で駐車場や資材置き場等として利用するための土地の貸付けでは借地権の課税問題は生じません。

<法人税の基本>

法人税法は、タダ(無償)による資産の譲渡、無償による資産の貸付け、無償による役務(サービス)の提供も課税対象とされることに注意です。

法人税法では、他人との取引は適正な時価で行うべきというのが原則です。

儲けること(営利)を目的とする会社が、無償で資産を売却したり、無償で資産を貸付ける非合理的な経済行為はしない、と考えているわけですね。

無償取引には、時価よりも大幅に低い対価での取引も含みます。

たとえば、無償で資産を貸付けた場合は、得るべき収益の発生とともに、支払を免除した相手に対する寄附金や給与を認識します。

この場合に、収益と同時に、寄附金または給与が損金算入されるならば、所得金額に影響を与えません。しかし、寄附金や役員給与の全額が損金算入されないケースでは、結果として、全部または一部が課税対象となります。

(注)損金算入・・・会計で費用損失として経理した項目につき税務も認める(文句を言わない)こと。反対に、会計で費用損失として経理した項目を、税務では認めないことを損金不算入といいます。

<詳しく>

他人が所有する土地を借りて建物を建築する場合には、土地を利用する権利である「借地権」が建物所有者に移転します。

一方で、土地所有者は土地を自由に使用できないため、底地の評価額が下がります。そのため、第三者間の土地の貸借では、借地権に相当する権利金を支払うことが一般的です。

今回のケースのように、法人が所有する土地の上に、権利金の授受をせず個人が建物を建築した場合は、特に注意が必要となります。

権利金を受け取らないで法人所有の土地を経営者に貸し付けた場合には、法人側は得るべき権利金収入に対するみなし課税と役員賞与の損金不算入、個人側は権利金支払いの免除益相当額が給与とみなされます。

地主である法人側は、いったん権利金収入を得たうえで、役員への臨時的な給与(賞与)を支給したものとされます。臨時的な役員給与(賞与)は、法人側で損金不算入となるだけでなく、個人側も所得税が課税されるため、税務上は大変不利な扱いとなります。

<課税を避けるために>

権利金の認定課税を避けるためには、

(1)相当の地代を支払う、 または

(2)「土地の無償返還に関する届出書」を提出する

という2つの選択肢があります。

相当の地代を支払う場合には、当初の地代を固定するか、地価の上昇に合わせて3年ごとに地代を改訂するか、いずれかを選択します。

(注)相当の地代 ・・・ 土地の相続税評価額 × 6%相当額

当初の地代を固定して支払う場合は、自然発生的に、建物所有者(個人)へ借地権が移転するものとみなされます。

また「土地の無償返還に関する届出書」を提出する場合も、相当の地代を受け取るべきとされます。実際の受取地代が相当の地代に満たないときは、その差額に相当する受取地代と役員給与が発生したものとみなします。

(役員給与 ××× / 受取地代 ×××)

1か月以下の定期に支払い、同額である役員給与は損金算入されるため、地代収入と役員給与が同時に認識されることで所得計算に影響はありません。ただし会社側には、役員給与に対する源泉所得税の徴収義務が生じます。

結果として、権利金の認定課税と地代の認定課税の両方を避けるために、無償返還の届出書と提出したうえで相当の地代を支払うこととなります。

土地の無償返還に関する届出書は国税庁Webサイトから入手できます。

将来、借地人が土地を無償で返還し、その際に立退料等を請求しない旨を定めた賃貸借契約書を届出書に添付して、契約締結後の最初に到来する確定申告期限までに納税地の税務署長に提出します。

(賃貸借契約書の記載例)

第△条

賃貸借契約が終了したときは、乙は甲に対して遅滞なく本件土地を無償で明渡すものとし、明渡しにあたっては借地権、移転料、立退料その他いかなる名目においても、金銭を請求しないものとする。