新・利益革命 現場が磨く日本流ROE経営 2014.07.21 2/2 2014-07-31 22:50:46

日経ビジネスの特集記事 62

新・利益革命 現場が磨く日本流ROE経営 2014.07.21 2/2 2014-07-31 22:50:46

<このページでは、『日経ビジネス』の特集記事の概要紹介と、管理人のコメントを掲載しています>

CONTENTS

PART 1 「革命」は現場に宿る

PART 2 さらば二枚舌経営

PART 3 日本的経営を磨け

第2回は、

PART 2 さらば二枚舌経営

PART 3 日本的経営を磨け

を取り上げます。

今週の特集記事のテーマは

ROE(自己資本利益率)という言葉を聞くことが多くなった。

あなたの日々の仕事の積み重ねが、この指標を高める力になる。

現場発の新しい利益革命が日本企業を変え始めた

です。

もう一度、ROE(自己資本利益率)と、関連項目を確認しておきましょう。

ROEとは

「自己資本利益率」のことで、株主が投資したお金を使って企業がどれだけ利益を上げたかを示す経営指標のこと。

企業の最終損益を自己資本で割って算出する。

値が高いほど、株主のお金を効率的に使っていることを示す。

p. 22

貸借対照表(バランスシート、B/S)

次の画像をご覧ください。

貸借対照表(バランスシート、B/S)の構造を示しています。

損益計算書(プロフィット・アンド・ロス・ステートメント、P/L)

次に、損益計算書(プロフィット・アンド・ロス・ステートメント、P/L)の構造をご覧ください。

PART 2 さらば 二枚舌経営

下の図表の右上にダイキン工業がありますが、見えますか? ミネベアとTOTOの間にあります。

(注: 編集部作成。ROEは日経平均採用225銘柄の

2013年度業績を基に算出。

PBR(株価純資産倍率)は、7月4日時点。

QUICKのデータを使って編集部作成)

新・利益革命 現場が磨く日本流ROE経営 2014.07.21

決して内容は悪くないですね。それどころか、かなり高業績の会社という評価を受けています。

ところが、一部投資家からは厳しい評価を受けています。

「あなたの会社はもっとROEを上げられるはずだ」。6月にシンガポールで開かれた日本株のセールスイベント。マレーシアから来たある投資家は、こう厳しく問いただしたという。

ダイキンのROEは12%と、2013年度の東証上場企業の平均(8.6%)を大きく上回る。

日本基準では「優等生」に位置付けられるが、この投資家の目からは、キャッシュを生み出す力が拡大基調にあるダイキンは、ROEの改善余地があると考えた。

p. 32

投資家と経営者で考え方が異なる

投資家と経営者とでは考え方に相違がある、と思います。

一部の投資家(例えば、ウォーレン・バフェット)を除き、多くの投資家は短期売買に終始し、長期保有しません。

株式銘柄の組み換えを頻繁に行います。

投資家は、投資している企業の収益性が悪いと思えば、すぐに売却し、新たな銘柄を物色し保有します。

一方、経営者はたとえ在任期間が2~3期(4~6年)と短期とはいえ、企業は存続していくので、中長期的視野に立脚して経営戦略を打ち出します。

つまり、投資家は投資先企業を短期目線で判断し、経営者は中長期的な目線で判断し、戦略を立案し実行するということです。

日本企業の従来の考え方に異を唱える学者の存在

ただし、日本企業の従来の考え方に異を唱える学者がいます。

一橋大学の伊藤邦雄教授は「日本企業は社外向けにROEの重要性を唱えながら、社内ではシェアや売上高が絶対視される。それこそ二枚舌経営を続けてきた」と指摘する。

p. 33

「日本株の7割を海外投資家が保有している以上、彼らに背を向けているばかりではいられない」(p. 033)という現実を見つめる必要がありそうです。

先の図表で、左側にPBRがあります。

これは株価純資産倍率(Price Book-value Ratio)と呼ばれる指標で、株価が純資産の何倍あるかを示す指標です。企業の「解散価値」を表します。

尚、ここで使用される「純資産」とは、「会社の資産のうち株主全体で保有している資産で、仮に会社が活動をやめて(解散して)資産を分けた場合に株主に分配される資産(金額)であるため『解散価値』とも呼ばれています。それを1株当たりで表したのが『1株当たりの純資産』です」(日本証券業協会)のサイトから)。

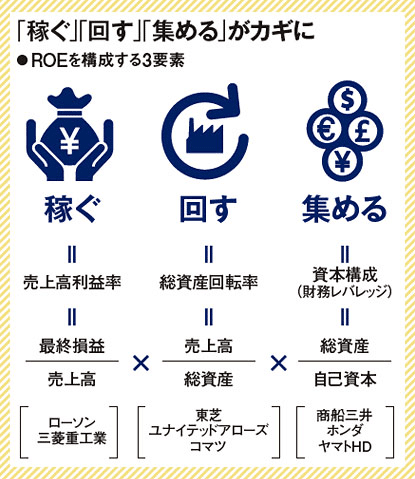

前回、ROEを3つの要素に分解しました(下の図表参照)。

3つの要素とは、

「売上高利益率」

「総資産回転率」

「資本構成(財務レバレッジ)」

です。

この3つ要素の中でもっとも重要なものは何だ、と思いますか?

30秒間考えてみてください。

答えは―――下記の中にあります。

「売上高利益率、資産回転率、財務レバレッジ。ROEを構成する3要素の中で何が最も重要か。それはもちろん利益率だ」。

シンガポールを拠点とする資産運用会社、ライオン・グローバル・インベスターズのウィー・バン・ユウ氏は、日本企業は利益率に対する意識が希薄だと話す。

p. 34

「ROEに重点を置く経営はメリットがある」、と『日経ビジネス』取材班は指摘しています。

視点を変えればROEを高めることは、攻めにも守りにもつながる。

ROEを高めて投資家の支持を得られれば、安穏としているライバルよりも株価で優位に立ちやすい。資本調達のハードルが下がるだけでなく、買収防衛などの危機対応力も増す。

p. 35

しかし、「ROEにも問題がある」、と指摘する経営者もいます。古森重隆・富士フィルムホールディングスCEO (最高経営責任者)はその一人です。

ROEといえども、万能ではありません。

会社にとって今一番大切なのは「成長への種まき」。厚い自己資本があるからこそ、将来へ向けた研究開発を続けることができるのです。

短期的な経営指標であるROEは、必ずしも将来の成長余地まで映し出さない。

ROEを高めるためには、生産性の向上しかありません。日本企業の生産性は、米国の65%程度にとどまるというデータがあるほど、海外勢に比べて効率が悪い。

p. 35

PART 3 日本的経営を磨け

これからは、海外の企業と日本企業とで、どれほど差が開いているかについてお伝えしていきます。

まず、こちらをご覧ください。

東証上場企業の平均ROE(2013年度実績)は8.6%。非上場の中堅・中小企業を含めると6.5%しかない。

これを欧米企業並みの15%に引き上げるには、経常利益を2013年度の35.5兆円(法人企業統計ベース)から81兆円強に増やさなければならない。

2.3倍もの利益成長を達成するのは至難の業だ。

p. 36

日本規準とIFRS(国際会計基準)と違い

経常利益は、は純利益とは異なります。

ROEは、「企業の最終損益を自己資本で割って算出する」指標です。

つまり、純利益です。

定義では「純利益」であるはずですが、上記の個所では「経常利益」について言及しています。その理由がよくわかりません。

明白な点は、IFRS(アイファース、国際会計基準)には、「経常利益」という概念がないことです。

次の図表をご覧ください。損益計算書とその他の包括利益計算書の雛形で日本規準<損益計算書>とIFRS<純損益及びその他の包括利益計算書>を比較しています。

GLOBIS知見録

(注:法人企業統計などを基に第一生命経済研究所の協力を

得て本誌作成。日経平均株価は

メリルリンチ日本証券の試算に基づく)

新・利益革命 現場が磨く日本流ROE経営 2014.07.21

売上高と配当

売上高と配当に関しては、次のように言及しています。

ROE15%の壁を越えるには、売上高も818兆円と4割増やす必要がある。

一方、配当によってROEを算出際の分母に当たる自己資本を減らす場合はどうか。

欧米企業が純利益の4割前後を配当していることに照らすと、日本企業全体で現在の3倍近い30兆円を配当に回す必要がある。

p. 36

ROEと日本的経営とは対立するものなのか、それとも親和性が高いものなのか、について『日経ビジネス』取材班は、ある人物の言葉を引用して結論を導いています。

数多くの企業再生に携わってきた経営共創基盤の冨山和彦CEO (最高経営責任者)は「ROEを米欧並みの水準に高めることは日本的な経営を否定することとは違う。むしろ強みを生かすことだ」と語る。

p. 37

ROEという指標は、一般的に馴染みのないものですが、投資家にとっても、経営者にとっても重要な指標であることが、少しでもご理解いただけたら幸いです。

🔷編集後記

この特集記事(元記事)が公開されたのは、9年前のことで、アメブロでも9年前(2014-07-31 22:50:46)のものです。加筆修正してあります。

ROEが重要な指標であり、国内外の企業を比較すると、日本企業のROEは一般的に低いということがわかりました。

ただし、平均値ですから、日本企業でもROEが高い企業もあることは知っておくべきでしょう。

最近のROEの日米比較を見てみましょう。

ROEは日本5.5%、アメリカ11.9%

実際に株主資本に対していくらの利益を稼ぎ出したかを示す「自己資本利益率(ROE)」という指標があるが、2020年7月時点で日本は平均5.5%、対してアメリカ企業は同11.9%となっている。つまり日本の企業に比べてアメリカの企業は、2倍稼ぐと言うことだ。

収益力が高いから、アメリカには高い配当利回りを出す企業が数多くある。しかも20年以上増配を続けている企業なども数多くある。

30年で12倍と「ピークに戻ってない市場」との差

東洋経済ONLINE 2021/05/04 13:00

東証プライム市場に上場している企業の中から、ROEランキングの上位10銘柄を抽出しました(2023/07/27 08:11現在)。

ベスト10ともなると、ROEがメチャクチャに高いですね!

この10銘柄の中で見聞きした銘柄は何社ありましたか?

クリエイターのページ

日経ビジネスの特集記事(バックナンバー)

日経ビジネスの特集記事

日経ビジネスのインタビュー(バックナンバー)

いいなと思ったら応援しよう!