11月27日(月)~12月1日(金)の見通し

※特段断らない限り、すべてのイベントに関する日時は日本時間基準でお話しています。

また、チャートでは単純移動平均線 (Simple Moving Average、以下MA) を用いており、25MA (緑線)、91MA (赤線)、200MA (黄土色線)としています。

チャート内のオシレーターであるRSIの期間は14であり、MACDは短期12と長期26、シグナルは9としています (オシレーターはほとんどのチャートソフトでの初期値を用いています)

主要指数はすべて現物取引のチャートを用いています。

ティッカーシンボルは個別銘柄とETF以外、TradingView内のものを使用しています。

※今週は簡略版とさせていただきます。

■先週の振り返り

先週22日(水)、米国の中古住宅販売戸数が発表されました。

予想390万件に対し結果は379万件となりましたが、この結果がリーマンショック後及びコロナショック時の最低値をも下回る数値であることは市場にある程度の驚きをもって迎えられました。

今回の中古住宅の販売件数の落ち込みは1990年代中盤以来

ただし時間をかけて下落しており、急速なデフレ懸念は見当たらない

中古住宅販売の件数がここまで下がったことは近年無く、不景気時の数値を下回ることで「デフレ」の文字が一瞬よぎります。

しかし中古住宅市場はここ最近供給が少なく、米国の高金利も相まってローンを組み購入する人が減少していることも販売戸数減少の一因と思われます。

またリーマンショック後やコロナショック時は急速に減少したのに対し、今回はじりじりと減少していることからも異なる状況であることが読み取れます。

遡って1980年代、当時米国が強烈なインフレに見舞われた後、米国の長期金利 (10年債金利) は1981年に付けた15.8%からおおむね下落トレンドを描いています。

もちろん長い年月をかけて底値から50%ほどの金利上昇を挟むシーンもありますが、今回の金利上昇がコロナショックの底から700%を超えて力強く上昇していることを考えれば、市場が想定する以上の急速な金利上昇がいかに住宅市場を冷やすかを示すような結果であると言えるでしょう。

これらのことから、今回の落ち込みはどちらかと言えば1970年~80年のインフレ時代に似ている、と見られます。

高インフレに悩まされた時期は住宅販売が落ち込む

ただし急速な冷え込みではなく「徐々に」がポイント

また中古住宅の販売価格 (中間価格) は依然として高止まりしています。

以上より、今回の住宅販売落ち込みは住宅市場にブレーキが掛かっているものの、「住宅販売戸数がコロナショック時を下回った」などと騒ぐほどではない、ともいえると考えられます。

また製造業PMI・サービス業PMIも発表されましたが、製造業にほんのり陰りが見られるだけであり経済の大きな変化が近く来る、とは言い難いと思われます。

所変わりラテンアメリカの地域にて19日(日)、アルゼンチンの右派でリバタリアン (自由至上主義者) であるハビエル・ミレイ下院議員が同国の大統領決選投票にて勝利しました。

ミレイ氏は「アルゼンチンのトランプ」ともいわれるほど過激な発言をすることで一躍有名になりましたが、経済の面で自国通貨であるアルゼンチン・ペソを廃止し米ドルを公式の通貨とする「ドル化 (Dollarization) 」を行うと公言しています。

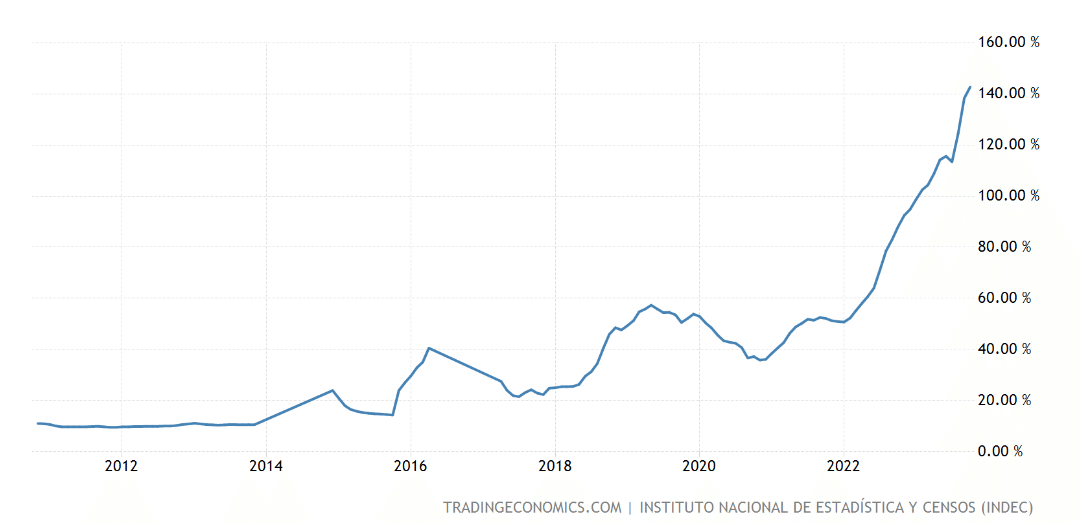

1990年前当時は4900%ものインフレに悩まされた

その後、経済改革によりドルとペソのレートが固定された

2001年末にドルとペソのレート固定 (ドルペッグ) が廃止された

ペソはどんどん安くなり、経常収支の赤字が拡大した

輸出で外貨を稼げない→輸入がままならない→モノの価格が跳ね上がる

そもそも新興国で通貨が安くなりやすい理由として「その国における全体の信用力が低下すること」が挙げられます。

極端ですが何もない無人島に家を構える人と東京23区に家を構える人、どちらがより信用力があるか (例えば住宅ローンを引っ張りやすいのはどちらか) を考えると何となくイメージしやすいと思いますが、アルゼンチンは1990年代に自国通貨ペソと米ドルを固定 (ペッグ) した際に外国債券等で米ドルに足りるだけの「裏付け」資産を必要としていました。

ただ債券を発行しお金を調達するには、その債券に対する何かしらの更なる「裏付け」が必要となります。

この裏付けは国内にある資産 (不動産など) や輸出で稼ぐ力など様々ありますが、特にアルゼンチンは輸出が弱く国としての稼ぎが少ないことなどがハイパーインフレにつながったとされています。

言うなれば無人島の家が「東京23区の不動産とほぼ同じ価値がありますよ」とするにはそれを補う付加価値 (ここでいう輸出で外貨を稼ぐなど) が必要であり、この付加価値を用意できなければおのずと無人島の価値は下がっていく、という算段です。

アルゼンチンは長年「米国のドル」と「自国のペソ」のレートを固定していましたが、固定期間中も付加価値を用意できる力もなく、レート固定を廃止した後は一貫してペソが安くなっています。

自国の通貨が安くなることは物価上昇、すなわちインフレに繋がるため、現在までアルゼンチンは年100%以上のインフレに悩まされています。

これを見ればいかに同国民が苦しんでいるかが良くわかる

話を戻しますが、ミレイ氏によるペソ廃止+ドルを公式通貨化する公約を達成するにはそれに見合うだけの外貨 (米ドルなど) が無ければ難しいと考えられます。

アルゼンチンは外貨準備高 (国が保有している外貨の量) が少ないため、ペソからドルへスムーズに移行することが難しく、これを達成するために一度ドルなど信用力のある通貨で借金をすることが求められます。

ミレイ氏の勝利を受けてアルゼンチン株は浮足立っていますが、自国通貨のドル化を行うためには現状左派政党の協力を仰がなければならず、またスピード感も求められる関係で一筋縄ではいかないと考えられます。

ただしもしドル化に成功するようであれば、米国の利上げ停止による (新興国への) 追い風も相まってアルゼンチン株は上昇気流に乗れる可能性も十分秘めていると見ています。

ミレイ氏の勝利を受け、先週は16%以上の上昇となった

チャートは最高値更新となっており、形も悪くはないが果たして…

その他、先週半ばにエヌビディアの決算が発表されました。

詳しい決算内容は他方に譲りますが、EPSは結果4.02ドル (予想3.37ドル)、売上高は結果181.2億ドル (予想161.9億ドル) と非常に良い結果を出しています。

同社の営業利益は前年同期比でなんと+1600%超えの104.2億ドル、純利益は同比で1200%超えの92.4億ドルとなり、高単価を見込めるデータセンターへの売上高も145.1億ドル (前年同期比280%) と期待を超える成績を収めています。

現在の売上高 対 純利益率も50%を超えており、文句なしの結果となりました。

ただし米国政府による半導体輸出規制により、中国などの大顧客への売上高が大幅に減少する見込みという同社CFOからのアナウンスもあり株価は一度下落しています。

もちろん中国への輸出規制に伴うリスクは存在しますが、この発言のみでエヌビディアを売りとする判断は危険と見られます。

株価が急速に伸びるかはさておき、引き続き同社は長期で買いを保有しても問題ないと見られる貴重な企業の一つであることは間違いないと思われます。

■今週の見通し

今週は米国にて国内総生産 (GDP) や個人消費支出価格指数 (PCE) が発表される予定です。

特にPCEのコア分野は米国の中央銀行であるFRBがインフレを測定する尺度として最も重視する指標の一つであるため、このPCEが高止まりしているとFRBが追加で利上げをせざるを得ない可能性が出てくることもあります。

ここ1年弱、同指数は着実に低下している

ただし現状、コアPCEの指標を見れば安定して低下していることが見て取れます。

FRBは前回のFOMC (金融会合) にて「米国の長期金利がすでに高い水準にあること自体、経済を引き締める (インフレ率を下げる) 効果がある」との旨を発言しており、同指数がここから反転して上昇していくシナリオは描きにくいです。

その他、今週末から12月FOMC前のブラックアウト期間 (FOMCに参加するメンバーが発言を控える期間) が始まる予定となっています。

とりわけ12月2日(土)のパウエル議長の発言は重要となるため、多少の注意を払いたいところです。

◆ナスダック100 (NDQ)

ナスダック100は先週、感謝祭を挟んだ関係で小動きとなりました。

依然として週足で見れば上昇を示唆しており、16450 (図中、太線) が次なる目標となりそうです。

ただし今週のGDPやPCEの結果次第で、市場から「インフレが進んでいないから利上げが続くかもしれない」との印象が強ければ一旦調整を挟む可能性もあります。

喫緊に迫る懸念材料はありませんが、方向は買いに固定しながらも下がるところを拾う戦略が良さそうです。

想定レンジ: 15500~16450

◆S&P 500 (SPX)

S&P 500も非常に小動きで先週を終えています。

引き続き、こちらも上を目指していく可能性が高いです。

ナスダック100と比較すれば上昇幅が地味ですが、その分下落への耐性も高いため、何度も出入りしてトレードをしないのであればS&P 500を買うという選択肢も悪くないでしょう。

今年の7月に付けた高値である4610が当面の目標ですが、今週一気に到達するよりもひたひたと上昇するイメージが近いと思われます。

想定レンジ: 4420~4610

◆米国10年債利回り (US10Y)

こちらは引き続き、4.33%~5.02%をさまよう可能性が高いと思われます。

すでにインフレが下火となった米国ですが、足元の経済指標は強いままであり「デフレ」というにはほど遠い状況です。

雇用市場においても失業率が上昇し始めていますが、まだまだ4%以下と不景気を連想させるには全く足りない数字です。

これらを鑑みれば、10年金利は当面「上昇もしにくく、下落もしづらい」局面にいると見て良いでしょう。

少なくとも2023年が終了するまで金利は底堅いと考えられますが、FRBが利下げに転じない限り金利が上昇しづらいことも事実であるため、現在の位置よりも更に金利が上昇した際に債券ETF (TLTなど) を仕込むと利益が見込めやすいと思われます。

想定レンジ: 4.33%~4.80%

◆香港ハンセン指数 (HSI)

こちらは動意のない展開が続いています。

引き続き、16870~18300を行き来する横ばい相場となりそうです。

株価は特段大きな動きを見せませんでしたが、先週23日(木)に中国内の不動産開発会社に無担保の短期融資が許可される可能性がある、との報道がなされました。

既に皆さんもご存じの通り、現在中国は不動産不況の最中にある状態が続いています。

中国恒大集団や碧桂園などの不動産会社が資金繰りに困り果てている中、中国政府が銀行に対し担保を求めない短期融資を許可すれば今よりも圧倒的に資金繰りが楽になりやすくなります。

この件は未だ関係者での話であり公式にはアナウンスされていませんが、もし叶うのであれば中国株、ひいては香港株にも多少プラスに働きやすいと考えられます。

Non-performing Loans = 不良債権 (棒グラフ)

Net interest margin = 純金利収入 (折れ線グラフ)

金利収入が低下しつつ、不良債権が着実に積みあがっている

ただし全体として不動産不況は金額も規模も巨額であり、今回の「無担保短期融資」は焼け石に水となりやすいことにも注意が必要です。

不動産に関連する不良債権に対し、中国の国家金融監督管理総局 (いわゆる金融庁) が抜本的に取り組む姿勢を見せなければ、長期での上昇トレンドへの復帰は難しいと思われます。

想定レンジ: 16000~18300

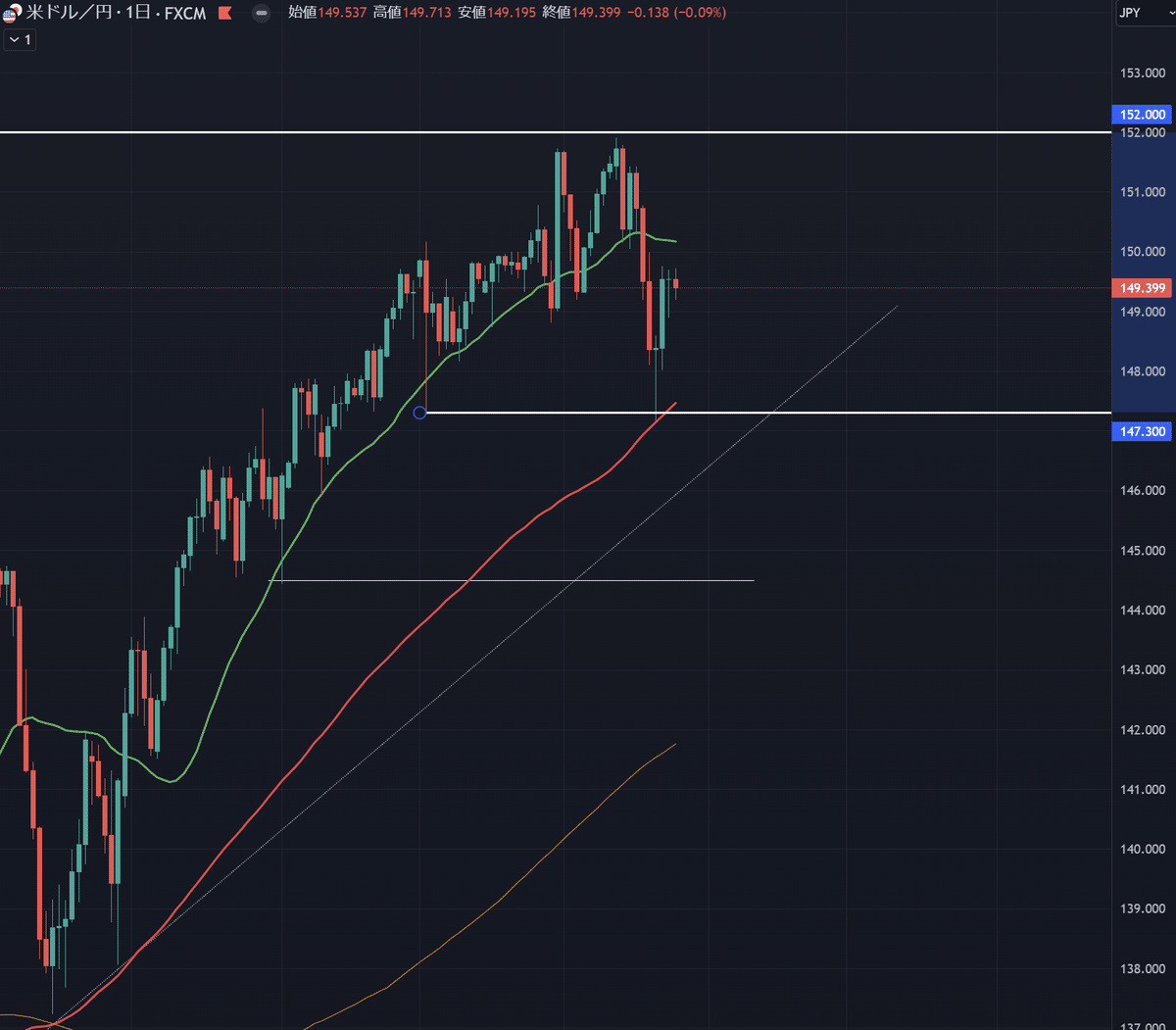

◆米ドル円 (USDJPY)

ドル円は先週に引き続き、147.30~152.00の間を行き来するシナリオを見ています。

当面は上昇も下降もほどほどな横ばい相場と考えられますが、今週の指標 (特にGDPやPCE、パウエル議長の発言) に反応することも十分にあり得るため注意が必要です。

週足では上昇を示唆していますが、146.00円ほどまでの調整を挟んでもおかしくは無く、また一方向に動くよりグダグダした展開になると見ています。

想定レンジ: 146.50~152.00

◆日経225 (NI225)

日経225は33770の抵抗ラインが非常に堅く、再び下に押されています。

ただし先週は祝日も挟みイベントも比較的閑散としていたこと、33770を何度も試しているあたりから、「ここから下落トレンド」ではなく「もう少し調整を挟んだ後、33770をようやく超えていく」値動きになる可能性が高いと思われます。

想定レンジ: 32300~34340

◆原油 (CL1!)・ゴールド (GOLD)・天然ガス (NG1!)

【原油】は引き続き下落トレンドを見ています。

米国における直近の雇用統計やFOMC、消費者物価指数を見るとインフレが着実に抑えられていることが明らかであり、これは原油価格を押し下げる圧力を生みます。

反面、現在行われているイスラエル・ハマス衝突は通常であれば原油価格上昇となりやすいですが、中東各国が参戦するような (当初描かれた) シナリオではないため、原油価格がじり安に傾いています。

上記2つの状況が膠着化する限り、原油価格は再び低位で安定する可能性が高いと見られます。

今週であれば81ドル付近までの戻りなら許容ラインですが、急速に下落するという状況でもないことは留意すべきでしょう。

想定レンジ: 69.50~81.00

【ゴールド】は2000ドルを超えて引けています。

週足では底固めがしっかりしており、米国の金利が下がる現在はまさに「ゴールドの黄金時代が始まる」その一歩手前である可能性が高いです。

その狼煙が上がるタイミングが2080ドル超えですが、先週に引き続きもうひと材料足りない状態が続いています。

よってゴールドは原則ロング方向で、下がった後に反発を確認して買いを集めるなどして長期投資用として持つ、などの戦略が良いと考えられます。

想定レンジ: 1930~2050

【天然ガス】は2.86ドルを底割れしています。

ただし日足のヒゲは上昇トレンドを肯定するラインを割っておらず、未だ緩やかな上昇トレンドにある示唆となっています。

先週末に付けた2.79ドル付近を下限とし、2.79ドルをしっかり割るようであれば再び横ばい相場に突入すると考えられます。

特に (商品先物のすべてに言えますが) 天然ガスはCFDでも長期保有が難しいため、無理してトレードする必要はないでしょう。

想定レンジ: 2.79~3.50

※当記事はファンダメンタルズにおいて事実の正確さを満たすために尽力していますが、万一事実と異なる点等ございましたらお気軽にご教示ください。

また上記の経済指標における要人発言の時間は変更となることがございます。

いいなと思ったら応援しよう!