11月20日(月)~11月24日(金)の見通し

※特段断らない限り、すべてのイベントに関する日時は日本時間基準でお話しています。

また、チャートでは単純移動平均線 (Simple Moving Average、以下MA) を用いており、25MA (緑線)、91MA (赤線)、200MA (黄土色線)としています。

チャート内のオシレーターであるRSIの期間は14であり、MACDは短期12と長期26、シグナルは9としています (オシレーターはほとんどのチャートソフトでの初期値を用いています)

主要指数はすべて現物取引のチャートを用いています。

ティッカーシンボルは個別銘柄とETF以外、TradingView内のものを使用しています。

■先週の振り返り

◆先週の米国経済指標と市場の立ち位置

先週半ば、消費者物価指数 (CPI) と生産者物価指数 (PPI) が発表されました。

CPIは前年比で予想3.3%に対し結果3.2%となり、前回の3.7%から0.5%も減少しインフレ鈍化傾向がより色濃くなりました。

前月比では0.0%の変化であり、前月比で物価上昇が止まったのは実に昨年8月以来となります。

またコアCPIは予想4.1%に対し結果4.0%とこちらも前回より下落した形で、懸念されていた「コアCPIの下げ止まり」は回避されたことが市場に好感、発表直後より株価は一層上を目指しました。

この調子を保てば2021年4月以来の「3%切り」達成は時間の問題

前月比でも増加が止まったことはもちろんポジティブ

ここには載っていないが+0.0%は2022年8月以来

コアは2021年10月以来の水準まで低下

なおコア指数は総合CPIの8割ほどを占めるため重視される

赤枠は今回発表された、前月比の数値

蛍光部、エネルギー価格 (ガソリン) や6月よりマイナスが続く中古車が目立つ

前年と比較すると、住居や輸送サービスがまだ高い水準にある

CPIの中身を見るととりわけエネルギーが-2.5% (前月比) となっており、CPIの下落を主導する要因となっています。

エネルギーはインフレと切っても切れない関係にあり、原油価格も現在は落ち着いていることから引き続きCPIにおける「インフレ鈍化のリード役」となりそうです。

また中古車市場は6月よりマイナスが続いており、前年比 (上図、赤枠の右隣りの欄) は-7.1%と良いペースを維持しています。

一方で"Shelter" (住居) や "Transportation services" (輸送サービス) は前年比で各々+6.7%と+9.2%となりました。

これらは「コアCPI」の中に含まれるため、コア分野が下がりきらない状況であることを鑑みればインフレが再燃するリスクは払拭されていません。

以前と同じように、今回の物価下落もエネルギー価格を主としてリードされたことを考えれば、米国の中央銀行 (FRB) は引き続き高い政策金利を維持すると考えられます。

なお、コア分野が下がりきらないと言っても今回のインフレがロシアによるウクライナ侵攻、及びそれに伴う昨年の原油価格急騰も大きな一因であるため、コアCPIは総合CPIの下落を追う形で多少のタイムラグを挟み下がる可能性が高いです。

そのタイムラグをやり過ごすまで気を抜けませんが、過度に悲観的になる必要はないと見ています。

他方、生産者物価指数 (PPI) も前月比で-0.5%と、先月の+0.4%からしっかり下落しています。

前年比では予想+1.9%に対し結果+1.3%とこちらも順調であり、CPIと並んでインフレ鈍化への確かな感触となっています。

上段 = 前月比、下段 = 前年比

モノ (財) が下落傾向にありながらもサービスは思うように下がらない

こちらもサービス価格の減少が鈍く、一方でモノの価格は前月比で大きくマイナスへ傾いています。

これはCPIで見たエネルギー価格下落による、モノの生産へのコストが低下したことも寄与しているでしょう。

ただし概して見ればPPIはCPIへの先行指標となりやすく、総合値が低下していることはこれからのCPIが安定して推移しやすいことを裏付けやすいはずです。

所変わり、PPIと同じく小売売上高も発表されました。

同指数はここ数か月、前月比でプラス推移をしていましたが今年4月以来のマイナスである結果-0.1%を記録しました。

ただし予想が-0.3%であることを考えるとインパクトは薄いと考えられます。

とりわけ "Auto" (自動車) が小売売上高を減速させていることが分かる

今回の発表分では自動車販売の落ち込みが目立ちました。

上で述べたCPIにおいて中古車販売が落ちていることからも、自動車販売の売上自体が減少していることが良くわかります。

またFRBが重視しGDPの算出にも用いられる、食品・自動車・建材・ガソリンスタンドを除いたコントロールグループは+0.2%と安定的に推移しています。

もう少し詳細を見ると「家具」「建材・園芸用品」「スポーツ・娯楽・書籍」「ガソリン」の項目でそれぞれ (前月比) -2.0%、-0.3%、-0.8%、-0.3%となっています。

これら項目は前年比でもマイナスとなっており、ぜいたく品やレジャーなどの出費が全体的に抑えられ、代わりに食料などの必需品にシフトしていることが明らかになりました。

もちろんこのような傾向はインフレの更なる鈍化と相性が良いと考えられます。

16日(木)に発表されたフィラデルフィア連銀製造業景気指数は前回及び予想より改善した-5.9となりました。

今年5月から、上下動はあるが景気悪化度合いは改善している

気になる点の一つとして前月比で「出荷」が大幅に悪化しており、前月の+10.8から-17.9まで大幅に下落しています。

同指数はISM製造業指数にも影響するため、全体として改善傾向は続くも何かしらの項目で減速する影響は留意しても良いと思われます。

先週発表された以上の指標から、インフレが引き続き収まる方向へ傾いていると言えるでしょう。

特にコア部分も含めCPIやPPIの結果が低位安定したこと、小売売上高でレジャーなどへの出費が抑えられたことは株価にポジティブとなりやすいです。

◆APEC首脳会談

先週15日~17日、APEC首脳会談が米国サンフランシスコにて開催されました。

とりわけ米国と中国の首脳会議が注目を集めました。

中国側の習近平国家主席は同会談にて、この50年余りで築かれた米国との相互尊重や協力が引き続き重要であるとしながら、現在米国から中国に課されている (半導体などの) 輸出規制や制裁を止め中国企業に公平な環境とすることを期待するとの旨を発言しました。

また中国にとって懸念である「台湾独立」を米国が支持しないことを、米国から台湾への武器供与を止めることで示してほしいとの要望も出しています。

米国のバイデン大統領も中国との競争が新たなる冷戦に繋がらないことに努めなければならないとしながらも、台湾海峡及びその付近での軍事活動の自制や半導体輸出規制を継続していく方針を示しました。

現場では平行線の議論となったままの問題もありましたが、AIに関する政府間対話の立ち上げや軍のハイレベルな意思疎通の再開など、およそ20項目で米中間の合意を得たとの報道がなされています。

少し遡っておよそ1か月前、中国が外交の経済圏構想として提案した一帯一路に関する「一帯一路フォーラム」が開催されました。

詳細は省きますが、2013年に中国が一帯一路を提唱してから主に発展途上国へ経済支援をし、諸外国と関係を深める外交を現在まで行ってきましたが、中国国内の不動産による不況、及び経済支援をした分が不良債権となることで財政に余裕がなくなり、同フォーラムでは「量」より「質」(むやみやたらに投資するのではなく、中国にとって優先度の高い案件にのみ経済援助していくこと) にこれから切り替えると宣言しています。

翻って今回の会談では米国からの半導体輸出規制を見直すように中国側が働きかけましたが、これは中国国内での不況 (デフレ) をなるべく解消したい中国側の意図が透けて見えています。

中国側はすでに半導体を含め自国で生産した製品を外国へ安く輸出しており、EUでは貿易摩擦になりかけています。

今回、米国のバイデン大統領が半導体輸出規制を解かないとしたのは「半導体を軍事技術に利用されないようにするため」ことに加え「中国との貿易の自由度を上げることによる、米国国内製品の競争阻害」も一因であると考えられます。

また中国の不況が改善しない限り生産された安い製品の (諸外国への) 輸出増加は止まらないと考えられるため、米国が今後どのように対応していくかに注目が集まると思われます。

◆その他のニュースなど

以前より懸念されていた米国政府閉鎖について、バイデン大統領は新たなつなぎ予算案に16日(木)署名し、年内の政府閉鎖が回避されることが確定しました。

新たなつなぎ予算案は14日(火)、下院議会にて賛成多数で通過し、15日(水)は上院にて超党派の助けもあり通過し、この時点で政府閉鎖の回避がほぼ確定していました。

ただし同予算案は「大統領が要求するイスラエル・ウクライナへの支援」及び「共和党保守派が要求する国境管理措置の強化及び歳出削減」が互いに盛り込まれず、未だ溝を残す形での可決となっています。

また一部の資金は来年1月19日まで有効となっており、この期間が切れる前の年末に再び新たな予算案を練ることにおいて一悶着あると考えられます。

それらを鑑みても、一旦の政府閉鎖が回避されたことは株価にプラスとなりやすく、米国債に対するムーディーズの格付け見通しがネガティブとなった件が問題となるのはもう少し先になりそうです。

■今週の見通し

今週は23日(木)に日本と米国がそれぞれお休みとなり、24日(金)は米国株の取引時間が短縮となります。

週内の最終取引は25日(土)午前3時までとなるため、週後半から普段より取引量が減少することで株の成行取引が思う価格で約定しないなどのリスク (流動性リスク) には多少注意を払う必要がありそうです。

また今週は欧州・英国・米国にて購買担当者指数 (PMI) が発表されます。

PMIは企業の購買担当者に自社の景気具合をアンケートし、現場の声を反映することで景気動向を占うものとされており、一般的に景気の先行指標とされています。

先週にAPEC首脳会議を終え今年の重要イベントも数少なくなる中、感謝祭を超えると年明けまでなだらかな動きとなりやすいです。

今年も残すところ1か月半となりましたが引き続き頑張っていきましょう!

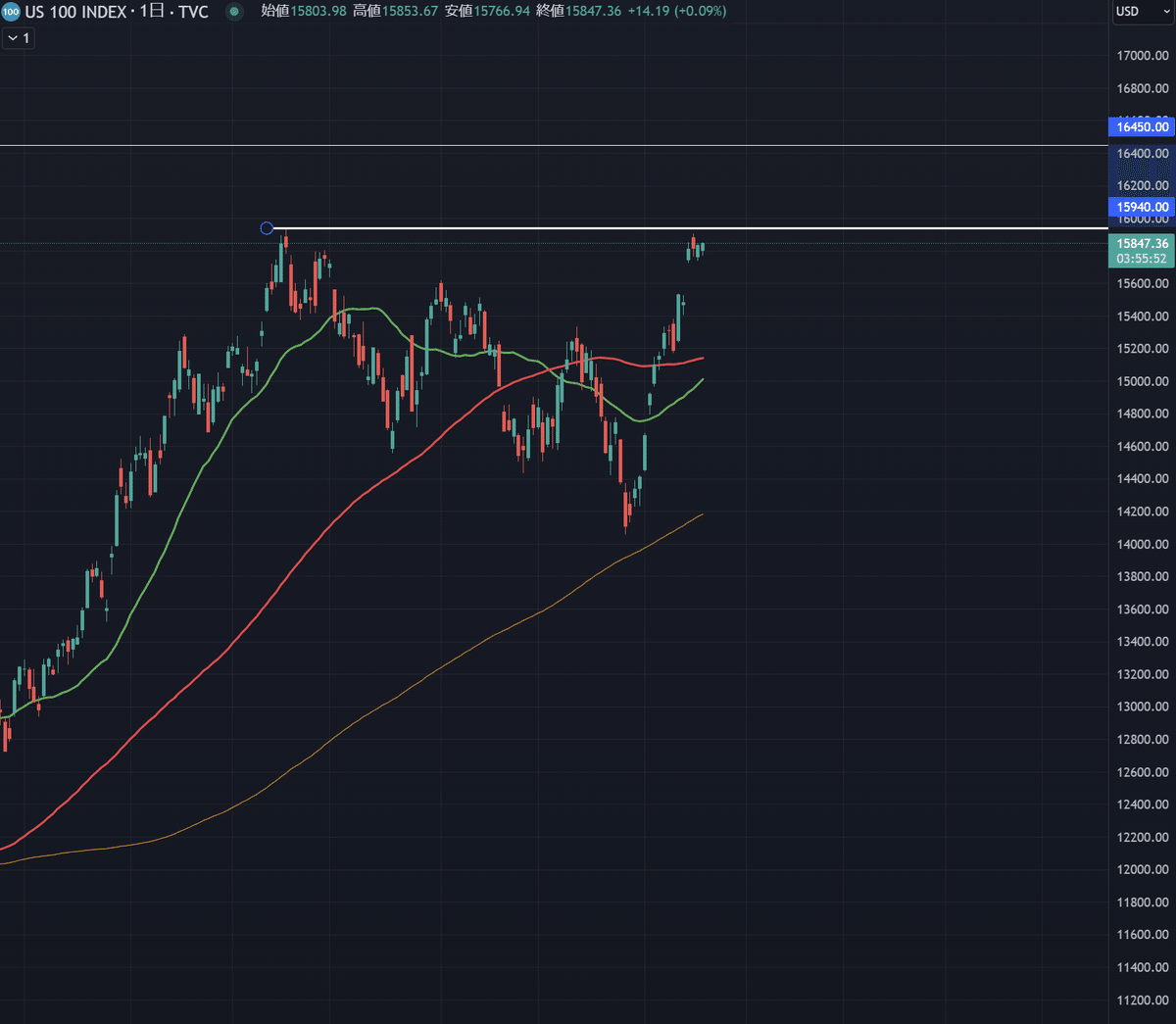

◆ナスダック100 (NDQ)

ナスダック100は先週に続き上昇となり、いよいよ今年最高値である15940付近を意識しています。

先週も1週間通して非常に強い状態が続いており、また上で値動きが張り付くような (穏やかな値動きの) 状態は一般にポジティブとなりやすいです。

今週、21日(火)のザラ場開始前にエヌビディアの決算もありますが、同社のチャートはさほど悪くないため株価指数が連れ高となる可能性も十分に秘めています。

今年の最高値15940を超える場合、次は16450付近を目指すと思われます。

ただし感謝祭近くになるとより値動きが緩やかになるため、過度な期待は禁物と考えられます。

また現在の位置から売りを仕掛ける戦略も悪くは無いですが、最も強いと言われる11月に売りを仕掛けるよりも買いをホールド、あるいは押し目が来れば追加で買いを仕掛けるほうが精神衛生上良いトレードができると思われます。

想定レンジ: 15500~16450

◆S&P 500 (SPX)

こちらはナスダック100に比べ出遅れていますが、現時点で上昇相場が続いている可能性が高いです。

次の上昇目標は4540 (今年9月の高値) であり、ここを超えれば7月高値である4610が見えてきます。

こちらも同じく、4540で売りを仕掛けるより買いをホールド、もしくは落ちたところを買いで拾っていく戦略が良いと考えられます。

先週までは米国の政府機関閉鎖が主な懸念事項でしたが、米国議会上院では超党派の票を多く集めて無事に新しい「つなぎ予算」を可決することにより回避されました。

これも相まって株式には追い風が吹いていると見られ、いよいよクリスマスに向けてサンタラリーが本格化する土壌が出来上がったと見られます。

ただしこちらも、週後半の薄い値動きには多少注意を払う必要があるでしょう。

「今週のトレードは実質水曜まで」と見て、週後半は休むに徹するのも良いかもしれません。

想定レンジ: 4420~4610

◆米国10年債利回り (US10Y)

米国10年債利回りは下落ながらも、4.33%~4.80%までの範囲で横ばい相場になると思われます。

少しさかのぼって10月末、10年債金利は想定以上に上へオーバーシュートしていました。

その後FOMCや雇用統計、さらには先週の消費者物価指数のすべてにおいてインフレが鈍化する傾向が示されたことで下落が続いています。

ただし現時点で経済が強い状態を保ったまま、FRBも利下げは考えていないと明言しているため、10年債金利は横ばいのような動きをすると考えられます。

ここからは先週と同じく、4.33%から再び上昇する動きを警戒しながら、なるべく金利が上昇したところで債券ETF (TLTなど) を購入すると良いでしょう。

想定レンジ: 4.33%~4.80%

◆香港ハンセン指数 (HSI)

香港ハンセン指数は先週に申し上げた通り、16880~18300のレンジ内にとどまっています。

引き続き同指数は下落トレンドが継続する見込みであり、直近の16880は必ずしも支えとならないことには注意が必要です。

16880を下に超える場合は16200付近までの下落に警戒する必要がありそうです。

18300を上に超えるケースの場合、18900付近が当面の上値めどとなりやすいです。

ただし下落トレンド中に急反転することは珍しく、現在は確率が高い下落方向にトレードすると勝率が高くなると思われます。

米国株指数が上昇した中でも香港株指数の上昇が限定的であるため、なるべく有利な価格からショートが良いと思われます。

想定レンジ: 16200~18300

◆米ドル円 (USDJPY)

ドル円は非常に不安定な動きをしており、現時点では上下両方向ともあり得る形をしています。

以前のnoteでも申し上げましたが、米国の金利と日本の金利の差がほとんど縮まらないことを主な理由として、1か月以上もドル円が膠着状態にあると考えられました。

しかし先週初めまでは152.00の水準を上抜けるような素振りを見せていましたが、現在はきれいに152.00付近で下に押されています。

上図でも示しましたが、ここからは147.30~152.00の横ばい相場として見るのが良いと考えられます。

次にトレンドを伴って動く (すなわち、152円を超えるか147.3円を下回るか) 時は24日(金)の日本・消費者物価指数の発表後となるかもしれません。

現在まで続く日銀の金融緩和が将来的にしつこいインフレを招くことによる円安が来るのか、それとも金融緩和をしてもなお以前のようにデフレから抜け出せない故の円高なのか、この時点では断定をすることが難しい状態です。

このような場合はとにかくポジションを少なくし、どちらに動いたとしても問題ない姿勢で臨むことが最善だと思われます。

なお現時点において、円安になれば153~155円ほど、円高になれば144円ほどまでと見ていますが、現在地からすればさほど取れる値幅に差はありません (円安・円高両者ともに5円ほど離れているため)。

このような場合は152.00付近で売りを仕掛ける、もしくは147.30で買いを仕掛け、ともにダメなら傷が大きくなる前に損切りする戦略も良いでしょう。

ただしこの方法は上級者向けのため、無理してトレードする必要は無さそうです。

想定レンジ: 147.30~153.00

◆日経225 (NI225)

日経225は上昇を続けていますが、まもなく一旦の節目である33770に到達しようとしています。

米国の株価上昇に連れて上昇していますが、33770は一旦の節目として売り買いが交錯しやすいと考えられます。

ただし直近の値動きではナスダック100と値動きが非常に似ており、良くも悪くも「ナスダック100が今年の高値 (15950) を更新するか」にかかっていると言えます。

この最高値付近で超えるかはなんとも言えませんが、2021年に同じようなダブルトップ (高値が二つの山で揃い、その後下落すること) を築いた際は残念ながら反落してしまいました。

今回、よく見ると33770付近に少なくとも4回ほど到達しようとしており、これは株価が上に行きたがっている (すなわち、33770を超える準備が出来ている) ことを表しています。

以上より、日経には今年の高値を超えるシナリオを主としながらも、再び30480~33770のレンジ内に留まる可能性も多少考える必要がありそうです。

売りは推奨できませんが、買いを利確し様子を見る方法も悪くは無いと思われます。

想定レンジ: 32300~34340 (高値は日経225のやる気次第です)

◆原油 (CL1!)・ゴールド (GOLD)・天然ガス (NG1!)

【原油】は下落トレンドを引き続き見ていますが、一定の下落を挟むと再び上昇するような相場となっており、高いレバレッジで売りを一気に入れるようなトレードは危険と見られます。

原油は中東地域の情勢によって大きく価格が左右されますが、原油生産量は米国が世界1位、次点にサウジアラビア、3位にロシアとなっています。

米国は (燃料などに使う石油に限り) 2022年時点ですでに石油輸出国になるほどの生産能力を持ち、ロシアは経済制裁を受ける中でも中国に原油を続々と輸出しており、世界の二大国における大部分の需要を中東に依存せずとも満たすことが現時点で可能となっています。

サウジアラビア以外の中東産油国は生産規模に対しそこまで大きな影響を与えませんが、当のサウジアラビアも今回のイスラエル・ハマス衝突に対し慎重姿勢を崩していません。

そのサウジアラビアに関して、今月10日に同国首都であるリヤドにてアフリカ諸国との首脳会議が開かれました。

現地では政治や経済、エネルギーなどの様々な分野においてアフリカ諸国と協定を結びました。

同会議において、サウジアラビアのムハンマド皇太子はイスラエルによるガザ地区民間人への攻撃を非難しつつも安定と平和への条件を整えることが必要であると強調しました。

また翌11日にはアラブ連盟 (アラブ諸国21か国などで構成される協力機構) とイスラム協力機構 (イスラム教徒が一定数いる56か国などの機構) が臨時首脳会談を行い、ユダヤの国イスラエルに対しアラブ・イスラムで連帯を暗に示しながら、ガザ地区及びパレスチナ人への攻撃を即時停止することや物資等を滞りなく届けることを協議しました。

これらから、産油ナンバー2であるサウジアラビアがイスラエルの攻撃を非難しつつも慎重に事の運びを見ていることが分かり、世界的なインフレ減速傾向も相まって原油価格がすぐさま急騰する事態は現時点で考えにくいと思われます。

想定レンジ: 69.50~80.00

【ゴールド】は週足で上を示唆する形ですが、価格が急騰するようなイベントを欠いており動意に乏しいです。

米国における消費者物価指数はインフレが持続して、かつ着実に減速していることを示しています。

これに伴い、米国の長期金利が下落、ドルの強さを表すドルインデックスも下落しています。

米ドルとゴールドは逆相関 (一方が上昇すれば他方が下落する関係) になりやすいため、現環境はゴールドにとって良い地合いとなっていますが、最高値である2080ドル付近を超える上昇を演じるほどの「あと一押し」が未だ出てきていません。

引き続き、ロングを大局の方向と見ながらも1800~2050ドルの横ばい相場と考えると良いと思われます。

ただし2050ドル付近での売りは上級者向けであり、概しておすすめは出来ません。

想定レンジ: 1930~2050

【天然ガス】は買われやすい10月23日の安値2.86ドル付近まで押されています。

現在はギリギリ上昇トレンドと言える水準まで降りており、2.86ドルを下回ると3.50ドルを上限とした横ばい相場、もしくは下落相場へと転換する可能性があります。

翻って先月26日、EU統計局がEU域内における2023年上半期の電力・ガス価格を発表しました。※

発表によると同地域において電力価格が最高値を更新したとされていますが、これは補助金制度が一部終了したことによるものであり、今後は電力価格が緩やかに低下する (=天然ガス価格が以前のように上がりにくい) と報告されています。

また天然ガス自体、一度価格が大きく崩れると以前のように大きく上昇しにくいパターンを繰り返していることもあり、現在の値動きでのトレード自体上級者向けとなりそうです。

※EU域内の卸電力価格は「限界費用」と呼ばれる価格に基づき決定されます。

この限界費用は「発電方法にかかわらず、業者の入札の中で最も高い電源の価格に合わせる」ものであり、たとえ風力発電であろうと天然ガス発電であろうと、コストが最も高い方法の価格に合わせる、という方式を採っています。

現状では天然ガスによる発電が最も高額 (限界費用) であるため、天然ガスの価格と電力価格が実質的に連動するようになっています。

電力価格が緩やかに下がることは天然ガスも上昇しにくいことを示唆すると考えられます。

想定レンジ: 2.78~3.50

※当記事はファンダメンタルズにおいて事実の正確さを満たすために尽力していますが、万一事実と異なる点等ございましたらお気軽にご教示ください。

また上記の経済指標における要人発言の時間は変更となることがございます。

いいなと思ったら応援しよう!