6月5日(月)~6月9日(金)の見通し

◆先週の振り返り

●先週の経済指標と市場の立ち位置

30日(火)、米国の消費者信頼感指数が発表されました。

こちらは全米産業審議委員会 (カンファレンスボード) が毎月発表するものであり、1985年を100として相対的にどれだけ消費者の経済見込み (主に労働市場や景況感など) が明るいかをアンケートで測定したものになります。

特にここ3か月ほどは横ばいとなっている

前回が103.7、予想99.0でしたが結果は102.3であり、前回ほどではありませんが予想より良い数値が発表されました。

ここ数か月は100~105の間で安定して推移しており、消費者が感じ取る景気変動は以前より少なく2022年より好ましい状況と言えます。

この幅が大きいと揺り戻しが来る可能性が高まる

現在と半年後の未来を比較した上図ですが、消費者による半年後の見通しが2021年から下落トレンドを辿っていることが分かります。

それに対し現在の状況はそこまで落ちておらず、この幅が広がるほど次に景気後退が起こる確率が高まるとも言われています。

現在の景況感は良いと答える回答が微増

目立つのは雇用市場が概ね悪化を辿りそうなこと

詳細を見ると、消費者から見た雇用市場の現況、及び見通しが若干暗くなっているのが見て取れます。

とりわけ雇用市場の現況について、「良い」と回答した割合が前月より-4%も減っているため、これから数か月にわたる雇用統計が悪化するリスクに対して注意が必要です。

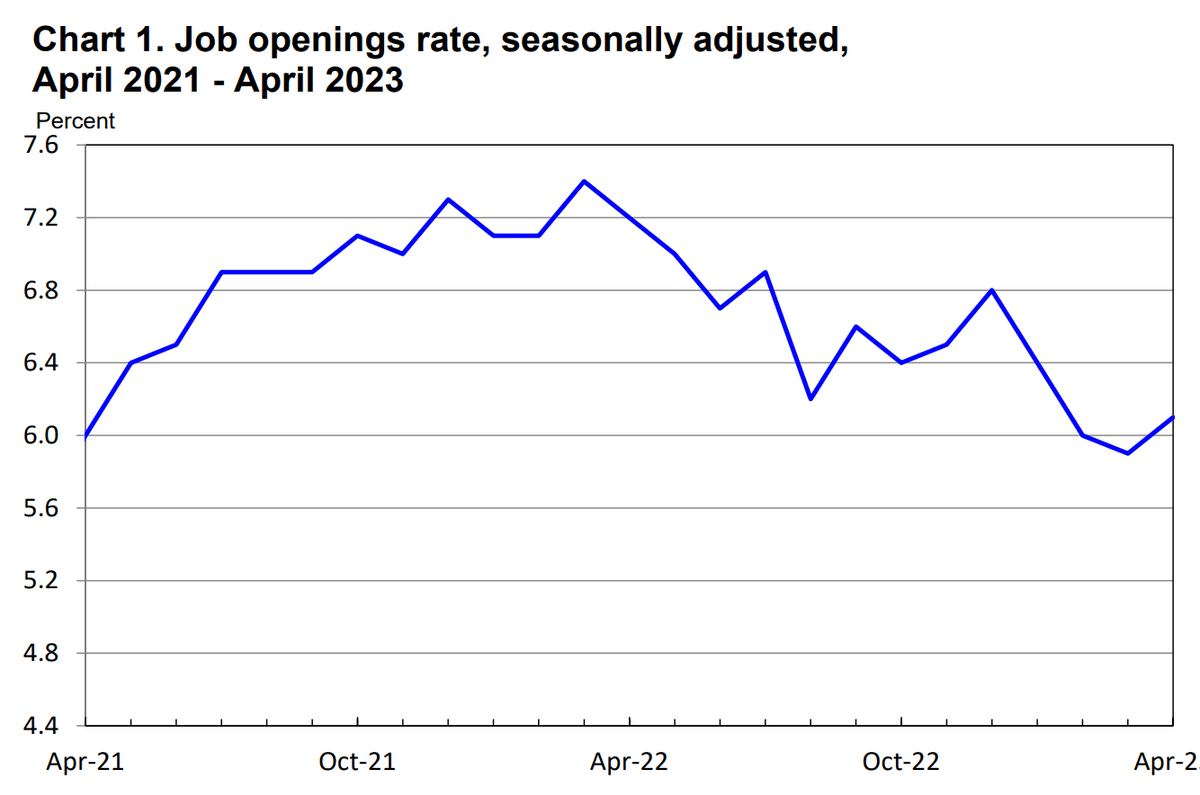

31日(水)はJOLTS求人件数の発表がありました。

予想より良い数値が発表された

前回974.5万件、予想977.5万件に対し結果1010.3万件が発表され、引き続き労働力の需要が高いことが示されています。

今年3月から多少回復している

青線は雇用の率、点線は離職率

以前より離職率が下がっており、消費者の雇用主を選ぶ自由度が下がっている

「転職しても雇ってもらえる」感が減った

求人率は6.1%で微増しており、雇用率は3.9%、離職率は3.7%とどちらも落ち着きを取り戻しています。

以前のような活況の雇用市場はすでに過去となり、また転職しても良い仕事が転がっている状況は少なくなっていることが読み取れます。

1日(木)はADP非農業部門雇用者数やISM製造業PMI、労働生産性の3つの結果が発表されました。

まずISM製造業PMI (=Purchasing Managers' Index、購買担当者指数) を見ていきます。

最近は50より少し下で落ち着いている

薄青部は前月より悪化した数値を示す

「支払価格」「受注残」が前月より大きく悪化している

ISMは総合指数を筆頭に、新規受注、生産や雇用など、10項目に対してアンケートを取ることで算出されます。

50を超えれば概ね良いとされていますが、前回47.1、予想47.0に対し結果は46.9と鈍化しています。

各項目の内訳をみるととりわけ「新規受注」や「支払価格」、「受注残」において悪化が見られており、前月よりも顧客からの需要が減っています。

これにより製造業においては売上が上がりにくい、利益が出にくいなどの障壁をもたらすと考えられます。

またこれは景気後退が近づいている (もしくはすでにその最中にいる) 一つの要因ともなります。

また同日発表された非農業部門生産性、及び単位労働コストは若干の上昇を見せており、今年に入り緩やかな上昇トレンドとなっています。

青の棒グラフは前期比、赤の線グラフは前年同期比

青の棒グラフは前期比、赤の線グラフは前年同期比

直近では生産性が下落しており、同時に労働コストは上昇しています。

通常これはインフレ傾向 (賃金増加、もしくは生産性の低下) を表していますが、「前年同期比」に関してみると生産性は上昇しており労働コストは下落しています。

前年同期比のトレンドで見ればインフレは鎮静化していることが良くわかりますが、今後生産性の下落や労働コストの上昇が継続して表れる場合は再度インフレに向かうことが色濃くなるため、注意が必要です。

2日(金)、FRBが最も重要視する雇用統計が発表されました。

非農業部門雇用者数は前回29.4万人、予想18万人に対し結果が33.9万人、失業率は3.4%の前回と3.5%の予想に対し結果3.7%、平均時給は前月比+0.3% (前回及び予想は+0.4%)・前年比で+4.3% (前回+4.4%、予想+4.3%) とそれぞれ発表されました。

雇用者数は幅があるため一概に評価しにくいですが、前回より微増としながらも雇用者数自体はここ2ヶ月ほど堅調に推移しています。

一方、失業率は予想よりも上回り3.7%とこちらも微増でありながら、2022年3月に3.8%を付けて以来1度も3.8%以上を記録したことがないため、今回の結果は雇用が未だ強いことを示す結果だと言えるでしょう。

今月は利上げせずだが来月にもう0.25%利上げすることが織り込まれている

これら指標を受け、次回FOMCにおけるFFレート誘導目標は据え置き (今回と同じ) の5.00%-5.25%が75%近くとなっています。

最近の傾向を鑑みれば、FRBはこれに合わせて利上げをスキップすることが見込まれますが、7月以降は微調整的な利上げを行う可能性も高いためこれに伴う金利の上昇にも注意したいです。

●ベージュブック (米地区連銀経済報告)について

1日(木)、FRBよりベージュブック (米地区連銀経済報告) が発表されました。

これは米国にある12地区の連銀が、米国の経済活動における報告を一つにまとめたものとなっています。

FOMCの2週間前の木曜 (現地時間で水曜) に発表され、内容次第ではFOMCに影響を与えることもあるため目を通しておくとより理解が深まると思われます。

各地区連銀からの報告が詳細に乗っていますが、ここでは全体像に絞って軽く触れていきます。

表紙がベージュなのでこう呼ばれている

4月~5月初旬の経済活動について、4地区で経済活動がわずかに増加、6地区は変化なし、残り2地区で軽度から中程度の減少をしました。

サービス業への需要は増加しており、逆に輸送サービス (特にトラック) への需要は減少しています。

住宅用不動産は住宅の在庫が少ないながらも回復していますが、商業用施設やオフィスは低調でした。(通常、商業用不動産の不調は不況につながりやすいです)

農家の収入はほとんどの地区で減少、エネルギー関連の産業も天然ガス価格の低下が原因で横ばいから低下しているとのことです。

3月のSVBショック以降、金融情勢は安定~やや引き締まりとの評価となっており、いくつかの地区で消費者ローンの延滞がコロナショック前の水準まで上昇しています。(ローン延滞が増えると貸し渋りや銀行へのダメージが増え、結果として不況を招きやすいです)

雇用市場は引き続き堅調 (=企業は労働者を欲しがっており、労働力の確保が難しい) で賃金も緩やかに上昇していますが、建設や運輸、金融では労働力を見つけやすくなっています (企業による労働者への需要が減っているとも言えます) 。

物価は上昇率が鈍化しましたが、多くの地区では今後数か月間に同じペースでの物価上昇を見込んでいるようです。

輸送コストや特定の原材料などのコスト (モノやサービスを作り出す上でのコスト) は以前より低下しており、これは生産者物価指数 (PPI) にも反映されています。

その他、気になる方はこちらのリンクよりベージュブックを見ることが出来ます。

是非、お時間ある方は読んでみてください。

●債務上限問題は解決へ

2日(金)、今年1月より議論されている債務上限問題について、下院で通過していた法案が上院でも通過 (賛成63、反対36) し、大統領署名を経れば債務上限の適用を停止する法案が可決する見込みであると報道されました。

同法案は11本もの修正案が同時に提出されており、もしそれら修正案が1本でも可決されていれば上院から下院にもう一度法案の審議が巻き戻る関係で経済に悪影響を及ぼす可能性が高まっていましたが、上院ではそれら修正案がすべて否決されたおかげで無事通過することが出来た模様です。

今回の法案は「財政責任法案」(Fiscal Responsibility Act of 2023) と名付けられ、今年1月から債務上限に達していた問題に対し「2025年1月1日まで債務上限の適用を停止し、その日まで累積した債務合計を2025年の1月2日から新たな債務上限とする」としています。

今回は「債務上限を引き上げられない場合」に当たる

これは以前の記事でも述べた通り (法案が可決する上で) 最も確率の高い「債務上限の適用を停止する手法」であり、根本的な解決ではないにしろおよそ2年間、債務上限という考え方自体を無効にするのと等しい法案です。

これにより政府は安心して2025年1月1日まで国債を発行することが可能となります。

しかしこの「債務上限の適用停止」法案は単体で可決しておらず、様々な条件付きの法案として下院・上院を通過しています。

以下、法案の概要を箇条書きで書き表します。

2024年度の国防費以外の予算をほぼ据え置くこと

2025年度以降では予算の内訳を調整後、年1%以内の増加にとどめること

2024年度の国防費は約8860億ドル、国防費以外の裁量支出は約6370億ドルとなる見込み

退役軍人への支出カットは無し。PACT法 (有毒物質に晒され、健康被害が出ている退役軍人をサポートする法律) の予算を2024年度に150億ドル増加させる

フードスタンプ (低所得者向け食糧補助施策) の対象年齢に関し、18~49歳から55歳まで引き上げ。このフードスタンプ対象者となるためには週20時間以上の雇用か他の要件を満たす必要があるが、退役軍人やホームレスの人々などにも要件免除を認める方針 (2030年まで)

コロナウイルス対策の資金で余った約280億ドルを削減。

国税庁が人員増強などのために用いようとした約800億ドルを削減。また今後2年間、国税庁に充てられる予算のうち毎年100億ドルずつを国防費以外で再利用する

コロナウイルス大流行以降、学生ローン返済の一時停止が続いていたがこれを廃止。以降、一時停止の期間を延長することも禁止され、またローン返済免除のプログラムも廃止。秋が始まる前に学生ローンの返済が再開される (一部、バイデン大統領は法案の学生ローン部分について拒否権を発動する予定)

以前よりさんざん議論されたクリーンエネルギー法案には特段変更は無し。

天然ガスをウェストバージニア州からバージニア州 (2つは別の州です) の間で運ぶパイプラインを建造する「マウンテン・ヴァレー・パイプライン・プロジェクト(MVP Project)」計画を加速させることを約束。

※裁量支出は毎年ごとに予算を決めて支出する項目。対する義務的支出は法律に基づき毎年必ず支払う項目 = メディケイドなどの社会保険がメイン。

※会計年度は10月を起点とした1年間を指します。2024年度 = 2023年10月~2024年9月など

これらもセットとして一つのパッケージになっており、バイデン大統領の署名により実際に効力を持つこととなります。

債務上限問題はこれにて一件落着となり、目先のリスクは回避され焦点は今後の重要指標やFOMCに移ると考えられます。

●その他のファンダメンタルズ

半導体大手のエヌビディア ($NVDA) の創業者兼CEOであるジェンスン・フアン氏は先月29日、台湾で開催された台北国際コンピュータ見本市「COMPUTEX 2023」で基調講演を行いました。

同社は中東のイスラエルにおいて世界最高のAIスーパーコンピュータ「イスラエルー1」を数億ドルかけて構築している最中であり、「スペクトラムーX」と呼ばれるクラウドベースのシステムに対して使用する予定であるとのことです。

この「イスラエルー1」は世界最速のスパコンとして、最大8EFLOPS (エクサフロップス) もの性能を出せるとのことです。

現時点での最速スパコンは米国の「Frontier」であり処理能力は1.194EFLOPSであるため、最速スパコンよりおおよそ8倍弱の性能を出すことが可能となる見込みです。

なお「イスラエルー1」は今年末までに生産開始となる予定です。

これに伴い、同社は米国に次ぐ研究開発センターをイスラエルに設立、イスラエル国内のスタートアップ800社と協業しています。

すでに2020年、エヌビディアはイスラエルのサーバー企業であるメラノックス・テクノロジーズを買収しており、以前よりGPUにかかわる設計や研究だけでなくその裾野を広げています。

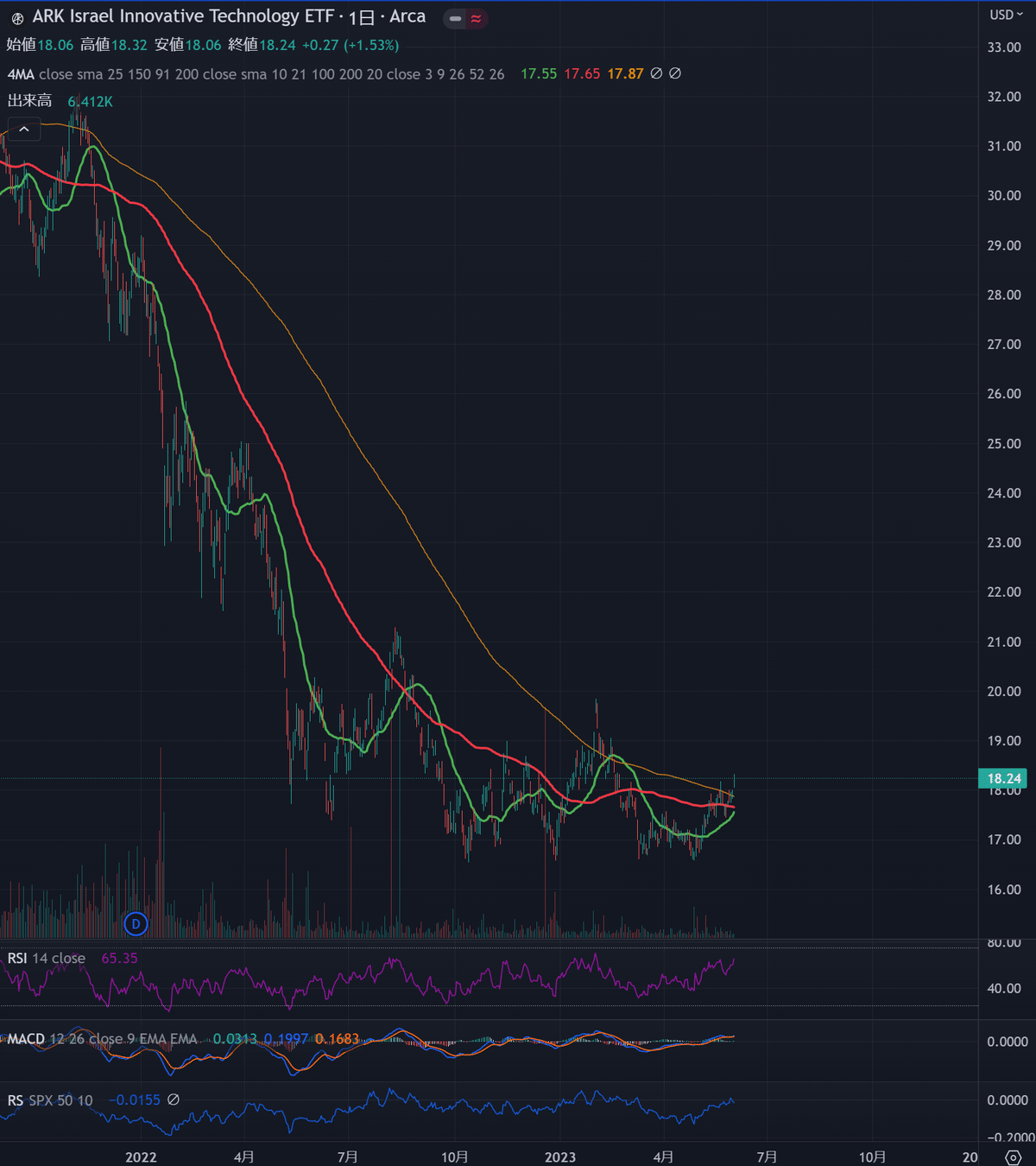

昨年10月より底値を形成中

これに伴い、イスラエルのテクノロジーETF $IZRL (ARKイスラエル・イノベーティブ・テクノロジーETF) も恩恵を受ける可能性があります。

昨年の10月より底値圏を形成し、しっかりとしたベースを築いた後に上昇しようと試みる段階のため、利上げ停止が近い現在の状況ではポートフォリオに入れても悪くない銘柄の1つだと思われます。

◆今週の見通し

今週は比較的重要指標が少ない週ですが、5日(月)には購買担当者指数 (PMI) が3種類発表されます (マーケット総合PMI、サービス業PMI、ISM非製造業PMI)。

また4日(日)にOPEC+も予定されており、原油の減産による原油先物の変動には注意したいです。

債務上限問題がすでに解決に向かったことを鑑みれば、市場の焦点は来週以降のCPIやFOMCに移っていく週となるでしょう。

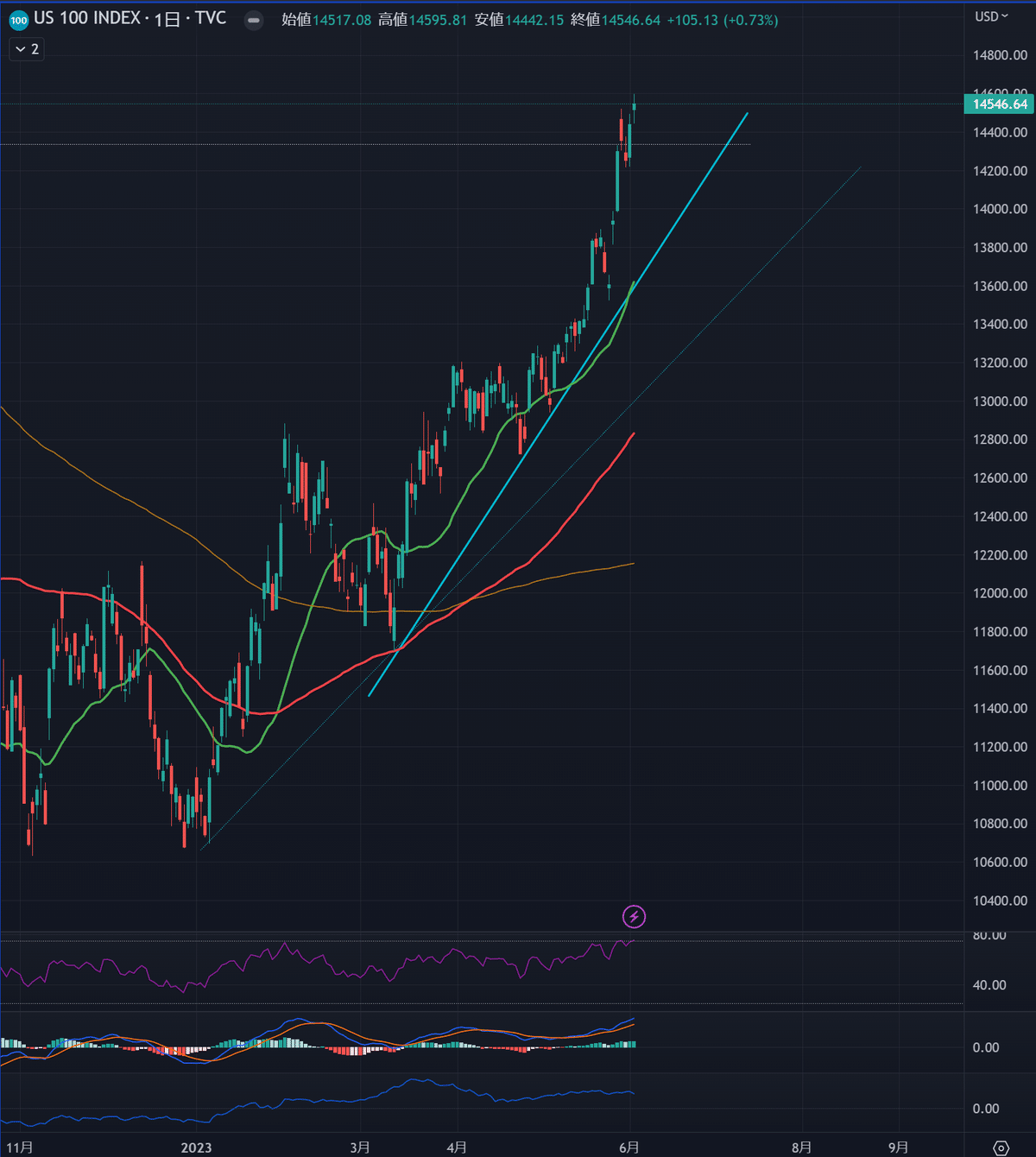

●ナスダック100 ($NDQ)

先週も引き続き強く、2022年のベア相場終了後の回復真っただ中にあることが明らかになっています。

過熱を表すオシレータのRSIは日足で75を示しており、RSI 75~80は上値が抑えられやすいですが価格が落ちる前に急騰もあるため非常に手出ししにくい地点にいます。

年初から大局は上昇であり、基本的にはロング or 現金待機で良いと思われますが、この水準であればロングを持つにしても少量、ショートも少量が良いと思われます。

また反転するときも1~2営業日の「小さな横ばい相場」を経てから下がる可能性が高いです。

もし反転するのであれば先週水曜の安値14216付近を下限とした「小さな横ばい相場」を作った後、週後半に下落すると見込んでいます。

またさらに上値を追い求めるようであれば最終的には15250付近を見ていますが、今週中の短期的な値動きの中で考えれば上値は鈍くなりやすいと思われます。

想定レンジは13900~15250 (上値は瞬間的な値) です。

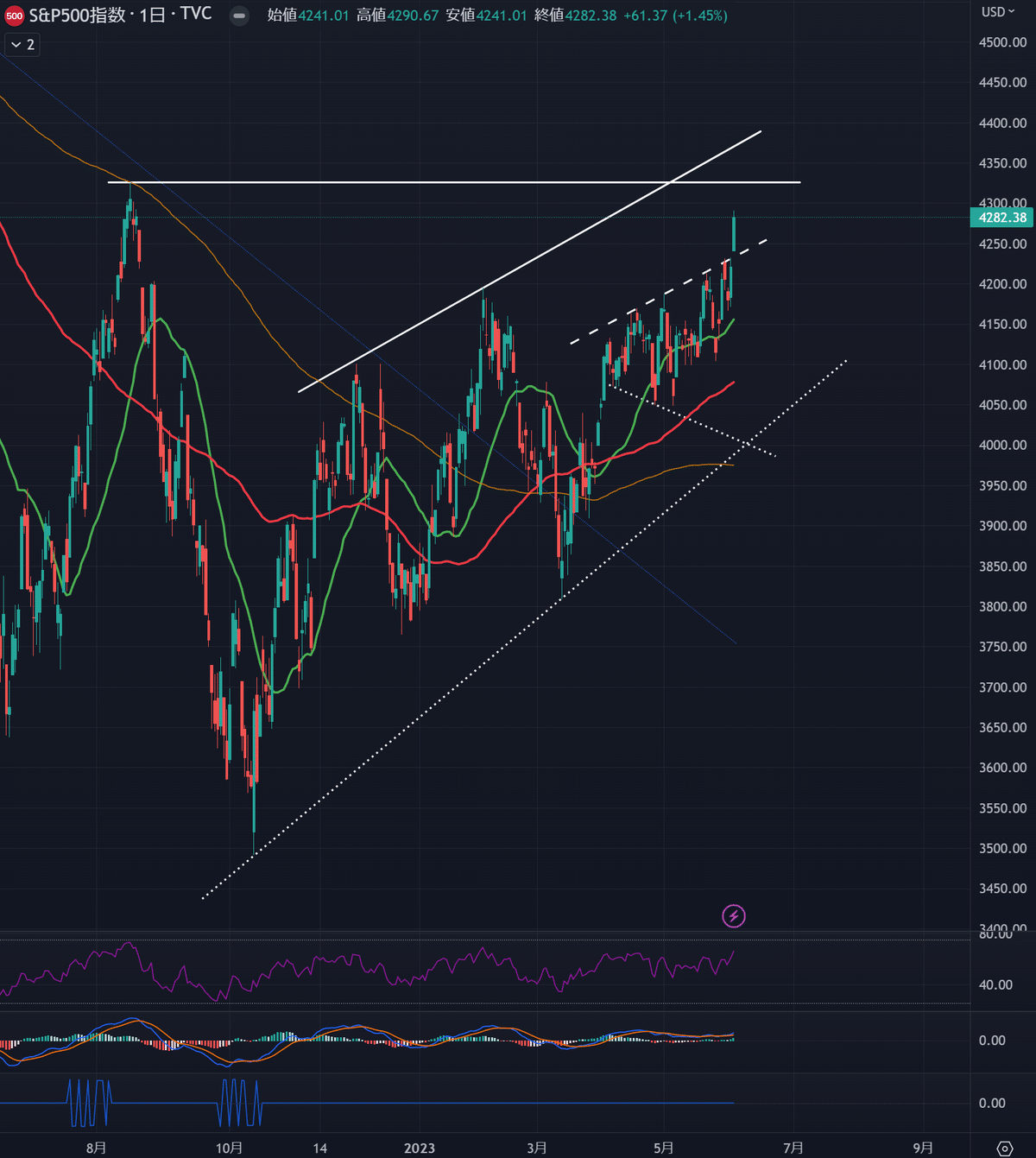

●S&P 500 ($SPX)

こちらはトライアングル上限を上に抜け、明確なロングサインが出ています。

S&P 500指数には過熱が見られないため、当面は方向をロングに固定しつつトライアングル上限を支持線と見たトレードが良いと思われます。

下に下がったところを買いながら、以前の高値4325を目安に利確していくことが良いと考えています。

想定レンジは4230~4325 (こちらの上値も瞬間的な高値) です。

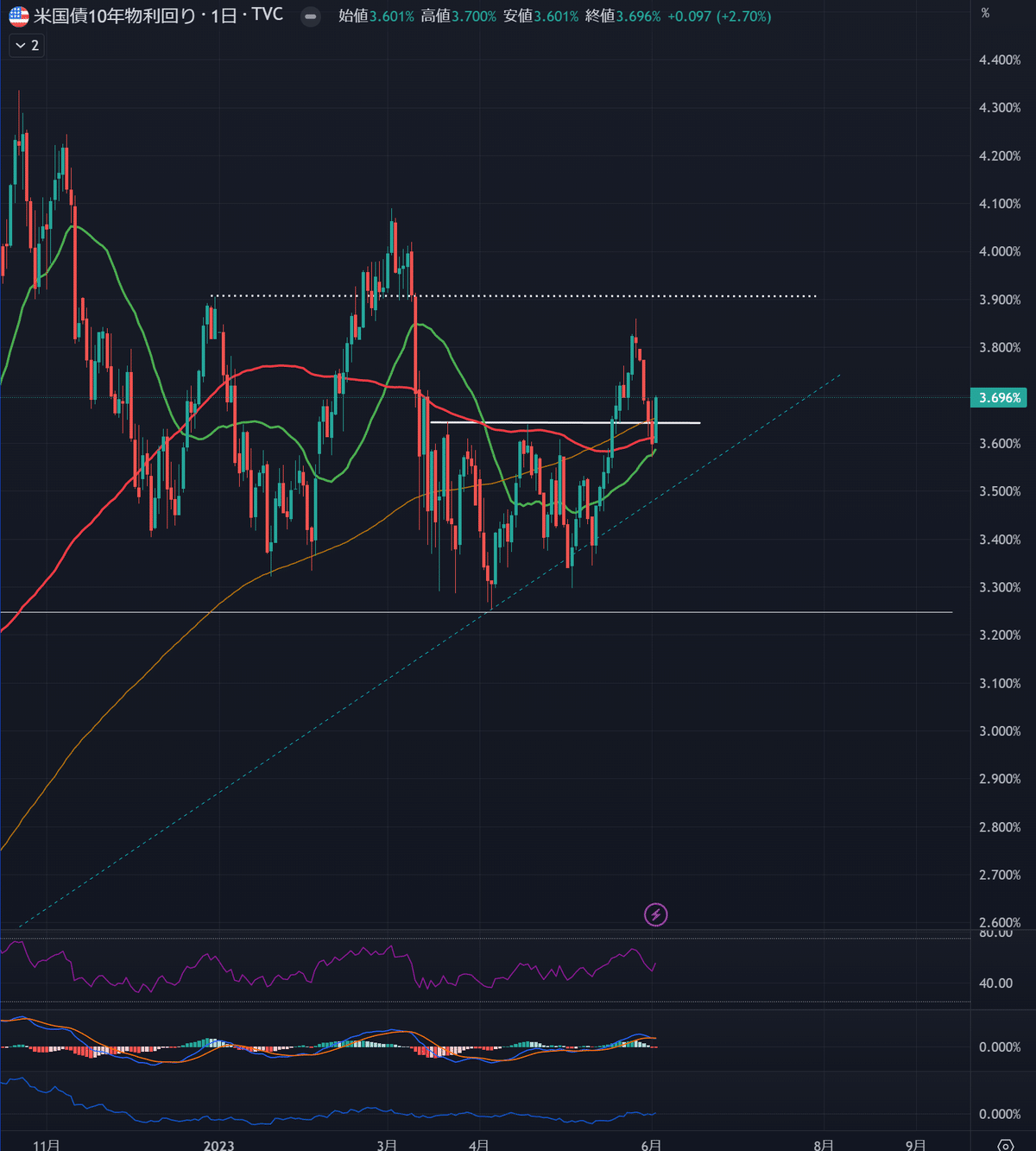

●米国10年債利回り ($US10Y)

こちらは債務上限問題が片付いたことで、国債が再び発行されることから供給が増えることによる利回り上昇に気を付けたい場面です。

以前の3.65%を一旦下に割ったものの、雇用統計を受けて上に反発しています。

日足の25MAも上に向きつつ値も支えられており、ここからは3.90%を見据えた上昇をすると考えられます。

想定レンジは3.60%~3.90%です。

●香港ハンセン指数 ($HSI)

先週、18230付近 (図中、水色細線) に向かって売りポジションを落とすよう申し上げましたが、現在はその水準でしっかりと上へ反発しています。

週単位の逆三尊 (底打ちのサイン) に気を付けながらも、もし本格的に上昇する時は19300と19450を上に抜ける試練が待ち構えています。

その水準では数日もみ合うと予想されますが、19450を更に上へ行けば20200付近までの上昇が見えてくると思います。

ただし、週足では下落トレンドにいるため、今週に限れば大きく上昇しても次の日に抑えられるなど、値動きは揺さぶられやすいと思われます。

想定レンジは18000~20200です。

●米ドル円 ($USDJPY)

米ドル円はチャネルラインが意識され、先週前半は落ちましたがその後は以前突破した138.20を下限に現在は上昇しています。

これからの動きは2つあり、まずチャネルを意識した動きで132.00までの下落が最初に起こるというシナリオ、次にこのまま上昇していくシナリオが考えられますが、債務上限問題が解決したこと、日銀のYCC解除がもう少し先であることを考えると、後者 (このまま上昇していく) の確率が高いと見ています。

ここは素直に上昇についていくほうが良いと思われます。

逆に、もし138.20を下に割るようであれば上昇シナリオは崩れやすいので注意が必要です。

想定レンジは138.40~142.40と見ています。

●原油先物 ($CL1!)

原油は現時点でレンジ内 (60ドル前半~83ドル付近) ですが、4日(日)にOPEC+ (オペックプラス) がある関係で価格の急な変動がある可能性が高いです。

ここからは難しいですが、米国金利や現在の情勢を見るからにどちらかと言えば再度インフレ方向に (しかし緩やかに) 傾くと考えています。

その場合、原油は83ドルを目指すような上昇をしていくと思われます。

想定レンジは69.00~80.00です。

●金先物 ($GOLD)

金先物は月足のチャートの形、債務上限問題の解決を見た場合、もう一度下に向かう形をとる可能性が高そうです。

月足の25MAが下に向いていること、先月が上ヒゲで下に帰ってきていることを考えるとロングは様子を見たほうがよさそうです。

ショートも考えられますが、1930ドルを下回ってから入っても遅くはないと思います (フェイク下げ防止のため)。

想定レンジは1840~1990です。

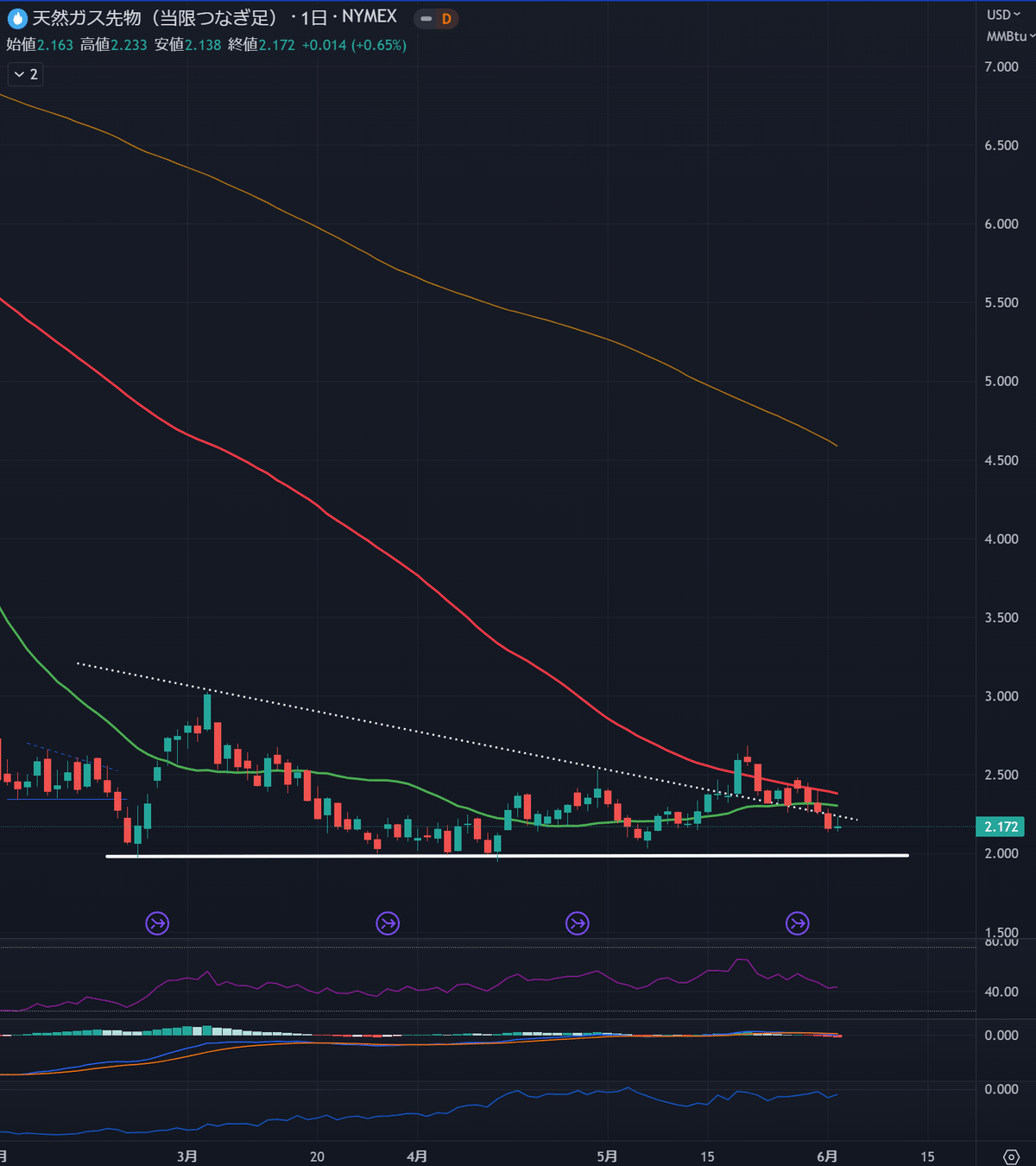

●天然ガス先物 ($NG1!)

天然ガスは引き続き冴えない相場となりそうです。

以前の下降トレンドラインは下に破られ、現在は再度2.00ドル付近を目指しています。

しかしOPEC+の会合内容によっては週明けに大きな変動があるため、その動きを見てからでも遅くは無さそうです。

いずれにせよ、価格変動も大きいためスイングでトレードする妙味はあまりないと考えています。

想定レンジは1.95~2.40です。

●日経225 ($NI225)

こちらは先週と同じく、目線をロングに固定しながら取引するのが良いでしょう。

週足で見るとRSIは75ですが、以前80を超えて推移したこともあり買いで過熱してるとは言えない状況です。

また近年の日経は長い横ばい相場が終わった後の動きはまとまりやすく、一旦上昇トレンドが始まると行くところまで行く傾向があります。

従い、方向はロングで持ちながら33300・35800の順に売り買いが交錯するようなイメージで取引すると良いと考えています。

想定レンジは30900~33300です。

いいなと思ったら応援しよう!