【IBD・オニール式シリーズ】:ブレイクアウト以外の買いシグナル4つ

おはようございますー!

昨日、12月15日にフォロースルー・デイを確認できたのですが、本日は早速QQQがまた2.5%以上の下落を見せる、厳しいマーケットとなりました。

そこで、マーケットがまだ不安定なので、この間に買い戦略を予習・復習したいと思います!IBDにて『ブレイクアウト以外の4つの買いシグナル』と題したセミナーが最近開催されたので、今日はこちらについてお話しします。(セミナーのビデオを視聴されたい方はこちら!)

ちなみに、IBDはInvestor's Business Dailyの頭文字でして、加の有名なウィリアム・オニールが設立した株投資関連の情報・教育やMarket Smithにてチャートサービスを提供している会社です。

ブレイクアウトの簡単な解説

オニールの買い手法として王道なのが、ブレイクアウトした時に買うことです。ここでは簡単にしか触れませんが、ブレイクアウトとは、株の直近の上値抵抗線を適切なボリュームとともに上抜けた時を指します(下落の時は下値支持線を割った時)。

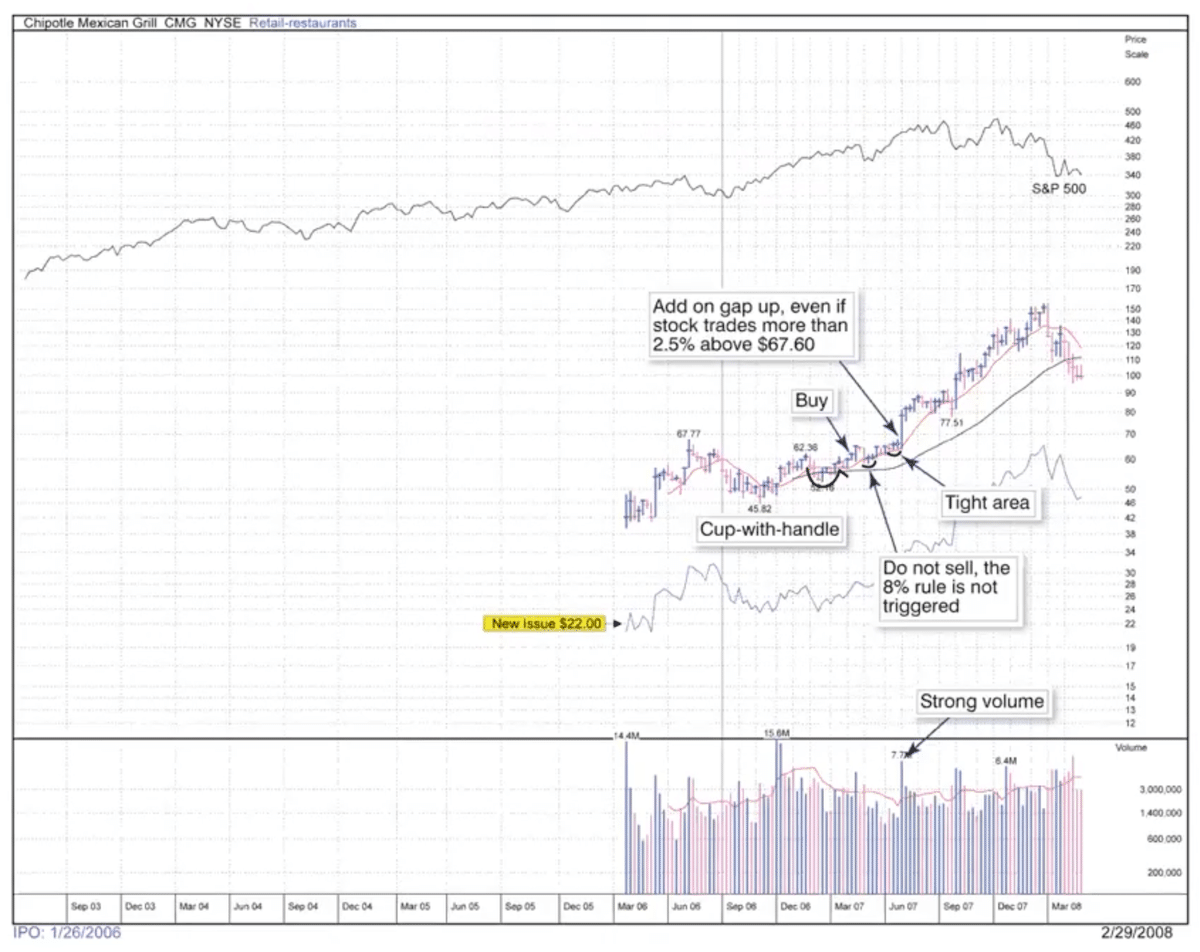

よく使われるパターンは、カップ・ウィズ・ハンドルで、下記の図を見てわかるように右側の小さな下落がコップの持ち手で、真ん中の大きな半円がコップとなっています。

ここでのブレイクアウトは、右の●で示されています。カップの右側が形成されて、少し調整が起きたのちにその上値抵抗線を抜けた時をブレイクアウトといい、買いを入れるタイミングとなります。

4つの買いシグナルとは?

ブレイクアウトを買いに行くのが一般的ではあるのですが、他にも買いシグナルを知っておくのは勝率を上げるのにも非常に大事になってきます!見るべきチャートシグナルですがタイミングは大きく2つに分かれます。

①早期エントリー

・トレンドライン

・Market SmithのBlue Dot

②二次的なエントリー

・10週移動平均線への引き戻し

・3週間タイトエリア

①早期エントリー

トレンドライン

ウィリアム・オニールによると『株がダウントレンドラインを上抜けて、主なオーバーヘッドサプライを超えた時に買うこと』

この文章を見ても私はさっぱり?だったので、実際に例を見ていきましょう!

クアルコム事例

通常のカップ・ウィズ・ハンドルでの買いポイントは$60.10に当たるところなのですが、トレンドラインでの買いポイントは$53.23となります。これは右肩下がりのトレンドライン(点線)を上抜け、かつオーバーヘッドサプライも少ない時(買い出来高>売り出来高)です。

補足:

・トレンドラインとは、株価の大まかな動きを示すラインで、株価の高値同士、または安値同士を結びます。

・オーバーヘッドサプライとは、現在の株価より高値で買った人が多い状況で、売りを待っている状況をさします。

トレンドラインで買うことにより、もし通常のブレイクアウトが成功しなかったとしても赤色の50日移動平均線まで握ることが容易になります。

もちろん、トレンドラインを上抜けてブレイクアウトに到達する前に下落に転じることもあります。

スノーフレーク事例

トレンドラインの書き方については正確に「この方法!」といったものが無いのが残念なのですが、いくつか参考ポイントが挙げられました。

1つ目:あまり鋭角的な下落トレンドラインは書くな(3時ー6時の間)

2つ目:3点繋げることと、点の間に間隔がある

3つ目:1日トレンドラインから突き抜けるのはOK(緻密に高値・安値ポイントがトレンドラインの上にきっちり乗っからなくてもOK)

ポイント2と3の事例は下記:

こちらのテスラでの注目ポイントもう一つは、出来高です!下落トレンドを継続する中で、出来高もどんどん減少していって、売りが枯渇してきているのがわかり、買いに入るのには良いサインです!

Market SmithのBlue Dot

Market Smith(マーケットスミス)とはIBDが提供している株価チャートなのですが、Blue DotやRelative Strength RatingはMarket Smithに加入していなければ見れないのですが、内容自体参考になるのとチャートを見る数が増えるほど勉強になるので、見ていきましょう。

Relative Strength(”RS”レラティブ・ストレンス、相対的強さ)とは他の株と比較して、どのように動いているかを示す指標です。(注意:RSI、Relative Strength Indexとは異なり、当該株の歴史を見たときに現在買われすぎか売られすぎかを示す指標)

Market SmithではRSラインという指標も使っていて、これはS&P500と比較して強いか弱いかを示すものです。Blue Dotとは、RSラインが新高値を到達した時に表示される青い点です。オニールはRSラインが新高値をついた時は、リーダシップのサインとして特に注目をしています。

クラウドフレアの事例

上記は、クラウドフレアがカップを形成している途中にBlueDotが発信されています。その後ハンドル(持ち手)を作らずして、1日後には新高値をつき、2日後には急上昇を見せました。

②二次的なエントリー

10週移動平均線への引き戻し

・10週移動平均線は機関投資家等が必ずと言って良いほど見ている指標の一つ

・ファンドが強気な銘柄については、10週移動平均線を少し下回るときにポジションを追加するのに最適なポイント

・短期的な下落での購入は、ファンドの平均購入単価をコントロールするのに使われる

・ブレイクアウトの後に、1回目または2回目の10週移動平均線への下落は個人投資家にとっては買いチャンス

・10週移動平均線をサポートライン(下値支持線)に上に反発するのは、機関投資家が当該株に強気のサイン

既存ポジションを追加するのではなく、新規買い入れをする場合はブレイクアウトから数回目の下落を買いポイントとする。

既存ポジションの追加の場合、5つのルールがあります:

・10週移動平均線を上抜けは大きな出来高を伴っていることを確認する

・ブレイクアウトから数回目の下落を買いポイントとする(新規買い入れと同じ)

・10週移動平均線からあまり離れた箇所で買わないこと。ほとんどの場合、買い入れポイントは前回の高値から+5%くらいのところ。

・追加するポジションの大きさは、既存ポジションより必ず小さいこと

10週移動平均線に達してから買うのか、下落してから買うのか、色々方法ありますが、セミナーでは下落後、再度10週移動平均線を上抜けた時を見ているというコメントがありました、その人の性格にもよるとのことです!

代わりに50日移動平均線を使っても良いかについては、厳密には違うラインとなるのですが、代替してもOKということでした。また、日足で見るのか週足で見るのかも代替OKだということです。

この買い方はアクティブETFにも使えるようです!(例、ARK)

アカマイ事例

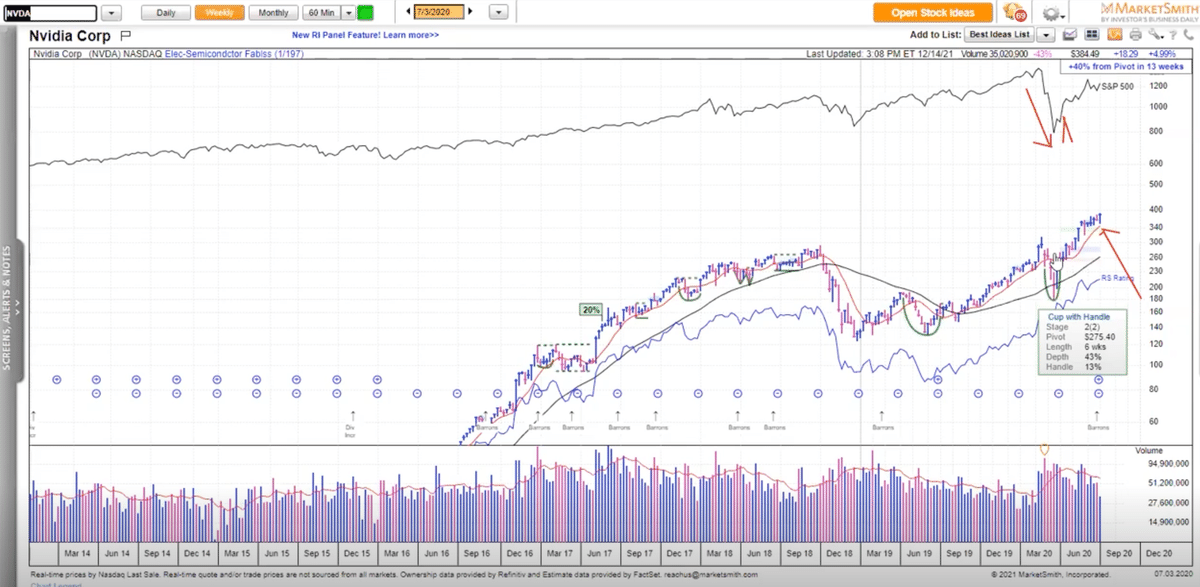

エヌビディア事例

この場合、10週移動平均線を下に抜けてはないが、近くにきたので買い入れポイントとなる。

三週間タイトエリア

基本的にはポジションを追加する時に使う戦略

・主要なベースパターン同様に三週間タイトは、新高値へブレイクアウトしてラリーした株によく見られる

・これは特徴的で、ラリーを継続するまでに3週間のみ要する

・1週目と2週目の株価の変動は±1%以内(2週目から3週目も同様)

・3週間の出来高は理想としては小さめ。成功した三週間タイトの73%は最低でも3週のうち2週が出来高小さめ。

チポトレ事例

以上、オニール流の、ブレイクアウト以外の買い戦略4つについて見ていきました!

いかがでしたでしょうか?今のようなマーケット環境では、焦って取引するのではなく、落ち着いて静観したいですね!(私は昨日のFOMC直後に買い入れしてしましたが。笑)

これからも、IBDのセミナーをピックアップしていきたいと思います♪では、良い金曜日を!

いいなと思ったら応援しよう!