投資家向け:ユージン・ファーマ氏と効率的市場仮説

こんにちは!個人投資家のTAKA Chanです。

投資の世界で「効率的市場仮説」という言葉を聞いたことがあるでしょうか?

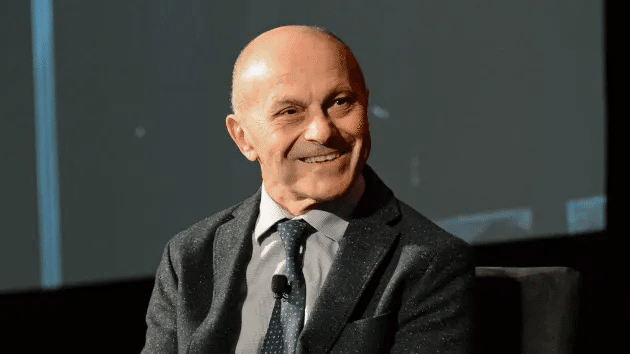

この仮説を提唱し、2013年にノーベル経済学賞を受賞したのが、ユージン・ファーマです。

彼の理論は、インデックス投資をはじめとする現代の投資戦略に大きな影響を与えています。

今回は、このファーマの理論と、その後の市場への影響について解説していきます。

それではどうぞ!

効率的市場仮説とは?

一言で言うと、「市場は常にすべての情報を反映しており、株価はランダムに変動する」という考え方です。

この仮説には、強いバージョンから弱いバージョンまでいくつかありますが、基本的な考え方は以下の通りです。

利用可能な情報は全て株価に織り込まれている: 企業の業績や経済状況など、株価に影響を与える情報は、瞬時に市場に広まり、株価に反映されます。

株価の変動は予測不可能: 株価はランダムに変動するため、過去のデータや分析に基づいて将来の株価を予測することはできません。

市場平均を上回る利益を継続的に得ることは難しい: すべての情報が株価に反映されているため、市場平均を上回るパフォーマンスを継続的に達成できる投資戦略は存在しません。

効率的市場仮説の影響

この仮説は、1970年代から80年代にかけて、アメリカを中心に広く支持されました。その結果、以下のような影響がありました。

インデックス投資の普及: 市場平均を上回ることは難しいという考えから、市場全体に分散投資するインデックス投資が注目されるようになりました。

アクティブ運用の見直し: 効率的市場仮説に基づけば、高額な手数料を払って専門家に運用を任せるアクティブ運用は、市場平均を上回る利益をもたらさない可能性が高いため、その有効性が疑問視されるようになりました。

批判とその後

しかし、効率的市場仮説は、その後の市場の動きや研究によって、必ずしも現実を正確に反映していないと指摘されるようになりました。

市場の非効率性: バブル崩壊や金融危機など、市場が非効率的に動く場面が度々観測されています。

行動経済学の台頭: 投資家の心理的な要因が市場に影響を与えるという行動経済学の研究が注目されるようになり、効率的市場仮説の前提である「投資家は常に合理的である」という考え方が疑問視されるようになりました。

これらの批判を受け、ファーマ自身も効率的市場仮説を修正し、市場は常に完全に効率的ではないが、市場の非効率性を利用して継続的に利益を得ることは難しいという立場をとるようになりました。

まとめ

効率的市場仮説は、市場の仕組みや投資戦略を考える上で非常に重要な理論です。市場は常に完全に効率的ではないかもしれませんが、この仮説を理解することで、より適切な投資判断を行うことができるでしょう。

ファーマの研究は、市場の効率性と投資家の行動に関する議論を深める上で、今後も重要な役割を果たしていくと考えられます。

いいなと思ったら応援しよう!