金融商品の価格変化の法則

「金融商品の価格変化には法則がある。」

こう聞いたらどう思われますか?

「そんなことあるわけない」

「法則があるなら皆利益になってしまう」

そう思われるかも知れません。

ただ、法則はあります。

「この法則があるから、逆に皆が利益にならない」

と言ってもいいかも知れません。

価格変化率の正規分布

金融商品の値動きを追ってみます。

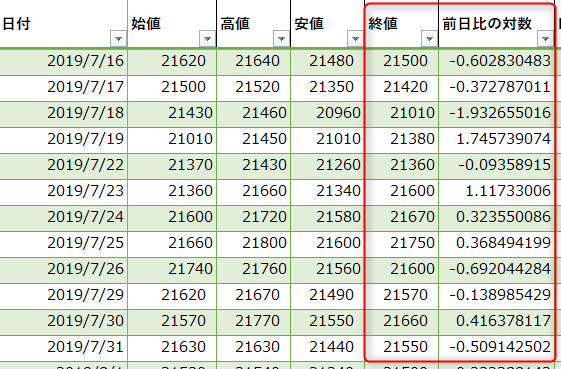

まず日経平均先物を例として、日々の価格変化率を出してみます。

株価データを取得し、日々の終値の変化の自然対数を取ります。

↓計算式はこういう感じです。eを底とした自然対数で表すLN関数を使います。数値を把握し易くするために100を掛けます。

![]()

そうして得られた前日比の対数を、ヒストグラムで表します。

そうすると、完全ではありませんが正規分布と言えるグラフになります。

中心=平均は1.000104

ほぼ1を中心とした近似正規分布です。

これは価格変化率のグラフです。

それが1を中心としてプラス方向/マイナス方向に同程度の量分布している。

それは結果として、明日の終値の上下、上昇率/下落率は

俯瞰では今日の終値から見てほぼ50:50だったということになります。

ただこの日経先物の場合は少し上昇の方に偏ってる感じがあります。

それは、日経先物の原資産である日経平均、株式市場と言うものが、

・基本的に買いから入る市場

・資本主義の金融システムの中で必然となるマネーサプライの増加に連動して株式に資本が投入される

という性質を持つからだと考えています。

また、近年は金融緩和によって公的に買い支えが入るという歪な状態にもなっています。

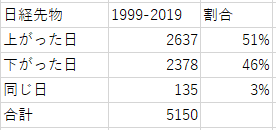

↓実際少し上げが多いです。

今の日経平均の価格は、期待値で見ると1.000104というわずかな上昇率の多さが繰り返されて積み上げられて出来上がった価格です。

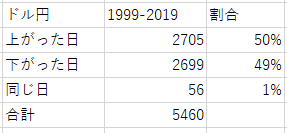

為替ではこうなります。

1999-2019間のデータです。

分布はよりきれいです。

原資産にマネーが突っ込まれる訳ではなく、

あくまで相対関係である通貨であり、

市場の95%以上がデリバティブのドル円では、

より完全ランダムウォークに近い結果だったということです。

平均=期待値は0.999987583

↓上下の割合もほぼ同じです。

為替の場合、期待値が1以下である理由は、構造論、ドル安の歴史に起因すると考えます。

経常収支赤字国でありインフレ基調である米国と、経常収支黒字であり比較的低インフレである日本。

1ドル360円から100円になったドル安の歴史は通貨構造から必然です。

ですが、ドルは基軸通貨であるがゆえ、貿易決済通貨であるがゆえに変な買いが入り、本来のドル安レベルよりは中和されます。

また、アベノミクス以降、日本も大型の金融緩和策を取りました。

そのマクロ的な通貨構造も入った上でのこの20年ほどの期待値、0.999987583です。

俯瞰でみると、

1999年の始値は113円、

2019年の終値は108.5円

つまり、トレンドはあるようでなかった。

色んな政治経済の動きも含めながら、ランダムウォークの掌の上であったとも言えます。

これらの数値は思想ではなく、過去の事実です。

効率的市場仮説などのファイナンス理論の正しさの証明とも言えますが、

自分は構造論を強く意識しています。

先物自体は価値中立です。

基本的に限月がありますし、ロールオーバーしながらでも

いずれ反対売買するのであれば、上下のエネルギーは同じになります。

反対売買しなければ損益は確定しない。

全員が反対売買をすれば、その対象の価値は本来の位置に戻る。

デリバティブが市場に占める割合が多いほど、上下のエネルギーが拮抗しますね。

いいなと思ったら応援しよう!