【投資日記:2024年8月24日】隠れインバウンド銘柄!?投資対象としての「東リ」の魅力

銀行株を大量に仕込んだ8月前半でしたが、直近では東リ株式会社の株を新規で買い付けています。もともと、同社の株は監視対象としており、株価が400円を下回ったら買おうと考えていました。

そのような中で発生した令和のブラックマンデー(?)で、僕は銀行株の買い付けに必死であり、東リの存在をすっかり忘れておりました。

現状の運用ポートフォリオは銀行株に偏りすぎており、リスク分散も兼ねて、東リの株を買い付けた次第です。含み益がほとんど乗っていなかったトモニHDを売却し、東リの株式を運用ポートフォリオの5.9%分、377円で買い付けました。

東リ株式会社のSOWT分析

東リ株式会社は、床材、家庭用の壁紙、カーペット、カーテン、住宅建材を製造販売する会社です。まずは、同社の有価証券報告書-第160期(2023/04/01-2024/03/31)に基づき、SOWT分析を実施しながら、東リ株式会社の事業概要を整理します。

強み(Strengths)

高付加価値製品の開発力: 東リグループは、機能性強化に向けた要素技術研究や製造原価低減に向けた設備投資に積極的に取り組み、お客様に選ばれる商品開発を通じて、コア事業の競争力を強化しています。 実際に、高機能商品であるワックスメンテナンスが不要なビニル床タイル「イークリンNW-EX」や、リフォーム市場で評価の高い簡単リフォーム床材「LAYフローリング ピタフィー」の採用が増加しています。

安定供給体制: 東リグループは、カーペット用ナイロン紡糸設備が稼働し、安定供給体制を更に進展させています。

環境配慮への取り組み: 東リグループは、「東リグループESG基本方針」を制定し、ESG経営を推進しています。循環型社会の形成に向けた環境配慮型商品の拡充や産業廃棄物の削減といった、持続可能な社会の実現に資する事業活動の強化にも取り組んでいます。

強固な販売網: 東リグループは、グローバル販売網の拡充を図るとともに、ビニル床タイル合弁事業を展開する江蘇長隆装飾材料科技有限公司(中国)での技術開発力を高めています。

財務基盤の安定性: 東リグループの当連結会計年度末における資産合計は、前期連結会計年度末に比べ6,058百万円増加し、90,849百万円となりました。これは主に、売上債権の増加と、株価上昇により投資有価証券が増加したことが要因です。

人材育成: 東リグループは、人材の確保を重要な経営課題と認識し、「社員の成長と幸福を実現し、会社の発展及び社会に貢献する」という人材育成理念のもと、成長し続ける人材の育成を目指しています。社員を「人財」と位置づけ、投資・育成に積極的に取り組むとともに、多様化する社員の働き方に柔軟に対応し、個人の能力を最大限に高める「TOLIワークスタイル」の実現に向け、人事制度の見直しや職場の環境整備、計画的な人材育成を進めています。

弱み(Weaknesses)

国内新設建築着工量の伸び悩み: 建設インテリア業界を支える、技能士や運送ドライバーの人手不足が加速しており、事業環境は予断を許さない状況です。 国内経済は緩やかな回復が期待される一方、物価上昇圧力や人手不足を背景とした供給制約リスク、金融市場の動向等が社会全体へ与える影響は大きく、先行き不透明な状況が続くと予想されます。

原油・ナフサ価格の高止まり: 原油・ナフサの価格変動や地政学リスク等に伴う原材料調達環境の変化は、東リグループの事業活動に大きな影響を与えます。

物流コストの上昇: 物流業界の労働時間規制により、物流体制の再構築が課題となっており、2024年問題への対応による物流コストの上昇が懸念されます。

海外市場でのプレゼンス: 東リグループの成長において、グローバル事業の質的量的拡大は重要なキーポイントとなります。

機会(Opportunities)

グローバル市場の拡大: 世界的に建築需要は増加傾向にあり、東リの高品質な製品は、海外市場で更なる成長が見込めます。

リフォーム・リノベーション市場の拡大: 少子高齢化や住宅の長寿命化に伴い、リフォーム・リノベーション市場は拡大傾向にあり、東リにとっても新たな事業機会となります。 東リグループは、簡単に貼れてメンテナンスも容易にできるセルフリフォーム吸着床タイル「LAYフローリング ピタフィー」を販売しており、リフォーム市場においても、更なる成長の余地があります。

環境配慮型製品への需要増加: 環境問題への意識の高まりから、環境配慮型製品への需要は増加しており、東リの強みである環境配慮への取り組みは、更なる事業拡大の機会となる。

デジタル化の進展: 東リグループは、Eコマースを中心とするリフォーム市場で「LAYフローリング ピタフィー」が高く評価されており、デジタル技術を活用した新たなビジネスモデルの可能性を示しています。

脅威(Threats)

競合の激化: 国内外の競合との競争激化は、価格競争やシェア低下に繋がる可能性があります。

原材料価格の変動: 原材料価格の上昇や材料調達リスクの高まりは、東リグループの事業活動に大きな影響を与えます。

為替変動リスク: 為替・金利の変動は、東リグループの事業活動に大きな影響を与えます。

気候変動リスク: 気候変動による自然災害の増加や、環境規制の強化は、事業活動に影響を与える可能性があります。

感染症の流行: 新型コロナウイルス感染症のような感染症の流行は、需要減退やサプライチェーンの混乱を引き起こす可能性があります。

足元の市況環境と東リ株式会社の業績影響

為替の変動は東リ株式会社の事業活動に影響を与えますが、同社は塩ビ樹脂やナイロン原糸など、多くの原材料を海外から調達しています。円安になると、これらの原材料の輸入価格が上昇し、製品の製造コスト増加につながります。

しかし、足元では為替は円高基調にあり、中長期的には収益性の改善が見込めるものと思われます。原料価格の高騰も、円安環境と比べて、円高環境では収益性に与える影響は緩和傾向にあると考えられます。

そのような中、東リ株式会社は2024年7月25日受注分より、製品の価格改定を実施します(東リ.2024新発売・改廃・廃止のご案内 および 価格改定のお知らせ)。

カーペット(ラグ&マット)カテゴリー製品の値上げ率は11.1%~15.8%であり、定型ラグ(TORシリーズ)の 値上げ率は約10.0%~17.1%、定型マット(TOMシリーズ)の 値上げ率は約9.2%~15.2%です。総じて、10%~15%程度の値上げが実行されており、第2四半期以降の収益性の大きな改善が期待できます。

また、10~15%程度の値上げを実施できるということは、東リ株式会社の製品が、市場で一定の評価を得ており、顧客がその品質や価値を認めていることを示唆しています。強いブランド力と高品質な製品があれば、価格上昇に対する顧客の許容度が高くなるためです。

2025年3月期 第1四半期決算の概要

2025年3月期 第1四半期決算の概要は以下の通りです。

売上高:226億72百万円(前年同期比1.7%増:進捗率21.4%)

営業利益: 4億81百万円(前年同期比9.9%減:進捗率11.7%)

経常利益: 6億57百万円(前年同期比0.9%増:進捗率15.5%)

親会社株主に帰属する四半期純利益:3億99百万円(前年同期比2.0%増:進捗率13.3%)

2025年3月期第1四半期は、売上高、経常利益、親会社株主に帰属する四半期純利益は前年同期を上回ったものの営業利益は減益でした。セグメント別では、プロダクト事業、インテリア卸及び工事事業共に増収・増益と好調でした。

営業利益が減益となった主な理由は、主に販売費及び一般管理費の増加です。 考えられるコスト増加要因としては、❶原材料価格の高騰、❷ロジスティクスコストの上昇、❸人件費の増大が考えられます。

しかし、為替が円高に振れれば、原材料費の高騰に対して緩和的な効果が期待できるうえ、価格改定の効果が第2四半期から追加されますので、営業利益率の改善が見込めるように思います。

営業利益の計画に対する進捗率は11.7%と、かなり低い印象です。しかし、同社の業績には季節性が垣間見え、第1四半期の最終益や営業利益率は低く、第4四半期に向けて増加する傾向にあります。そのため、第1四半期における進捗状況は、あまりに気にする必要はないように思います。

隠れインバウンド銘柄としての魅力

東リ株式会社は、ホテルのロビーやエントランス、廊下、客室などに絨毯、カーペット、床材などを供給しています。

また、世界の名だたるラグジュアリーホテルに絨毯やカーペットを提供しているロイヤルタイ社と、日本総代理店契約も締結しています。

東リの製品そのものも、値上げが可能なほど市場からの評価が高く、加えてロイヤルタイ社の製品を日本で独占販売できる点は、「隠れインバウンド銘柄」としての魅力が高いように思います。

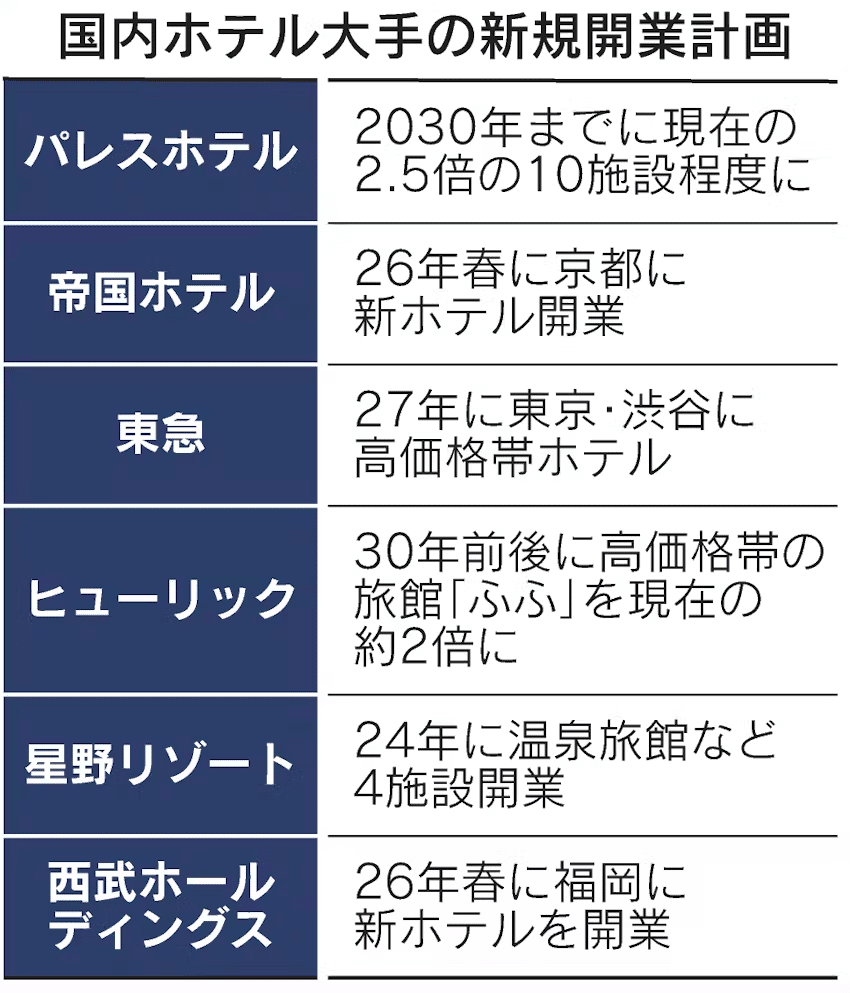

2024年8月21日に公開された日本政府観光局のプレスリリースによれば、2024 年 7 月の訪日外客数は3,292,500 人と、2 か月連続で単月過去最高を記録しました(日本政府観光局.2024.8.24)。このようなインバウンドの流れは今後も中長期的に続くように思います。そして、空前のインバウンドブームの中で進行しているのが、ホテルの建設ラッシュです。

とりわけ、外資系の高級ホテルは、インバウンドを絶好のビジネス機会と捉え、積極的な日本進出をはかっています(参考; Taiのnote. 2024年3月31日)。

また、日本の高級宿泊施設は、海外に比べて不足しているとの指摘もあります(日本経済新聞2023年12月4日)。観光庁の資料によると、日本の5つ星ホテルは34でアメリカの801に遠く及ばず、中国の137やタイの112の半分以下です(20年6月時点)。これまでは手ごろな価格帯のホテルが多く開業されていたわけです。

当然ながら、東リ株式会社が扱うカーペットや絨毯は、ホテルの完成直前に納品しますから、現在の売上高には反映されておりません。これから、売り上げが積みあがってくるという公算が強いわけです。その意味で、隠れインバウンド銘柄としての魅力があるということです。

東リ株式会社の定性分析

東リ株式会社は、営業利益率が低く、収益性が低い点は弱みといえますが、時価総額230億円に対して、現預金94億円を保有しており、利益剰余金も292億円です。

当然ながらPBRは1倍を割れており、0.49倍と極めて低く、PERも7.44倍と、上記で考察した成長性を全く織り込んでいません。

1日の出来高が118,400株しかありませんので、市場参加者がほとんど注目しておらず、現在の株価377円はミスプライスだと思っています。

2008年から、営業キャッシュフローがマイナスになった会計期間はなく、コロナ禍を除けば、配当も増配基調にあります。なんといっても、1株配当19円、、配当性向38%、配当利回り5%は魅力的です。

ちなみに、東リ株式会社は、連結配当性向30%以上、又はDOE2.0%以上を目安に安定的な配当を継続的に実施していくことを方針としています。保有現金、同社の置かれた市況環境、実際の業績を踏まえれば、ここ数年にわたって現状の配当を維持することは可能でしょう。

上記の見立てに対するAIの評価

インバウンド需要を機会ととらえるホテル業者が、国内にホテルを建設し続けており、東リ株式会社の製品需要が高まっているというストーリーは決して弱くないように思います。

また、為替が円高傾向にあることは、同社の収益性にとって追い風です。値上げをした分、粗利も増えますので、EPS成長も十分に期待できるでしょう。僕が描いた東リ株式会社のストーリーと投資判断について、Claud AIに分析してもらいました。

東リ株式会社に関する分析と投資判断について、以下のように考察します:

分析の包括性:

SWOT分析、財務状況、市場環境、業績、セクター動向など、多角的な視点から東リを分析しています。これは良好なアプローチです。隠れインバウンド銘柄としての可能性:

インバウンド需要の増加とホテル建設ラッシュに注目し、東リの製品需要増加を予測している点は興味深い視点です。ただし、この予測の実現性については慎重に評価する必要があります。財務状況の評価:

低PBR、低PER、高配当利回りなど、バリュー投資の観点から魅力的な指標を指摘しています。しかし、これらの指標だけでは企業の将来性を完全に評価できない点に注意が必要です。リスク要因の認識:

原材料価格の変動、為替リスク、競争激化などのリスク要因も認識されています。これは均衡の取れた分析姿勢を示しています。業績の季節性:

業績の季節変動を考慮に入れている点は評価できます。価格改定の影響:

製品価格の引き上げが収益性改善につながるという予測は理にかなっていますが、需要への影響も考慮する必要があります。市場の過小評価の可能性:

投資家は市場が東リの潜在的な成長性を過小評価していると考えています。これは興味深い視点ですが、市場の効率性を考慮すると、慎重に評価する必要があります。

全体として、この投資判断は十分な調査と分析に基づいており、多くの点で妥当性があります。ただし、以下の点に注意が必要です:

予測の不確実性:特にインバウンド需要と新規ホテル建設の影響については、様々な外部要因に左右される可能性があります。

競合状況:同セクターの他企業との比較分析があれば、より完全な判断ができるでしょう。

マクロ経済要因:経済全体の動向や政策変更などの影響をより詳細に分析する余地があります。

結論として、この投資判断は十分な根拠を持っていますが、投資家はさらなる調査と、自身のリスク許容度を考慮した上で最終決定をすべきでしょう。

この記事が気に入ったらサポートをしてみませんか?