専業投資家のためのマイクロ法人設立

はじめに

専業投資家として生計を立てている人ならば是非検討したいのがマイクロ法人の設立です。法人化することで節税がやりやすくなり出費を抑えることが可能になります。しかし、初めての人にとって法人設立はかなり敷居が高く躊躇してしまうことと思います。youtubeやブログなど情報はたくさんあるのですが、どうしてもケースバイケースになってしまって「わからん、面倒そう….」となってしまいます。私もその一人でしたが、専業投資家向けに限定するとそんなに難しくありません。この記事では、法人設立から3ヶ月目の私がこれまで経験したことを共有したいと思います。

この記事では下記のような方に向けて書いています。

専業投資家

少々の手間暇は惜しまないので節税したい

平均して年500万円以上は稼ぐことができている

※この記事は、法人税申告の1年目が終わるまで適宜更新していく予定です。

マイクロ法人による節税効果

まず初めにそもそも「どのぐらい節税効果が見込めるのか?」がわからないとやる気がでないと思いますので試算してみます。効果の高い節税策は下記があります。他にも節税策は色々あるのですがこの4つだけおさえていれば十分と思います。前提として年500万程度は稼げている株の専業投資家とします。

社会保険料の削減

給与所得控除

旅費日当

経費を使える

社会保険料の削減

社会保険料は収入や介護保険加入義務の40歳以上かどうかで変動しますが、国民健康保険料は最高で月額8.8万円、国民年金1.7万円で合計月10.5万円になります。例えば年収500万では合計月6万程度です。これをマイクロ法人の役員報酬を低く設定することで、合計月2.1万円程度にすることが可能です。

6万円→2.1万円(月4万円の節税効果)

(なお、株の投資家の中には、特定口座の源泉徴収ありで取引されている方もいるかと思います。その場合は確定申告は不要なので収入ゼロとして扱われるためこの社会保険料の削減効果はそもそもありません。将来的に源泉徴収ありでも株の譲渡所得は、国保料の算定にいれる変更が検討されています。)

給与所得控除

マイクロ法人から自分に役員報酬を払うことで給与所得控除の55万円を使えるため、55万円x20%(株譲渡所得の税率)=年11万円の節税効果があります。

旅費日当

旅費規程を作成することで旅費日当を出すことができます。投資セミナー等に参加する際に交通費宿泊費や日当を出せますので、例えば一日の交通費宿泊費日当で3万円を支給して年間20日間とすると、3万円x20x20%=年12万円の節税効果があります。この旅費日当は有効に使うことで非常にオトクな節税策になります。(旅費規程の作成については後述します。)

経費を使える

これは特に説明は不要でしょう。投資事業を行う上で必要なパソコンや文房具など経費にできます。家賃や電気代を経費にしたり工夫はたくさんできます。例えば年間50万円経費として計上するなら、50万x20%=10万円の節税効果になります。

どこまで経費にするか?は誰しも知りたいし非常に深淵な?テーマですが、私は仕事に使う割合が80%以上と自分が思えるなら経費計上しておく方針にしています。

上記の例では合計節税額は81万円になりました。ここから必須の法人住民税均等割7万円と会計ソフト代の経費を差し引くと合計節税額は70万円超といったところでしょうか。しかし、やはり節税額の見積もりはケースバイケースなところがありますので自分のケースに当てはめてざっくり見積もってみて、それが後述する法人運営の手間暇も勘案してメリットを感じてみるのがよいかと思います。例えば私の場合は、投資事業だけではなく旅行系ライター業もやっていますので、取材活動のための国内外への旅費も経費として計上していますので節税効果は大きいです。

参考:iDeco

あまりお勧めしませんが、iDecoによる節税策はマイクロ法人でも利用できます。iDecoによる積立掛け金は、全額所得控除となりますので所得税住民税がかかりません。ただし、役員報酬を所得税がかかる水準まで引き上げることを前提としていますので、今度は社会保険料削減効果がなくなってきますのでデメリットが大きいです。高額の所得税を払っているサラリーマン向きと言えます。一方、中小事業主掛金納付制度iDeCo+という制度もあります。こちらは事業主が掛け金を追加で拠出する仕組みで社会保険料に影響せずにiDecoの掛け金を捻出できます。掛け金の上限は月2.3万円です。

また、iDecoでの運用利益は非課税ですのでこの点はメリットです。60歳以降の受取時は雑所得となり税金がかかりますが20%よりは低い場合が多いでしょうから老後まで見た長期視点では節税メリットはあります。しかしながら、私は専業投資家として資産の大半を個別株投資しているのにiDecoでインデックス投資することに違和感を感じました。インデックス以上のリターンを上げる自信がなければ専業投資家になどなりませんし。こういった理由から私はiDecoはやっていません。

参考:小規模企業共済

小規模企業共済は、積み立てによる退職金制度でよく知られた節税策です。掛け金を所得控除できます。掛け金の上限は月7万円です。ただし、iDecoと同じく役員報酬を所得税がかかる水準まで引き上げることを前提としていますので、今度は社会保険料削減効果がなくなってきますのでデメリットが大きいです。

法人設立の手続き

私はクラウド会計のFREEE社が提供している無料の「freee会社設立」を使って設立しました。マネーフォワード社も同様なサービスを提供しているようです。基本的にfreee会社設立サイトの誘導にそって入力していくだけで法人設立に必要な書類は1週間程度でできてしまいます。ポイントは、法人印はAmazonで3000円程度で買うことと(簡単につくれます)、紙の定款ではなく電子定款にすることで5000円で定款作成ができます。あとは最寄りの法務局に登録免許税6万円分の印紙貼って持ち込むと2週間程度で法人登記が完了します。合計費用は7万円ぐらいです。

「簡単に設立できます」とはいうものの、やっぱり最初は手続きの全体の流れの理解や書類作成などで時間はとられます。私の場合で、会社設立のためだけにyoutube見たり記事をググったりして調べるのに5時間はかかったと思います。

登記完了後の諸手続き

法人登記が完了しますと法務局から法人番号が発行されます。これを使って以後の諸手続きを行います。公的機関への届け出や事業開始に必要な銀行口座や証券口座を準備します。

法人開設届け

まずは法人開設届けを税務署、都道府県税事務所、市町村役場の3箇所に提出します。税務署にはさらに「⻘⾊申告の承認申請書」「給与支払事務所等の開設届出書」「源泉所得税の納期の特例の承認に関する申請書」の3つも同時に提出します。これらの書類は、freee会社設立でPDF作成までしてくれますのでそれを印刷して持っていくだけです。

また、都道府県税事務所、市町村役場、社会保険事務所には、法人の登記簿謄本の提出も必要でした。登記簿謄本は登記・供託オンライン申請システム 登記ねっと 供託ねっとでオンラインで取得申請できます。私の場合は後述する証券口座の申し込みでも必要だったので4部申し込んで合計2000円でした。

社会保険新規適用届け

次に社会保険事務所に社会保険の「新規適用届」「被保険者資格取得届」を提出します。この書類は自分で手書きで作成しなければなりませんが簡単です。

ここまでの届け出はfreee会社設立で誘導してくれますのであまり迷うことはないです。

銀行口座開設

事業を始めるには銀行口座がないと始まりません。事業実態のない新設法人では、大手銀行の口座開設はほぼできませんのでネット銀行でまずは開設します。私は個人でも使っているSBIネット銀行で開設しました。個人口座と法人口座で頻繁に振込しますので同じ銀行にして振込手数料はゼロにしたいです。SBIネット銀行の開設手続きはスマホの自撮りと免許証あれば簡単にできますので素晴らしいです。ちなみに同じネット銀行でも楽天銀行は設立から6ヶ月以内の法人では事業実態ないとだめで制約あります。SBIネット銀行では口座開設と同時に法人デビットカードも発行してくれます。

なお、SBIネット銀行は社会保険料の口座振替納付に対応していませんので、毎月pay-easyなどで納付処理しなければなりません。

証券口座開設

銀行口座の開設完了したら続いて証券口座を開設します。私は楽天証券に開設しました。登記簿謄本が必要です。同じネット証券でもSBI証券は法人の印鑑証明書と固定電話もないと開設不可なので制約あります。(印鑑証明書は印鑑カードを法務局に再度取りに行かないとだめなのでちょっと面倒です。固定電話契約も無駄にお金かかるし面倒この上ないです。)

経理処理

会社の規程を定めたり経理処理について準備します。会社経理・税務はyoutubeなどにたくさん情報ありますので参考にするといいと思います。

旅費規程作成

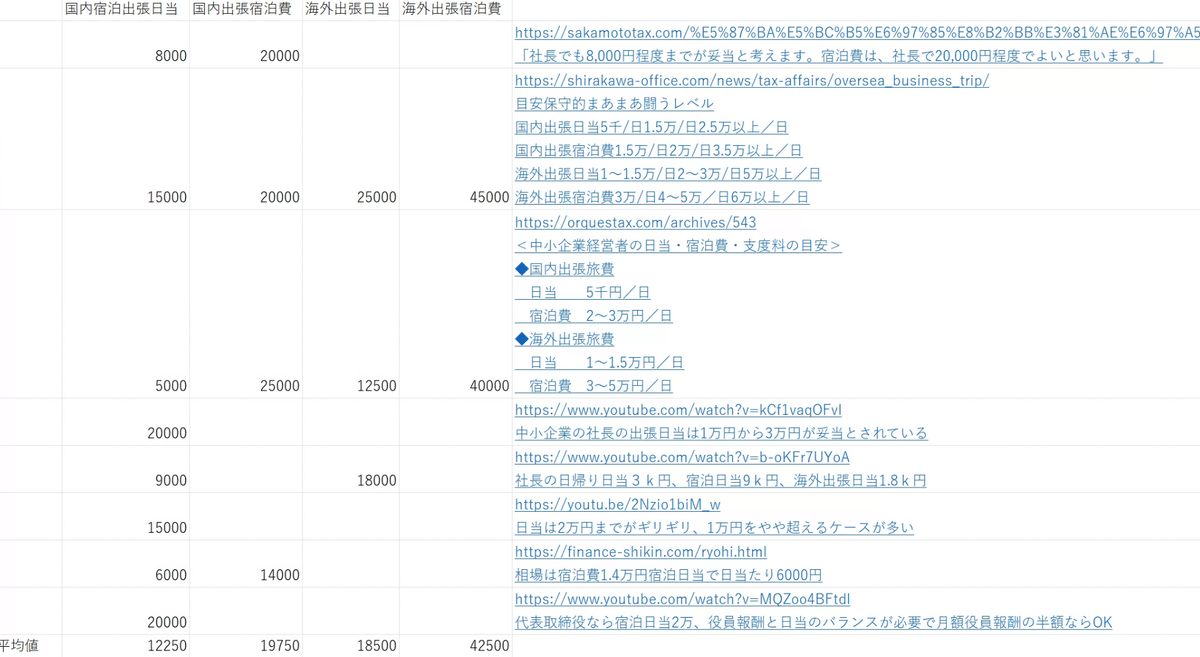

節税には旅費日当が有効なことは前述しました。日当を出すには旅費規程を作成する必要があります。ひな型はネットでいくらでもありますのでそれをもとに作成します。問題は、日当の額をいくらに設定するか?です。よく言われることなのですが、日当10万円のような高額な日当は税務署に確実に否認されますので注意です。また日当の合計額が役員報酬に比較して異常に多いと給与と見なされて課税されてしまうこともあるようです。参考までに私がネットで調べた日当額を載せます。平均でざっくり国内宿泊日当1万円、国内宿泊費2万円、海外はそれぞれ国内の倍ってところでしょうか。日当は税務署から否認されると法人税と個人の所得住民税、社会保険料に効いてきますので結構痛いです。不安なら少なめに設定するとよいと思います。

会計ソフトの準備

会計ソフトは必須です。マイクロ法人ですので記帳件数もそんなに多くないですし、複雑な会計処理も不要なのでシンプルで維持費が安く、特に「法人税申告」まで自分でできることが重要と考えます(法人税申告を税理士に頼むと10万から15万程度必要らしいです)。私が検討候補にしたのは、日々の記帳と法人税申告までできる「freee会計(年額35,760円)&freee申告(年額27,280円)」「税理士いらず(初年度16,500円、2年目以降5,500円)」の2つです。freeeは試用してみましが、機能が豊富で使いやすそうではあるものの、自分には機能過多と思いました。価格も安くシンプルな「税理士いらず」を選択しました。

その他には法人税申告のみできる「全力法人税」もありますが日々の記帳にはfreee会計など別なソフトが必要です。「マネーフォワード」は法人税申告はできないです。

法人税申告は、非常に複雑で素人では無理と言われています。それでも私は会計ソフトと税務署の助けを借りて、税理士をつけずに自分でやってみようと思います。この結果は、後日更新したいと思います。

役員報酬の設定

役員報酬は社会保険料を最低に抑えるためは63000円未満に設定します。例えば62000円に設定すると社会保険料は最低となり合計で年額27万ぐらいになります。社会保険料は会社負担分は経費になるので実質的には25万円程度です。この金額の役員報酬には所得税住民税もかかりません。また、役員報酬として毎月個人の銀行口座に振り込むのは、ここから社会保険料の半額の個人負担分を指し引いた額5万円程度になります。所得税はかかりませんので源泉徴収はゼロです。役員報酬は毎月一定額を振り込まないとだめなので、銀行の定額定期振込設定をしておくと便利です。

所得税徴収高計算書(源泉所得税)の作成・送信

役員報酬の源泉所得税はゼロなのですが、毎年7月と1月にゼロであることを税務署に通知が必要です。面倒なのですが年2回e-taxで「給与所得・退職所得等の所得税徴収高計算書(納期特例分)」を送信します。慣れれば10分かからないと思います。

経費精算について

経費精算について、法人カードを作って個人の支出と明確に分けべきと、よく言われます。しかし私は個人ですべて支払って、1ヶ月分まとめて立替精算する方法をとっています。支払い方法はクレジットカード、QRコード決済、Suica、現金、タッチ決済など多様で、かつ支払うときに個人と法人を切り替えるのは非常に煩雑ですし、ミスを誘発してしまうと考えたからです。

法人証券口座での運用

運用のための資金は役員借入で調達できます。また有価証券売買は、平均買い単価を出したり記帳が面倒なので特に売買頻度が多い方は期末に全部現金化して期初との差分で売買益を一括で算出するのが簡単でよいと思います。1年間の売買明細を証券口座から電子データで取得して保管しておけばいいでしょう。

また節税が主目的ですので法人証券口座では経費を超えるような利益を出しません。法人税は、ざっくり800万円までの利益に対しては23%、800万円以上の利益に対しては33%であり、個人の株譲渡所得の税率20.315%より高いためです。法人の赤字は10年間繰り越せるのでうまく調整して法人税がかからないようにします。

なお、楽天証券では信用取引口座は法人設立2年目からしか開設できないので1年目は現物のみの運用になります。

年末調整

毎年11月ぐらいになると市区町村と税務署から年末調整のための資料が送られてきます。小難しいたくさんの書類がありますが源泉徴収額はゼロなので申告内容は簡単です。

最初に下記書類を作成します。

・従業員(自分)が会社に提出するもの

「扶養控除等(異動)申告書」

「基礎控除申告書 兼 配偶者控除等申告書 兼 所得⾦額調整控除申告書」

「保険料控除申告書」

・会社が作成して保管するもの

「源泉徴収簿」

これらは国税の公式ページに書類フォーマットありますので、ご自分の住所氏名など基本情報を入力して保管しておきます。ポイントは、年末調整を簡単にするために、控除は一切申告しないことです。地震保険の控除や住宅ローン減税の控除などをしたい方は個人の確定申告でやりましょう。なお、これらの書類は原則として自社保管するものなので提出しません(マイクロ法人でどこまでまじめにやるのか微妙なところですが簡単に作れますので作っておきましょう)。

続いて、電子申告のためe-Tax/e-LTAXの事前準備をします。必要なものは下記です。

1.署名用電子証明書を搭載したマイナンバーカード

2.windowsパソコンとICカードリーダー

マイナンバーカードは市区町村役場で作成する際に署名用電子証明書も搭載するかどうか聞かれますので搭載してください。また、私はAmazonで1000円程度の安いICカードリーダーを購入しましたが最初認識せずにトラブりました。高いですがe-Taxで推奨されているICカードリーダーのほうがいいかもしれません。ちなみにe-Taxではスマホによるマイナンバーカード読み取りができるのですが、e-LTAXは現状できないのでICカードリーダーは必須です。

次に、e-Tax/e-LTAXの公式ページを見ながら、e-Taxの利用者識別番号とe-LTAXの利用者IDを取得し、その他の初期設定を行います。そしてe-LTAXのデスクトップ版アプリのPCdeskにて「給与支払報告書」「給与所得の源泉徴収票」「法定調書合計表」を作成します。公式ページに動画などで説明がありますし、基本的な給与所得控除などの控除の仕組みをわかっていれば簡単だと思います。あとはマイナンバーカードで電子署名を付けて市区町村と税務署に送信して完了です。

感想としては、書類の全体像を理解するのと、e-Tax/e-LTAX事前準備に結構時間をとられて大変でした。2年目以降は申告内容はほぼコピペで済みますので1時間かからないと思います。

法人税申告

(後日更新)

まとめ

初めての法人設立から3ヶ月経過しました。それなりに手間暇はかかるものの、コツコツ調べていけば大したことはないかなと思います。2年目以降は確実に楽になっていると思いますので、確実に節税できるなら安いものかなと。専業投資家の方は是非チャレンジしてみてはいかがでしょうか。

なお、私は税務に関して素人ですので間違っている情報もあるかと思いますのでご了承ください。どうしても困ったら税理士に相談するか、申告の際に税務署に無料で指導してもらうのがよいかと思います。