DX視点で読み解く:銀行の足かせがついに外れる!改正銀行法を含む金融関連改正法案

ゴタゴタを乗り越えついに銀行法を含む金融関連改正法案が参院本会議を通過しました。施行は11月頃。

まずは、銀行の皆様、おめでとうございます!

これで皆様の足かせとなっていた規制が緩和されます。

銀行の収益源増加に向けて大きなチャンスが広がりそうです。

銀行業界が待ちに待ったこの法案。

これをDX視点で読み解き、銀行の新たなビジネスチャンスを考察してみたいと思います。

●背景

2021年3月に金融庁がこの説明資料を公開しています。全体像を掴める良資料です。

まずはタイトルに注目!

「新型コロナウイルス感染症等の影響による社会経済情勢の変化に対応して金融の機能の強化及び安定の確保を図るための銀行法等の一部を改正する法律案」

んー、金融庁の強い意思を感じるタイトルですね。

そしてこの法案背景がこれ。

どうです、ちなみに今年の大河ドラマは渋沢栄一。日本初の近代的な銀行である第一国立銀行を設立した渋沢翁が存命ならば、膝を打つってこういうでしょう。

それこそが銀行の銀行たる使命じゃ!っと。

過去を振り返ると、銀行にとって長い、長すぎる冬の時代。

リテール環境をみれば、フィンテック勃興、〇〇ペイの隆盛、デジタル給与振込の解禁・・・

法人環境をみると、企業の余剰資金は過去最大、株式・社債などの直接金融調達の機動力向上などにより融資先が見つけづく、見つかってもそもそもこの低金利時代、儲けが少ない。コロナ禍のゼロゼロ融資で資金利益が増えたもののそれもこの3月で終了。

融資する先がない一方で、増え続ける預金。余剰資金を日銀当座預金に置こうものならマイナス金利が適用されるという銀行にとって八方塞がりな時代。銀行業で収益をあげるのが難しい時代です。

銀行が銀行業以外に手を出すことは、預金者や融資先に悪影響を及ぼすということから禁じられていましたが、

銀行が銀行業以外に手を出さないことこそが、預金者や融資先に悪影響を及ぼす経営環境になってしまった・・・皮肉なものです。

そんな中、ついにこの改正銀行法が通過したのです。

●改正銀行法のポイント

改正銀行法のポイントは大きく次の3つ。

・銀行本体/子会社での業務拡大(システム販売、人材派遣など)

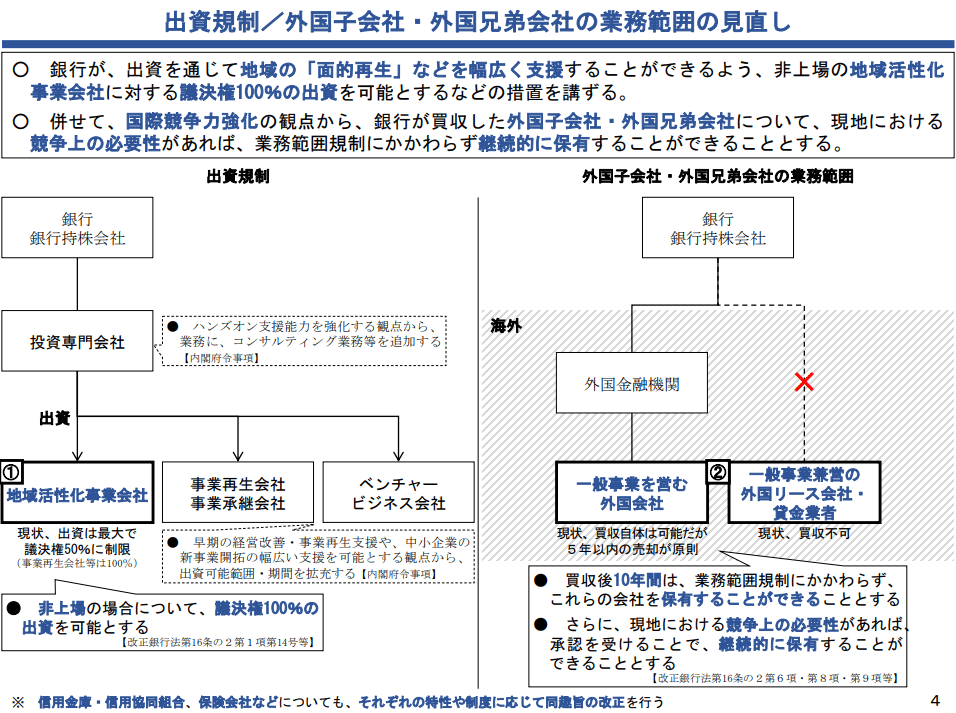

・出資規制の緩和 地域活性化事業会社100%許可

・買収した海外銀行傘下にある業務範囲外の事業会社の継続保有が可能

それではこの改正銀行法によりDX視点でなにができそうか、銀行の新たな収益チャンスやコスト削減チャンスについて考察してみます。

●DX視点で考察:銀行本体/子会社での業務拡大による可能性

スマホアプリやITシステムの販売、登録型人材派遣が可能になります。

今までも「主として」銀行の営む業務の付随的範囲内であり、収入の50%以上が親銀行グループから(収入依存度規制)であればという条件つきだったのです。この規制が解除となり、親銀行グループからのミルク補給だけに依存せず、自らの足で稼げるようになれるのです。

また、銀行本体みずからも、システム販売、マーケティング/広告、人材派遣、コンサル業務の展開が可能となります。

なお、この規制は銀行のみならず、信用金庫・信用協同組合、保険会社、金融商品取引業者などについても、それぞれの特性や制度に応じて同趣旨の改正を行う予定となっています(Wao!)

(1)スマホアプリやITシステムの販売が可能

ITシステム販売が可能となる、B2BでもB2Cでも可能。ということは、銀行システムそのものを他の銀行に売る、ないしはシェアリングサービスの展開もできる道筋がついたといえますね。銀行毎に整備されて当然だったITシステムが、共通化や共同化により急速に収斂されていく可能がでてきます。

スマホアプリの販売ができることは、取引先にネオバンクアプリの展開が可能となります。フィンテック企業とのコラボや共同開発もより一層活発化していくでしょう。

いままで無償に近いかたちで展開していたビジネスマッチングもアプリ化、さらにコンサル業務とセットで展開。銀行の収益に直結し、また有償であるゆえの成果物義務が発生することで担当の本気度も増すでしょう。結果として中小・零細企業にとっても大きなビジネスチャンスが生まれてくるでしょう。

(2)マーケティング・データ分析・広告展開

銀行の軒先を外部に開放する施策が考えられます。

シンガポールのDBS銀行は、銀行ドメイン内に、不動産・自動車・バカンス・買い物・教育のマーケットプレイスを整備し仲介手数料を得ています。取引先である企業への付加価値としてこのマーケットプレイスは機能しています。

日本でも、銀行スマートフォンアプリに、企業広告を表示し広告収入を得る施策を三井住友FGと電通が手がけようとしています。年齢や性別などの顧客属性に基づいた広告が配信できるため、高い閲覧水準が期待できそうですね。

注目に値する事例としてはサイアム商銀。

コロナ禍で苦しむ飲食店に対し、フードデリバリーRobinHoodを開始。あのGojekやGrabなどを相手に、飲食店の初期費用なし・手数料なし・入金はわずか1時間後という戦略を展開。競合がデリバリー手数料で儲ぐならば、そこをあえて無料にし、飲食店を囲い込み、売上のみならず仕入れのキャッシュフローを抑え、先々の成長時の融投資を見据えた囲い込み戦略は野心的な施策として参考になります。

(3)人材派遣が可能

今まで子会社しかできなかった登録型人材派遣を銀行本体が実施可能となります。

支店統廃合やシステム化で余剰となった人材の持つ金融知識を活用し、派遣先での金融業務・バックオフィス業務へ。さらに上記の銀行が開発・販売したシステムの運用などを目的としたITコンサルティング業務やシステムエンジニア業務なんて選択肢もありでしょうね。

2030年に向け、DXが花開く時代になります。派遣先のDX支援やSDGs支援などは融資の新たなチャンスを生み出すことにもつながりそうです。

●DX視点で考察:出資規制の緩和による地域活性化事業会社の可能性

銀行が、出資を通じて地域の「面的再生」などを幅広く支援することができるよう、非上場の地域活性化事業会社に対する議決権100%の出資が可能となります。例えば経営再建中の企業や、事業継承問題を抱える企業などに出資することも可能。そしてなによりも銀行自身がベンチャー企業を作り出すことも可能となります。

金は出しても汗は出さぬ銀行マンが、金も汗も出せる銀行マンへ。

みずからが地域活性化、ひいては地球規模の持続可能な開発目標(Sustainable DevelopmentGoals: SDGs)への取り組みを率先して、地域の住民や企業を巻き込み主体的に動く組織運営を生み出すのもありですね。

SDGsで先行している欧州に目をやると、「ブレンドファイナンス:“Blended Finance”」が隆盛しているそうです。ひとつの資金調達だけでは金額的にもリスク的にも成立できない案件に対して、公的資金・融資・民間資金・寄付など複数の資金調達をブレンドする手法。公的資金の調達やその運営管理まで、クラウドファンディング・クラウドレンディングなども含めて幅広くアレンジする取り組みというのも新領域ではないでしょうか。

●DX視点で考察:買収した海外銀行傘下にある業務範囲外の事業会社の継続保有による可能性

海外金融機関を買収した際、その傘下会社が業務範囲規制に抵触する場合、売却する必要性があります。これが買収を躊躇する理由にもなっていました。この緩和により、その懸念がなくなりますね。さらに有力なフィンテック企業を配下に持つ金融機関の買収を目指し、日本に逆輸入するという大胆な発想もできそうです。

●まとめ

どうですか?

銀行の足かせが外れ、自由度がいっきに高まりそうですよね。

え? だからといって、銀行にそれだけの投資資金はあるかって?

ご安心ください。

この改正銀行法を後押しする形で政府は資金交付制度も創設。銀行の業務自由度も高め、経営統合した地域金融機関に対しては補助金を交付するという内容です。国の強い意思が現れていますね。

あとは個々の銀行の意思次第。

進化論を唱えたダーウィンは、この世に生き残る生き物は

最も力の強いものか、そうではない、

最も頭のいいものか、そうでもない、

それは変化に対応できる生き物だという考えを示したと言われています。

さてあなたの銀行、あなたの知るあの銀行は、どのような生き物ですか?

その銀行は、その名前で10年後も行き残っていそうですか?

積極果敢なチャレンジ、よろこんでご支援しますw

いいなと思ったら応援しよう!