【weekly post】2022年4月建設・不動産領域Pre-Seed~SeriesA資金調達inUS

建設のUSだけに絞ってやってきたので、なんとか4月分まで追い上げて来れました。なんとか今月中に5月も書いて、ちゃんと追いつきたいなと思っております。

さて、weeklyのマガジンではない普通のnoteで以前、建設関連企業の株価・業績関連指標を取り上げたことがあります。

これを上げたのが、noteを全然ちゃんと書いてなかった時期のことなんですが、思いのほか多くの方に読んでいただけてました。

やはり、スタートアップ界隈だとSaaS関連はこういった指標を調べて書いてくださってるVCさんがいらっしゃる一方で、建設関連ってこの辺の情報多くないからかなぁと思っております。

マーケットもかなり乱高下しているこんな時期なので、せっかくだから毎月のPER等の推移を追いかけてみようということで毎月の最初の営業日終値ベースで数値を更新していこうと思います。

6月分については、twiterではすでに紹介しておりますが、更新したエクセルを僕のnotionで公開しておりますので、もしご興味ある方いらっしゃれば、ご覧ください。

場所が分かりにくいかもしれないのですが、下の方に「M3 Hanger<資料室>」とありまして、その中のResearch Bookに格納しております。

また7月には、建設機械系の中にちらほらいる3月期決算企業が第一四半期決算発表を行いますので、そのあたりでもし覚えていれば、またnoteにまとめようかと思います。

もし、ゼネコン、準大手ゼネコン、ハウスメーカー、建設機械メーカーの他に、こんな会社取り上げてほしい、この辺の指標もやってほしいなどリクエストあればお知らせください!

そろそろ本編に戻ろうと思いますが、4月はここまでの月の傾向と少し違っているところがいくつかありました。

傾向の変化もあって、今回取り上げる会社は、建設や不動産ど真ん中!というよりかは、その後ろ工程に当たる管理メンテナンスや居住者の住体験向上系が多めになります。

投資家の顔ぶれについてですが、今月は、めっちゃ有名じゃん!って感じのVCはほぼおらず、唯一1社Y comが入っているところがあったのでそこは後ほど取り上げようと思っております。

それでは本編に入っていきましょう

4月のサマリー

絶対数としては2月の最高値を更新できてないのですが、22年に入って以降、20件を下回った月がないということで、21年と比べると少し切り上がってきているのかなと思っています。

(21年下半期の月次平均調達企業数は16.2社)

(ここからはあまり詳しくはない人が書いているという前提で…)

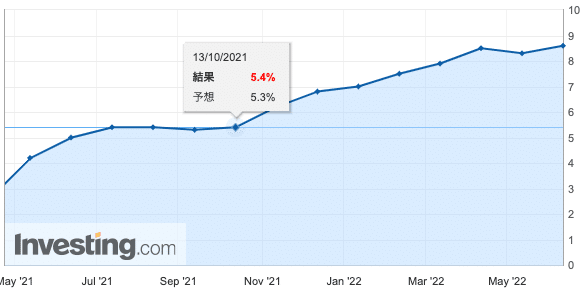

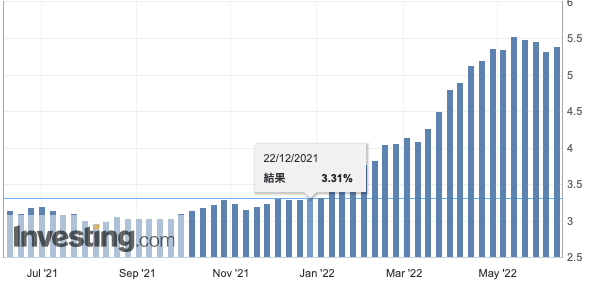

まだまだ影響としてはそこまで出てきてないと思っていますが昨年の11月ごろからCPIの伸びがさらに加速をしていて、FOMCでの利上げも決まり、今後も年後半まで利上げは継続するだろうとされています。

金利の上昇を受け、4月のアメリカ住宅着工件数は市場予想を5.6万件下回る172.4万件、先行きを示す住宅建築許可件数も市場予想を1.1万件下回る181.9万件と弱くなっており、MoMで見ても減少しています。

住宅ローン金利を上に示しました。

3.31%となっているのが、昨年12月最後にトラックされたタイミングで、22年に入ってからぐいっと伸びて、6/8の最後のグラフ時点では5.40%に達しています。先日発表のCPIも市場予想を上回り、さらなる利上げが意識されているので、今後もさらに伸びる可能性があるんだろうと思います。

本編からやや脱線してしまってますが、住宅ローン金利が5%台をつけるのは2018年夏以来で、今後6%台に乗るということがあれば、2008年1月以来の出来事になるので、どれほど大きなことなのかよくわかる気がします。

これまでと市場環境が大きく変わる可能性がある中で、もしかするとこれまで以上に建設不動産にチャンスが出てくるということで、現場の効率化や資金回収リスクコントロールなどを行うスタートアップなんかが出てきたりして注目が高まったりってことがあり得るのかなと思いました。

(厳しい時期に出てくる企業ほど強いと言われたりもしますし。)

■対象企業

所在地:US

対象領域:建設・不動産領域

企業ステージ:プレシード~シリーズA

ファイナンス時期:2022年4月1日~4月30日まで

さて、本編に戻ってステージの分布ですが、4月はSeriesA企業が多いのが特徴でしょうか。

22年に入ってから、SeriesA企業が40%を超えることはなかったので、かなり多いですね。

平均調達額については、特に何事もなく、Seedのみ3ヶ月連続で平均が切り下がってますが、むしろ3ヶ月前の数値が異常値だっただけなので、例月並みの数字に戻りつつあるといった感じです。

強いていうなら、SeriesAの平均値が緩やかにではありますが切り上がっているといったところでしょうか。

今月については、異常値のように1社でめちゃくちゃ高額の調達をした企業が引き上げているというわけではなく全体的に平均値周辺に集まっているという感じでした。(最高で$20M)

このグラフは、いつもと結構違うなぁという印象です。

もちろん、調達金額非公開の会社が一定数あるので、一概に言えないのですが、いつもは左側のカテゴリーほどグラフが高く、右に行くほどグラフが低くなるんですが、今月最もファイナンスがあったカテゴリーは、管理/メンテナンス/セキュリティ領域でしたし、その他についても総額がかなり大きくなっています。

①【TULU】住宅地向け家電等シェアリングサービス(SeriesA)

設立:2019年

今回調達金額:$20M

調達総額:$24.8M

リード投資家:New Era Capital Partners

サービス内容等:

日本国内だと家電レンタルといえば、ネットで注文をすると倉庫から発送されて段ボールで自宅に届き、使い終わったらまた段ボールに入れて送り返すようなサービスがあるかと思います。

TULUは、同様にロボット掃除機やプリンター、VRヘッドセットなどを24時間即時に借りることができるサービスです。

HPのトップ画像を上に貼っていますが、宅配ロッカーのような棚が設置されており、ユーザーはスマホから申し込みロッカーにものを取りに行って使うような形になります。

またレンタルだけでなく、販売もできるようになっており、日用品なども提供可能です。

導入イメージとしては、アパートのエントランスなどに設置して、アパートの住人に提供されることを想定しています。

②【RentRedi】賃貸バックオフィス効率化(SeriesA)

設立:2016年

今回調達金額:$12M

調達総額:$17M

リード投資家:K1 Investment Management

サービス内容等:

テナント募集、テナントの与信審査、契約書管理、賃料回収、物件会計管理、メンテナンスを効率化するサービスになります。

バックオフィス全般いけるような感じになっているのですが、おそらく重要な価値として位置づけられているであろうものが、賃料回収になります。(明らかにトップページでの説明が多い)

延滞なく家賃回収を行うべく、サービス側ではテナントに対してクレジットカード払いや、銀行送金だけでなく小売店での現金払いなどのオプションにも対応しており、小売店での支払いはウォルマート、セブンイレブン、ウォルグリーンなど全米9万店舗で支払うことが可能です。

また、支払いの延滞をしないインセンティブとして、クレジットブーストという機能を提供しています。簡単にいってしまうとクレジットスコアを高めてくれるものです。

rent rediのアプリを使って家賃を支払うことで、スケジュール通りに家賃支払いを行うとrent rediが消費者信用調査機関のTransUnionに対し報告をすることで、クレジットスコアが上がっていくというものになります。

(クレジットスコアは1ヶ月程度で改善が見られるらしい)

③【Playhouse】動画型不動産ポータル(Seed)

設立:2020年

今回調達金額:$2.8M

調達総額:$2.9M

投資家:Y Combinator他

サービス内容等:

随分前からTikTokで不動産会社が賃貸の部屋情報を動画で上げてるのをよく見かけるかと思います。Playhouseは、それをベースに不動産用に仕上げたサービスといった感じです。

基本的に賃貸ではなく、売買をメインにしたサービスです。

動画で、物件映像や外観、周辺環境などがまとめられており、TikTokと同様に上下スワイプで別の物件を見ることができます。

もちろん全ての情報が動的なわけではなく、物件の詳細情報や同じエリアにある物件のmap情報などは当然静的に掲載されていて、これまでの不動産サイト同様に条件検索などもできるようになっています。

④【Realthy】不動産業者向けアフィリエイト(Pre-seed)

設立:2021年

今回調達金額:€500K

調達総額:€500K

リード投資家:不明

サービス内容等:

調達はユーロになってますがカリフォルニアの会社になります。

不動産仲介などを行う業者さん向けアフィリエイトサービスを提供しています。

クライアントに対して、Realthyが用意している不動産関連保険やインターネットサービス、インテリアデザイナー、引越し業社を紹介し、クライアントが利用することでコミッションが入るようになっています。

アメリカでは住宅購入者が次回住宅を購入する際に以前使った業者に再度依頼する割合が11%しかないようです。一方で、クライアントとの関係を良好にするためにすでに多くの投資を行なっているようで、収入を得ることだけでなく、クライアントに対して、購入以外の面でもサポートができることでより満足度を高めようという狙いもあるようです。

編集後記

個人的に今回一番面白かったのは、1つ目に紹介したTULUでした。

宅配型ではなくロッカーから直接提供するということで、レンタルならではの往復送料による利益率の圧迫を抑えているのかなと思ったりしました。

一方で、ある程度有限の棚のキャパに対して、しっかりとニーズのあるものを用意できるか、機会損失をどの程度減らすことができるのか、そのあたりの調整コストがむしろしんどくならないのか気になるところですが、新しいアプローチだなと思いました。

また、2つ目で紹介したrent rediですが、賃料回収の部分に特徴があるといったご紹介をしたと思うんですが、実は4月に同じような賃料回収を延滞なく行うためのサービスを提供している会社がファイナンスをしています。

周辺サービスまで提供しているかしていないかに差はあるのですが、賃料回収の仕組みやテナント向けのインセンティブはほぼ一緒でした。

サービス内容によっては、仕組み的に限界があり、提供価値を上げれる限界がありながらも、真似をしようと思えばできてしまうというものがこのサービスに限らずあると思います。今後どのようにポジションを取って勝っていくのかとても参考になるような気がするので、引き続き追いかけてみたいなと思います。

今回は、冒頭で少し、経済指標の話を入れてみました。

そのせいでボリュームがいつもより少し多くなってしまったんですが、アメリカに限らず欧州も利上げが現実味を帯びてきていて、一方で日本は利上げの予定がないという中で経済的な変化で生まれる新たな課題やニーズがあると思います。

そのあたりも注意しながら、今後出てくるPreSeed~Seedのファイナンスを見ていきたいなと思います。

-----------------------------------------------------------

ファーストラウンドを中心に事業に関するディスカッションや資金調達に関するご相談をとてもとても、それはとてもお待ちしております!

プロダクトのないアイデア段階でも全然大丈夫です!

事業領域も幅広にお待ちしてます!

もしご興味のある方はTwitterのDMオープンしておりますのでこちらから、その前にどんなとこに投資をしていたり、どんな領域に興味を持ってるか知りたいと言う方は下記のnotionをご覧ください!記載してる注力領域以外にも投資させていただいてますのであまり気にせずお声がけください!

この記事が気に入ったらサポートをしてみませんか?