JIP-9:流動性防衛のためのInterceptor導入(24年11月12日)

本記事はJitoのガバナンスフォーラム JIP-9: Adopt Interceptor Liquidity Defense(2024年11月12日)の日本語訳になります。

本記事は、情報提供を目的としたものであり、投資の勧誘を目的としたものではありません。暗号資産への投資は、価格変動のリスクなど、多大なリスクを伴います。投資の最終決定は、ご自身の判断で行ってください。

要旨

このJIPは、Jito DAOがオープンソースのInterceptorプログラムを導入し、その設定項目に関する管理権限を持つことを承認するものです。

Interceptorは、分散型取引所における偏った流動性がもたらす悪影響から、SPLステークプールのリキッドステーキングトークン(LST)を保護するために開発されたプログラムです。Jito DAOが導入するInterceptorは、JitoSOLステークプールへのステークアカウントの預け入れを監視し、そこから発行されるJitoSOLの受け取りに対して、時間経過とともに低減する手数料を設定します。

この仕組みにより、ステークアカウントを通じてJitoSOLを発行し、即座にその引き出しを必要とするユーザーやプロトコルに対して、新たな手数料が発生することになります。ただし、この手数料はステークアカウントを介したJitoSOLの発行にのみ適用され、通常のSOLからの発行には手数料も待機時間も発生しません。これにより、偏った取引フローを抑制する効果が期待できます。

Jito DAOは手数料率と待機時間の両方を管理します。当初は、手数料率を10%に設定し、この手数料は10時間(エポックの約20%に相当)かけて徐々に減少していく予定です。

動機

4月14日、JitoSOLの価格が、その本来の適正価値から大きく乖離しました。さらに、価格がKaminoのJitoSOL-SOLボールトの流動性範囲を超えて変動しました。このKaminoボールトは、JitoSOL-SOLペアの主要な流動性供給源となっています。そのため、ブラックスワン(予期せぬ重大事象)のような状況下でボールトの範囲を超えてしまうと、重要な流動性が突然利用できなくなり、Solanaエコシステム全体に影響を及ぼす可能性があります。これを受けて、Jito財団はこの事象についてのデータ分析を開始しました。

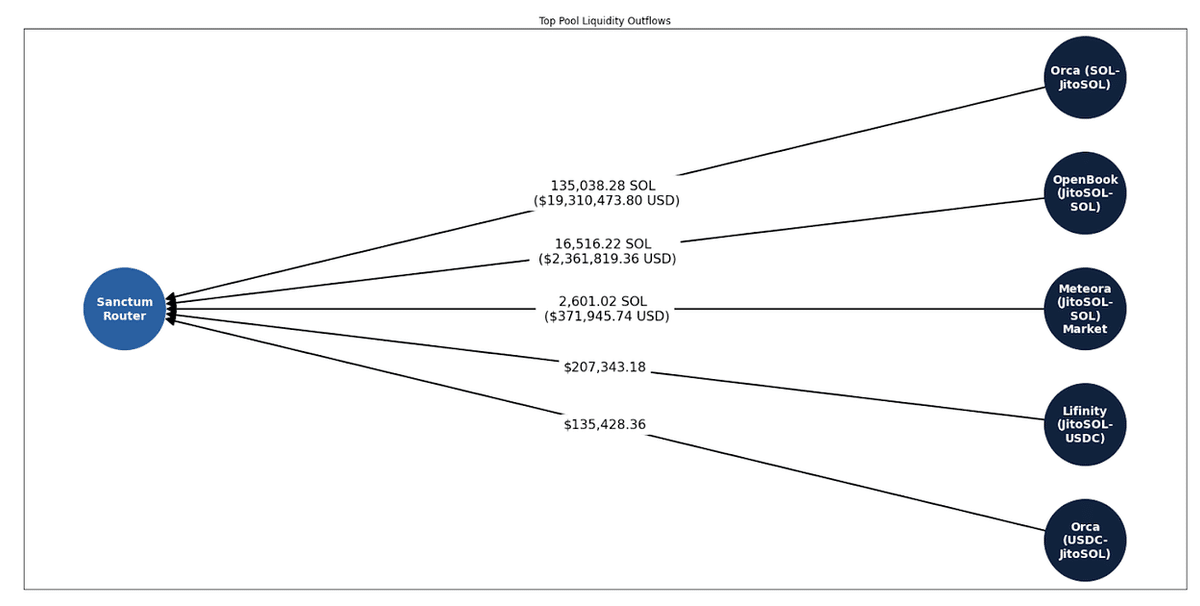

調査の結果、この範囲逸脱の主な要因として、Sanctumルータープログラムから発生した一連の取引が特定されました。これらの取引により、OrcaのJitoSOL-SOLプールから1,100万ドル以上のSOL流動性が流出しました。この流動性の流出には、270万ドル、200万ドル、180万ドルの取引が含まれており、これらはすべてJitoSOL以外のLSTポジションの清算によるものでした。

その後、Jito財団は2024年9月におけるSanctumルータープログラムから発生したすべての取引を分析する調査を実施しました。その結果、このプログラムが大量の有害な取引フローの発生源となっていることが判明しました。

調査によると、9月中にSanctumルータープログラムを介して28,626件の取引が成功裏に実行され、そのうち20%がJitoSOLの流動性を利用していました。しかし、JitoSOLの直接的な売買(スワップ)を目的とした取引はわずか3%に過ぎませんでした。

JitoSOLが単なる流動性の仲介役として機能している取引の例として、以下のようなケースが挙げられます:ユーザーがJupiterを使用して取引を作成し、50bpsのスリッページ制限付きでapySOLをSOLにスワップすることを希望しました。Jupiterは、これを即時に実行する唯一の方法としてSanctumルーターを通じた取引を特定し、以下の取引が実行されました:

JupiterがユーザーのapySOLのコントロールを得て、Sanctumルーターを起動

SanctumルーターはapySOLをバーンし、同等のJitoSOLを発行

新たに発行されたJitoSOLを使い、OrcaのJitoSOL-SOLプールで即時の流動性を確保し、JitoSOLをスワップしてプールからSOLの流動性を引き出す

これは、ソーシャライズされた(意図せず他の目的=他のLSTスワップ、に共有・利用されてしまっている)流動性の典型的な例です。Jito DAOの資金によってKaminoボールトを通じてインセンティブが付与されているOrcaのJitoSOL-SOLプールが、JitoSOLユーザーやJito DAOに実質的な価値をもたらすことなく、JitoSOLプールから流動性を奪う取引の対象となっています。

この有害な取引フローは現在も継続的に、しかも大規模に発生しています。9月の純流動性流出を見ると、Sanctumルーターを通じてJitoSOLプールから約2,600万米ドルの流動性が流出しています。

この有害なフローは、圧倒的にJitoSOLユーザーの不利益となり、他のLSTに利益をもたらしています。

ソーシャライズされた流動性に起因する有害なフローには、以下のような複数の負の外部性があります:ペッグ乖離リスク、下方レンジ圧力、インセンティブの不整合、利回りの低下、統合リスク

1. ペッグ乖離リスク

ソーシャライズされた流動性は、JitoSOLをペッグ乖離の影響を受けやすくしてしまいます。JitoSOL-SOLのデルタ(価格差)の安定性は、その有用性の重要な柱です。市場のストレス時でも適正価格での流動性が確保されていることを知れば、保有者はより高い信頼を持てます。さらに、このデルタの安定性は、変動の激しい市場での清算に流動性を必要とするマージン取引プロトコルとのDeFi統合にとって極めて重要です。

ペッグ乖離を防ぐために使用できる総JitoSOL流動性をXとすると、以下の2つのシナリオが考えられます:

シナリオ1(ソーシャライズされた流動性の場合):

X < (JitoSOLのアンステーク + Sanctumルーターを経由する市場LSTのアンステーク)の場合にペッグ乖離が発生

シナリオ2(個別の流動性の場合):

X < (JitoSOLのアンステーク)の場合にペッグ乖離が発生

ソーシャライズされた流動性の代表的な過去の例として、USTの崩壊がUSDTのペッグ乖離を引き起こしたCurve 3poolの事例があります。

2. デルタレンジへの下方圧力

これまでの観察では、ソーシャライズされた流動性がJitoSOL-SOLのデルタを広げることが分かっています。これは、有害なフローが常にJitoSOLをSOLにスワップし、その後のプールの再調整をアービトラージボットに依存しているためです。

この継続的なデルタの拡大は、JitoSOLを手放すユーザーに不利益をもたらします。また、ソーシャライズされた流動性は、ブラックスワンシナリオ発生時の流動性バッファーを薄くすることを意味します。

3. インセンティブの不整合

複数のJitoSOL-SOLプールは、Kaminoボールトを通じてインセンティブが付与されています。これらのインセンティブは、DeFiにおけるJitoSOLのポジションを強化するために流動性を深めることを目的としています。

ソーシャライズされた流動性により、競合するLST間のスワップをより効果的にするためにインセンティブが意図せず使用され、最終的にJitoSOLユーザーの体験を悪化させ、JitoSOLと直接競合するプロトコルに利益をもたらしています。

4. 利回りの低下

ステークアカウントの預け入れは、JitoSOLに追加の再調整圧力を生みます。これらの預け入れがJitoSOLの委任戦略と一致しない場合、預け入れと同じエポックでアンステークされたアカウントは一時的に利回りを受け取れず、すべてのJitoSOL保有者に悪影響を及ぼします。

5. 統合リスク

JitoSOLのインセンティブ付きプールがレンジを外れる事例は、DeFiおよび中央集権型取引所のリスク管理分析に影響を与える可能性があります。これがソーシャライズされた流動性によって発生する場合、最も流動性の高いLSTとしてのJitoSOLの地位(そのため重みや上限で優遇されることが多い)が精査の対象となります。

結論として、最大かつ最も流動性の高いLSTとして、JitoSOLはソーシャライズされた流動性から何の利益も得ておらず、実際にはJTOインセンティブを通じて意図せずに競合他社に利益をもたらしています。JitoSOLは、継続的で組織的なバンパイアアタックの標的となるのではなく、ブラックスワンシナリオにおいて最も堅牢なLSTとして、その流動性の深さから完全な恩恵を受けるべきです。

Interceptorは、JitoSOLユーザーとJito DAOがDeFiにおける主導的地位からプロトコルの恩恵を完全に享受できることを確実にします。

主要用語

Jito DAO:

Jitoエコシステムを統治する分散型自律組織

JitoSOL:

Jitoエコシステム内のステークされたSOLを表す、Solanaのリキッドステーキングトークン

Interceptor:

即時のステークアカウント請求に対して手数料を導入することで、有害なフローの原因となる行為を特に対象とし、SPLステークプールLSTを保護するために設計されたオープンソースプログラム

ソーシャライズされた流動性:

JitoSOL向けに意図された流動性が、代わりに競合するLST間のスワップを促進するために使用される状況。これによりJitoSOLの有用性と安定性が低下し、ペッグ乖離リスク、価格の下方圧力、利回りの低下などの外部性が生じます

有害なフロー:

JitoSOLを犠牲にして競合する資産に利益をもたらす流動性の動き。この流動性の流れは通常、分散型取引所やJitoSOLプールをスワップに使用するプロトコルから発生し、本来のユーザーのためのJitoSOLの有用性と流動性を低下させます

Sanctumルーター:

JitoSOLプールに影響を与える有害なフローの主要な発生源として特定された分散型取引所のルーティングプログラム

仕様

本提案は、JitoがInterceptorコードのインスタンスを採用することを承認するものです。これは、ステークアカウントの預け入れから即座にJitoSolを必要とするユーザーやプロトコルに手数料を課すことで、有害なフローを抑制することを目的としています。

Interceptorは、JitoSOLプールのステーク預け入れ権限として機能します。ステークアカウントを預け入れる際、ステークされたアカウントは直ちにJitoSOLに変換され、Interceptorプログラムが所有する中間トークンアカウントに移転されます。その後、ユーザーのJitoSOLを請求する2番目の指示を実行できるようになり、その時点でDAOが設定した手数料パラメータに基づいて手数料が課されます。

完全に権利確定したJitoSOLの請求は誰でも実行可能で、良好なユーザー体験を確保するためにキーパーボットによって実行することができます。

Interceptorによって徴収された手数料は、Jito DAOのトレジャリーに送られます。

この提案が可決され、デプロイメントが成功した後、Jito DAOは手数料と手数料期間の両パラメータの管理権限を引き継ぎます。Interceptorの初期パラメータは、10時間かけて線形的に減少する10%の手数料に設定される予定です。

利点とリスク

利点:

JitoSOLの流動性の向上

インセンティブが意図した関係者と目的に流れる

新たな手数料収入の創出

リスク:

一部のステークアカウントの移転は有害なフローによるものではなく、これらのユーザーに対してInterceptorがユーザー体験に悪影響を及ぼす可能性がある

成果

この提案が可決されると、Interceptorコードが導入され、以後永続的にDAOによって管理されることになります。さらに、DAOはJitoSOLステークプールのstake_deposit_authorityを、stake_deposit_authorityが所有するプログラム導出アドレスに設定し、すべてのステーク預け入れをこのプログラムを通じて実行するように制限します。

コスト概要

この提案によるDAOへの直接的なコストは発生しません。

いくつか質問があります:

Interceptorコードの開発者は誰なのでしょうか?Exo Techについては聞いたことがありません。提案者や他のJitoのコア開発者は彼らを知っているのでしょうか?また、そのプログラム/コードの機能性や使用方法について直接的な議論は行われましたか?

Interceptorは監査を受けていますか?もし受けていないのであれば、このコードは大量に流入するステークアカウントへのアクセスと管理権限を得ることになるため、採用の前提条件として監査を実施すべきではないでしょうか。

この提案は追加のキーパー(維持管理プログラム)を必要とするようですが、これによりJitoの保守負担が増加することになります。また、どのようなインセンティブが提供されるのでしょうか?

この変更は、様々なボット、dapp、ウォレットで使用されている可能性のあるweb3.jsやspl-stake-pool JSバインディングなどの既存の連携に何らかの支障をきたすことはありませんか?

taylor-exoによる投稿

laineの質問1に対する返信:こんにちは@laine、私はExoの共同創業者の一人のTaylorです。私たちは2020年からスマートコントラクト(他のプロダクトも)の開発を行ってきたSolanaコミュニティのエンジニア集団です。以前に設立や貢献していた他のプロジェクトから移行した後、当社Exoを通じてJitoのような素晴らしいチームと協力し、彼らの開発スケジュールの加速を支援することを決めました。私たちは、OPが言及したInterceptorプログラムの研究開発についてJito財団と協力して取り組んでいます。

laineの質問2に対する返信:このコードはまだ監査を受けておらず、現在も開発中で初期レビューの段階です。コードは来週中には完成する見込みです。監査のスケジュールは現時点では未定ですが、私が知る限りでは近々計画される予定です。

laineの質問4に対する返信:はい、spl-stake-poolプログラムのDepositStakeまたはDepositStakeWithSlippage命令を使用している任意のSDKにとって、これは破壊的な変更となります。InterceptorプログラムはPDA(プログラム導出アドレス)を通じてstake_deposit_authorityとなり、これらの命令の両方のエントリーポイントとなります。

一部のステークアカウントの移転は有害なフローによるものではなく、これらのユーザーに対してInterceptorがユーザー体験に悪影響を及ぼす可能性がある

最近あったPhantomとの統合のUXにはどんな影響があるのか?

調査によると、9月中にSanctumルータープログラムを介して28,626件の取引が成功裏に実行され、そのうち20%がJitoSOLの流動性を利用していました。しかし、JitoSOLの直接的な売買(スワップ)を目的とした取引はわずか3%に過ぎませんでした。

私の視点からすると、もしこれが核心的な問題なのであれば、既存の連携を破壊したりjitoSOLの発行に関するユーザー体験を変更したりしない、代替的な解決策も検討すべきだと考えます。

提案する代替案(相互に排他的ではなく、複数を実施可能):

Sanctumがルーターを修正し、Jito DAOに向けた手数料を含めることに同意する。この手数料は2つの目的に役立ちます:

jitoSOLの流動性を経由するルーティングを抑制する(ルートが高価になるため)。

実際に使用されたルートから収益を得て、それをjitoSOL/SOLの深い流動性のさらなるインセンティブとして活用する

JitoとSanctumが共同で流動性にインセンティブを付与し、バックストップ流動性を確保するコストをSolana上のすべてのLSTで社会化する

これらは本提案の核心的な懸念に対処できると考えられる2つのアイデアに過ぎません。より広範なSolanaコミュニティが協力し、これらの選択肢を批評し、さらにあらゆる代替解決策を提案することを期待したいと思います。

この変更はJitoとJitoSOLの保有者にとって理にかなっていると思います。オンチェーン上でトークンの流動性を構築し維持することは、決して簡単な作業ではありません。Jito財団/DAOはこれを真剣に受け止め、より多くの成長とjitoSOL保有者のためのDeFiの機会を支援するために、流動性の構築に多大な投資を行ってきました。

JitoSOLの保有者は、JitoSOLの売買を行うために健全な流動性に依存しています。Jito以外の活動やイベントによる影響から流動性プールの脆弱性を低下させることは、前向きなステップであり、DeFiにおけるjitoSOLの保有/使用の価値提案を強化することになります。

@laine

これらは良い指摘であり、その情報をJIPに必ず追加します。

これは、現在のPhantomのステークアカウント変換クエストなどの既存の連携を破壊することになりますが、@taylor-exoが言及したように、修正は比較的簡単なはずです。

@andrew

JitoSOLの有害なフローに対して何らかの手数料が必要であることについては、認識が一致していると思います。深い流動性はペッグ乖離のシナリオから保護します。9,000万ドル以上の流動性は、特にLSTの総TVLが流動性を供給・インセンティブ付与しているLSTの量に比べて大きく成長している状況では、極めて価値があります。

私たちの意見の相違は、誰が手数料を管理すべきか、そしてどのレイヤーで管理すべきかという点にあると思います。私たちの観点からは:

バンパイアアタック(流動性の略奪)はプロトコル化されています

Jito Networkの防衛もプロトコル化されるべきです

継続的な攻撃が緩和され、Jito DAOが意思決定権を持つことで、流動性を公平に共有するための創造的な方法を構築することがはるかに容易になります

流動性の共有を改善する一つの解決策として、代替的な手数料構造と引き換えにSanctumルーターをホワイトリスト化するInterceptorの更新が考えられます。

しかし、現状はすでに主要な流動性源に悪影響を及ぼし、JitoSOLユーザーに日々の負の外部性を引き起こしています。私は、攻撃を終わらせ、他のプロトコルがJitoSOLの流動性を制御するのではなく、DAOが将来の決定についてプログラム的な制御を確実に持つことに緊急性を感じています。

SanctumのFPです、私の意見を共有させていただきます。

SanctumをJitoSOLの流動性に対する「攻撃」として描くのは簡単ですが、実際にはギブアンドテイクの関係があります。SanctumはSanctum Reserveで400,000 SOL(1億ドル以上相当)以上を提供しており、これはJitoSOLを含むすべてのLSTに開放されています。これによってjitoSOL-SOLのペッグ維持に貢献しています。さらに、ルーターは一方通行ではなく、jitoSOLがmSOLやbSOLなど他の大規模LSTの流動性にアクセスすることも可能にしています。

@Andrewの提案は良いものだと思いますし、Jito DAOと以下について検討することを歓迎します:

1. Sanctumがルーターを修正し、Jito DAOに向けた手数料を含めることに同意する。この手数料は2つの目的に役立ちます:

1. jitoSOLの流動性を経由するルーティングを抑制する(ルートが高価になるため)。

2. 実際に使用されたルートから収益を得て、それをjitoSOL/SOLの深い流動性のさらなるインセンティブとして活用する

私は、お互いを排除しようとするのではなく、Jito DAOと協力してSolanaのために双方にメリットのあるステーキングのエコシステムを構築することを強く望んでいます。

手数料と遅延の導入は、同様の制限を課していない他のリキッドステーキングトークン(LST)と比較して、JitoSOLの競争力にどのような影響を与える可能性がありますか?

有害なフローに起因しないステークアカウントに対して、Interceptorはどのようにユーザー体験に悪影響を及ぼすのでしょうか?

ユーザー体験の観点から、手数料はステークアカウントからのJitoSOLの発行にのみ適用され、通常のSOLベースの発行には手数料も時間遅延も発生しないことを、ユーザーに継続的に注意喚起することが重要だと考えます。

さらに、@andrewtが提案したSanctumのルーター修正という解決策に賛成(+1)します。ただし、これは提案された解決策の代替案としてではなく、追加的な対策として実施されることを望みます。