Solanaのイールドファーミング(24年4月12日)

本記事はJitoのブログ記事 Yield Farming on Solana(2024年4月12日)の日本語訳になります。

本記事は情報提供を目的としたものであり、投資の勧誘を目的としたものではありません。暗号資産への投資は価格変動のリスクなど多大なリスクを伴います。投資の最終決定はご自身の判断で行ってください。

本記事では、イールドファーミングとは何か、Solanaでのさまざまな機会、そして重要なリスクと考慮すべき点をみていきます。

イールドファーミングとは何か?

イールドファーミングは、1つ以上のブロックチェーンネイティブなアプリケーションで実行できるROI最適化戦略です。もともとDeFi Summerと2020-2021年の暗号通貨バブルの最中に命名された「イールドファーミング」は、さまざまなプロトコルやネットワークのインセンティブから利益を獲得することを目指す、ブロックチェーンネイティブな金融戦略の総称となっています。

その本質において、イールドファーミングは、単に資産をスマートコントラクトに預けることを意味します。このスマートコントラクトは、取引手数料やインフレトークンの発行などの実際の利回りを通じて、金銭的な報酬を蓄積するようにプログラムされています。イールドファーミングの起源は、SynthetixとCompound Financeにまで遡ることができます。これらのプロジェクトは、流動性とユーザーを自社のプロトコルに誘致するために、ネイティブのガバナンストークンを配布し始めました。この熱狂は高まり、より多くのチームがこれに倣い、さまざまなインセンティブ配布メカニズムを実装してプロトコルを成長させ始めました。今日、イールドファーミングはDeFiの礎石であり、Solanaを含む多くの異なるブロックチェーンやアプリケーションに存在しています。

Solanaでのイールドファーミング - AMM

イールドファーミングの最も一般的な形態は、自動マーケットメーカー(AMM)プロトコルでの流動性提供です。2018年にUniswapによって開拓されたAMMは、スワップする人と流動性供給者(LP)のシンプルな2者間のシステムを利用し分散型取引を促進します。LPは、取引手数料とインフレトークンの発行から利益を得ますが、これはリスクフリーな取り組みからはほど遠いことに注意が必要です。

流動性プールは、取引ペアの2つの資産を常に50/50のバランスで維持するようにプログラムされたスマートコントラクトです。例えば、SOL-USDCは、資産比率が乖離した場合に自動的に流動性を再調整することで、このバランスを維持します。例えば、1 SOL = $100と仮定すると、SOL-USDC流動性プールの資産バランスは、1 SOLと100 USDCで構成され、合計$200となります。1 SOLの価格が$150に跳ね上がると、新しいバランスはそれに応じて調整されなければなりません:1 SOL at $150 + 50 USDC。

AMMでの流動性提供は、一般的なイールドファーミング戦略であり、比較的理解しやすい概念ですが、リスクフリーではないことに注意し、実際そう簡単に触るものでもありません。市場参加者が最後の買い手や売り手となることで在庫リスクを負うのと同様に、DeFiのLPは、流動性プールに資産を保有することと、単にウォレットに保有することの最終的なコストである、インパーマネントロスのリスクに直面します。

SolanaのTVLによるトップAMMは、執筆時点でそれぞれ$618mと$268mを誇るRaydiumとOrcaです。これらのプロトコルは、モデル、資産の種類、手数料の階層によって異なる複数の流動性プールを提供しており、ユーザーは既存のプールから選択して預けることも、独自のプールを作成することもできます。

Raydiumの集中流動性プール

Raydiumは、2022年にローンチされたAMMベースの分散型取引所(DEX)で、直感的なUIでスワップ、流動性提供、イールドファーミングサービスを提供しています。Raydiumの最新の流動性プールモデルは、Uniswap V3によって開拓された集中流動性を活用しており、LPは流動性を提供したい正確な価格範囲を指定することができます。価格が範囲内であれば、LPは取引手数料を獲得します。この設計は、流動性を無制限の範囲に分散させる以前のAMMモデルよりも、より資本効率が良くなるように意図されていました。

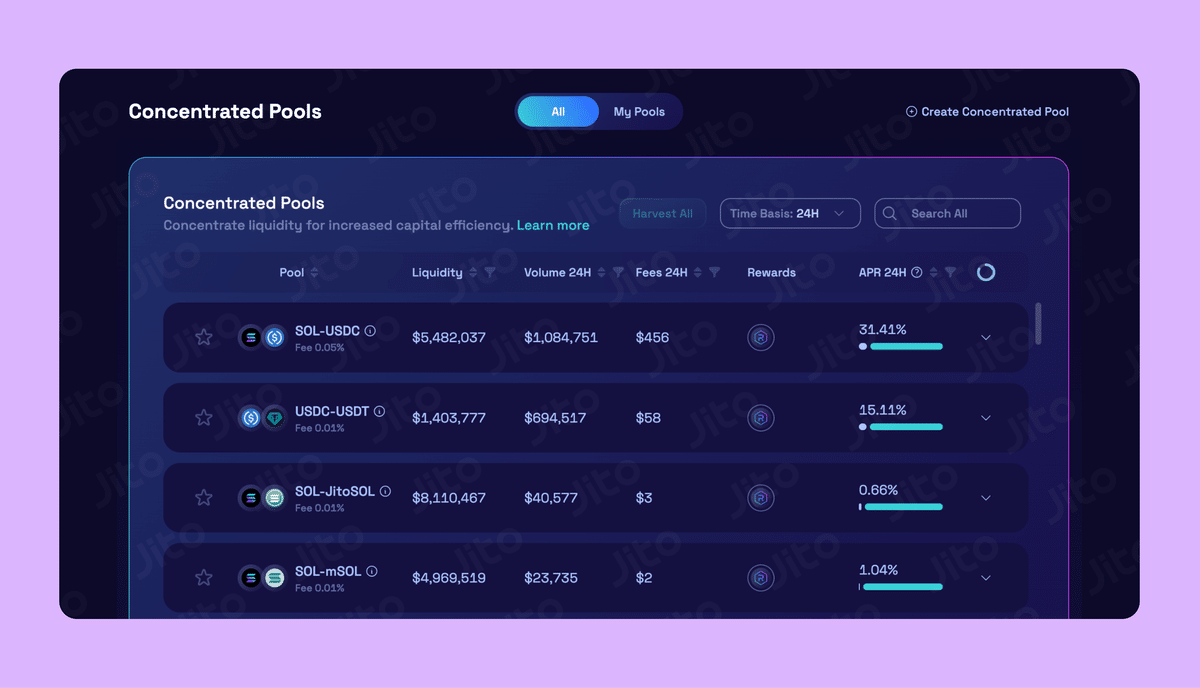

Raydiumの「Concentrated Pools」ダッシュボードでは、ユーザーは各プールの流動性、取引量、収益を確認し、選択した既存のプールに預けたり、右上隅のタブをクリックして新しいプールを作成したりすることができます。

流動性供給者が流動性プールに資金を預けると、預け入れた金額を表すLPトークンを受け取ります。例えば、SOL/USDCプールに1000ドルの流動性を提供した場合、「$1000 Raydium SOL-USDC」トークンを受け取ります。

このLPトークンは、「ファーム」にステーキングすることで、元のポジションでさらに収益を生み出すことができます。流動性プールと同様に、ユーザーは既存のファームに預けたり、新しいファームを作成したりすることができます。

Orca流動性プールについて

Orcaは、Solana上で人気の高いDEXの一つで、シンプルで使いやすいインターフェースとツールを提供しています。2021年にローンチされ、Orcaではトレーダーが資産を交換したり、さまざまな流動性プールに資産を預けたりすることができます。Orcaはまた、集中流動性モデルを採用しており、特定の価格範囲に流動性を提供することで、LPの効率を向上させています。

ユーザーは、Orcaの流動性ターミナルを通じて、Orcaに流動性を預けることができます。

イールドアグリゲーターと流動性供給プラットフォームについて

イールドアグリゲーターは、ユーザーに代わってイールドファーミングのプロセスを簡素化するプロトコルです。これを、イールドファーミングの簡略化と考えるとよいでしょう。DEXアグリゲーターがユーザーに代わって取引を実行するのと同じように、イールドアグリゲーターは、利益最大化戦略を模索します。

Kaminoの流動性Vaults

Kamino Financeは、2022年末にSolanaに登場した流動性ハブで、幅広い構造化された利回り商品を提供しており、現在13億ドル以上の預金を保有しています。多面的なプロダクト拡大の前に、Kamino Financeの主力プロダクトは自動化された流動性Vaultsでした。これらは、ユーザーに代わって集中流動性提供の管理を自動化するスマートコントラクトであり、価格範囲の管理や、LPポジションに自動的に獲得した手数料を回収するなどを行います。

ユーザーは、カテゴリ、資産種類、TVL、取引量、APYで流動性vaultsを表示できます。

Meteoraプール

Meteoraは、Solana上で最も長く存在する流動性プラットフォームおよびチームの一つであり、当初はステーブルコインの流動性プラットフォームであるMercurialとしてローンチされ、その後、Solana上で利回りを得るための金融商品を提供するまでに進化しました。

ユーザーは、幅広い流動性プールから選択し、流動性を提供し、LPトークンを特定のプールに応じてファームにステーキングすることで利回りを得ることができます。流動性提供サービスに加えて、Meteoraはダイナミックレンディングvaultsも提供しており、預け入れられた資金をSolana上のトップレンディングプロトコルに分散することで利回りを生成します。

SolanaLST戦略

イールドファーミング戦略をさらに探求すると、リキッドステーキングにたどり着きます。リキッドステーキングは、TVLで550億ドルを超えるDeFi最大のセクターです。

リキッドステーキングプロトコルは、ユーザーがネイティブトークン(例えばSOL)を預けることで、預け入れ金額に比例する流動的なデリバティブ資産(例えばJitoSOL)を受け取ることができるようにします。この設計は、ステーカーが元の資本を利用して、ベースステーキング利回りの上に追加の利回りを獲得できるため、資金効率が大幅に向上します。

例えば、ユーザーはSOLをステーキングしてJitoSOLを受け取ります。JitoSOLは、約8.20%のAPYを提供する報酬付与型LSTであり、これを前述のプロトコルのいずれかを使用してJitoSOL流動性プールに預けることで、元のステーキングAPYの上にLP手数料を獲得することができます。

結論 - 含まれるリスクと重要な考慮事項

イールドファーミングは、ブロックチェーンネイティブなアプリケーションで実行できるROI最適化戦略です。しかし、革新的なDeFiの展望はリテールユーザーと機関投資家双方のために新しい金融機会を可能にしましたが、同時に関連するリスクを考慮することが重要です。

今日私たちが明らかにしたプロセスに関連する最も一般的なリスクは、次のように要約することができます。

インパーマネントロス: 価格の動きとプールの再調整メカニズムによって引き起こされる、流動性プールに預けられた資産の価値の減少。これは、LPがプールから預金を撤収するときにのみ損失が実現されるため、一時的(インパーマネント)とみなされます。

スマートコントラクトリスク: ブロックチェーンネイティブなアプリケーションは、長年にわたってスマートコントラクトの脆弱性を狙われることが多く、DeFiでは合計58億ドル以上がハッキングされています。ほとんどのチームはサードパーティの監査を受けており、オープンソースであるかどうかに関わらず、スマートコントラクトの脆弱性攻撃は依然として発生する可能性があります。スマートコントラクトに資産を預ける人は誰でも、慎重に考慮すべき重要なことです。

LSTのデペッグ(乖離): 稀ですが、LSTは、大量のLSTが低い流動性のタイミングで売却された場合に、その価値から「乖離」することがあります。例えば、Marinade FinanceのmSOLは、2023年12月12日に大量のステークが売却された後、ペッグから-20%の差異が生じました。LST保有者は、価格がすぐに回復することが多いため、これらの乖離にそれほど反応する必要はありませんが、LSTに対して担保を借りている人は、価格が大幅に逸脱した場合に清算のリスクに直面するため、注意する必要があります。

イールドファーミングは、ブロックチェーンネットワーク上で実行される金融戦略の進化を表しています。これらの戦略は、確立され実証された金融の基礎の上に反復され、分散型でパーミッションレスなプロトコルを通じて提供されます。しかし、人生のあらゆる面と同様に、より大きな報酬にはより大きなリスクが伴います。イールドファーミングに参加したい人は、これらの金融戦略に関連するリスクを理解する時間を取る必要があります。

JitoSOLとJTOを利用した利益最大化の方法については、当社のDeFiページをご覧ください。

免責事項: 本記事の内容は、いかなる場合においても金融アドバイスと解釈されるべきではありません。情報提供のみを目的としています。常に独自の調査を行うことをお勧めします。