2025年税制改正後もiDeCoは満額が良いのか

2024/12/28

早速間違っていたので修正

2024/12/29

Gemini2.0を使った計算に変更。一部サイトでの計算結果と異なるが、ここまでが現時点のAIの限界だとして諦めた。

2024/12/30

今後も同様の計算をすると考え、Excelで計算シートを作成した。

結論

2026年以降に行われるであろうさらなる改悪も織り込み、奥さん分のiDeCoは基本的に現状の掛け金をキープしこれ以上の増額は行わない。

ただ、僕の会社のマッチング拠出は大半を会社が出してくれるので62,000円までかけようと思う。

2025年8月からiDeCoの改良と改悪が同時に実施される。

もはやこの改正は止められないので、少しでも被害を少なくする方法を考えてみる。

ちなみに僕は税金のプロでもなんでもなく、WEB検索とAIを使ってそれっぽい答えを出しいてるだけなので正確性には期待しないでほしい。

また、使用している退職金金額などは適当な数値を採用している。

なお、ここに記載している情報は企業年金がある会社員を対象にしている。

前提

僕は2019年から企業型確定拠出年金とiDeCo(マッチング拠出)で毎月55,000円を積みたてている。(奥さんのiDeCoやNISAも別に積立中)

うちの会社は退職金代わりに企業型確定拠出年金が準備されていることもあり、所謂『退職金』として受け取れる金額は驚くほど少ない。

その代わりこの企業型確定拠出年金とマッチング拠出のほぼ全てを会社が負担してくれており、僕自身は5,000円未満しか支払っていない。

外資なので『自分の事は自分でやってね』というスタンスが基本で、この企業型確定拠出年金とマッチング拠出を運用するかどうか、また、どの資産運用を行うかも含めて自身で行う必要がある。

青線は拠出額、緑棒はリターン含めた総額

2024年12月の拠出金が反映されていないので青線の最後が若干寝ている

2025年税制改正で何が変更になるか

改善点:掛け金が55,000⇒62,000円にアップ

改悪点:これまで5年だった退職金控除リセット期間が10年に変更

上記を受け、改善点と改悪点による影響を試算してみたい。

ただ、忘れてはならないのは、iDeCoには拠出時の掛け金が控除されるという大きなメリットがある。(同時に60歳まで資金拘束のデメリットもある)

年収にもよるが、10-20万円×年数の控除を受けることができる。

この事も踏まえ、トータルのメリットデメリットを総合して判断をしてほしい。

試算1:掛金アップの影響

現在の僕の年齢から退職するまでの期間を想定して計算してみた。

ちなみに僕は65歳まで働きたくないし、なんなら今すぐにでも退職したいと思っている。

毎月の積立金額が55,000円の場合

退職想定時点①のiDeCo想定資産:約1,750万円(より短期)

退職想定時点②のiDeCo想定資産:約2,600万円(より長期)

毎月の積立金額が62,000円の場合

退職想定時点①のiDeCo想定資産:約1,830万円(より短期)

退職想定時点②のiDeCo想定資産:約2,760万円(より長期)

税制改正後にiDeCoと企業年金を満額(62,000円)で行うと、行わない場合に比べてざっくり100~150万円の程度のリターン上乗せが期待できる。

試算2:退職金控除リセット期間が10年に変更になった際の影響

今までは退職金控除リセット期間が5年だったので、退職金控除を使いつつiDeCoを一時金として受け取り、5年後に復活した退職金控除を利用して退職金をもらう事ができた。

しかし、今回の改正で実質的に上記手法が封じられてしまったため、iDeCo+退職金に対して1回のみ退職金控除を使用できるという事になる。

(60歳でiDeCo、70歳で退職金をもらうなら2回控除可能)

実際にどの程度差額が出るのかしらべてみた。

条件

勤続年数:25年

iDeCo:1200万円、1800万円、2700万円

退職金:180万円

退職所得控除の金額:1150万円

退職所得控除額の計算式

勤続20年以下:40万円 × 勤続年数

勤続20年超:800万円 + 70万円 × (A - 20年)

税金の種類

退職所得控除の金額:1150万円

復興特別所得税:所得税額の2.1%

住民税:退職所得の10%

受け取り方のパターン

同時一時金受取(パターン1): iDeCoと退職金を同時に一時金として受け取る。

iDeCo先一時金、退職金後受取(パターン2): 退職金控除を使ってiDeCoを先に一時金として受け取り、退職金控除が復活した10年後に退職金を受け取る。

なぜパターン1を考えるのかというと、例えば60歳で1回目の退職金控除を使った場合、2回目の退職金控除を使えるのは70歳。65歳で1回目を使うと2回目は75歳。

70歳や75歳で多くのお金を受け取っても果たして有効に使えるだろうか。

自慢ではないが、基本的に運動などはしない方なので老後快活に活動できる自信は全くないし、おそらく植物の様に静かに暮らす気がしている。

それならば有効にお金を使える比較的若い時にお金を受け取った方が良いのではないか。

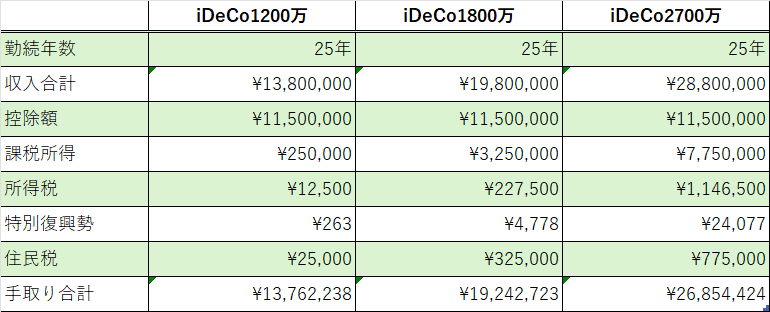

パターン1

iDeCoと退職金を同時に貰った場合。

Geminiで何度か作成をしたが、どうしても計算間違いがなおらないのでExcelで計算シートを作成した。

パターン2

iDeCoと退職金を別々に貰って控除を最大限使った場合。

比較

結果的にiDeCoのみに課税退職所得がかかる事になるので、iDeCo受け取り時の金額差がそのままパターン1とパターン2の差になる。

一括で受け取った場合と分割で受け取った差額は以下の通り最大約30万円。

結論

iDeCo+確定拠出年金が考えられる最大値近く(約2700万円)まで増えた場合でも改正前と改正後では最大30万円程度の差が生じるに留まった。

iDeCo1200万円の場合:差額は約13万円

iDeCo1800万円の場合:差額は約27万円

iDeCo2700万円の場合:差額は約30万円

iDeCoの掛け金が55,000円から62,000円になった際の上げ幅が100-150万円だとすると、ざっくり70-100万円程度のプラスになると思われる。

(加えてiDeCoのメリットの一つである拠出金の所得控除もある)

僕の場合は会社が確定拠出年金とマッチング分のお金(55,000円)のほとんど出してくれており、給料からは5,000円以下しか天引きされていない。

いまは新NISAがあるのでそこまでiDeCoにこだわらなくても良い気がする。

僕の分は満額いれるが、奥さん分は多分満額入れない。

理由としては以下の通り。

僕と奥さん分の新NISAに満額入れている事

iDeCoは途中解約が原則不可であること

iDeCoの制度がややこしいので、万が一僕が先に死んだ場合奥さん一人で適切に受け取る事が難しそう。そのため、奥さん分を23,000円→62,000にアップさせるくらいなら引き出しやすさを優先して(=損を承知で)特定に入れる。

iDeCoさらなる改悪の可能性

最近はリスキリングが盛んに言われるようになってきた。

政府も人員の流動性を高めたいと考えており、現行の退職所得控除を変更を行い、1つの企業に長くいるメリットを減らしたいと考えている。

変更前

勤続20年以下:40万円 × 勤続年数

勤続20年超:800万円 + 70万円 × (A - 20年)

変更後(案)

勤続20年以下:40万円 × 勤続年数

ここを改悪すれば20年以上同一企業に勤めるモチベーションが1つ失われることになり、流動性を担保できるのではないかと考えている様子。

残念なくらい近視眼的で拙速な愚策の極みである。

仮に25年勤務していた人に上記変更を適用すると以下のようになる。

変更前の退職所得控除:1,150万円

変更後の退職所得控除:1,000万円

要は150万円分、余計に課税対象になる。

こうなるとiDeCoをやるメリットは更に失われる。

ただ、拠出金控除と運用益非課税は相当に強力なので、資金拘束のデメリットと併せて天秤にかけて決めてほしい。

おそらく数年以内にこの変更が実施されると思われることから、僕はこれ以上iDeCoへの掛け金を増加させないつもり。

(僕分として62,000円、奥さん分として23,000円はキープ)

ちなみに上記退職所得控除変更が行われた場合、最大30万円程度の手取り減となる。

使用したExcel

1つの条件を計算してくれるサイトはあるが、複数条件を比較してくれるサイトがなかったのでExcelで作成した。

3,4,5行目の青いセルのみ入力可能。

関数も見える様にしてあるので、間違いなどがあればご指摘お願いします。

無いと思いますが、無断転載は禁止です。

使用する際は本記事へのURLを併記ください。

リファレンス

いいなと思ったら応援しよう!