資産5000万円あったら投資はいらない?配当金生活の可能性を探る

準富裕層の基準となっている資産5000万円。

サラリーマンとして到達するには高い給与の企業で共働きで働き40代でようやく達成する水準かと思います。

精神的にも余裕が出てきた頃ではないでしょうか?

老後の豊かな生活を思い描き始めている方も多いかと思います。そして、5000万円あれば豊かな老後生活という夢もかなり現実的なものとなります。

5000万円あれば老後2000万円問題も余裕でクリアしているし投資して増やす必要はないと考えている方もいらっしゃることと思います。

しかし、折角5000万円という資産があるのであれば豊かな老後を目指すべきです。

さて5000万といえば、元本が大きい分、正しい資産運用をすれば資産は大きく伸びます。

そして、間違った運用をすればあっという間に減少してしまいますので慎重に投資先は選びたいものです。

今回のポイント

老後の豊かな生活をするにはいくら必要なのか?

結局投資は必要なのか?

投資をするとするならどこが魅力的なのか?

老後に必要な生活費とは?2000万円問題の背景と落とし穴を徹底解説!

2019年に話題を呼んだ老後2000万円問題ですが、この金額の根拠は比較的シンプルな計算から導き出されたものです。元となっているのは総務省の統計データで、これによると高齢無職世帯の月間不足額は54,519円とされています。これを年間に換算すると約65万円になり、65歳から95歳までの30年間この不足が続くと仮定すると、最終的に必要な金額は約2000万円に達するという計算です。

ただし、この算出の元となったデータは2017年のもので、現在の生活環境や今後の物価変動を踏まえると、2000万円が本当に適正かどうかは再考する必要があります。

これは明らかに地方の方も東京の方も含めた平均的な数値です。

東京で豊かな老後を送ろうと考えた場合の生活費の内訳を賃貸を行なっている場合と持ち家の場合で調整したものが以下となります。

賃貸の場合に必要な老後資産は約5000万円で、賃貸の場合は約9300万円となります。

ただ、30歳で家をかったとするなら90歳時点では築60年となり、既に限界を迎えています。

つまり1億円の資産をもって老後を迎えることができれば豊かな老後を送ることができるということです。

5000万円を1億円にふやすために、やはり最も有力な選択肢は投資ということになります。

もう一度5000万円を形成しようと思うと、途方もない道程となるかと思います。

5000万円を1億円に増やせば精神的余裕をもった配当金生活を送ることができる

1億円あれば配当貴族への投資で安定した配当金生活を送ることができます。

配当貴族とは25年以上連続で配当金を増額している銘柄です。日本には殆どありませんが米国には数多くの配当貴族が存在しています。

ちなみに50年以上連続で配当金を増額している銘柄は配当王といいます。

配当貴族や配当王は現時点では基本的には配当利回りが低いです。

しかし、毎年配当金額増加するので将来的には元本に対して非常に高い配当金を享受することができるようになります。

以下の例をご覧ください。

50年前に株価500円の時に配当利回り2%で配当王銘柄を購入したとします。

すると50年後には配当金は200円になっており、配当利回りが40%になっているということになります。

持ち値に対して配当利回りが上昇していくので精神的余裕を持って配当金生活を送ることができますね。

人生100年時代に老後30年と考えると、65歳時点で配当貴族に投資をしていけば老後生活は全く苦労なく過ごすことができるようになります。

1億円で3%程度の配当貴族銘柄に投資をすれば税後で年間240万円の配当金を得ることができます。

年金と合わせることで都内の賃貸の場合でも生活経費を賄うことが可能となります。

さらに年間240万円の配当金は毎年増加していくので精神的にも余裕が毎年でてくることになります。以下は代表的な配当貴族銘柄です。

参考にしていただければと思います。

配当利回りが高い企業は斜陽産業に多くなっています。

配当利回りが4.5%を超える銘柄は業績不振で株価が下落していることで結果的に高い利回りになっている可能性もあります。

例えばAT&Tの株価推移は以下となります。右肩下がりですね。

配当金生活を目指すなら、2%-4%の配当利回りを持つ銘柄を老後に向けて分散投資することをおすすめします。

企業は稼いだ利益を、事業拡大や株主還元(配当金や自社株買い)に使います。もし企業が事業に投資して利益を大幅に拡大できる見込みがある場合は、事業投資に力を注ぎます。結果的に、事業が成功し利益が拡大すれば、株価上昇とともに株主にも還元されるのです。

一方で、企業が高い利益を期待できる投資先を見つけられない場合、配当金や自社株買いを通じて直接株主に還元することが一般的です。配当金生活を安定させるためには、安定した配当を続ける企業に投資することが鍵となります。

参考:AT&Tの株価推移

大きな成長をする企業は基本的には事業投資に振り向けます。高配当企業は成熟産業や斜陽産業に多いのはこのためです。

コラム:準富裕層から富裕層に駆け上がる難易度は高くない

以下の野村総研のグラフはお馴染みかと思います。

準富裕層の基準は金融資産5000万円ですが富裕層の基準は意外にも1億円という基準です。

たった、2倍なのです。そして資産運用を行うことで資産を2倍にすることで決して難しいことではないのです。

年率4%で運用しても18年、年率10%で運用すればわずか8年で達成することができます。

では実際にどのような投資先が魅力的なのかという点についてお伝えしていきたいと思います。

真っ先に投資先として紹介されがちな投資信託は魅力的!?

「投資信託」は日本でもっとも馴染み深い投資先なのではないでしょうか?

筆者も実家の両親や祖父母からよく投資信託についての質問を受けます。

投資信託は『金融機関が非常に儲かる』仕組みである為、日本中の銀行窓口や証券会社の営業員を通して積極的に販売されています。

銀行は近年の低金利環境下で金利の利ザヤで儲けることが出来ていません。

収益の獲得する幅を広げる為に積極的に儲かる投資信託を販売しているという厳しい事情もあるのです。

参考:金融機関

アクティブ型とパッシブ型投信

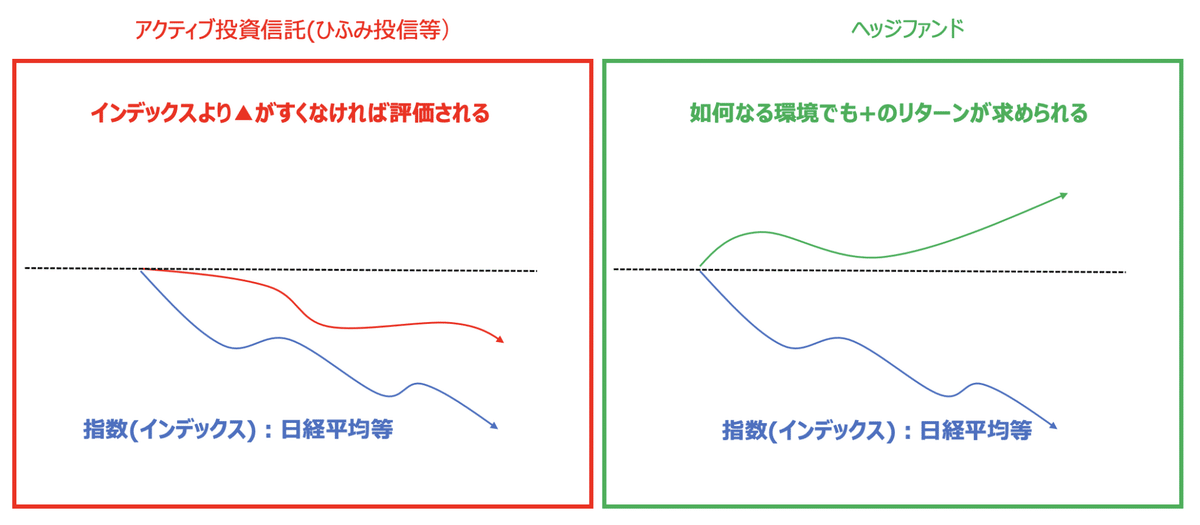

投資信託で儲ける為に、金融機関が積極的に販売しているのが「アクティブ型」の投資信託です。

対象となるインデックスを「ベンチマーク」としてベンチマークに対してプラスのリターンを求める投資信託です。

TOPIXのリターンが年間5%であれば、6%を目指すといった具合です。

TOPIXや米国S&P500インデックスのような指数に連動する「パッシブ(インデックス)型」の投資信託とは異なります。

パッシブ型はTOPIXに連動する設定であれば、TOPIXのリターンが年間5%であれば運用リターンは5%になります。

アクティブ型の投資信託はインデックスに対して高いリターンを求めるという名目で、パッシブ型の投資信託より高い手数料を徴取することができます。

調査費、人件費などなどが含まれているイメージです。

アクティブ投信に投資をして、高い手数料を取られたとしても高い成績を残してくれれば全く問題ありません。

しかし、日本の投資信託は手数料が高くなれば高くなるほど成績が悪くなるという投資家にとって踏んだり蹴ったりの結果となっています。

参考:東証公式