【企業分析】コストコの財務力、低価格と高収益の秘密

株価847.810(06/12 16:00)

①損益計算書分析

売上高の推移

コストコの売上高は一貫して増加しています。特に2020/08以降の成長が顕著で、2021/08には前年同期比17.5%の増加を記録しました。これは、新型コロナウイルスのパンデミック中に需要が高まったことが影響していると考えられます。2022/08、2023/08もそれぞれ15.8%、6.8%と増加を続けており、売上高の増加傾向は続いています。

営業利益と税引前利益の動向

営業利益も売上高と同様に増加しています。特に注目すべきは、2020/08以降の成長率で、2021/08には前年同期比23.4%の増加を記録しました。税引前利益も同様の傾向を示しており、安定した利益成長が見られます。

当期利益の推移

当期利益も一貫して増加しており、特に2021/08には前年同期比25.1%の増加を記録しました。2022/08、2023/08もそれぞれ16.7%、7.7%と増加を続けています。利益率の向上が伺えます。

一株当たり利益(EPS)の推移

EPS(1株当たり利益)も順調に増加しています。2007/08の2.37USDから2023/08の14.16USDまで、着実に成長しています。特に、2021/08以降の成長が顕著で、投資家にとって魅力的なポイントとなるでしょう。

全体評価

コストコは、売上高、営業利益、税引前利益、当期利益、EPSのすべての項目で一貫した成長を示しています。特に、パンデミック中の需要増加による売上高と利益の大幅な増加が見られ、強力な成長企業としての位置を確立しています。

長期的な視点で見ても、安定した成長を続けており、財務状況も健全です。このような企業は、投資家にとって魅力的であると言えるでしょう。ただし、過去のパフォーマンスが将来の結果を保証するものではないため、投資を検討する際には、今後の市場動向や競争環境なども考慮することが重要です。

注意点

外部環境の変化:消費者の購買行動の変化や経済状況の悪化など、外部要因による業績への影響も考慮する必要があります。

競争環境:競合他社の動向や新規参入者の影響も注視する必要があります。

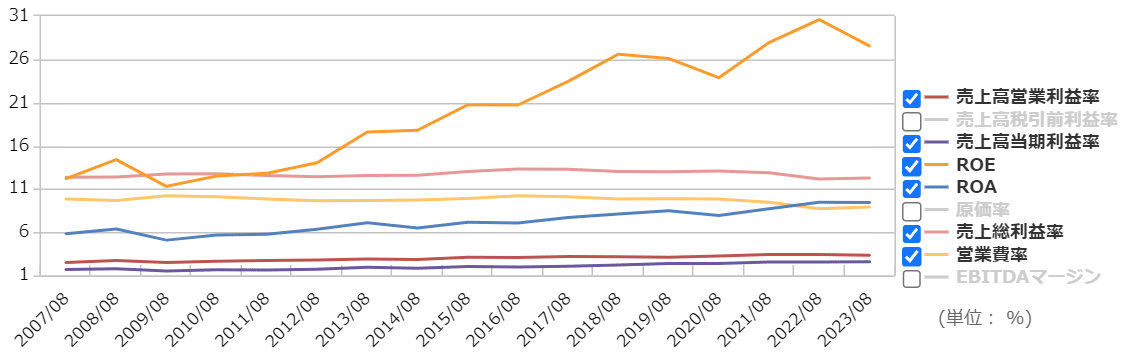

1. 収益構造の分析

売上原価と売上総利益

コストコの売上原価は全期間で安定して約87%前後となっています。売上総利益(Gross Profit)は売上高の約12-13%であり、利益率も安定しています。

売上原価の安定性:87%前後で安定しており、コストコのビジネスモデルが持続可能であることを示しています。

売上総利益の安定性:売上原価が高い分、売上総利益率が低いですが、これはディスカウント業態の特性であり、安定した利益率を保っています。

営業費用と営業利益

営業費用は売上高の約9.5-10.2%で推移しています。一方、営業利益は売上高の約2.5-3.4%を占め、近年やや上昇傾向にあります。

営業費用の安定:営業費用の割合が約10%で安定しており、コスト管理が行き届いていることを示しています。

営業利益の上昇傾向:2015/08以降、営業利益率は3%以上を維持しており、経営効率の向上が見られます。

税引前利益と当期利益

税引前利益と当期利益の推移も安定しており、税引前利益率は約2.4-3.5%、当期利益率は約1.5-2.6%です。

利益率の安定:利益率が安定しているため、財務基盤がしっかりしていることが示唆されます。

利益の成長:特に2021/08以降、利益率がやや上昇しており、収益性の改善が見られます。

2. 効率性の指標

ROE(株主資本利益率)とROA(総資産利益率)

ROEとROAは両方とも増加傾向にあり、特に近年の成長が顕著です。

ROEの上昇:2022/08には30.6%と高水準に達しており、株主資本に対する収益性が非常に高いことを示しています。

ROAの安定性:ROAも9.5%に達しており、資産の効率的な運用が行われていることを示しています。

EBITDA(利払い・税金・減価償却前利益)

EBITDAは売上高の約3.4-4.4%で推移し、全体的に安定しています。

EBITDAの安定性:安定したEBITDA比率は、企業のキャッシュフローが安定していることを示しており、財務健全性を示唆しています。

3. 総合評価

成長性

コストコの売上高、利益、ROEなどの成長率は全体的にポジティブで、特に2020/08以降の成長が顕著です。パンデミック中の需要増加をうまく取り込み、業績を伸ばしています。

収益性

売上原価が高いため売上総利益率は低めですが、営業利益率、税引前利益率、当期利益率は安定しており、特に営業利益率が近年上昇傾向にあります。

効率性

ROE、ROA、EBITDAが安定して高水準を維持しており、資本や資産の効率的な運用ができていることが示されています。

安定性

売上原価、売上総利益、営業費用の割合が長期間にわたり安定しているため、ビジネスモデルの安定性が確認できます。特に、コスト管理が行き届いており、利益率の安定化に寄与しています。

投資判断のポイント

ポジティブ要因:安定した売上高成長、高いROEとROA、堅調な利益成長。

リスク要因:売上原価が高いため、競争激化や原材料費の上昇など外部要因による影響が懸念されます。

減価償却費

減価償却費の概要

減価償却費は資産の使用による価値の減少を計上するための費用です。コストコでは対売上高比率が0.8%-1.1%と安定しており、これは同社の資産が適切に維持管理されていることを示しています。減価償却費の安定は、資産の使用寿命や維持管理が効率的に行われていることを示唆します。

投資評価

ポジティブ: 減価償却費が対売上高で安定しており、資産管理が適切に行われていることを示す。

ネガティブ: 比率が増加している場合、資産の劣化や高価な資産の購入が原因となる可能性があり、将来のキャッシュフローに影響を与えるかもしれません。

設備投資

設備投資の概要

設備投資は、新しい資産の取得や既存の資産の改善に使われる資金です。コストコの設備投資対売上高比率は1.7%-2.2%で推移しており、資産の更新や新規投資が継続して行われていることを示しています。

投資評価

ポジティブ: 設備投資の対売上高比率が安定しており、企業の成長や効率化のための投資が適切に行われていることを示す。

ネガティブ: 過度な設備投資は、資本効率の低下やキャッシュフローの圧迫を招く可能性があります。

研究開発費

研究開発費の概要

コストコのビジネスモデルでは、研究開発(R&D)よりもオペレーショナルな効率やコスト管理に重点が置かれているため、R&D費用の計上はありません。

投資評価

ポジティブ: ビジネスモデルに即してR&Dを必要としないことがコスト効率を維持する要因となっている。

ネガティブ: イノベーションの欠如や長期的な競争力の低下のリスクがあるかもしれませんが、現状のビジネスには影響が少ないと考えられます。

総合評価

投資活動と資産管理

安定した減価償却費: これは資産が計画的に使用され、寿命が適切に管理されていることを示しています。

設備投資の適切性: 設備投資が対売上高で1.7%-2.2%と安定しており、成長や運営効率のための資産投資が適切に行われていることを示します。

R&Dの非重点化: ビジネスモデルに即してR&D投資を必要としない戦略が効果的に機能していると見られます。

投資判断のポイント

ポジティブ要因: 安定した減価償却費と設備投資は、資産の有効利用と将来的な成長を支える要因です。

リスク要因: 過度な設備投資は慎重に見守る必要があります。また、ビジネスモデルが変化した場合にR&Dの欠如が課題になる可能性があります。

②貸借対照表分析

資産

資産の評価

流動資産の増加: 流動資産は、2014/08の17,588百万ドルから2023/08の35,879百万ドルまで、ほぼ2倍に増加しています。これは、コストコがより多くの現金及び現金同等物や棚卸資産を保持していることを示しています。特に、現金及び現金同等物は2014/08の5,738百万ドルから2023/08の13,700百万ドルへと大幅に増加しています。

非流動資産の増加: 非流動資産も同様に増加しており、有形固定資産(主に店舗や倉庫などの資産)の増加が顕著です。これは、設備投資を通じて成長基盤を強化していることを示します。

負債・純資産

負債の評価

負債の増加: 総負債は2014/08の20,509百万ドルから2023/08の43,936百万ドルまで増加しています。これは主に流動負債の増加によるもので、短期的な債務が増加していることが伺えます。

流動負債の管理: 流動負債の割合が高いものの、売上の増加や現金同等物の保有により、資金繰りの管理ができているようです。

純資産の評価

株主資本の増加: 株主資本も増加傾向にあり、特に2021/08から2023/08にかけて大きく伸びています。これにより、企業の財務基盤が強化されています。

総合評価

財務健全性

資産の増加: コストコの総資産は順調に増加しており、特に流動資産の増加が顕著です。これは、企業の資金繰りや運転資金の充実を示しています。

負債の管理: 負債も増加していますが、流動資産の増加や利益の蓄積により、バランスシートは健全に保たれています。

資本構造

株主資本の増加: 株主資本の増加により、企業の資本構造が強化されており、株主価値の向上が図られています。

流動性の強化: 現金及び現金同等物

が増加しており、短期的な支払い能力も高い状態を維持しています。

投資判断のポイント

ポジティブ要因: 資産の増加、流動資産の充実、株主資本の増加は、企業の成長と安定性を示しています。

リスク要因: 負債の増加には注意が必要であり、特に短期的な債務管理を注視する必要があります。また、非支配持ち分の減少は内部構造の変化に留意する必要があるかもしれません。

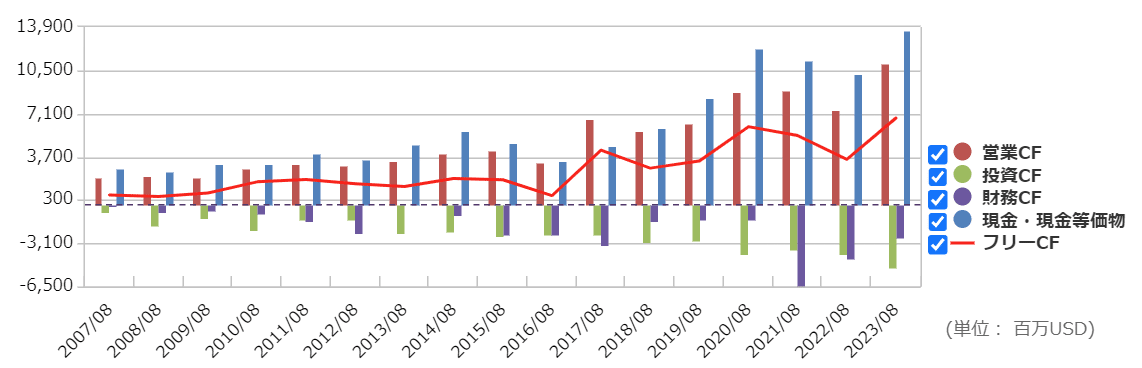

③キャッシュフロー計算書分析

キャッシュフローの概要

キャッシュフローの評価

営業キャッシュフロー(営業CF)

営業キャッシュフローは、主にコアな事業活動から得られる現金です。コストコでは、営業CFが一貫して増加しており、特に2020/08以降は大幅に増えています。2023/08には11,068百万ドルに達し、企業の収益力と営業活動の効率性を示しています。

ポジティブ: 安定的かつ増加傾向の営業CFは、企業の本業から十分な現金を生成していることを示しています。

リスク要因: 営業CFが減少する兆しが見られた場合、ビジネスの根本的な問題が存在する可能性があるため、注意が必要です。

投資キャッシュフロー(投資CF)

投資キャッシュフローは、主に資本支出(CAPEX)や長期資産の取得・売却に関連する現金の流れです。コストコの投資CFは、基本的にマイナスで推移しており、成長や設備投資に多額の資金を投入していることを示しています。

ポジティブ: 一貫した投資CFのマイナスは、企業が成長のための設備投資を積極的に行っていることを示しています。

リスク要因: 過度な投資はキャッシュフローを圧迫し、資金繰りに影響を与える可能性があるため、投資の効率性が重要です。

財務キャッシュフロー(財務CF)

財務キャッシュフローは、主に借入、返済、配当、株式の発行・買戻しなど、財務活動に関連する現金の流れです。コストコの財務CFは年度によって変動しており、借入と返済や配当金支払いなどが含まれています。

ポジティブ: ネガティブな財務CFは、返済や株主還元が進んでいることを示しており、企業の健全な財務運営を反映しています。

リスク要因: 借入の増加や配当支払いの過度な増加は、財務の柔軟性を損なう可能性があるため、バランスが必要です。

現金及び現金等価物

現金及び現金等価物は、企業の即時の支払い能力や流動性を示します。コストコは現金及び現金等価物が大幅に増加しており、2023/08には13,700百万ドルに達しています。

ポジティブ: 現金及び現金等価物の増加は、企業の流動性を高め、経済的な不確実性に対する耐性を示しています。

リスク要因: 現金を過度に保持することは、成長機会を逸する可能性があるため、適切な資本配置が求められます。

フリーキャッシュフロー(FCF)

フリーキャッシュフローは、営業CFから投資CFを差し引いた値で、企業が自由に使えるキャッシュを示します。コストコのFCFは、2007/08の691百万ドルから2023/08の6,745百万ドルまで増加しており、企業のキャッシュ創出能力の高さを示しています。

ポジティブ: 増加するFCFは、企業が健全なキャッシュ創出能力を持ち、成長のための再投資や株主への還元が可能であることを示しています。

リスク要因: FCFが減少すると、将来の成長投資や配当政策に影響を与える可能性があるため、注意が必要です。

総合評価

財務健全性と投資判断のポイント

キャッシュ創出能力: 営業CFとFCFの増加は、企業の収益性とキャッシュ創出能力の高さを示し、ポジティブな評価ができます。

積極的な投資: 投資CFが一貫してマイナスであることから、成長や設備投資に力を入れていることが確認できます。

安定した財務管理: 財務CFは変動しているものの、借入と配当のバランスを取りながら、財務運営が健全であることが伺えます。

高い流動性: 現金及び現金等価物の増加は、短期的な支払い能力や流動性を強化しています。

【総合価値評価】

ここから先は

¥ 300

よろしければサポートお願いします!頂いたサポートはクリエイターとしての活動費に使わせていただきます!