エンジェル税制を分かりやすく徹底解説|税理士事務所HERITAGE

今話題のエンジェル税制について分かりやすく解説しました。

これを読めばエンジェル税制が何なのかが分かり、今企業が何をすべきかがはっきりします!

1.エンジェル税制とは何か?

エンジェル税制とはベンチャー企業に対する投資の促進を図るために、投資を行った個人投資家に適応される税制上の特例措置です。

税制を利用することによって、エンジェル投資家にはかなりの節税ができるというメリットがあり、企業側は「税優遇」をアピールすることで投資家からの資金調達が有利になるというメリットがあります。

2.エンジェル税制でどのくらい節税されるのか?

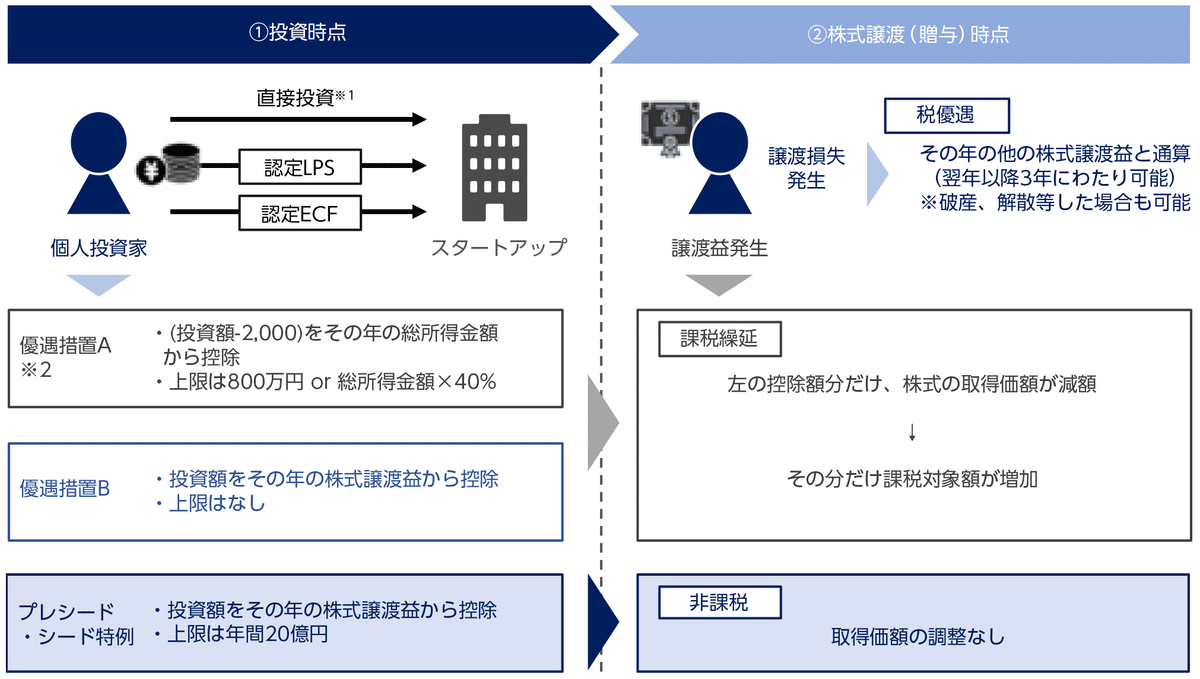

優遇措置A・B・プレシードシード特例のどれに適用されるかで、節税金額・節税対象が異なります。

優遇措置Aは対象企業への投資額-2000円を総所得から控除

優遇措置Bは対象企業への投資額全額をその年の株式譲渡益から控除

プレシード・シード特例は、対象企業への投資額全額をその年の株式譲渡益から控除&対象企業への株式を譲渡した際にも非課税

優遇措置Bは実質的に課税の繰延(税金の支払いを延長させている)ですが、プレシード・シード特例は株式を譲渡する際にも非課税となるのが違いとなります。ただし、プレシード・シード特例は非課税となる分要件も厳しくなってきており、どれを適用させるのかは、その企業の状況や戦略によって変わってきます。

経済産業省が出している公式のデータ※によると、

優遇措置A:11社

優遇措置A-2:2社

優遇措置B:3社

となっており、Aを適用する会社が多いです。

やはりAは総所得が控除されるということで、控除する金額が大きいのが一因です。弊社の事例でも、Aを適用するケースが多いです。

※https://www.meti.go.jp/policy/newbusiness/angeltax/jizenkakunin241010.pdf

具体的に節税される金額

具体的な金額を計算した例は以下のようになります。

この税制を利用すれば投資家側はエンジェル投資をすることで、大きく節税をすることができます。

3.エンジェル税制の申請手続きの流れ

主に以下の流れで手続きを行います。

大まかな流れとしては、一度Wordファイルなどの電子データで書類作成を行い、作成された書類にも不備がないことが確認でき次第、紙の書類で本提出する形式となっています。

申請内容の確認

事前確認制度を利用するか、払込後確認を行うのかなど申請内容を都道府県の担当者とやりとりしながら決めていく。申請書類の作成

提出すべき書類を順次作成する。申請書類の仮提出(電子データ)

作成した申請書類を電子データにして、メールやクラウドで都道府県の担当者に送り、内容に間違いがないかを確認してもらう。申請書類の本提出(郵送)

全ての書類の仮提出が終わり、不備がないことが確認できれば、郵送によって各都道府県へ書類を提出する。確認書の取得

申請書類の提出が完了し、都道府県の手続きが終わり次第、確認書が発行される。企業側は発行された確認書を投資家に送付することで、投資家が確定申告の際に税制適用を受けられる。

最も時間がかかるのが2〜3にかけての申請書類の作成&仮提出になります。まず、都道府県側の担当者によるチェックに時間がかかります。その上、書類が必要要件を満たしていないと差し戻されるケースも往々にしてあり、都道府県側と何度もやりとりをしなければいけない場合が多いです。

そのため、スケジュールには余裕を持って申請手続きを行いましょう。

4.エンジェル税制を適用するためには?

数多くのエンジェル税制を行なってきた視点から、エンジェル税制を適用するためにすべきことを解説します。

まずそもそもとして、申請手続きは早めに行いましょう。年々エンジェル税制を適用させようとしている企業が増加している中で、申請先である都道府県側のキャパが間に合っていないというのが現状です。加えて、都道府県側の審査も厳しくなっていっており、申請書類も差し戻しされることも多いです。

そのため、申請には早くて2ヶ月、長いと3〜4ヶ月ほどかかります。

申請の要件を確実に満たしており、書類を完璧に作成できれば2ヶ月程度で申請を完了できる場合もあります。しかし、多くのケースでは審査をパスできるような書類作成ができていないため、何度も書類を差し戻され、結果的に何度も都道府県側とやりとりすることになり、申請期間が伸びてしまいます。

特に東京都はスタートアップの企業数も、断トツで多いので他県と比べてもかなり時間がかかります。

そのため、2・3月になってから申請するのでは、はっきり言って間に合わないです。今記事を見てくださってる方はまだ間に合うラッキーな方だと思うので、申請を早めに行なっておきましょう!

事前確認制度といって、投資を受ける前に確認を受けることができる制度もあります。この制度を利用して、エンジェル税制の適用されていることが保証された状態で投資を受けるのがベストでしょう。

エンジェル税制に適用されることが前提でエンジェル投資をされた場合、つまり投資された後に申請をして、要件を満たしていなかった、、、みたいになると投資家とのトラブルに発展してしまう可能性も高いです。

申請をしたのに結局投資を利用しなかった場合に失うものは、申請のために費やした労力と少しの手間、もしくは専門家に依頼する場合でも数万円の料金で済むという点からも、投資を受ける可能性があるのであれば申請するべきだといえるでしょう。

ただ、そもそも要件を満たしていない場合もあるので、まずは自社が要件を満たしているかチェックしましょう!

適用するための要件は?

ここからは要件を満たしているのか、満たすにはどうすべきかについてです。

要件の一覧は以下の通りです。こちらは、優遇措置A・B、プレシード・シード特例のどれに適用させたいかによっても変わってきます。

企業の設立年数やフェーズ、投資家の意向によって要件は多岐に渡るため、東京都や経済産業省のサイトや資料を参考にしてみてください。

【企業要件】

要件1 特定の株主ないし特定の株主グループの保有する株式数の割合(持株割合)が5/6を超えないこと

要件2 大規模法人ないし大規模法人グループの所有に属さないこと

要件3 未上場・未登録の株式会社で、風俗営業等に該当しないこと

要件4 中小企業であること

要件5 企業の設立経過年数に応じた要件をみたすこと

【個人投資家要件】

要件1 金銭の払込みにより、対象企業が新規に発行した株式を取得していること

要件2 同族会社判定の基礎となる株主ないし株主グループに属さないこと

要件を満たすにはどうすればよいか?

では実際に申請していく上で、どのような点がポイントとなるのでしょうか。一例を挙げて解説していきます。

多くの方がつまずくポイントはスタートアップとしての新規性です。

以下は優遇措置Aの設立経過年数の要件ですが、この要件の中に「新事業活動従事者」というキーワードがよく出てきています。

新規事業活動従事者とは、きちんとスタートアップとして新規性のある事業を行なっている人がいるのかどうかを確かめるためのものです。

この要件に当てはまるためには、「新事業活動従事者の略歴、担当業務内容」を記載した資料を提出する必要があり、以下のようにその人の経歴や何をやっているかを詳しく記入しなければいけません。

年々、この部分の審査が厳しくなってきており、スタートアップとしての新規性をアピールした内容を盛り込んで、具体的かつ詳細に書かないと審査が通りづらくなってきています。場合によっては、日報などの提出を要求されることもあります。

経済産業省・東京都が公開している資料やサイトを基に必要書類や要件などを詳しく読み込んで、審査に通るような書類を作成していきましょう。

(1)「略歴」(学歴や職歴)の記載のポイント 新事業活動従者はある程度の「専門的な知識」や「専門的な実務経験」が必要とされる業務を担当するので、略歴はその専門的な知識や専門的な実務経験をどのようにして習得したのかが分かるように記載してください。

(2)「担当業務内容」の記載のポイント ①新事業活動従者は誰が担当しているのか、②その方はどのような新事業活動を行っているのかを「具体的かつ詳細」に記載してください。②については特に、どのような新規性のある製品やサービスを開発しているのか、また その新製品や新サービスを販売するためにどのように新しい販路を開拓しているのかを「具体的かつ詳細」に記載していただきますよう、お願いいたします。

https://angel-tax.metro.tokyo.lg.jp/document/pdf/kn.pdf

5.よくある質問

よく問い合わせを受ける質問とその回答について以下にまとめました。参考にしてみてください。

法人による出資は対象か?

→エンジェル税制は個人投資家によるスタートアップへの投資限定であるため、法人による出資は対象外です。

新株予約権(J-KISS)は対象か?

新株予約権のひとつに J-KISS(シリコンバレー型の新株予約権)があり、主にシード期の資金調達において近年利用されています。通常の新株予約権のように権利を行使して株式を取得した際にある一定額の金銭の払込がある場合にはエンジェル税制の減税効果があります。

令和6年度税制改正により、個人投資家が発行会社の株式を取得する際に、新株予約権の行使日(新株予約権の行使日)でエンジェル税制の全ての要件を満たす場合、一部の新株予約権の取得に要した金額も、税制の対象に含めることとなりました。ここで重要なのは、以下のポイントです。

対象となる新株予約権:取得時に払込を行う新株予約権(いわゆる有償新株予約権であり、J-KISS等)です。

適用開始日:2024年4月1日以降に新株予約権を取得した場合のみ対象となります。2024年3月31日以前に権利取得した場合は対象外です。

適用の条件:経済産業大臣の認定を受けた少額電子募集取扱業者(ECF)経由の投資については、令和6年度税制改正による本措置の適用を受けることはできません。

税制適用タイミングの例

以下の図は、有償新株予約権を取得した際の税制適用のタイミング例を示しています。

新株予約権の取得

例えば、2024年5月1日に1,000万円で新株予約権を取得した場合、この時点では税制適用は受けられません。権利行使を使い株式に転換

その後、権利行使を行い株式に転換した際、税制の要件を満たしていれば、取得時の払込金額1,000万円も含めて株式取得年の所得に対する確定申告で適用を受けることができます。

種類株式(優先株式)による投資

種類株式(優先株式)による投資は対象となります。例えばVCにA種株式を発行し、エンジェル投資家にも同じA種株式を発行した時にはエンジェル税制が適用されます。

優遇措置AとBの併用はできるのか?

投資家は同一銘柄については優遇措置Aと優遇措置Bの両方を利用することはできません。一方で、銘柄が異なる場合においては、それぞれ優遇措置A、優遇措置Bを選択して利用することが可能です。

エンジェル税制の対象外となる投資手段は何なのか?

エンジェル税制が適用されるのは金銭の払い込みによって投資が行われた場合のみです。そのため、他人から譲り受けたり、デットエクイティスワップや不動産など現物出資による取得、相続による取得、債務の出資金への振替などの代用払込による取得などは税制優遇の対象とはなりません。

エンジェル税制はふるさと納税に影響を及ぼすのか?

優遇措置Aでは寄付金控除として合算して計算されるため、ふるさと納税の上限額に影響を及ぼします。ふるさと納税は所得税と住民税、エンジェル税制は所得税で計算されるなど様々な条件が絡み、上限額の計算は思った以上に複雑となります。影響度合いも様々であり、一概にこうだと断定することができません。

そのため、信頼できる税理士に一度相談してみると良いです。

6.エンジェル税制の無料相談について

税理士事務所HERITAGEでは、エンジェル税制の適用に関して、不安な点や疑問点がある方、急いで申請を行いたい方へ向けて無料相談を実施しています。

エンジェル税制は個々の事情に応じて、必要書類や要件、スケジュールなども異なってきます。税理士事務所HERITAGEでは、エンジェル税制の申請を多数行なっており、要件や必要書類、申請の進め方についても企業ごとの状況に応じて詳しくお話しすることができます。

ぜひ一度無料相談をご利用ください。

また、合わせて税制の申請代行も行なっていますのでお気軽にお問い合わせください。

*今回は、あくまでもエンジェル税制の概要・手続きについて、大まかな目安を示したものにすぎません。本記載方法のご案内を参考にされたことにより、万一損害等が生じた場合には一切の責任を負いませんのでご了承ください。

エンジェル税制に関するお悩みがあればぜひ一度ご相談下さい。