2025年3月期 第1四半期 決算説明会のアーカイブ動画と書き起こしを公開しました。

こんにちは、スペースシャワーSKIYAKIホールディングス株式会社(東証スタンダード:4838)のIR担当です。

2024年8月27日に2025年3月期 第1四半期 決算説明会を開催いたしました。

当日の様子をアーカイブ動画にて公開しておりますので、是非ご覧くださいませ。

決算説明会アーカイブ動画

▼決算説明資料

▼目次

01:07 エグゼクティブ・サマリー

05:43 2025年3月期 1Q 連結業績

08:32 会社概要

09:45 セグメントについて

11:38 PMIの進捗と事業トピックス

22:15 質疑応答

また、当日の決算説明会の内容について本記事にて書き起こしでもお伝えします。こちらも是非ご一読ください!

決算説明会書き起こし

■登壇者

林吉人(代表取締役共同社長)

小久保知洋(代表取締役共同社長)

アジェンダ

小久保

皆様こんばんは。本日はお忙しい中、当社決算説明会をご視聴いただきまして、誠にありがとうございます。

それでは早速ですが、2025年3月期第1四半期の決算説明会を始めさせていただきます。本日の出席者ですが、共同代表の私、小久保と林でご説明をさせていただきます。どうぞよろしくお願いいたします。

まず、本日の流れですが、最初に決算説明資料に基づき説明を行いまして、最後に質疑応答という流れを予定しております。質疑ですが、ZoomのQ&Aのアイコンからテキストにてご質問いただきますよう、よろしくお願いいたします。

本日のアジェンダですが、このようになっておりまして、説明の都合上、公表している決算説明資料とは順番を少し入れ替えておりますのでご了承ください。それでは、エグゼクティブサマリーの方から説明させていただきます。

エグゼクティブ・サマリー

林

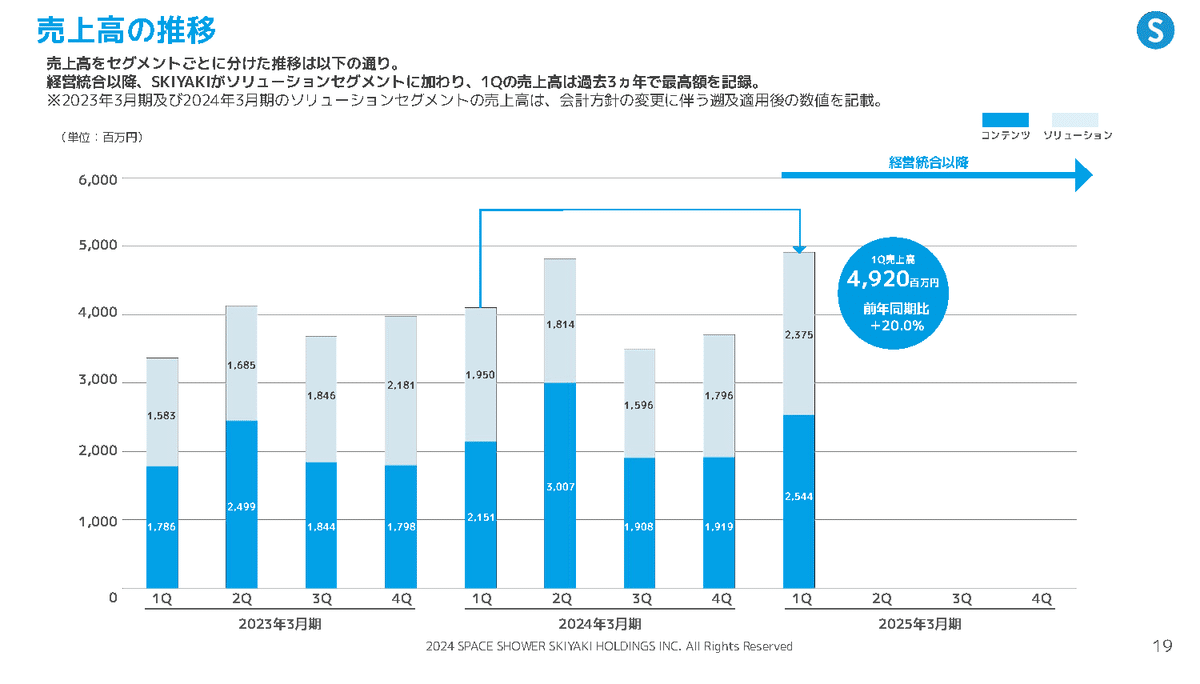

はい、林でございます。よろしくお願いします。それでは、エグゼクティブサマリーから始めたいと思います。まず最初に、本資料の前年同期の数字は、2024年3月期のスペースシャワーネットワークの数字になっておりますので、その点だけご留意いただければと思います。第1Qの連結売上高は49億2,000万円、前年同期比20%増と言う結果でございました。

営業利益は2億3,300万円で1.2%増、四半期純利益は1億5,300万円で3.5%減となっております。また、本年度からEBITDAを重要な経営指標として記載させていただいております。コメントに記載の通り、EBITDAは営業利益に減価償却費とのれんを加えたものになりますが、当四半期でいえば、4億3,400万円ということで、前年同期比47%増という結果でございました。

業績予想

続きまして、2025年3月期、今年度の通期の業績予想についてご説明いたします。売上高が195億7,800万円で、前期比21%の増加を見込んでおります。営業利益は7億6,800万円で24.4%増、当期純利益につきましては4億600万円で45.1%の増加を見込んでおります。EBITDAは14億2,100万円で46.5%の増加となっております。中段の営業利益のところですが、昨年度の6億1,800万円から今年度の業績予想が7億6,800万円になっておりますので、この間の数字の増減について次ページで説明させていただきます。

前年度比増減主要因と一次費用を除外した収益力

昨年度、スペースシャワーの営業利益は6億1,800万円でしたが、この中に前年度に計上した統合一次費用が1億4,000万円ほど入っておりました。本年度、スペースシャワーネットワークに関して、増加する営業利益が1.35億円、SKIYAKIが新しく加わることで増加する営業利益が3.6億円ということになっております。

一方で、経営統合によってのれん及び無形固定資産の償却費が2億4,500万円ほど、年間で発生いたします。また、今年の9月末にオフィスを統合する関係で、本年度も統合やオフィス移転に関する一時費用が2億4,500万円ほど発生しますので、この加算減算を含めて最終的に7億6,800万円という数字となっております。

ご覧いただいている通り、経営統合の一次費用を除くと約10億円の営業利益になりますので、統合した新生スペースシャワーSKIYAKIホールディングスとしての正常収益力としては、10億円前後の営業利益がスタートラインとご理解いただければと思います。

経営統合によるコストメリットの実現

続いて、統合に伴うコストメリットですが、これまで双方が計上していた上場維持コスト、これが統合により削減できる効果が約2,800万円で、オフィスを統合することで賃料その他付帯費用が削減できる効果が5,400万円ということで、合計で8,200万円のコストメリットが現時点では確定しております。

資料の上段にもあります通り、今年上期の間は二重家賃等々が発生しますので、この8,200万円の効果がそのまま通年で出るのは、2025年度以降になるとご認識いただければと思います。また、ここに共有している数字は、あくまで今の時点で確定してるものだけですので、今後も統合によって効率化・適正化が図れるものについては、順次コストメリットの追求をしていきたいと思います。それも確定次第、業績予想に反映していきたいと考えております。

1Q業績サマリー

続いて、第1Qの連結業績ですが、先程エグゼクティブサマリーで記載した通り、売上高が49億2,000万円という結果でございました。営業利益についてですが、ウォーターフォールでも説明した通り、今年度は前年度と比べてのれんや無形固定資産の償却費が新しく発生することや統合やオフィス移転に関する一時費用が発生することなどにより、前年度とほぼ横ばいの1.2%増という結果になっております。経常利益と四半期純利益、EBITDAについては記載の通りでございます。

売上高の推移

売上高について、今日この後説明させていただきますが、統合後の開示セグメントは、コンテンツセグメントとソリューションセグメントに分けて開示をすることにしております。今ご覧いただいている棒グラフの下側の濃いブルーの方がコンテンツセグメントで、第1Qは25億4,400万円の売上高になっています。上段のペールブルーの方がソリューションセグメントで23億7,500万ということで、昨年の第1Qと比べると20%の売上増加と言う結果になっております。今後は、この売上セグメント区分に応じて売上の推移をトレースしていきたいと思っております。

株主還元

続きまして、株主還元ですが、現時点ではスペースシャワーSKIYAKIホールディングスとしては、旧来のスペシャネットワークが掲げていた「長期的安定的配当の継続」という配当方針を継承しておりますので、当期に関しては1株当たりの配当金を10円とさせていただいております。

ただ、株主還元や配当方針は、会社にとっても株主の皆さんにとっても非常に重要な事項だと認識しておりますし、経営統合によって利益水準も増加していくことを見込んでおりますので、11月に公表する予定の中期経営計画の中で、配当や株主還元についての新しい考え方についてはお示ししていきたいと考えているところでございます。

エグゼクティブサマリーと第1Qの業績結果については以上になります。

会社概要

小久保

続きまして、ここから私、小久保の方から説明させていただきます。改めて会社概要ですが、4月1日にホールディングス化しまして、現在、連結の従業員が352名となっております。主な連結子会社がSKIYAKI、スペースシャワーネットワークをはじめとしたご覧の会社がございます。

ミッション

それからミッションですが、「EMPOWER ARTISRTS & CREATORS, ENRICH FAN EXPERIENCE」というものを掲げておりまして、アーティスト、クリエーターの皆さんとともに良質なコンテンツを提供するということと、幅広いジャンルの皆様が活躍できるように、利便性の高いソリューションを提供していくことで、このミッションを達成していきたいと考えております。

事業概要

事業概要は後にもう少し詳しくご説明しますが、こういった様々な事業を通じて、右側にありますように、いろんなステージにいらっしゃるアーティスト、クリエイターの皆さんに適したサービスを提供していきたいと考えております。

セグメント区分について

セグメント区分について、改めて定義からご説明をさせていただきます。

まず、コンテンツセグメントですが、自社で企画プロデュースするオリジナルコンテンツをユーザーに提供する事業と再定義しております。これは元々のスペースシャワーが行っているイベント事業であるとか、ライブハウス事業をはじめとして、インフィニアが運営を行っているあっとほぉーむカフェなどが含まれているセグメントになります。

それからソリューションですが、クライアントの課題解決のためにサービス提供を行う事業と定義をしまして、SKIYAKI、コネクトプラスがやっているファンクラブ事業それにまつわるプラットフォーム事業というものと、右側に記載があります、ディストリビューション、アライアンス、 映像制作といった事業などがございます。

統合に伴うセグメント区分の変更

それぞれの会社の旧セグメントと新セグメントのマッピングは記載の通りになっておりまして、今回、セグメントを再定義したことによって、入りくりはあるんですが、今後はこういった定義で事業を行っていくということをご理解いただけたらと思います。

事業モデル説明

それから、事業モデルの説明についてですが、多種様々な事業がございますので、その右側にどういった内容かという概要を記載しておりまして、一番右側にその事業を支えるKPI、売上構成を記載しております。こういった形で売上がどのように成り立っているかということをご確認いただければと思います。

そして、コンテンツとソリューションの構成比に関しましては、それぞれ大体半々ぐらいの構成比になっているという状況になります。

統合に関するスケジュール

それでは、ここから統合に関するスケジュールについてご説明をいたします。既に4月1日にホールディングスが成立しておりまして、8月9日に第1四半期の決算発表を行っております。

現在、オフィス移転を絶賛作業中で、9月末頃を目途にオフィス移転を計画しております。これによって、両社のスタッフが一同に会することでシナジー効果を加速させていきたいと考えております。それから、11月中旬に第2四半期の決算発表を予定しておりまして、ここに向けて中期経営計画の発表をさせていただきたいと考えてます。

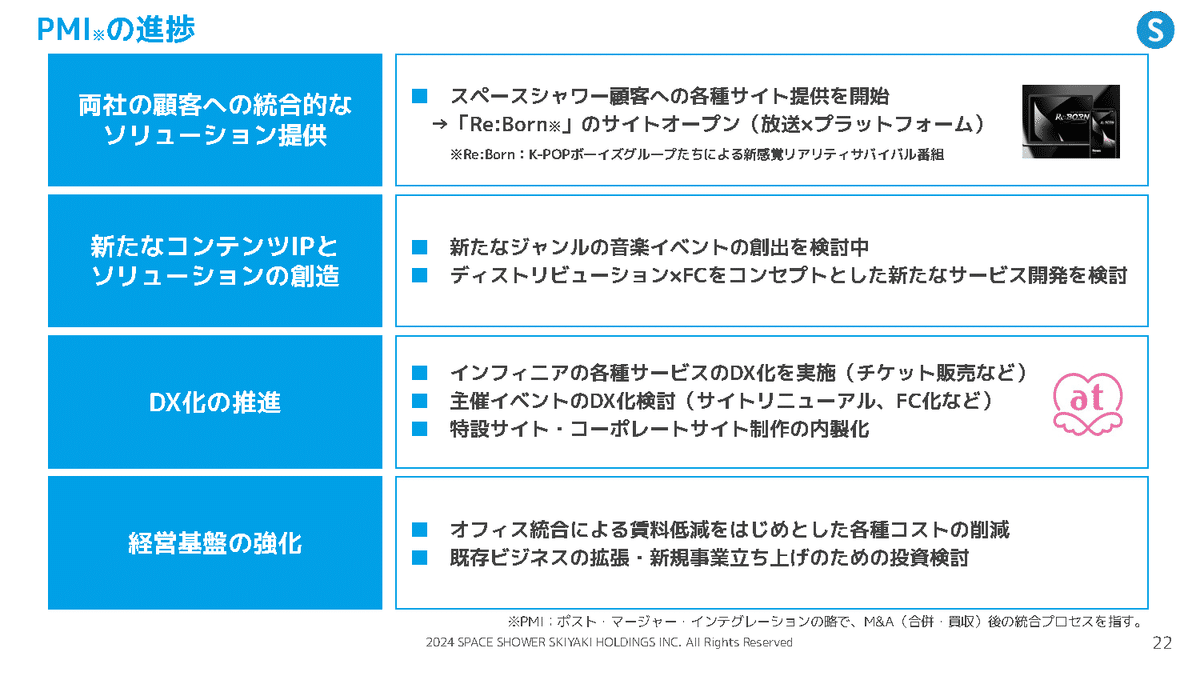

PMIの進捗

PMIの進捗ですが、それぞれご説明しますと、まず1個目の両社の顧客への統合的なソリューション提供に関しては、スペースシャワーの顧客への各種サービスの提供を開始しております。これは従来ですと、外部の会社さんにお願いしていたようなことをSKIYAKIのプラットフォームを利用して内製化しているという形になります。放送事業で「Re:Born」というサイトをSKIYAKIのプラットフォームで提供しております。

2番目の新たなコンテンツIPとソリューションの創造については、こちらは大きな話ですので、現在検討中という形になっております。

3番目のDX化の推進ですが、ここは既に色々と実施をしておりまして、先日のインフィニア20周年のイベントに関するチケットの販売などは、既にSKIYAKIのプラットフォームでチケットの販売をやっている実績がございまして、あとは一番下の特設サイトやコーポレートサイトの内製化は、4月以降、順次置き換えて実施済みとなっております。真ん中の主催イベントのDX化の検討に関しては、今後サイトのリニューアルであったり、主催イベントのファンクラブ化などといったことを現在検討中でございます。

最後に経営基盤の強化に関しては、先ほどお話のありましたオフィス統合など、そういった統合によるコストの削減というものが挙げられるのと、今後、ビジネスの拡張や新規事業立ち上げのための投資の検討というものを行っていきたいと考えております。

事業トピックス(プラットフォーム事業、ファンクラブ事業、EC・MD事業)

次に、事業トピックスですが、まずソリューション事業の最初のページだけ私の方から説明させていただきます。現在、コネクトプラス、SKIYAKIを合わせた有料会員数が128.4万人で、ファンクラブのサービス数が1,117となっております。第1Qのトピックスとしては、公式のアプリを超ときめき宣伝部というお客様に提供しておりまして、今後こういった大きな会員規模を持ったお客様に対して独自のアプリを提供することを進めていく準備ができたという状況になっております。

その他、色々と新しいファンクラブサイトは順調にオープンしておりまして、引き続き第2Q以降も順調に案件が取れている状況でございます。これ以降は林社長に説明いただきます。

事業トピックス(ディストリビューション事業、アライアンス事業)

林

ディストリビューションに関しては、この第1QにディスカバリーダッシュボードというBIツールの開発実装を行っています。ストリーミングでは新譜だけではなくて、過去にリリースした旧譜カタログ楽曲も色々な形でアクセスされて再発見される機会が増えていています。そういうカタログ楽曲をどうやって再活性化して収益の増加につなげていくのかという課題を各社さんが抱えていますので、それに対する一つのソリューションとして、今回、野村総研さんと共同開発したのがディスカバリーダッシュボードになります。これはアーティストや楽曲のデータを総合的に分析をして、「どういう楽曲にどれぐらいの費用をかけて、どんなプロモーションをするのが一番効果的なのか」というプロモーション戦略を提案してくれる、データに基づいた意思決定を支援する、そういったツールになっています。これを使って、現在のカタログの収益の最大化や、新しいレーベルさんの契約獲得につなげていきたいと考えています。

次に、下段のアライアンスですが、これは営業部隊が企業クライアントに対してイベントや映像などのクリエイティブソリューションを提供する事業になります。第1Qにおいてはauさんに「音楽と行こう」というライブを企画制作したり、JOHNNIE WAKERさんに渋谷CASTという場所で「THE WALKERS IN TOWN」という5日間のイベントを企画制作したりしております。

事業トピックス(映像制作事業)

次にセップですが、セップは設立から31年が経つミュージックビデオの草分け的な老舗プロダクションになります。この第1四半期も様々なアーティストのミュージックビデオを制作して納品しております。資料では、STARTO ENTERTAINMENTのSixTONESさんや槇原さんなど一部を紹介しておりますけれども、これ以外にもたくさんのアーティストのミュージックビデオを制作し、納品しております。

事業トピックス(イベント事業、ライブハウス事業)

こちらからはコンテンツセグメントになります。イベント関連ですが、スペシャは年間を通して様々なジャンル・規模感のイベントをやっておりますが、第1Qとしては国内で最大規模のヒップホップフェスとなるPOPYOURSを無事開催いたしました。3年目になる今年は、3万5,000人のお客さんに来ていただいて、チケットはソールドアウトしております。前年度と比べると16%キャパシティーも増加して、着実に規模も拡大しているということでございます。ヒップホップジャンルはこれからもまだまだ成長が期待される領域ですので、その領域のフェスとしてフロントランナーを行くPOPYOURSとしては、さらに規模を拡大していくということもありますし、POPYOURSを一つの軸に、レーベルであったり、その他周辺事業にも取り組んでいきたいと考えている領域でございます。

事業トピックス(アーティストマネジメント事業、レーベル・エージェント事業)

スペースシャワーでは様々なアーティストとマネージメント契約をしたり、レーベル契約をしたり、エージェント契約をしたりしています。その中でも第1Qのトピックスとしては、上段にTempalayというマネージメントアーティストが10月に初の武道館ワンマンを予定しており、お陰様でチケットが即完しております。第1Qに発売したアルバムも好評で、Apple Musicのオルタナティブチャートで1位を獲得するなど、非常に今注目されております。それ以外のアーティストの活動等々についてはお時間のある時にご確認いただければと思います。

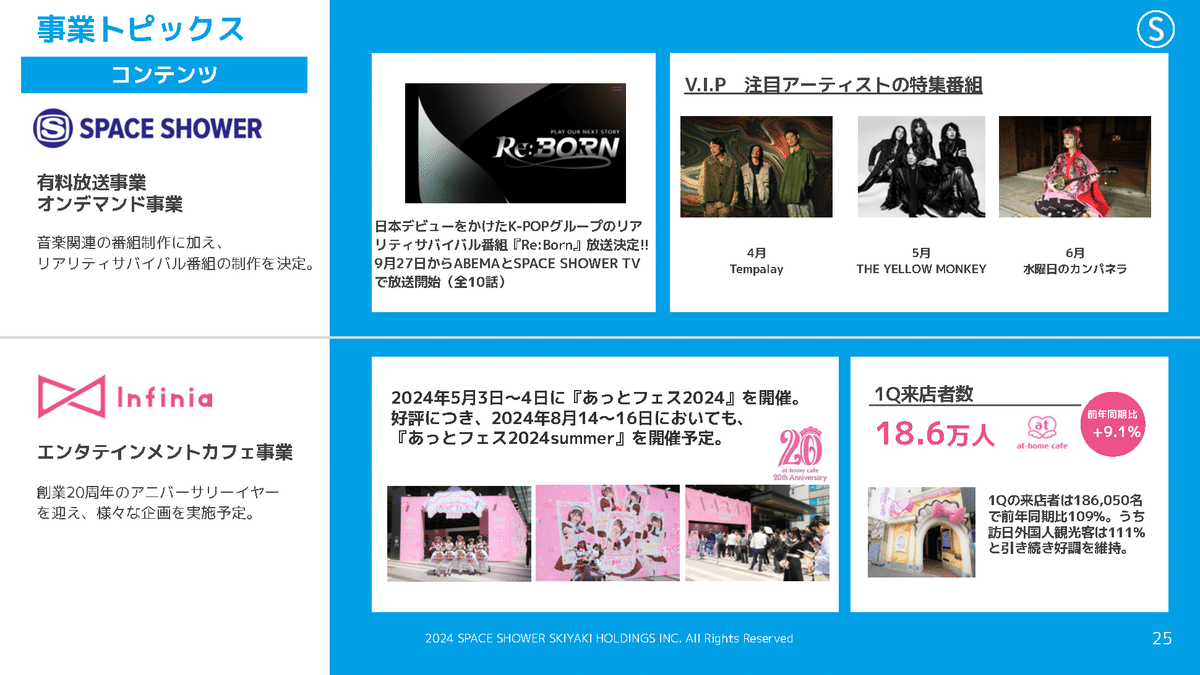

事業トピックス(有料放送事業、オンデマンド事業、エンタテインメントカフェ事業)

有料放送について、先程、小久保社長からも話があったRe:BornというK-POPのボーイズグループによるリアリティサバイバル番組ですが、これは「PRODUCE 101 JAPAN」や「SHOW ME THE MONEY」というヒット番組を手がけたチームにも入っていただいて、現在絶賛制作中で、9月27日からABEMAとSPACE SHOWER TVで全10話の放送を予定しております。これは放送にとどまらず、スペースシャワーも出資参画してる製作委員会で、勝ち抜いたアーティストの日本での展開を一緒にしていく企画になっておりますので、番組をしっかり盛り上げて、その後の事業展開につなげていきたいと考えております。

最後、インフィニアのあっとほぉーむカフェですが、こちらは今年が開業20周年の節目の年になりますので、第1Qはゴールデンウィークに「あっとフェス2024」というイベントを開催しております。これは秋葉原で多くのお客さんに来ていただいて、大チェキ撮影会を行ったというものですが、非常にお客さんにも喜んでいただき、一緒に20周年をお祝いすることができました。本業のお店の方に関しては、第1Qが来店者数が18万6,000人ということで、前年同期比9.1%と引き続き好調に増加させています。こういう状況もありますので、先日名古屋の大須地区に新しい店舗をオープンさせることを決定し開示しております。少し振り返ると、20年前に秋葉原でオープンしたあっとほぉーむカフェですが、今から5年前の2019年に大阪の日本橋に初めて進出しまして、それから5年後になる今年、20周年の年に名古屋に進出するということで、引き続き店舗の開発は継続していきたいと考えております。

事業トピックスに関しては以上になります。

質疑応答

小久保

決算説明資料に基づく説明は以上になります。この後、質疑応答という流れになりますが、冒頭申し上げました通り、Q&Aのアイコンのところからテキストでご質問をいただければと思います。また、既にIRのお問い合わせ窓口を通じまして、株主様からいただいている質問もございますので、まずはそちらに回答させていただきたいと思っております。

質問①

経営統合によって株価が下落している現状についてどう考えているか、また、今後どのように株価を上げて上げていくつもりなのか?

回答(林)

スペースシャワーもそうですし、SKIYAKIもそうですけれども、それぞれの歴史を辿って成長してきた会社なので、そのままスタンドアローンで存続して市場でサバイブしていくという選択肢もあったと思うんですけれど、社会環境や競争環境の変化を考えると、やはり経営統合をして一緒にやっていくことが、長期的に見た時に会社の企業価値を上げることに繋がるという思いを両社で共有することができたので、今回、経営統合した訳です。

短期的に見ると、先程もご説明した通り、経営統合やオフィス移転に関する一時費用が発生していて、足元の業績を圧迫してるというのは事実でございますが、やはり長期的に見た時に、会社の企業価値をどうやって上げていくのかというのを、僕らは責任を持って考えていかなきゃいけないと思っているので、先程、ウォーターフォールでもご説明しましたけれども、来年度以降、一時費用も無くなって、しっかりと収益力を上げて、株主の皆さんに還元していくということに邁進していきたいと考えております。

2つ目の現状の株価に対して、どうやって上げていくのかということに関してですが、一時費用が発生している今年はなかなか厳しい状況にありますけれども、来年しっかりと業績を上げて、配当についても新しい考え方をきちんと導入していきたいと思っております。株主のみなさんに配当によって還元できるようにしっかり考えていきたいと思っております。また、自己株の取得についても、それ自体は株主還元として非常に有効な手段だと認識しておりますので、今後も継続的に考えていきたいと思っているところでございます。

質問②

ラブシャの台風の影響について質問です。今回のみならず、野外フェスでの天候リスクに対する備えを教えてください。保険なども含めて個人的にはXのポストの通り開催に向けてご尽力いただきたいです。無理のない範囲でアーティスト、オーディエンス、スタッフが無事に最後まで楽しめるようにして欲しいです。

回答(林)

ちょうど、今年は台風がかなり近くに接近してるということで、影響がどうなるのかというのは我々も逐次確認しています。昨今、本当に天候のリスクが増えているので、SWEET LOVE SHOWERのような大きなイベントに関してはイベント保険には加入しておりますので、その点はご安心いただければと思います。質問にも記載いただいている通り、開催してもお客さんやアーティストの安全が確保できないと全く意味のないことになってしまいますので、その辺はきちんと状況を把握しながら開催の可否を決定させていただきたいと思います。

質問③

事業面での具体的なシナジー効果が生まれるタイミング及び業績面での統合による上乗せ効果が生まれるのはいつごろになりますでしょうか?

回答(小久保)

はい、こちらにつきましては、4月から両社が一緒になってどういったシナジー効果が生まれるのかというところで、先ほど、PMIの進捗では当座できることからまずはやるというところで、実績が出ているものをご紹介しましたが、数字のインパクトが生まれるシナジーというのは、今期中にそういったものを練って、来期以降になるんじゃないかなというように思っておりますので、業績面での統合によるシナジー効果は来期からというような形で考えております。

質問④

あっとほぉーむカフェの店舗拡大は今後も予定しているのでしょうか?

回答(林)

先ほどもご説明した通り、今年は名古屋へ新規出店ということで、東京、大阪に次ぐ第3の都市への出店を今準備しているところです。地方都市への拡大余地はまだあるだろうというふうには思っております。良い物件に巡り合わないと実現しないので、そんなにスピード感を持ってできない部分もありますから、いつごろになるのかわかりませんけれども、良い物件が見つかれば、まだまだいくつかの地方都市では店舗の開拓余地はあると思っております。また、現状はインバウンドのお客さんが非常に多くいらっしゃっているということで、特に既存店の中でも秋葉原の状況がかなり需要過多になっているので、店舗物件をうまく見つけられれば、もう少し拡大余地もあるのかなと考えています。現在出店しているエリアだけではなくて、新規の地方への出店も継続して検討していきたいと考えているところでございます。

小久保

では、ご質問も以上のようですので、第1四半期の決算説明会は以上とさせていただきたいと思います。次回、第2四半期の決算説明会は、11月中旬に決算発表がございますので、その1、2週間ぐらい後の開催を予定しております。是非、また次回もご参加いただけるとありがたいです。本日は遅い時間にご参加いただきまして、誠にありがとうございました。

林

ありがとうございました。

お問い合わせについて

当社のIR活動に関してのご意見やご感想、お問い合わせについては、以下のIRに関するお問い合わせからご連絡ください。

注意事項

当記事は当社のIR活動についてお知らせすることのみを目的としており、投資勧誘を目的としたものではありません。

投資に関するご決定はご自身の判断で行っていたきますようお願い申し上げます。