コロナ禍では動けなかった?バフェットの最新ポートフォリオ全リストと研究(その1:航空株売却など大きな変化のバックグラウンド)

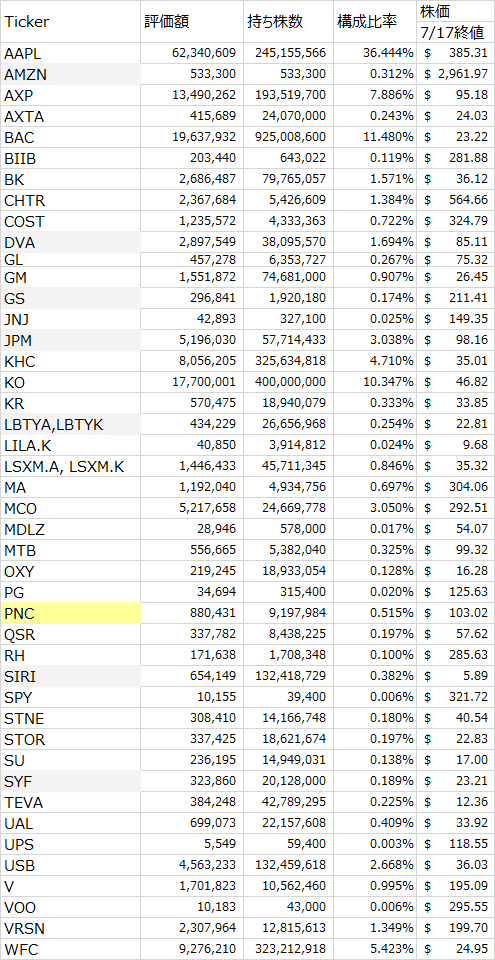

バークシャーハサウェイのポートフォリオを調べてみました。ひとまず全リストはこちら(2020/5/15SECファイリング:フォーム13をもとに作成)。

注)LSXM、LBTYはひとまとめにした

最新のものは5月15日発表分ですが、その後、航空会社株をすべて売却したというコメントが出ているので、それらをさらに反映させたものにしています。ですので、株主総会の案内を出した6月20日現在のものとしていいかと。念のための比較で、直近のそれぞれの終値をつけました。

ティッカーの色は前回のファイリングからの動きとしてのものでわかっているものを書いてみました。薄いグレーは一部売却。薄い黄色は買い増しです。

現状、わかっている評価額の合計から、改めて構成比率を出しています。

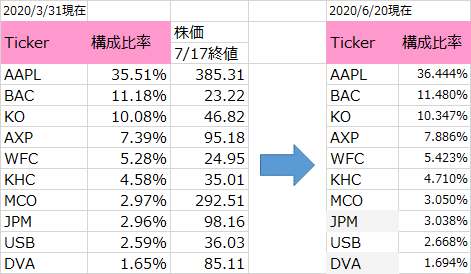

トップ10が騒がれる

だいたいいつも、トップ10の構成銘柄が話題になります。前回と比べてどう変わったか、ティッカーの順位で比べてみます。

構成比率に若干の変化が出ていますが順位は変わらず、です。

BigSaleはあったが、BigBuyはなかった。

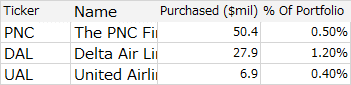

海外には、バフェットのポートフォリオをウオッチしているサイトがあって、それらの情報を総合すると、コロナ禍では大きな買い増しが3銘柄しかなかった、といいます。

航空会社株を2つ購入したものの、全株売却したので、差し引きではPNCのみを追加購入した、ということです。

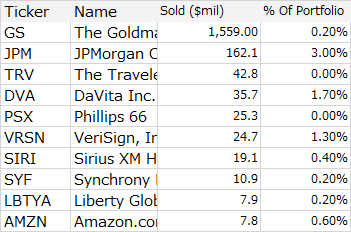

GSは持ち株の85%を売却したそうです。08年のリーマンショック時に支援した50億ドル相当の優先株と、普通株に転換できるワラント(新株予約権)の転換株から売却したから、元値としては大きくないはず。売却理由はすべて明らかにされていません。

逆に航空株の売却については、バフェット自身が株主総会で株主からの質疑応答で語った内容が複数のメディアや株主のレビューなどから伝わってきています。

「航空ビジネスは大きく変わったと思う」「将来が見えにくくなった。ロックダウン(封鎖措置)が長期間続くことでアメリカ人の習慣がどう変わったのか、今後どう変わるのか、私には分からない」

(デルタ株の買い増しは)「間違いだった」

「大幅な損失を出してでも、航空株を手放すことを決めた」

「将来的に資金を食いつぶすと予想される企業に資金は出せない。(航空業界は)需要が干上がっている状態だ。基本的に、空の旅は停止状態にある」

by newsweek 2020

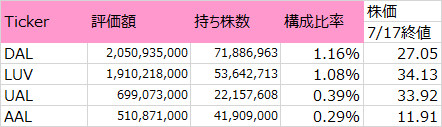

3月末時点の航空株の持ち分はどれくらいだったか、あらためてリストするとこうなります。

3月の暴落で買い増しをしなかったバークシャーハサウェイ

大暴落は買いチャンス。バフェットもこれに乗じたのではないか、と思いましたが、調べてみると、損切りだけで新規購入がほとんどなかった、というデータになりました。7月になってやっと、バークシャーハサウェイの事業として、米ドミニオン・エナジーから天然ガス輸送・貯蔵事業を1兆円で買収する、というニュースが流れました(日経新聞2020)。

が、1370億ドル、約14兆5000億円までキャッシュポジションを引き上げている状態はほぼかわりがなく、「新しい魅力的な投資先がみつからない」とバフェットも総会で株主からの質問に答えています(newsweek2020)。

コロナショック、バフェット指標では。。

バフェット指標に基づく投資では、今回の暴落は「ちょっと転んだ程度」にしかならないのですが、本当にそうなのか。

2008年のリーマンショック時には大出動をしたので、この指標におけるバフェットの買いレンジは60-80ということになります。

といいつつ、4半期ごとに買い増しなどをしているので、この指標は大枠としての羅針盤に使う程度なのではないか

ただし、30年以上前に10分の1以下で買えた銘柄を大量数保有しているので、買いあがりの法則からある程度高いのを買っても傷にならない、という法則性もあります。

かなりハードな最悪の事態を想定

株主総会のQ&Aや、その前の年に発行された(といっても20年2月だけど)株主への手紙内容から、航空株の処分はコロナ禍による影響を、最悪の想定から逆算した行動だったことがわかります。

最悪の想定度合が投資をする人によって差があるのは確かで、これは暴落時に買わなかったバフェットの行動も説明がつくのではないか。

ただ、このリストを見ていると、割安株投資とはいえ、現状のポートフォリオの銘柄それぞれが今でも本当に割安株なのか、という疑問も出てきました。次回の記事ではそのあたりを勝手に考察してみます。↓