あなたの会社のバリュエーションわかりますか?〜IPOベンチャーから学ぶ資本政策の『相場観』

問題意識

本記事では、資金調達を検討しているスタートアップ企業の以下の疑問に答えます。

🤔 自社のステージにおける

株主価値(バリュエーション)の相場観がわからない

2018年の年初に、2016〜17年度に上場したスタートアップ企業について、資本政策の相場観を調査した記事を公開しました。この分析ではIの部のみを対象としたため、設立以降全ての取引の相場観を明らかにすることはできませんでした。

そこで今回、前掲の疑問に答えるため、2022年度に上場したスタートアップの開示資料(Iの部)に加え、登記簿を取り寄せ、設立以降全ての資本取引を対象としたベンチャーファイナンスの相場観に関する実態調査を行いました。

調査概要

調査対象企業

創業から10年前後のスタートアップ企業33社を対象として調査を実施しました。

調査対象とした取引内容

設立からIPOまでの以下の資本取引を調査対象としました。

有償第三者割当増資

新株予約権の発行・行使・消却

合併や会社分割など、その他資本取引(ただし、株主間による株式の譲渡については今回の集計データから除外。)

なお、それぞれの取引における以下の数値についてまとめています。

調達回数(創業者・従業員による引き受けなどを除く)

株価

発行済株式総数(希薄化前および希薄化後それぞれの数値を集計)

調達金額

時価総額(Post Valuation)

株主名称

資本取引が行われた時点における予想売上高・予想税引後当期純利益(実績値を予想値と見做して集計)

調査結果

調査結果のサマリーは以下より閲覧可能です。

🔎 調査結果サマリーはこちらから

設立〜IPOまでの調達回数

まず、創業10年前後でIPOするスタートアップは創業〜IPOまでにどの程度外部調達を実施しているのかを調べました。

設立〜IPOまでに5回以上のファイナンスを経験した会社は全体の36%程度、4回以上のファイナンスを経験した会社は全体の48%程度存在しています。

以上の結果をn数として、資本政策の相場観データを以下で分析します。

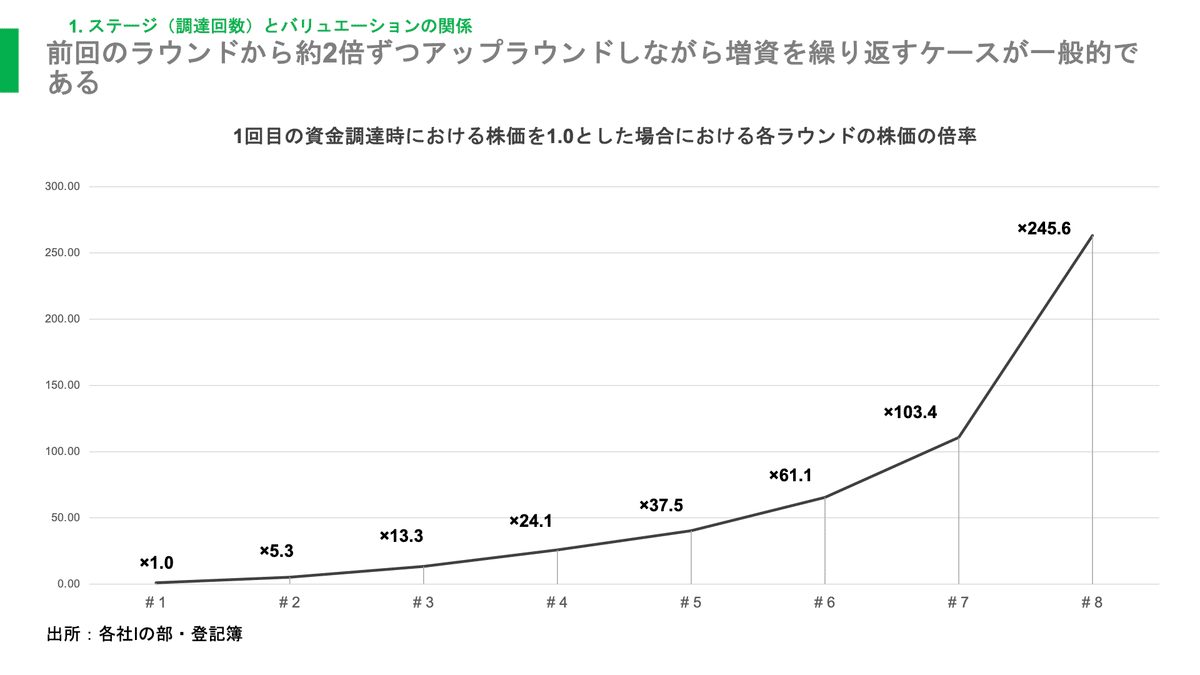

ステージ(調達回数)とバリュエーションの関係

💡 自社のステージで資金調達をした場合、

どれくらいのバリュエーションが一般的なのか?

上記の疑問に答えるため、実際のデータを集計したところ、以下の図の通り、バリュエーションがラウンドごとに中央値ベースで2倍程度ずつアップラウンドしていくことが一般的であることがわかりました。

例えば実務では、IPOを80億円を見込んでいる会社の場合で、資金調達の回数を5回とした場合、「2.5→5→10→20→40→80」といったイメージで事業進捗に合わせてバリュエーションを概算することが多いのではないかと考えられます。

ステージ(調達回数)と株式の放出割合の関係

💡 自社のステージで資金調達をした場合、

どれくらいの持株割合を放出することが一般的なのか?

上記の疑問に答えるため、実際のデータを集計しました。結果として、以下の図の通り、初期は10〜20%程度でレイターは5〜10%程度が一般的だとわかりました。

ステージ(調達回数)と株主構成の関係

💡 どのステージでどのような属性の投資家が多いのか?

上記の疑問に答えるため、実際のデータを集計したところ、ほぼ全てのラウンドにわたって事業会社による出資割合が高いことがわかりました。他の属性の投資家について特徴があるとすれば、金融系は初期段階の投資が少なく、独立系VCは初期と後期(おそらくフォロー)で件数の割合が比較的多くなることがわかりました。

バリュエーションと投資家属性の関係

💡 高いバリュエーションのラウンドでは事業会社が

出資していることが多いって本当?

事業会社からファイナンスを受けることを検討されている方であれば上記のような言説が頭によぎることが多いのではないでしょうか。

実際のデータを見ると、事業会社がラウンドを主導していると思われるケースでは前回のラウンドからのバリュエーションの増加率が比較的高いように思われます。

また、特に前回のラウンドからバリュエーションが際立って上がった事例については、事業会社がラウンドを主導していると思われるケースが多いことがわかりました。これらの中には他の取引(株主間の株式譲渡)を併せて会社の支配権を獲得しているケースも存在し、支配プレミアムが上乗せされたバリュエーションになっているケースもあるものと思われます。

ただし、事業会社が出資しているから割高に評価されるのか?評価の高いラウンドだから事業会社が当該ラウンドに乗ってくるのか?という点について因果関係は不明です。

バリュエーションと業績の関係

💡 各ラウンドのPER・PSRはどの程度が一般的なのか?

前提として、各ラウンドの株価は将来の業績予測に対して値付けされます。つまり、N期における株価はN+1期の業績予測に対して形成されます。そこで、N+1期における売上高・利益の実績値をN期時点の予想業績とみなし、N期中に行われたファイナンスにおけるバリュエーションのPER・PSRを算出しました。

実際のデータを調べると、PSRは中央値で4〜5倍程度が一般的でした。PERは中央値で20〜30倍程度が多いものの、ばらつきが大きく、正確な値を算出

まとめ

以上の傾向をまとめると、以下の通りとなります。

「今回」のバリュエーション前回のそれに比べ、約2倍ずつアップラウンドすると考えると、IPO時のバリュエーションを資金調達回数分「÷2」で逆算し、現時点のバリュエーションをざっくり概算できる。

1回のラウンドあたりの放出シェアの相場観は10〜15%程度が一般的な水準である。

事業会社やCVCからのファイナンスはアーリー段階から実施している事例は多く存在する。また、事業会社が参画するラウンドはそうでないラウンドに比べバリュエーションが高くなる傾向がある。

バリュエーションは次年度の売上高予想の4〜5倍程度で決定されることが多い。

もっと詳しいデータが欲しい方へ─ 「Capital Policy DB」について

なお、スタートアップ企業様限定で、以下のフォームよりご希望をいただいた方に調査結果サマリーよりもっと詳しいデータをまとめたスプレッドシート「Capital Policy DB(α版)」の閲覧権限を付与させていただきます。ファイナンスの相場観についてご存じになりたい方は是非フォームより連絡先やご所属を入力してください!もちろん無料です。

✏️ データ閲覧希望はこちらから

なお、当該DBはスタートアップ企業限定でご案内させていただきます。

Capital Policy DBとは?

Capital Policy DBでは、「調査結果のサマリー」の元データとなっている詳細な情報(各資本取引の詳細やデータソースなど)を閲覧することができます。

使い方

また、「業種」「増資回数」「調達回数」などを条件にデータをソートすることで、「バリュエーション」「前回からのバリュエーションの増加割合」「PSR・PER」「株主構成」など、ファイナンスの相場を知る上で参考になるデータの一部を集計可能です。