M&A、それは究極の意思決定。PMI、なんて深淵な人間ドラマ

※本記事は、2018年2月に書かれた↓の記事のリライトになります

こんにちは!ランサーズの曽根(@hsonetty)です。今回は「事業・戦略編」の最終回として、「M&A/PMI」をテーマに書きます。

M&AやPMIは、前回のKPIと同様、いやむしろそれ以上、ぼくの濃密体験やいろいろな人間ドラマが詰まったテーマでもあります。テーマの性質上&文字数制限的な関係で、詳細まで書き記せなかったのですが、エッセンスを書かせていただきました。

ちょっと難しい内容や用語が続いてしまってすみませんが、ぜひご笑覧くださいませ!

1. M&Aは、事業成長のひとつの手段にすぎない

みなさんは、M&Aと聞いて、何を思い浮かべられるでしょうか?

ファンドがよくやっていること?

買収?合併?投資?何が違うの?

よくわからないが、何やらすごそうなこと?

まずおさえておきたいのは、「M&Aは事業成長のひとつの手段だ」ということです。

企業が事業成長を目指す場合、大きく分けて、既存事業を伸ばすか新規事業を立ち上げるか、既存市場(例:国内)でシェアを伸ばすか新しい市場(例:海外)に参入するか、などのパターンがあるわけですが、多くの場合、M&Aは新規事業の立ち上げや、海外などの新しい市場への参入の手段となります。

たとえば、楽天にいたときの海外事業展開においては、M&Aは、JV(ローカルパートナーとの合弁・提携)、グリーンフィールド(ゼロからの立ち上げ)と並んで一つの戦略オプションでした。

成熟しており競争が激しくなっている市場ではスピード重視でM&A、インフラが未整備だが今後の成長が期待できる市場ではアセットを持つパートナーとのJV、ある程度成熟しているが競争があまり激しくない市場ではリスクの少ないグリーンフィールド投資、などという形で使い分けます。

※細かいことをいうと、ひとくちにM&Aといっても、合併や株式交換などの株式対価ベースのもの、事業譲渡や株式譲渡などの現金対価ベースのものなど、スキームによって色々な種類があるのですが、ここではそういったことにはふれないで筆を進めます

まず大事なのは、M&Aは新規事業立ち上げや新規市場参入におけるひとつの重要な手段=戦略オプションである、ということですね。

では、M&Aって具体的にはどのように進めていくのでしょうか?

ざっくりわけると、M&Aには、以下の3つのフェーズがあります。

❶プレM&Aフェーズ:M&A戦略立案、ターゲット企業選定、積極的な案件ソーシング、持ち込み案件対応

❷実行フェーズ:初期アプローチ・分析、企業価値算定、買収スキーム策定、交渉、基本合意、DD(デューディリジェンス)、最終契約、クロージング

❸ポストM&A・PMIフェーズ:統合準備、統合計画策定、統合計画の実行

上記の中でも特に重要なのが、実行フェーズにおけるDD(デューディリジェンス=対象企業の調査)です。DDの主な目的は買収価額と買収スキームを決定するためのリスクの洗い出しであり、以下のようなDDを実際に行います。

▼財務DD(例:財務状況、会計・税制面のリスク)

▼法務DD(例:重要契約、知的財産権、訴訟・係争などのリスク)

▼ビジネスDD(例:市場・競合、ビジネスモデル、シナジー)

▼システムDD(例:システム構成、開発体制、セキュリティ)

▼人事DD(例:組織構造、キーマン報酬、労務環境)

対象が、事業や組織規模の大きな企業であればこれらすべてのDDを行うケースもありますが、必須なのは上記の3つ、つまり財務DD、法務DD、ビジネスDDになります。

たいていの場合、会計事務所(Accounting Firm)や法律事務所(Law Firm)、コンサルティング会社(Consulting Firm)といったプロフェッショナルたちと共同で、こうしたDDを短期間で進めることになります。

第三者が、企業が抱えるリスクを短期間で明らかにし、同時にその事業価値を評価しなければならないわけで、大量の情報を並行処理する中で、脳内がスクランブル交差点になること必至です。

でも、ものすごく知力・胆力が鍛えられるし、M&AにおけるDDはとてもエキサイティングな仕事の一つだと思います。経営に少しでも興味があって、かつ体力(!)のある方には、機会があれば一度は体験してみることを強力におススメします。

2. M&Aという究極の経営判断を支える7つの問い

そんな大変なDDですが、一方で、DDをいくら精緻にやったとしても、実際には100%納得のいく答えは出てきません。

M&Aは究極の経営判断です。買い手にとっては戦略的な投資になりますし、売り手にとっても、それがたとえばスタートアップであれば(IPOではない形での)ひとつのExit、大企業の事業売却であれば選択と集中の決断と、双方にとって重要な意思決定になることがほとんど。

自分が楽天に在籍していた間、M&Aに関する議論をする中で、三木谷さんが「他の皆が反対していると、やりたくなるんだよね。逆張りの投資をするイメージでさ」という発言をされていたのがとても記憶に残っています。

ステークホルダー間でも意見が割れることがある中で、何をよりどころとして経営判断を行うべきなのか。

ぼくなりに、これまでのキャリアにおいて、海外を中心に20近くのM&A案件に携わってくる中でまとめたのが、以下の「M&Aにおける7つの問い」です。

買収の是非を問う実際の取締役会の議論において、表面的には、対象企業の事業計画や投資金額あたりが議論されることは結構多いと思います。

でも、自分自身でも振り返ってみると、この7つの中でも一番クリティカルな問いは、1. の目的と、5. のシナジーに関する問いだと思います。

金銭的リターンを期待する純投資が目的なのか、シナジーを期待する事業投資が目的なのか。

シナジーであれば、技術(例:特許)、プロダクト(例:機能追加)、人材(例:経営者)、事業領域(例:カテゴリー)、ユーザー(例:セグメント)といった売上面のシナジーなのか、スケール化にともなう効率化(例:販売網)や機能統合(例:コーポレート部門)といったコスト面のシナジーなのか。

それとも、(自社で買う意義はないが)競合に買収されては困るという意味でのブロックや、良い人材を採用するためのブランディング(例:海外展開のM&A)といったような副次的効果も期待しているのか。

「目的」を話していく中でこの副次的効果に話が飛んでいきだしたり、単なる協力やコラボレーションのことを「シナジー」と言い出したりしたら、それは危険なサインです。

あらためて考えてみると、よく言われる「買収とは結婚みたいなものである」の比喩に即していえば、結婚すべきかどうかの判断において、結婚の目的と相性を考えるということです。

経済的な安定が大事なのか。お互いの良さを生かして幸せな家庭を築くことが大事なのか。

そろそろ結婚しないとまずいという焦りもあるだろうし、結婚することによって得られる社会的な信用みたいなおつりもあるかもしれない。

もっというと、DDとはいわば結婚前につきあって何度か重ねるデート(もしくはお見合いなんかはまさにこれ)。DDを通じて判断材料を用意する段階では緻密な「サイエンス」が要求されますが、結局最後は、「アート」な決断が重要になってくる。

最後は踏ん切りをつけるための気持ちが重要。でも家族になるうえで、対外的な説明ができるしっかりとした材料も必要、という感じですね(軽すぎるか・・・)。

3. M&Aを成功に導くのはPMI

買収すべきかどうかの判断において目的とシナジーが重要と書きましたが、じゃあ一方で、その買収が成功するかどうかを左右するのは何かというと、個人的には⑦のPMI(Post-Merger Integration:買収後の統合)だと思っています。

結婚そのものは人生において重要な決断だけど、それ以上に、そのあとに何十年と続く結婚生活が大事なわけで、場合によっては、離婚という形もありうる。

M&Aの成功は、定義も含めて色々とあると思いますが、たとえば、Youtubeなど輝かしい成功事例をもつGoogleでも、「買収案件の成功率は2-3割」という話を現地の方から聞いたことがあります。それくらい、M&Aを成功させるのは難しい。

一般的にPMIというのは、以下の3つの領域において行われます。

▼コーポレート機能の統合(例:経理、財務、法務、人事、IT)

▼組織運営の統合(例:カルチャー、会議体、レポーティングライン)

▼ビジネスの統合(例:ブランド・ID、製品・サービス、ビジネスモデル)

基本的には上から順番にやっていくわけですが、インテグレーションを「どうやるか」というノウハウの前にとても重要なのは、これを「誰がやるか」という前提。

ありがちなのは、買収までのプロセスをあるチーム(例:社長室、経営企画部)が担当して、買収後の統合を別のチーム(例:事業部)が担当するようなケース。普通に考えて、うまくいかないですよね。

最近リクルートが非常に好調に事業を伸ばし株価も上げ続けている中で、人材派遣事業の海外展開の成功のノウハウが紹介されていましたが、そこでも「経営陣みずからがChairmanにつく」「どこを買うかではなく、誰ができるか」の2つが筆頭に挙げられています。

この「誰がPMIをやるか」が明確にそろった前提で、初めて「どうPMIをやるか」が考えられる。

ぼく個人としても、特に楽天時代、複数社の海外子会社のPMIに関わる中で特に重要だなと感じたのは、以下のような点でした。

▼買収前後の期待値コントロール(PMIに対する明確な考え方。例:100日プラン)

▼明確な責任範囲や役割分担(特に海外の場合はこれが重要になる)

▼共通の目的やビジョンの理解(本社の中長期ビジョンと子会社の戦略的役割)

並べてみてまさに思うのは、PMIはまさに結婚生活そのもの。お互いの期待値や家庭内での役割分担、お互いにとっての共通の幸せな家庭像、などなどが大事になってきます。

PMIについて書かれている書籍の中で、特にグローバルPMIという文脈において、特におススメしたい一冊が、森本さんの『SONYとマッキンゼーとDeNAで学んだグローバル・リーダーの流儀』。

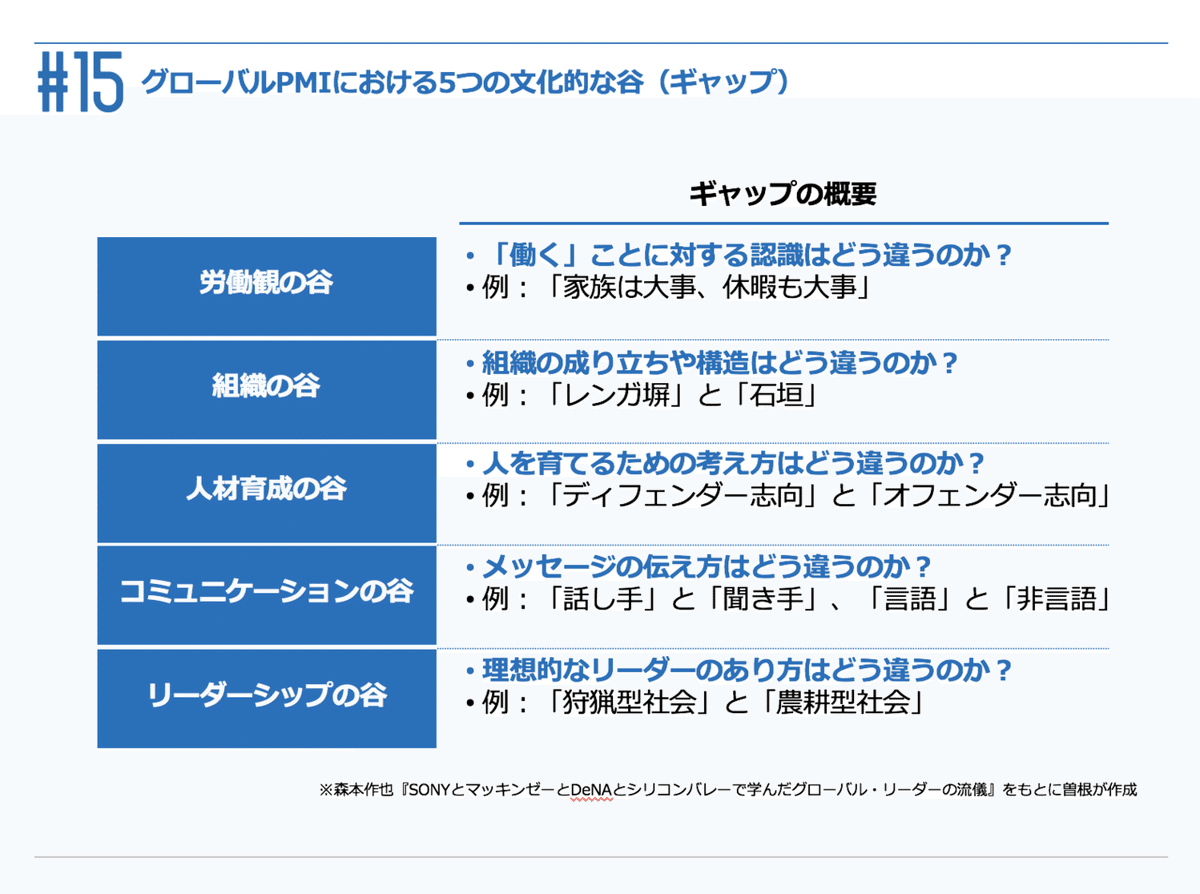

日本企業が世界で事業展開するために乗り越えるべき5つの文化的な谷について、ストーリー形式で紹介しているのですが、文字面だけでは伝わりにくいPMIの人間ドラマがうまく描かれています。

ぼく自身も、北米、アジア、ヨーロッパと異なる地域をベースとするベンチャー企業のPMIをする中で、ここで出てくるような問題、苦労にたくさんぶつかりました。

思い起こせば、起きたことのほとんどが「なぜ?」の連続だったと思います。極端な例では、「You are an uninvited guest(おまえは招かれざる客だ)」と言われたこともあります。

背景にある文化が違う、といってしまえばそれまでなのですが、共通のよりどころが全くない中で、PMIは本当に人間力が問われます。

お互いのことをどこまで尊重しあえるか。その中で、どうしても譲れない大事なものをどう伝えることができるか。

これはもう体験しないとわからない世界ではあるのですが、ぜひ、グローバル展開やグローバルPMIの雰囲気だけでもつかみとっていただければ幸いです。

今回のポイント

というわけで今回のまとめです。

書きながら、紙面上では伝えきれなかった、伝わりきらなかったであろう当時の人間ドラマに、一人感慨にふけっています。DDだけやって幻と消えたM&A案件もたくさんありましたし、つらいことも多い中で本当に戦友と思える仲間ができたPMIの濃い日々も思い出されます。限りなくサイエンスで、それでもアートな世界。

戦略に始まり、新規事業、予算/事業計画、KPIと続いてきた「事業・戦略編」も今回で最後。次回からは、いよいよ最終第4編突入ということで、「経営・組織編」に移っていきます。初回はミッション/ビジョンから書き始めようと思います。

また、ここまで読んでくださった方で、まだフォローいただいていない方は、良ければぜひフォローしてください!

本連載シリーズのまとめスライドはこちら↓

本連載シリーズの記事一覧はこちら↓