世界資本主義の一般的危機の深化(2022年世界経済情勢)

月刊「社会主義」(社会主義協会)2022年1月号所収

世界経済の現況

<米国経済>

米国経済は、コロナ禍による生産縮小からの回復過程にあると見ることができるが、その足取りはかなり不均等なものである。飲食店などが再開されているが、依然として外食産業や旅客輸送は停滞気味である。一方でインターネット通販やサービスが大きく拡大した。また住宅購入ブームが起きている。

雇用の状況を見ると失業率は4.2%(2021年11月、季節調整済値)と、コロナ禍におけるピークの14.8%から大きく低下してはいるもののコロナ禍前の3.5%の水準には届いていない。回復傾向が順調でも3.5%といった水準に下がるまでには半年以上はかかるであろう。ほとんどのセクターで雇用者数自体もコロナ禍の前には戻っていない。長期失業者(27週間以上)が220万人(2021年11月)に達しており、失業問題は深刻である。また統計上の労働力人口には数えられていないが就職を希望している人の数は590万人(同)おり、潜在的な失業の状況は見た目の失業率よりずっと深刻である。

資産市場では株価の上昇に加え、住宅価格が大きく上昇している。リーマンショック以来の住宅バブルが発生しているといっても良い状況である。ケースシラー住宅価格指数(20大都市)で見ると、2010年初と比較して85%(2021年9月)の上昇を示しているが、この間の住宅賃貸料(消費者物価)は41%しか上昇しておらず明らかに住宅価格が割高となっている。長期金利が低く抑えられ、従って住宅ローン金利がかなり低いため賃貸料よりローン返済額の方が低くなり、住宅価格の上昇傾向が続いてきた。しかし、2021年半ばになってわずかに価格上昇が減速し始めた可能性がある。この状態はリーマンショックが起きる1、2年前の状況にかなり似てきていると言えるだろう。住宅購入のしやすさを指数化したアフォーダビリティ指数(全米不動産協会)で見ると、2021年1月に187.8まで上昇し、10月には148.2まで低下してきた。ただし、水準としてはまだかなり住宅購入がしやすい環境であり、住宅ブームは続く可能性がある。リーマンショックの直前では同指数は120から140のゾーンで推移し、住宅価格が高くなりすぎて同指数が100程度まで低下したところで住宅価格が下がり始めたという経緯がある。

住宅ローン残高は、11兆4,970億ドル(2022年9月末)となり1年間で6,963億ドル増加した。一方、既に保有している住宅を担保とするホームエクイティローンの残高は減少傾向が続いており、家計は住宅価格上昇の中でも比較的健全な状態を維持していると言える。

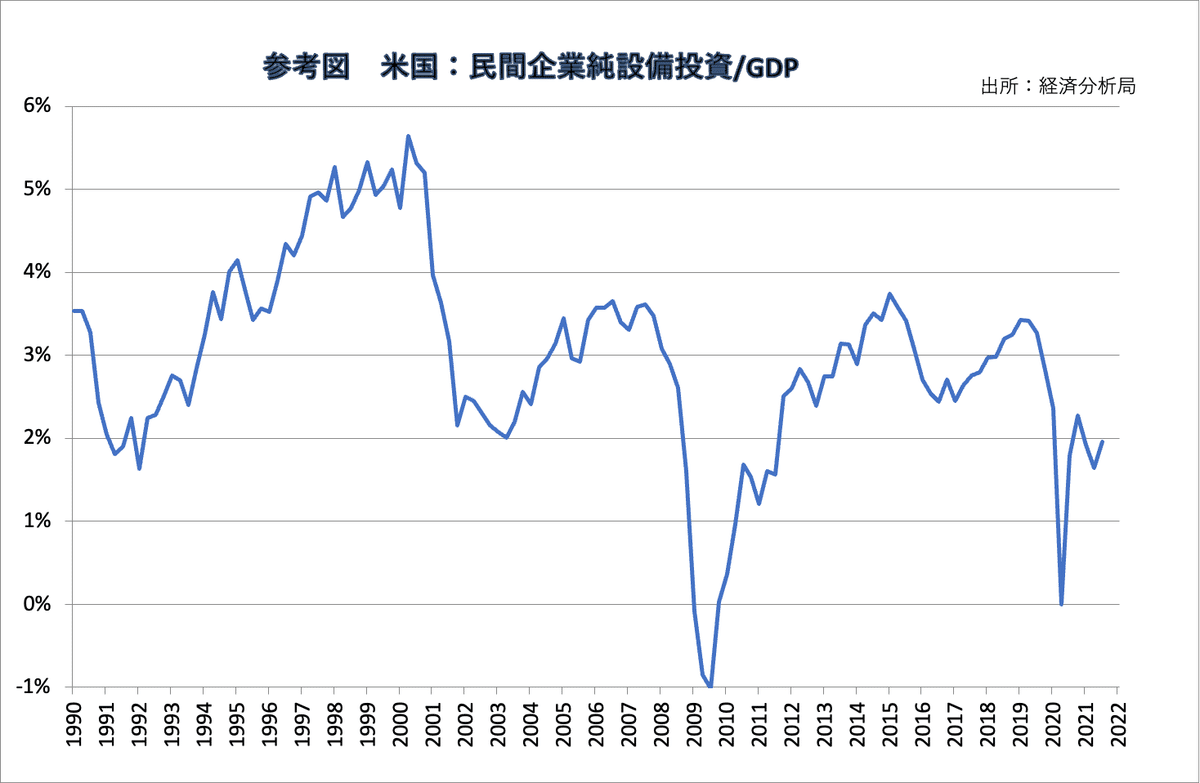

景気の現在位置ということで考えると、企業設備投資の動向が参考となる。減価償却部分を差し引いた純投資、すなわち概ね生産手段の増加部分とみなせる額をGDP比で見ると、コロナ禍を受けて2020年4−6月期に0.0%となりマクロ的に生産手段の蓄積の進行が止まるところまで落ちたが、2021年7−9月期には1.95%まで回復している。今のところ過剰感はなく設備投資循環の観点からはまだ景気回復は持続する条件にある。

バイデン政権のもとで、インフラ投資.雇用法が2021年11月に成立した。1兆2,000億ドルの規模とされるが、追加分としては今後5年間で5,500億ドルの新規の連邦予算をインフラ整備に投じる計画である。投資対象として、水道の整備(銅管の廃止)、高速インターネット、道路および橋梁、公共交通、飛行場、港湾の整備、旅客鉄道、EV充電ネットワーク、電力、防災インフラ、環境関連の8つの項目が挙げられている。こうしたインフラ投資の積極化は雇用の増加にも結び付くと予想されるが、実行するためには熟練建設労働者が不足するのではないかという懸念も出ている。米国の経済規模に対しては、0.5%程度の底上げ効果となるがマクロ的に需要面から成長を加速させるほどではない。供給サイドの強化にどの程度繋がるかは未知数であろう。

金融政策は今のところすぐに利上げに動く気配がないが、連銀(FRB)は緩やかにこれまでの緩和策を修正していきそうである。足元のエネルギー価格の上昇は産油国側の減産政策の結果でそのまま大幅な生産縮小に至ることはなく一時的であり、生産者物価の上昇も落ち着くと見てきたからである。

2021年12月15日の公開市場委員会(FOMC)の決定では、新型コロナウイルス流行下で導入した緩和策の縮小を早めていく計画を承認した。現在ゼロ近辺にある政策金利は据え置きく一方、前回9月のFOMCでは22年中の利上げは考えていないとした多くの参加者の意見が変化し、2022年春からの利上げ開始の可能性が出てきた。足元のインフレ状況が想定よりもやや悪化していることや、失業率の低下傾向、住宅ブームなどへの認識が変化している。ただし、2022年春から緩やかな利上げに移行したとしても金融緩和政策の度合いが多少変化しただけであり、緩和が続くことには変わりがない。

米国の期待実質長期金利は依然としてマイナスである。10年物インフレ連動国債の金利はマイナス1%前後で推移しており、金融資産をノンリスクで保有しようとすれば毎年1%程度減価していくのが当然という状況になっている。そこまでいかないとリスクテークする貨幣資本が出てこないという状況なのである。

<中国経済>

中央経済工作会議が2021年12月8日~10日に開催され、2022年の経済政策運営の重点が決定された。同会議では、中国経済の現状を「需要収縮、供給制約、成長期待低下」の3重の圧力にさらされているという認識のもとで、2022年はマクロ経済の安定を何よりも重視するとしている。そのために重点項目として次の7つの項目が掲げられた。

1、安定.有効なマクロ政策、2,企業の活力を持続的に引き出すミクロ政策、3,国民経済循環を円滑にする構造政策、4,科学技術政策の着実な実施、5,発展の動力を活性化させる改革.開放政策、6,発展のバランスと協調性を強化する地域政策、7,民生の最低水準を確実に保障する社会政策

「共同富裕」のスローガンのもとに、巨大企業への規制路線(分配要求)が確立するかに見えていたが、今回の会議ではパイを大きくすることを重視するとして再分配はルールに基づいて行われるべきとされた。民間企業の共産党組織によるコントロールの強化という路線には変更がないと思われるが、具体的な分配面では企業の成長重視となっているのであろう。

安定志向となった中国経済は、金融的な攪乱が起きなければ、今後2年程度は5%強の実質成長率となると予想されている。これはコロナ禍以前に6%成長を目指すとされていた目標感からはかなり慎重な方向に転換したということになる。長期的には人口減少の中、10年後には3%程度の成長に収斂するという見解に現実味が出てきている。

中国経済のリスクとして注目されるのは、これまでの不動産バブルが崩壊する状況に陥るかどうかである。2021年11月、不動産開発で急拡大してきた恒大グループの資金繰りが困難となったと報道された。株価はすでに年初に比べ9割の下落になっており、相当の確率でデフォルト(債務不履行)を起こすと見込まれている。部分的デフォルトが発生したという報道もある。不動産開発が大きく縮小することになれば、安定成長シナリオは崩れてくるかもしれないし、不動産価格の下落が金融システムのリスクとして浮上してくる。

<欧州経済>

生産活動の停滞の一方でややインフレ傾向が生まれている。コロナ禍で設備投資が絞り込まれていたことから、供給サイドでのボトルネックが表面化してきている。また原油などのエネルギー価格の上昇によって足元では、景気減速とインフレ率上昇というスタグフレーション的な状況がある。ただし、2021年7−9月期の前期比2.1%(年率9.3%)という高成長の反動という性格もあり、原油価格が落ち着いてきたことから2022年にはそうした状況からは脱すると思われ4%程度の成長となり、以後は2%台半ば程度の成長になることが期待されている。今後、企業設備投資が回復してくるかが経済成長持続シナリオの試金石となる。

ユーロ圏各国の景気回復の度合いには不均等があり、特に自動車生産に関連した半導体不足が注目されているが、全体的に工業部門における供給制約がありつつも、サービス業などの回復でドイツ、フランスなどが比較的順調であるのに比べ、スペインの景気回復の遅れが目立っている。

各国ともコロナ禍の影響で税収減、景気対策による支出増加で財政赤字が膨らんだ。欧州委員会は年間の財政赤字GDP比3%以下、債務残高60%以内という財政規律要件を一時棚上げしているが2023年からの再適用を2021年6月に決定した。2022年は各国とも赤字削減に向けた方向性を打ち出すことになろう。

ヨーロッパ中央銀行は現行の金融緩和政策(政策金利下限マイナス0.5%)を維持する方針である。足元のインフレ率上昇は一時的であるとし、2022年の秋までは現行政策を維持するとの見方が多い。

貨幣資本の過剰と不安定化

コロナ禍による経済活動の悪化に対して多くの国が財政支出を増大させる、あるいは減税を行うといった景気対策を行なった。そのために、各国の財政収支は大幅な赤字(資金不足)となり、大量の国債発行が行われている。しかしながら、一方で大量の貨幣資本の過剰がもたらされており、加えて政策当局の金融緩和政策が継続しているため、長期金利はほとんど上昇せず、世界的に資金需給は緩んだままだと言える。

米国の財政赤字は2020年度 3兆1319億ドルとこれまでの史上最高額を大きく超え、さらに2021年度も3兆ドル程度となると見込まれている。日本のGDPの半分を超えるような規模の赤字である。

米国の一般政府の累積財政赤字を見てみると、2020年末で34兆7307億ドルに達している。米国の一般政府の資産.負債バランスで見ると、2008年のリーマン.ショックを契機にして負債が資産を上回るようになり、さらにその債務超過状態が加速化していることがわかる。

日本の財政赤字の状況は、国民経済計算(内閣府)でみると、一般政府(中央.地方.社会保障基金の合計)の負債額が2019年末で1335兆2273億円に増加している。資産額は1433兆8537億円あり、負債が資産を超過するまでには至っていない。もっとも資産の内訳は、非金融資産783兆979億円、金融資産650兆7558億円となっており、非金融資産のほとんどには換金性はない。ただし、換金性のない資産であるから価値がないと言うわけではなく、その大部分は道路、橋梁などのインフラであり、利潤を生むものではないがネットワーク資産としての有用性が高いものが大きな部分を占めている。

現在のような巨額の財政赤字が続けば、近い将来に負債が資産を上回ることになる。これは負債の負担者決定の先送りなのであるが、財政緊縮政策に転換しない限りそれが現実化しない。緊縮政策に転換せざるを得なくなった場合には、鋭い階級的利害の対立になる問題であり、大衆課税や福祉の切り下げによって赤字削減を図るのか、所得税、相続税の累進強化や法人税増税で資本の側に負担を求めるのか、という問題となる。前者であれば過剰貨幣資本は温存され、さらに格差の拡大が極端に突き進んでいく。

そして企業部門にせよ(富裕層の)家計部門にせよ、表面的には金融資産が大きく増加してきたわけだが、これは本質的な富の増加を表現していない。もともと金融資産と金融負債の総額は一致するのだから当然ではあるが、企業や家計の金融資産の増大は主に財政の負債(累積赤字)の反映でしかない。

しかし、個々の企業、個々の家計にとっては、保有金融資産は彼らの財産であり、購買力であると認識されている。しかし、その大部分は現実の生産的活動に投下される資本ではなく、本質的に政府や他の家計への債権なのである。企業や家計の銀行預金は、その多くが生産手段の購入となる企業への貸出ではなく、国債や日本では日銀への預金を通して国債、あるいは家計への住宅ローンに化けている。家計が株式を保有していてもその発行企業が金余りで総資産のかなりの部分が金融資産になってしまっている。貨幣資本の堂々巡りが起きているわけである。これらの関係は、国民経済の貯蓄―投資バランスから

過剰貨幣資本(企業、資本家の金融資産増加)=海外への貯蓄(投資)+財政赤字+労働者の借入

と考えることができる。

つまり国内の過剰貨幣資本は海外への投資に向かうか、財政赤字をファイナンスするか労働者に信用供与することで成立しているわけである。世界経済全体でみれば、海外への貯蓄は全て相殺されるので、世界的な過剰貨幣資本の量は各国の財政赤字の総額と住宅ローンなどの労働者への信用供与から構成されていることになる。

このように生産手段の貨幣的な形態としてではなく、生産過程に投下されない貨幣資本の部分=相対的過剰貨幣資本の増加は、貨幣資本、特に貸付資本の需給関係を大きく緩和している。生産過程での労働の搾取による資本の利潤の分配は、投下される資本のリスクテークの度合いの違いによる各形態間の力関係に依存するので、貸付資本に対する利潤の分配部分としての利子率を極端に低めてしまうのである。いわゆるリスクマネーが絶対的に不足していると言い換えることもできる。世界的な低金利は、単に緩和的な金融政策の結果ではなく、貨幣資本の相対的過剰という要因が大きな要因となっている。これは株式についても証券市場において利益の増大の反映ではなく需給関係のみから株価が上昇する、すなわち期待収益率が低下するという事象とも符合している。

また各国の中央銀行は、金融緩和政策として社債やローン債権の購入といった形で、民間に対するリスクマネーの供給を行っており、日本銀行に至ってはETFやREITの購入というエクイティ性のリスクマネーの供給を行っている。そうしたリスクマネーの供給なしに金融市場の安定が得られないという状況になっているのが現代の資本主義の脆さの現れである。つまり経済資源の配分に関わる金融市場が不安定さを増しており、安定を図るためには公的なリスクマネーの供給が必要とされている。突き詰めて言えば、現代の資本主義は生産手段の社会化(公的所有)が必要とされている段階に入っているが、それを公的なリスクマネーの供給という方法で資本主義経済の形を維持しているのである。

世界資本主義の全般的危機深化の現象形態

貨幣資本の過剰と財政赤字の累増による「経済成長」=利潤と拡大再生産の維持の構図は資本主義の延命装置そのものである。現代資本主義の全般的危機の深化が進行し、資本の利潤確保という資本主義の生命線を維持するための方策の結果として現象している。資本の利潤率を支えるために財政赤字が構造的に据えられているわけであり、財政赤字なしに実現できない利潤を上げることで資本主義はかろうじて延命している。

概ね10年程度の周期で繰り返されてきた金融恐慌、世界不況という特殊的危機の発現が継続しているが、その度ごとに主要国で財政政策の積極化が行われ、財政赤字の累増が進行する、従ってその裏側にある貨幣資本の過剰蓄積が進行するという構図になっている。また主要国の中央銀行は、市中金融機関の中央銀行への預金を積み増させて金融システムに流動性危機が起きることを予防しているが、これが短期的な方策ではなく恒常化してしまっているのが現状である。こうした資本主義維持策がいつ不可能になるのかは予言できないが、矛盾の蓄積が進んでいることは確かである。それが現代的な全般的危機の深化の現象形態であると言えるのではなかろうか。

主要国における資本主義の拡大再生産の基盤は、特に物理的な財について1970年代前半にすでに大きく崩れていた。社会的に必要とされる財の生産に必要な労働はほとんど増加しなくなり、1990年頃からは大きく減少した。米国の製造業就業人口は1978年をピークに減少した近年若干の持ち直しが見られるが、ピークから見れば6割程度の水準に止まっている。日本の製造業の人口は1,045万人(2020年)で1990年頃のピークからやはり6割程度の水準になっている。中国が製造業大国として登場した効果も大きいが、それでも世界的にも製造業の就業人口は停滞していると言えるだろう。ただし、主要国における所得、資産格差の拡大が必需品を中心に、一定程度、財需要の増加を抑制している点はあり、再分配が強化されれば、低.中所得者の一定の潜在的需要が顕在化する可能性はある。

労働日の短縮によってマクロ的な均衡を維持するのであれば資本の利潤は縮小する。その資本主義的な解決は合理化の推進とともに、経済のサービス化であり、またインフレーションによる名目的な成長の維持であった。国際的には為替レートの変動相場制が採用され、主要国の通貨が完全な不換通貨となり、資本移動の自由化が促進された。そのことによって、国際的にもある国の財政赤字が他の国の過剰貨幣資本でファイナンスされるという構造も可能となった。なかでも国際的な資金循環として意味が大きいのが、米国の財政赤字が、日本、ドイツなどや近年は中国によってファイナンスされていることであろう。各国政府が外貨準備として米国債を保有するということにとどまらず、民間の余剰資金、すなわち過剰貨幣資本が米国債投資に向かっている。これは米国の国際収支上の経常赤字を埋め、米国が需要面で世界経済を支える構造になっている。さらに回り回って米国独占企業が対外直接投資を行える資金にもなっている。

1970年代前半における主要国の出生率の同時的な低下は労働力の再生産が縮小しつつある兆しであった。労働者の高等教育や家電製品、自家用車の保有が標準的になるなどライフスタイルが変化し、社会的に標準的な労働力の再生産費が増加した。賃金上昇は平均的にはこれに追いつかない結果、平均的な賃金は再生産費に満たないものになった。一例で言えば、教育にお金がかかるから子どもを多くもつことはできない、という状況になったわけである。高等教育の普及は生涯労働時間の短縮でもある。生活水準は平均的に上昇し、労働力の再生産費は上昇したが、資本の側から見れば労働力の再生産費通りの賃金を支払えば、利潤率が大きく低下するという事態になった。

さらなる制約は温暖化による気候変動問題の深刻化であろう。エネルギー消費の限界とともに、省エネルギー技術の発展はあるものの物理的な財生産や財.エネルギー多消費型のサービス生産の限界を示唆している。量から質へと言われて久しいが、「経済成長」(生活水準の向上)のイメージを量的な拡大に求めることは、もはやできないし、また不必要なのではないだろうか。民主主義的な社会的合意のもとに、労働者、生活者の立場からの質的向上を目指す経済システム構築が求められている。それは利潤原理に基づいた資本主義システムでは不可能であろう。

「社会主義」誌(社会主義協会)掲載 経済情勢分析リスト(北村執筆分)