「金利」について知っておくべきこと

みなさん、こんにちは。シード期のスタートアップに特化して投資するジェネシア・ベンチャーズでキャピタリストをしている祝です。

VC業界に入る前は、企業価値評価やコーポレートファイナンスの専門家として銀行・証券のお客さんに対してアドバイザーを長らくやらせて頂いてました。職業柄、また、私自身の興味関心領域としても、グローバルな金融動向は常に注目しているトピックスです。

2020年のパンデミック発生以来、世界の中央銀行は前例のない規模で金利を引き下げ、積極的な金融緩和政策を展開してきました。しかし、2022年にはインフレの急速な進行に対応すべく、多くの国で利上げが始まりました。これらの金利変動は経済全体に深刻な影響を及ぼし、特に株式市場とベンチャーキャピタル業界における資金流動に大きな影響を与えています。

今日は、金融の仕組みにおいて非常に重要な「金利」について整理してみました。最後まで読んで頂けると嬉しいです。

金利の基本理解

金利(Interest Rate)とは、借りたお金に対して支払われる利息の割合のことです。例えば、金利が2%の場合、今年100円を銀行に預けると、来年には102円になります。逆に、銀行から100円を借りると、来年には102円を返済する必要があります。金利は、お金の時間価値を表すものです。

仮にある経済圏における全ての金利が同じであるとします(預金金利も借入金利も、短期と長期の金利も全て同じです)。この仮定のもとで、金利を2%から0%に引き下げた場合、何が起こるでしょうか?

金利が0%になると、銀行にお金を預けても利息がつかないため、人々は貯蓄を減らし、消費や投資を増やすようになります。例えば、家を買ったり、車を買ったり、ビジネスを始めたりします。企業も借入コストが低くなるため、設備投資や人材採用を積極的に行います。消費と投資の好循環が生まれ経済が活性化されます。

アメリカは2016年から利上げを始めましたが、コロナウイルスのパンデミックによる経済の打撃を受けて、急激に利下げ方向に転じました。日本とヨーロッパに関しては、経済を刺激するために長年ほぼ0%をずっと維持しています。

このように、利下げは経済を刺激し、失業率を低下させ、人々の生活を向上させる効果があります。しかし、副作用として経済活動が活発化すると、需要の増加により物価が上昇し、インフレーションが発生します。インフレ抑制のための中央銀行はまた利上げをせざるを得なくなります。金利のコントロールを通じてインフレ率をコントロールするのが中央銀行の大きな役割なんです。

金利を決める要素

では、ニュースでよく見る中央銀行の「利下げ」・「利上げ」は何の利率指してるかご存じでしょうか?銀行の定期預金金利では勿論ありません。

例えば、ある企業が銀行から返済期間10年で借入をしたとします。銀行側から5%の金利を求められました。

5%の内訳は大きく3つの要素に分解されます:

① リスクフリーレート

② 借入人に係るリスクプレミアム

③ 銀行の利鞘

③ の利鞘は市場の競争環境や銀行の戦略によって変動します。

② のリスクプレミアムは借入人の事業状況、財務状況や担保等の要素を総合的に加味し、銀行内の複雑な与信モデルによって推計されます。貸倒リスクが高ければ高いほど ② の利率は上昇します。

最後に残った①リスクフリーレート、これが全ての経済の基礎であり、我々が普段見る世の中のあらゆる利息(預金金利、不動産ローン、クレカローン、社債 等)はリスクフリーレートに基づいて計算されます。このリスクフリーレートこそが、金融政策で議論になる「金利」です。

リスクフリーレートとは名前の通り、理論上ゼロリスクで得られるとされる利回りのことです。このレートは実務上信用リスクのない政府が発行する(一定の経済規模があり安定している国)国債の利回りを指標として使用します。アメリカ国債、日本国債、ドイツ国債等の利回りが各通貨のリスクフリーレートになります。これらの国債はセカンダリーマーケットで売買されており、その売買価格から逆算し金利を計算することが可能です。

例えば、2024年7月5日時点のアメリカ10年物国債の価格は100.7734、それに応じた利率が4.277%になります。この4.277%がアメリカ10年物国債の利回り(ドル建てのリスクフリーレート)になります。

全ての通貨に対して、異なる満期ごとにリスクフリーレートの値が存在します。リスクフリーレートを縦軸、満期を横軸にしてプロットした利回り曲線が当該通貨のイールドカーブ(Yield curve)と呼ばれるもので、このイールドカーブこそが資本主義経済の根幹をなしていると言っても過言ではありません。

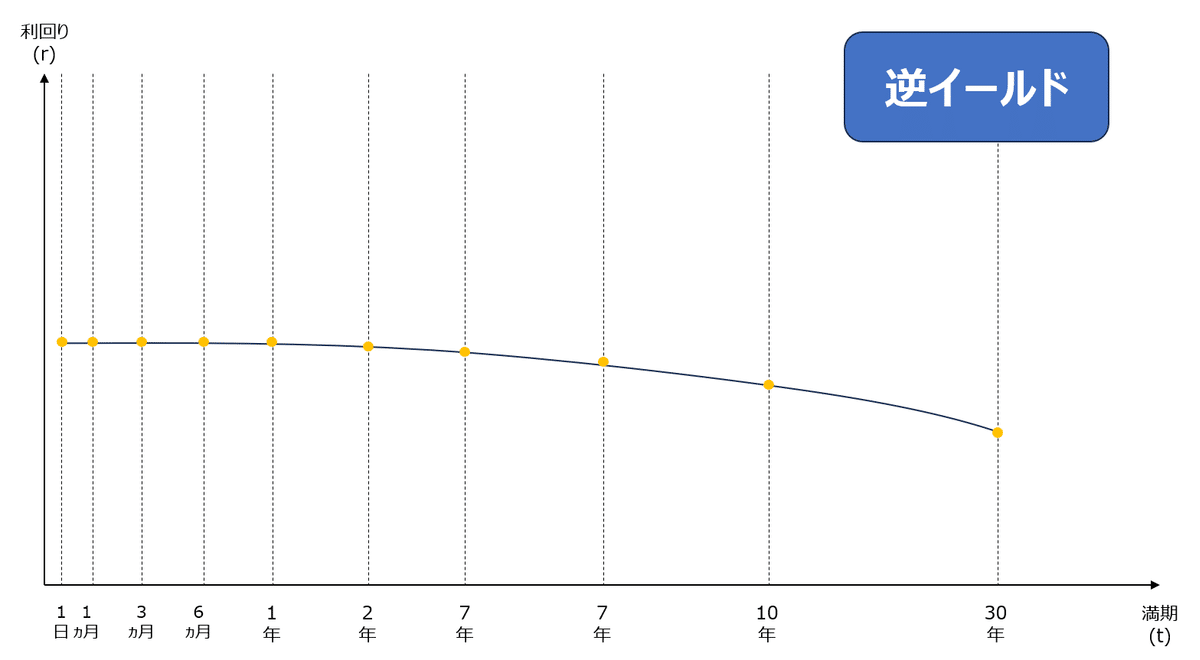

通常償還までの期間が長ければ長くなるほど、その間の経済情勢の変化などの不確実性が高まり、このリスク分が上乗せされるため、一般的には短期債よりも長期債の利回りが高くなります。稀に長期債の利回りが短期債の利回りより低くなることがあり、これを「逆イールド」といいます。

昨年のニュースで米国債が42年ぶりに大幅逆イールドが発生したことが話題になりましたが、逆イールドの原因については後ほど言及します。

ここで重要なのは、各中央銀行がコントロールしている「政策金利」が何を指しているかですが、実は国によって方針が異なります。基本的には超短期~短期の金利が対象になり、日本では「無担保コールレート翌日物」を政策金利と位置付けています。これは金融機関同士が資金の貸し借りをする市場(インターバンク市場)で、担保を差し入れることなく資金を借り、翌日に返済する際に適用される金利です。

ニュースで見る利上げや利下げの話は、全てこの「一日の金利」を指しています。それ以外の金利は全て市場によって価格が決められるため、中央銀行が直接コントロールすることは出来ません。

しかし、2008年のリーマンショック以降アメリカは短期の政策金利をコントロールするだけでは明らかに物足りないことに気付き、お金を印刷して市場で国債を買い付けることにより、長期国債の利回り操作をし始めました、これが「量的金融緩和(Quantitative easing)」です。

日銀の場合は、少し前まで10年物国債の利回りを0.25%に上限維持するため「無制限に国債を買い取る」という非常に大胆な施策を打ってきました。これは長短金利操作(イールドカーブ・コントロール)という、日銀の金融緩和の一つの柱でもあります。

日銀の金融緩和政策がどれだけ「異次元」だったのかについては、これだけで一つ記事が書けそうなので別の機会に深堀できたらと思います。

ここで先ほどの逆イールドの原因についてですが、前述の通り短期金利は足元の政策金利の影響を受けやすく、長期金利は市場参加者によって決まります。逆イールドは、中長期的な景気減速と、それに伴う利下げを同時に織り込んでいるため、「景気後退のシグナル」とされているのです。

実際我々の生活に影響があるのは10年、20年、30年等の長期金利なので中央銀行の利下げ or 利上げは直接的に影響はありません。量的金融緩和(Quantitative easing)なのか金融引締め(Taper)なのかが、実は長期金利に対する影響が大きいのです。

ここまでのまとめ

経済活動を活性化させるのは、お金の流通速度

お金の流通速度を左右するのは金利

金利の基礎は、リスクフリーレートの利回り曲線=イールドカーブ

中央銀行が直接コントロールできるのは、短期の金利のみ

長期金利は、市場の需給バランスで決まり、中央銀行は相場に介入することで間接的に操作できるが、絶対的なコントロール権は持っていない

金利と経済の関係

ここまで金利がどのようにして決められるのかを解説してきましたが、一番気になるのはそれによって経済や私たちの生活がどのような影響を受けるのかです。既に分かっている内容も多いかと思いますが、幾つかのカテゴリーに分けて説明していきます。

金利とインフレーションの関係

長期にわたる低金利はインフレを引き起こす原因となります。アメリカではインフレ率が観測されると、市場は即座にFRBの利上げを織り込みます。

記憶に新しいと思いますが、2022年6月にアメリカのインフレ率は8%を突破しましたが、その後FRBの急速な利上げによりインフレ率を抑え込みました。

もう一つ直近象徴的なトルコの事例を見てみましょう。内政問題やアメリカの制裁などが原因で2022年にインフレ率が80%を超えました。「金利は敵」を自任するエルドアン大統領が圧力を掛ける形で、トルコ中銀はインフレに直面しているにも拘らず断続利下げに追い込まれるなど、経済学の定石では考えられない政策運営が採られてきたことにより、高いインフレ率が常態化しました。その後、内閣府の改造によりようやく今年の年初から利上げに動き、一気に40%程度の利上げを行いました。

これらの事例からも分かる通り、金利とインフレーションは逆相関であることが分かります。

金利と債券の関係

インフレ率以外に関係性が高いものとして、債券が挙げられます。前述のとおり、長期金利はすべて債券価格から逆算され、金利と債券価格は直接的な関係があります。

詳細な計算式は割愛しますが、この関係をどう理解するかというと、例えば中央銀行が金利を上げた場合政府は高い利回りで債券を発行することになります。相対的に、以前の低利率の債券は魅力がなくなり、その需要が減少し、価格が下がるのです。したがって、満期が同じ債券では、金利と債券価格の関係は逆相関で、これは不変の事実です。

金利と株式の関係

次に、多くの人が一番気になる金利と株式の関係についてです。

実は利上げが株式市場にどのように影響するかについては、インフレや債券ほど明確ではありません。利上げによる影響を大きく4つに分けて整理しみましょう。

まず、企業の資金調達の観点からすると、金利が上がると、銀行融資や債券発行の利回り等様々な調達手段のコストが上がります。それにより、株主に帰属する利益が圧縮されます。特にバランスシートに多額の有利子負債を抱える業態への影響は大きいですし、その中で特に短期の借入が多い会社にとっての打撃は大きいです

消費者にとっても、不動産ローン、自動車ローン、カードローン等の借入コストが増加することによって消費が抑制されます。不動産や自動車業界の企業にとっては影響が大きいですが、生活必需品の会社はさほど影響はないかもしれません

バリューションの観点だと、将来キャッシュフローと割引率で企業価値が算出されるので、金利の上昇は割引率が上がるとされており、理論上株価へはネガティブな影響があります。これは、特に将来生み出されるキャッシュがほとんどの価値を占めるIT企業への影響が大きいとされています。ただ、実際市場がその通り反応しているかというと、ここの影響は限定的だと思います

最後は流動性の低下です。利上げをすると市場の流動性は低下し、株式市場に流れ込む資金の総量が減ります。凄くシンプルですが、個人的に一番インパクトが大きいのはここの要因だと思います

ただし、上記の整理は凄く表面的なもので、実際はもっと多次元的で色んな要素が交じり合い市場が形成されています。例えば、利上げが不動産にマイナスの影響を与える一方で、インフレ率が高い市況には不動産投資がインフレヘッジとして機能するため、プラスの影響もあります。

金利はマクロ経済に影響を与えますが、個別銘柄や特定の業界は金利以外の変動要素の方が圧倒的に大きいのです。

一方で、量的金融緩和(Quantitative easing、「QE」)は株式市場に即効性のある影響を与えます。過去10年の欧米や日本の例を見ても、QEが行われると株式市場は顕著に反応します。この話題については別の機会に詳しく説明します。

金利と為替の関係

最後に、今年一番ホットな話題でもあるの為替への影響について話したいと思います。

金利はその国の通貨に対する投資のリターンと考えることができます。投資家は高金利の通貨を購入するために、自国の通貨を売ります。これにより、高金利の通貨の価値が上がり、為替レートが変動するのです。逆に、金利が低い国の通貨は投資魅力が低下し、通貨価値が下がります。

このプロセスは、「キャリートレード」としても知られています。投資家が低金利の通貨を売り、高金利の通貨を買うことで利益を得ようとする戦略です。

下記の図は日米10年金利差とドル円レートの相関を表した図です。歴史的にみて金利差と為替はかなり相関性が高いことが分かります。

最近は円安の要因として日米の金利差に焦点を当てた議論が多いですが、為替に影響を与える要因は金利差以外にも多くあり、金利差だけで為替を語ることは出来ません。

為替を決める要因として所説ありますが、一般的には中期的には国の経常収支、つまりその国の貨幣の純流入によって為替が決められ、長期的にはその国の経済の実力(信頼感)で為替を左右すると言われており、これらが通貨のファンダメンタルと言われています。

最後に

金利の変動は、消費、投資、インフレ、債券、株式、そして為替市場にまで広がる波及効果を持っています。私たちの日常生活やビジネス活動にも直接的な影響を及ぼすため、その動向を理解しておくことは非常に重要です。この記事が、金利の基本的な理解を深める一助となれば幸いです。

今後も定期的に「金融・経済ネタ」を発信していきたいと思うので、是非フォロー頂けると嬉しいです。最後まで読んでいただき、ありがとうございました!

〇〇xフィンテックに積極的に投資しています。金融関連の領域で起業しようとしている方、是非DM下さい!

筆者のX:https://x.com/shuku_genesia

この記事が気に入ったらサポートをしてみませんか?