10/31決算発表【JT(日本たばこ産業)】

会社概要

「人のときを、思う JT」

CMでもおなじみのこのフレーズを謳うJTは、

たばこメーカーの会社です。

【コロナ禍でも「個人株主」が増えた会社トップ100】の

第三位(21万人増加)を獲得しており、

代表的な高配当株として、個人投資家に非常に高い人気を誇っています。

そして、大株主は、財務大臣で33%となっています。

JT法というものがあり、政府が3分の1を保有しなければいけない特殊会社です。

そんな、JTについて解説していきます。

事業内容

JTは、タバコ事業という独占的なビジネスモデルをおこなっています。

営業利益率が24%と、とても高いのが特徴です。

資本力も抜群で、参入障壁が高く、安定しています。

タバコ事業を柱(売上の約9割)として

テーブルマーク(冷凍)と鳥居薬品(製薬)を中心に

食品・医薬品も展開し、全て売上増加中です。

1990年代後半から海外へも進出し、

現在は海外タバコの事業が6割(国内事業が3割)を占めています。

2016年から加熱式タバコ、「ブルームテック」シリーズを拡販し

計画の売上を越しました。

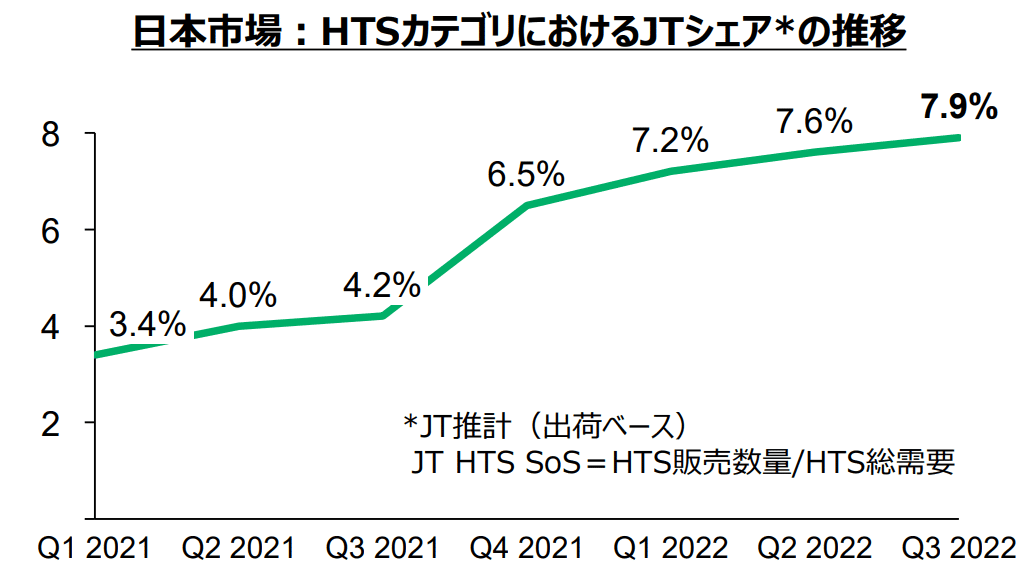

2022年の第3四半期での発表時点で7.9%のシェアを誇っています。

IQOSには大きく遅れを取っていますが、2021年8月[ploom x]の発売により、

シェアを伸ばしています。

今後どこまでシェアを伸ばせるかが、国内の売上を左右します。

利益

そんな独占事業で安定していそうなJTですが

利益率の推移を確認しましょう。

今期は円安の影響もあり、回復しておりますが、

年々、利益率(オレンジ線)が減っています。

タバコ産業の未来は明るくはありません。

タバコの販売数量は1996年度をピークに落ち込む一方。

3483億本だった紙巻きタバコの販売数量は

2019年度に1181億本と3分の1まで減少しました。

さらに2020年4月にできた健康増進法(建物の屋内が原則禁煙)のため、

国内での喫煙者がますます減ったのは言うまでもありません。

一方、海外はどうでしょう。

国内の売上が年々減少しているのに対して、海外での売上は増加しています。

特に今期は、ルーマニア、ロシア、トルコを主要とする、

EMA地域(東欧・中近東・アフリカ)が、

前期比800億(54%)増益しており、全体の増益は、ほぼこのエリアの増益分です。アジアは減益、西欧地域は7%増です。

配当

さて、肝心の配当はいかがでしょうか。

右肩上がりだった配当が、2021年に、配当還元方針の変更を発表。

「配当性向75%を目安」 ※プラスマイナス5%の範囲内

結果、減配となりました…。

(一時、株価が下落(2,155円→1,898円)しました)

今期は10円増配し、更に3Qで38円の増配をしました。

12月権利確定分を最後に株主優待制度は終了。

ちなみに、日本企業の配当性向の平均は 30~40%程度なので、かなり高いです。

株価について

チャートを確認します。

月足を見ると、2016年2月から4年半続いた下落相場が、

2020年7月の1,812円をつけて、反転しています。

緩やかな上昇に入っているので、テクニカル的に悪くありません。

リスクについて

・ESG投資に反しており、時代と逆行している。

その為、先進国では、基本的にオワコン。

・ロシアリスク(ロシア・ウクライナで製造したタバコの輸出の停滞リスク)

現状、事業運営を継続していますが、

「グループ運営からの分離を含めた選択肢の検討」をしています。

JT全体のうちロシア事業は、売上11%、営業利益21%を占めており、

最悪のケースはこれが消滅する事です。

ロシア国内でのシェアは37%で、トップシェアレベル。

⇒ロシア事業が消滅した場合、配当が140~150程度に減配になる可能性有り。

まとめ

配当利回り6%以上で安定しているので、株価が下落したとしても、

超長期で保有するのであれば、配当金の恩恵の方が勝る可能性が高いといえます。

今後のJTの業績については、

・為替の影響(円安の継続)

・国内⇒加熱式タバコのシェアをIQOSから取れるか

・海外売上の成長率

(特に、ルーマニア・ロシア・トルコを主要とするEMA地域)

この3点を四半期毎に決算を確認し、崩れそうなら早め撤退の検討も必要。

以上、いかがでしたでしょうか。

ご参考にしてみてください。

ここから先は

¥ 100