米国の政策金利Federal Fund Rateとは?金融政策を理解しよう!将来の利上げに関する見方についても紹介。

金融政策は株式市場に大きな影響を及ぼすことは言を待たんと思う。

しかし、米国の中央銀行たるFRBがどの金利を操作して金融市場をコントロールしているかを理解している衆は多くはないと思う。

そして、今金融政策が転換点を迎える可能性がある重要局面にきており、この点を理解しておく必要があると思うたゆえ筆をとることにしたわい。

![]()

テーパリングが開始し利上げの開始時期が重要性を増してきている現在。

果たしてFRBが操作する金利とはどのようなものなのか?

利上げをどのように予測していくのか?

という点についてお伝えしていきたいと思います。5分から10分で読めると思うので、金融政策についての理解が大幅に高まるとおもいますのでサクッと読んでいただけますと幸いですl。

FRBが操作目標としているのはFFレート(Federal Fund Rate)

FRBが操作目標としているのはFederal Fund Rate、通称FFレート(=FF金利)と呼ばれるものです。以下、日興証券の説明を見ていきましょう。

FFレートとは、フェデラル・ファンド(Federal Funds)レートの略で、連邦準備銀行(アメリカの中央銀行)に預け入れる無利息の準備金(フェデラル・ファンド)が不足している銀行が、余剰の出ている銀行に無担保で資金を借りるときに適用される金利を指します。

FFレートが成立する市場をフェデラル・ファンド市場といい、日本のコール市場に相当します。アメリカは、連邦公開市場委員会(FOMC)の会合で、連邦準備銀行の準備金の需給を調節し、FFレートの誘導目標を変更することで、金融政策の決定をしています。

意味不明です。

![]()

では順を追って説明していこうぞ!

![]()

まずこの部分ですね。

FFレートとは、フェデラル・ファンド(Federal Funds)レートの略で、連邦準備銀行(アメリカの中央銀行)に預け入れる無利息の準備金(フェデラル・ファンド)が不足している銀行が、余剰の出ている銀行に無担保で資金を借りるときに適用される金利を指します。

日銀もそうなのですが、中央銀行は「銀行の銀行」としての役割をになっています。つまり中央銀行であるFRBに市中銀行は口座を持っており、そこに法律で決められた一定割合の預金を行わないといけないのです。

この市中銀行がFRBに預金としてあずける準備金のことをFederal Fundといいます。このFederal Fundが不足している銀行が、余剰のある銀行から資金を借り入れる時に借り入れる金利をFederal Fund Rate(=FFレート)というのです。

FFレートが成立する市場をフェデラル・ファンド市場といい、日本のコール市場に相当します。

なるほど。ではこのコール市場というのは何ですか?

![]()

コール市場とおは金融機関同士が短期の資金を融通し合う市場のことじゃ!

![]()

FFレートの誘導の仕方

FFレートは以下のサイトで確認することができあす。

FRED:Federal Fund Effective Rate

以下は超長期ですが今は殆どゼロ近傍となっています。

もっとわかりやすく過去5年でみると以下となります。コロナショック前まで経済が堅調だったので順調に利上げしていましたがコロナショックを機に大幅に利下げを行っています。

現在、取引されているレートは0.08%となっておるが、FRBが誘導するレートは0.25%の幅をもたせておるぞ!

現在の誘導レートは0-0.25%というレンジになっておる。

![]()

FRBはFF金利を以下のように0.25%の範囲となるように誘導しています。

0%-0.25%

0.25%-0.5%

0.5%-0.75%

0.75%-1.0%

・

・

・

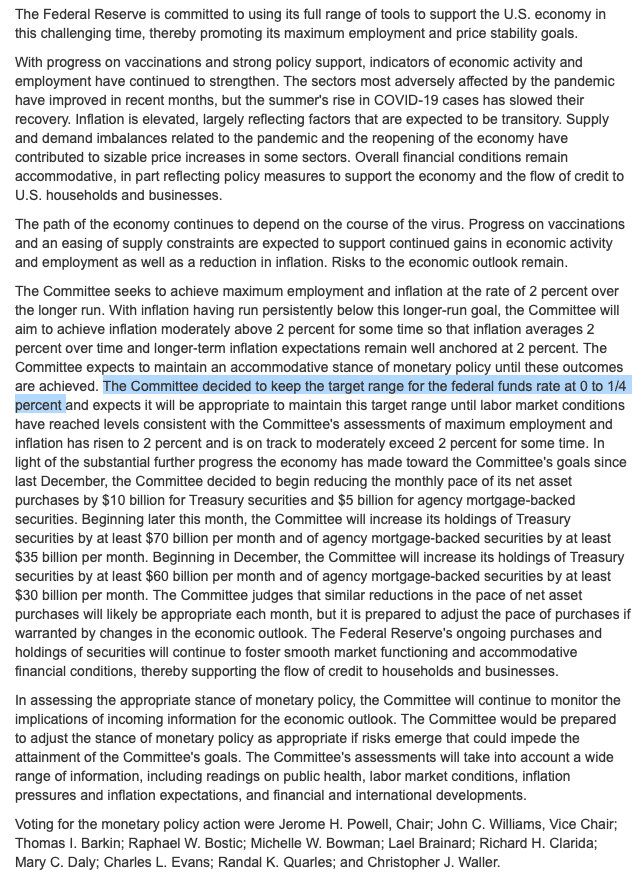

FOMCでのStatementをのぞいてみましょう。以下は直近2021年11月に開催されたFOMCのStatementです。

Target rangeを0%-0.25%に誘導するということが明記されています。つまり0.25%よりFF金利が上昇するなら資金を供給するなどして調整して受給を調整するなどしてFFレートをレンジ内におさえますよということを宣言しているのです。

何故、FFレートの金利が経済に影響を与える理由?

FF金利については理解できましたけど、これが何故重要なのか理解できません。

![]()

うむ。

一般的に銀行は預金など短期の資金を受け入れ、企業や個人に長期で貸し出しており利鞘を稼ぐビジネスを行っておる。

ここで、長期の貸し出しが多くなるとFederal Fundや預金の払い戻しなどの短期の資金が足りなくなることがあるじゃろ。

そこで、資金が手元で余っている他の金融機関から借りることになるんじゃ!

![]()

それで?なぜFFレートが高くなると経済に影響がでるのですか?

![]()

つまり、貸付をする原資となる資金の調達コストがたかくなるよの。

分かりやすく例えると、原材料の価格が高くなるということじゃ。そうすると、銀行側としては利鞘を稼ぐために貸し出し金利をあげなければならんよの。

すると、企業の資金調達コストは高くなるし、住宅ローンの金利が高くなるしで経済を冷ますことになるんよ。

![]()

なるほど、金利が高くなるとお金を借りて事業を拡大するインセンティブが弱まりますし、個人も住宅とか買いにくくなりますもんね。。

![]()

金利の上昇が株価に影響を与える理由とは?

そして当然金利の上昇は株価にも影響を与えます。

金利が上昇すると資金調達コストがかさむので事業拡大が抑制されるという側面も当然ありますが、バリュエーションに影響します。

経済の世界では割引現在価値という考え方があります。国債金利が2%の場合、現在の100ドルは1年間運用すれば102ドルになるので1年後の102ドルと同じになります。

1年後の102ドルと現在の100ドルが同じということは、1年後の100ドルは現在の価値に直すと1.02で割って98.04ドルということになるんじゃ。もし国債金利が10%ならば1年後に100ドルは現在の90.9ドルということになる。

金利が高くなればなるほど将来のお金の価値は現在に直すと価値が低くなるというわけじゃ。つまり、金利が上昇すると企業が将来稼ぎ出す利益の価値が現在に引き直すと安くなるので企業価値が低下して株価が下落するというわけじゃな。

![]()

なるほど。でも、なぜグロース系の企業の方が金利上昇に反応して下落しやすいんですか?

![]()

うむ。良い質問じゃ。

グロース企業は将来の利益が大きく成長する企業で現在の利益は殆どない企業も多いからな。将来の大きな利益が割り引かれると現在の株価水準が正当化されなくなるんよ。単純な例で考えてみようぞ!

![]()

以下の例では分かりやすく極端な例を置きます。

今年の利益:10

来年の利益:50

再来年の利益:150

金利が1%と10%だった場合で比較

<Case.1>金利が1%の場合

今年の利益:10

来年の利益の現在価値:50÷1.01=49.5

再来年の利益の現在価値:150÷1.01÷1.01=147.0

合計:206.5

<Case.2>金利が10%の場合

今年の利益:10

来年の利益の現在価値:50÷1.1=45.5

再来年の利益の現在価値:150÷1.1÷1.1=123.9

合計:179.4

生み出す利益が同じでも現在価値に置き直すと将来の利益が大きい企業ほど金利上昇の影響を被るわけじゃ。

上記は2年間分割り引いたが、複利で割引率は影響してくるからの。10年後の割引率は(1+利回り)^(10)となり大きな影響を及ぼすぞ

![]()

ただ、しっかり利益を出しており既にバリュエーションもそこまで高くない銘柄はグロース株といえど金利低下の影響は大きくありません。グロース株については以下で網羅的に纏めていますので興味のある銘柄があれば覗いって言ってください・

FFレートが影響を及ぼすのは主に短期金利

FFレートは翌日物の金利です。つまり影響を与えるのは短期金利ということになります。直近の金融政策を予見するのであれば短期金利をまずみる日強があります。

米国の場合は主に2年債金利が将来の金融政策を占う指標として活用されています。以下は過去5年の2年債の推移です。

コロナで金融緩和で急落したあとに直近将来の利上げを織り込んで金利が上昇しはじめておるな!

一方、皆の衆が注目している10年債金利は金融政策の長期的な動向だけでなく、経済の先行きについても示唆しておる。

長期的に経済が上向くのであれば経済を冷ます必要があるゆえ将来の利上を見込んで金利は上昇するし、長期的に経済が軟調であると予想されるなら景気刺激のために将来の金利を下げる必要があるので長期金利は下落するんじゃ。

![]()

ちなみにこの各年限の金利をプロットしたものがイールドカーブとよばれます。各年限の金利のプロットは以下となります。

参照:米財務省

ためしに直近と今年の最初のイールドカーブを比較してみましょう。以下が2021年の初め(青)と今(橙)のイールドカーブです。

短期金利が大きく上昇し、長期金利の上昇幅を上回っています。このような状況をベアフラット二ングといいます。

まさにインフレが発生し、金融引き締めが見込まれる今の状態を的確に反映していますね。

将来の利上げ回数を示唆する2つの指標

よく皆の衆、TLで来年の利上げ織り込みが○%みたいな表現を聞くと思うが、あれは何なのかときになっておる衆もあると思う。

将来の利上げについては以下の二つの観点からみることができるぞ!

![]()

1.FF金利先物から将来の政策金利を読み解く

まずは将来のFF金利のレートから将来の利上げを想定するという手法です。

市場から将来の利上げを予想するという方法ですね。

つまり、市場参加者がどれだけ将来利上げを見込んでいるのか?ということじゃな。計算するのは複雑じゃから以下のサイトが簡単にだしてくれておるぞ!

![]()

上記の見方ですが直近のFOMC12月15日時点では利上げはないと考えていることがわかります。では次の会合である2022年1月26日を見てみましょう。

利上げの可能性がでてきています。とはいえ5%ですが。次の会合である3月16日を見てみましょう。

1段階利上げの可能性が22.4%、2段階利上げの可能性が1%となってきています。さらに次の5月4日となると以下となります。

1段階利上げの可能性が38%、2段階利上げの可能性が7.1%、3段階利上げの可能性が0.3%となっています。

5月時点で50%に近い可能性でりあげがみこまれているのです。

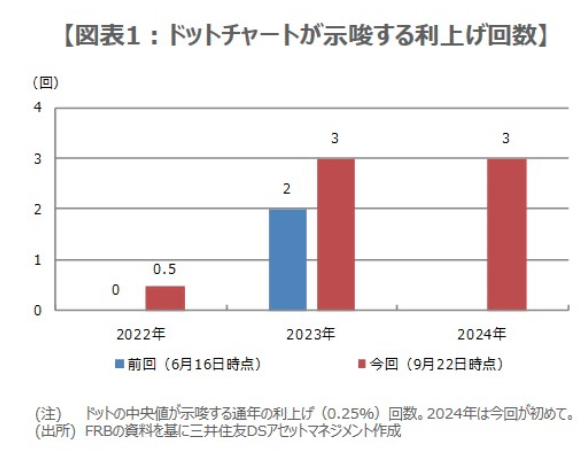

2.3ヶ月に1回発表されるDot Chart

上記は市場が織り込む利上げでしたが政策を決定するFOMCの委員会が3ヶ月毎に今後の金利水準を予想として投票するDot Chartも重要です。直近は9月のFOMCで発表され、次は12月のFOMCで発表されます。

参照:Projection

現在の誘導目標0%-0.25%の間は0.125%となります。2021年は全員が0.125%に設定しているので誰も利上げを見込んでいません。

一方、2022年になると以下となります。

0.125%:9人

0.375%:6人(1回利上げを見込む)

0.625%:3人 (2回利上げを見込む)

ドットチャートでは中央値が重要になります。中央値というのは真ん中の人の見解です。投票者は18人なので9番目と10番目の人が重要になるということですね。

下から9番目の人は0回利上げ、10番目の人は1回利上げとなるので2022年の利上げは0.5回予想となります。

同様に2023年を見てみましょう。

0.125%:1人

0.375%:4人(1回利上げを見込む)

0.625%:3人 (2回利上げを見込む)

0.875%:1人 (3回利上げを見込む)

1.125%:6人 (4回利上げを見込む)

1.375%:0人 (5回利上げを見込む)

1.625%:3人 (7回利上げを見込む)

下から9番目の人が3回利上げを見込んで、10番目の人が4回利上げを見込んでいるので中央値は現在の水準から3.5回ということになります。つまり2022年に0.5回利上げを見込んでいるので2023年は3.5回-0.5回で3回ということになります。

9月の前の6月のDot Chartから比べると以下の通り、利上げ見通しが前倒しになっていることがわかります。(6月時点では2024年は発表されていませんでした)

これは重要じゃからな!毎回Dot Chartが発表される週の週報で詳しくお伝えしておるぞ!前回のは以下じゃ!4.の金融政策の項目を見て欲しい!

![]()

まとめ

今回のポイントをまとめると以下ぞ!

![]()

✔︎ FRBが操作しているのはインターバンク市場でも翌日物の金利であるFFレート

✔︎ FFレートが上昇すると市中金利も上昇するので経済に影響を与える

✔︎ 景気が過熱しインフレが発生すると金利を上げて冷ます必要がある

✔︎ FF Rateは0.25%の幅を持たせて誘導している

✔︎ 金融政策が主に影響を与えるのは短期金利、長期金利は将来の景況感を表す指標

✔︎ 将来の金利状況を見極める方法は市場から読み取る方法と、FOMC参加者の見通しから読み取るという二つの方法があり市場が大変注目している