アセットアロケーション運用における効率的フロンティアの個人運用の限界について

はじめましてこんにちは、サラワン@米国債ストレスフリー投資家です!

長期投資や分散投資を意識し始めるとアセットアロケーションという単語にたどり着くと思います。更に勉強を続けていくとリスク許容度や効率的フロンティアなどの領域にたどり着くかと思います。

今回はファイナンシャルプランナーである私の投資経験を元に、効率的フロンティアの運用上の限界について記述していきたいと思います。

ちょっとマニアックな内容になってしまい需要があるのかわかりませんがお付き合いください(汗

■効率的フロンティアとは?

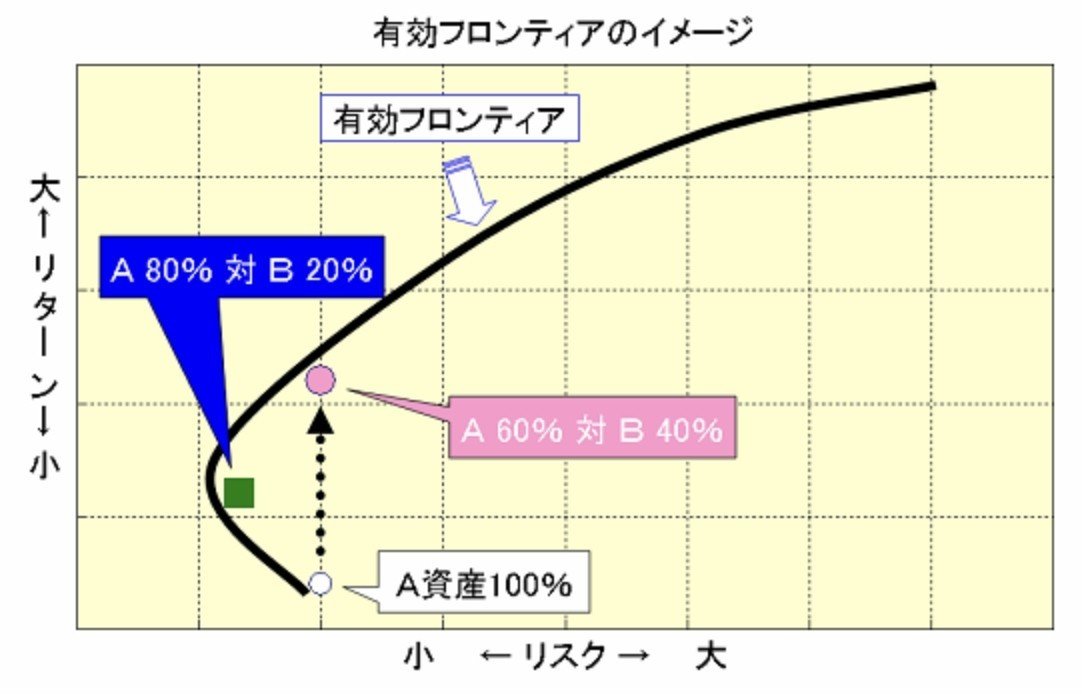

効率的フロンティアとは簡単に言うと過去のリターン/リスクから最適化されたアセットアロケーションの配分割合を意味します。

→ 以下では「効率的フロンティア」を「有効フロンティア」と表現

(図は参考資料「大和アセットマネジメント 用語集 有効フロンティア」から抜粋」

アセットアロケーションでいう最適化とは「リスクとリターンのバランスが妥当である」を意味します。

効率的フロンティア使ってアセットアロケーションを最適化することで「ハイリスク・ローリターン」などの最悪の状況を回避することができます。

→ 上図では「A:60%/B:20%」にすることで同じリスクでリターンを伸ばせています。

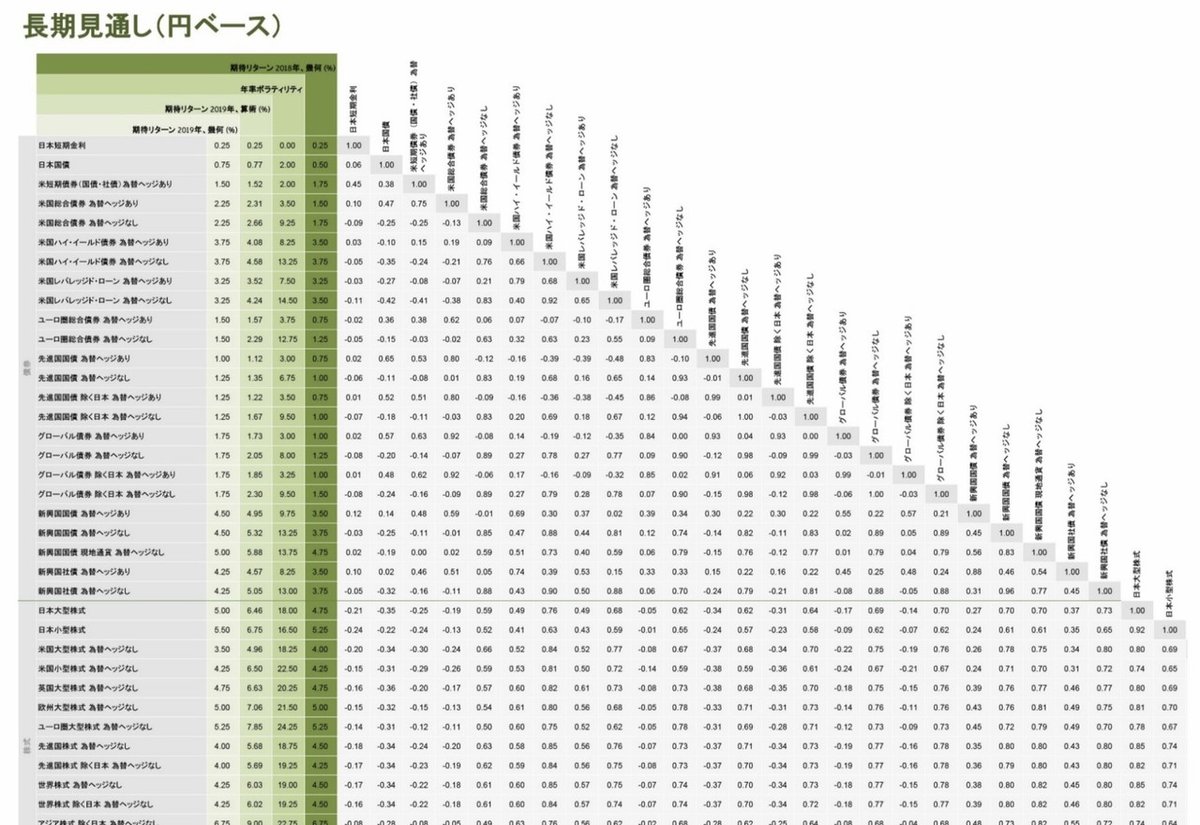

ここでは2銘柄になっていますが、期待リターンのデータさえあれば計算環境さえあれば60銘柄でも100銘柄でも算出可能です。

(図は参考資料「JPモルガン 60資産の期待リターン超長期予想 -2019年版- を発表」から抜粋」

■効率的フロンティアの個人運用の問題点

結論から申しますと時給換算した場合に割に合わないからです。

実現できればリアルタイムで効率的フロンティアの線の上を歩けます。

しかし、個人で全て環境を整えるには金融経済/高等数学/計算環境を整えるためのエンジニア能力が必要になります。

アセットアロケーションや効率的フロンティアは「リスクを変えずに利回りを10%増やせる類」の魔法ではありません。精々改善できて1〜2%でしょう。

1人で以下を解決するために投入する時間と改善できる1〜2%を天秤にかけてみてください。

- 理論を実装レベルまで理解する勉強時間/実装する時間/デバッグ時間/計算元のデータの最新化時間

恐らく、この時間を自己投資してスキル研磨/資格取得して昇級/転職した方が効率が良いと思います。

もちろん、資産が100億円、1,000億円あるのであれば話は別ですが。

■まとめ

少々マニアックな内容になってしまいましたが、アセットアロケーションと効率フロンティアの限界についてでした。

もちろん、理論としては非常に優れたもので私も考え方は積極的に取り入れています。自分の資産を何にどのくらいを分散すれば良いかに対して数学的な根拠が得られるというのは非常に安心できます。

一方で、厳密性を重要視するあまり実運用性を欠いた行動をしてしまうと単なる時間の無駄になってしまいます。過去の私のように(汗

まぁ、肩肘張らずに大方針としてアセットアロケーションを活用してみてください。魔法では無いので改善出来る効率で得られる結果は微々たるものです。

個人の資産運用は、マジカルではなくロジカルにエンジニアリング指向で考えていきましょう。

本記事が一人でも多くの方々の金融リテラシーの向上に役立っていただければ幸いです。

最後まで読んでいただきありがとうございました。

今回以上となります!

<参考資料>

- 大和アセットマネジメント - 用語集 - 有効フロンティア

https://www.daiwa-am.co.jp/guide/term/ya/yuuko_1.html

- JPモルガン 60資産の期待リターン超長期予想 -2019年版- を発表

https://www.jpmorganasset.co.jp/jpec/ja/topics/2018/pdf/pressrelease_20181212.pdf

いいなと思ったら応援しよう!