パンデミックと戦争の共通点(株価の視点から)

[ パンデミック ]

パンデミックは2020年に全世界を襲いました。多くの困難がありましたが、その中でも株式市場も決して簡単ではありませんでした。

最近では鳥インフルエンザが流行の兆しを見せており、鳥類から家畜へ、そして家畜から人間へと感染が拡大する可能性が報じられています。パンデミックは、強度の違いや一定の周期を持ちながら、いつでも再び発生する可能性が高いとされています。

[ そして戦争 ]

ウクライナとロシアの戦争は現在も続いており、多くの人命が失われただけでなく、経済や株式市場にも大きな影響を与えています。戦争の開始前後には、その動向や株式市場に関して多くの分析や予測が行われました。

悲劇的ではありますが、そして決して起こってはならないことではありますが、戦争は人類の歴史と共に存在し、現在でもどこかで続いています。

[ 共通点 - 突発的な危機への対応で大量の資金を投入 ]

最大の共通点は、突発的な危機に対応するために、大量の資金を急いで投入することです。

戦争が発生すると、まず勝利することが最優先となるため、財政健全性など誰も気にしなくなります。可能な限り多くのお金を刷り出します。

新型コロナウイルス感染症(COVID-19)でも同様でした。ワクチンが開発される前に、できるだけ人々が接触しないようにするためには、無制限にお金を刷り出す必要がありました。

以下は、アメリカのGDP比政府債務比率の推移です。

最初から南北戦争、第一次世界大戦、第二次世界大戦、そして最後に赤色で示された新型コロナウイルスまで。戦争が起こったときにしか見られなかった現象を、私たちはここ数年で経験しました。

[ ダウン → アップ → ダウン ]

例が非常に少ないものの、戦争のような出来事を経験した際に株式市場が示す動きには共通点がありました。一度戦争が勃発すると下落し、その後資金を投入することで上昇し、戦争が終わる頃には再び下落するという点です。

第一次世界大戦

まずは第一次世界大戦です。第一次世界大戦は1914年から1918年まで続きましたが、アメリカが参戦したのは1917年のことです。また、この時期にはスペイン風邪(パンデミック)も同時に発生しました(1918~1919年)。

アメリカの政府債務比率は当初大幅に上昇しました。

1917年:10%

1918年:21%

1919年:36%

しかし、戦争が終了すると、債務比率は再び低下し始めました。

1919年:36%

1920年:30%

以下は当時のダウ平均株価の推移です。戦争が勃発すると暴落しましたが、その後、戦争中に資金を投入したことで急上昇しました。そして、戦争が終了し日常に戻り始めると、再び暴落しました。

両方とも戦争初期には約30%の下落があり、その後は2倍に上昇するラリーが発生しました。唯一の違いは、戦争後の下落幅です。第一次世界大戦後にはほぼ50%の暴落が発生したのに対し、第二次世界大戦後には20%の下落で防ぐことができた点です。

第二次世界大戦

第二次世界大戦でも同様の動きが見られました。アメリカは1941年に参戦し、戦争は1945年に終結しました。

戦争中に大幅に上昇した政府債務比率は、戦争終了後、徐々に低下していきました。

1941年:38%

1942年:43%

1946年:118%

1947年:103%

1948年:92%

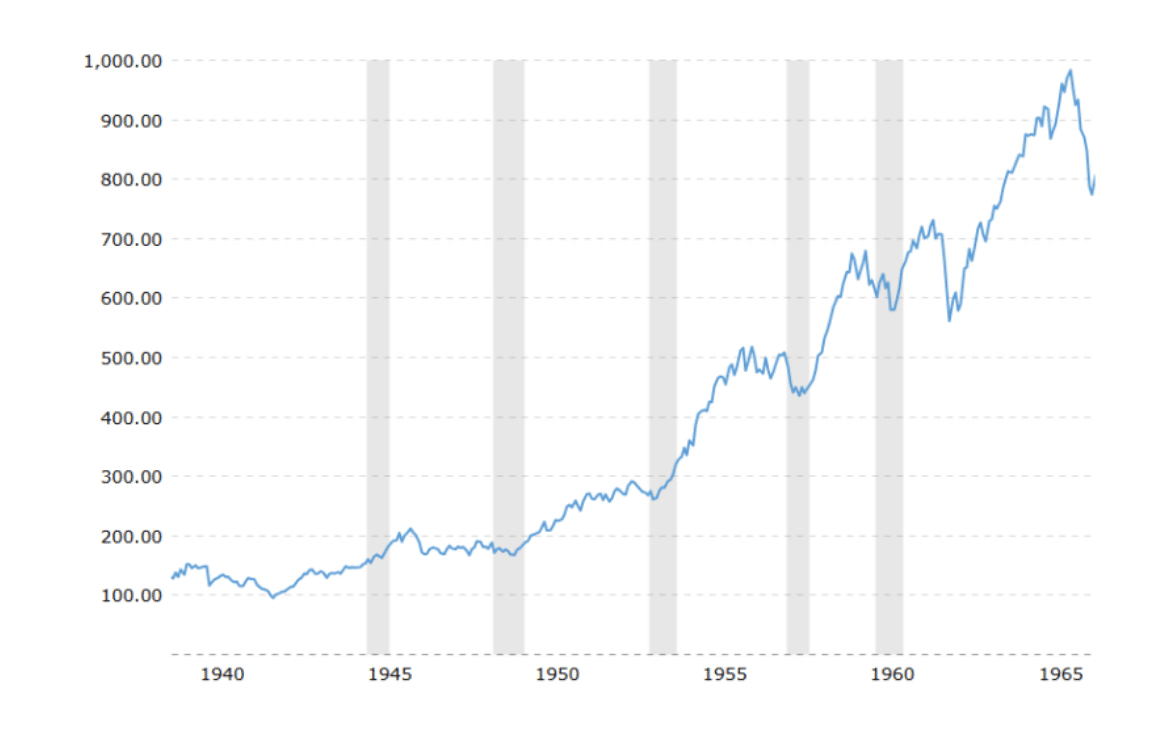

以下は当時のダウ平均株価の推移ですが、第一次世界大戦時と同様に、下落、上昇、そして再び下落という流れをたどりました。

コロナウイルス感染症(COVID-19)

新型コロナウイルスの際も同様でした。当初は政府債務比率が大幅に上昇しましたが、その後は徐々に低下しました。

2020年第1四半期:107%

2020年第2四半期:133%

2023年第1四半期:116%

S&P 500指数を基にした株価の推移も、二度の戦争時と似たような動きでした。コロナ直前に3,400だった指数が、コロナ禍では2,200まで下落し(30%の暴落)、その後4,800まで上昇(2倍の上昇)しました。そして、パンデミックが収束した後には3,500まで下落(30%の下落)しました。

[ それではその後は?まずは反発相場 ]

コロナ後の展開が、過去の戦争と似たような流れをたどるのではないかという仮定がありました。そのため、将来を予想する際には、この点を常に考慮しています。ある意味では、これが最も重要な枠組みであると言えるでしょう。そして、幸運なことに、これまでのところ、過去の参考が大きな助けとなってきました。

コロナ後、株式市場が急速に反発する中で、多くの批判的な意見がありました。最初の転機となったのは2020年7月から8月でした。コロナ後に30%以上暴落していた市場が、まだパンデミックが続いている状況にもかかわらず、過去の高値を目前に控えた時期です。

この時点では、まだワクチンや治療薬が開発されておらず、コロナの感染者数や死亡者数が増加している状況でした。しかし、市場は過去の高値を突破し、その後さらに30%以上上昇し、最終的に底値から2倍以上の上昇率を記録しました。

2021年後半には、過度な楽観が市場を支配しました。歴史上最も速いペースで2倍のラリーを展開した市場であったにもかかわらず、投資家たちはさらに上昇を期待しました。

過去の戦争の事例を振り返れば、2倍の上昇後には注意が必要であることがわかるにもかかわらず、当時の投資家たちの楽観は驚くべきものでした。

しかし、最終的には市場はこれ以上耐えることができず、30%の下落を記録しました。これは過去2回の戦争事例と同じ流れです。

平均1,118日

コロナの際も同じでした。2022年末には悲観が市場を支配しました。

アメリカの歴史上初めて、翌年のマクロアナリストたちの平均予測が下落を示しました。基本的に将来に対して楽観的な傾向を持つアナリストたちが、史上初めて「来年は確実に株価が下がる」と予測したのです。

しかし、市場は「疑念の壁」を乗り越えながら、徐々に上昇を示し始めました。やはり過去2回の戦争事例と同様のことが再び起こったのです。

[ ダウン → アップ → ダウン → アップ → あれれ? ]

その後どうなったのかを振り返ると、「ダウン → アップ → ダウン → アップ」の後に長期的な上昇相場が訪れました。

第一次世界大戦後も同様でした。

第二次世界大戦後も同様でした。

過去数年間、なぜこのような現象が起きたのかを考えてみました。

戦争初期には、与野党を問わず全国民が団結し、大量の資金を投入する。

終戦時には、意見が分かれ始め、債務比率を減らす努力がなされる。

その後数年間は、戦争中に大量に投入された資金が革新を生み出したためではないか。

大量の資金が投入されると、それまで簡単には手を付けられなかった研究や新規事業に挑戦することが可能になります。資金が潤沢にあるからこそです。しかし、その成果が現れるまでには数年が必要です。

当初は未来の価値を期待して株価が上昇しますが、新規事業というものは資金を投入したからといってすぐに成果が出るわけではありません。そのため失望感から株価が下落します。

しかし、数年間着実に研究を進めてきた企業であれば、やがて成果が現れます。そして新製品として消費者の前に登場すると、私たちはその革新を肌で感じることになるのです。

過去においては、戦争が革新を促す役割を果たしました。

武器開発のために新技術の研究が進められ、戦争中に実際に使用することで開発速度がさらに加速しました。

そして、戦争が終わると、こうして生まれた技術進歩が社会のあらゆる分野に応用されていきました。1920年代や1950~60年代がその好例です。

パンデミック初期に投入された資金がなければ、資金確保が難しかった研究や新しい分野が、次第に成果を上げる様子が見られます。もし今回も過去2回の戦争と同じような流れが続くなら、技術革新が主導するサイクルを目の当たりにするかもしれません。

[ サイクル - 在庫、投資、革新 ]

ROBCはサイクルを基に多くの話をしています。

最もよく取り上げるサイクルは在庫サイクルで、私たちが「浦上邦雄の理論」に基づいています。実際、2020年から2024年にかけて、在庫サイクルは非常に強力に作用しました。

しかし、サイクルにはさまざまな種類があります。一般的に「40カ月周期」と言われる在庫サイクルは、サイクルの中で最も短い周期です。このほか、10年周期の投資サイクルや、さらに長い数十年周期の技術革新サイクルも存在します。これらのサイクルは別々に訪れることもあれば、重なって訪れることもあります。そのため、投資家は各サイクルがどの地点にあるのかを総合的に注意深く観察する必要があります。

話を進めていくと、少しもどかしく感じるかもしれません。それは、「必ずこうなる」と断言しないからです。

たとえば、「FRB(連邦準備制度理事会)が必ず成功する」や「必ず失敗する」といった断定的なことは言わず、「これまでの流れを見る限り、大きな問題がない可能性が高そうだ」といった程度の話しかしないのです。

こうする理由は、本当にわからないからです。たとえば、「今後10年がどうなるか」という質問を受けたときに、2014年の自分が2024年の世界の姿を予測できたかどうかをまず考えてみます。

2014年の私が、現在の世界の姿をどれほど予測できたでしょうか? そう考えると、逆に2034年の世界の姿を予測することも非常に難しいという考えに至ります。

そのため、基本的な骨組みだけはある程度整えた上で、その後はさまざまな可能性を視野に入れながら冷静に観察するという方法を選び、未来を見据えています。

今日の文章も同じです。株式、金利、為替などについて、多くの議論が存在します。それぞれの主張にはそれなりの妥当性があるものです。

ただし、本当に革新のサイクルが一度やって来た場合、より大きな視点を持って世界に向き合う必要がある、という話をお伝えしたかったのです。