利下げから為替の変動までのタイムラグは〇〇!過去37年間のチャートを分析して相場の波に乗る!

動画はこちら。(動画では私の投資戦略についてもお話ししています。)

https://www.youtube.com/watch?v=sQEhvyhfYO4

あるころうのNISA投資チャンネルです。

ついに利下げが発表されましたね!!しかも50bpでした!

指数は予想通り上昇しましたが、為替がドル高方向へ進み、ドル建て資産を持っている米国株メインの投資家は一気に資産が増えた1週間だったのではないでしょうか?この流れが続くのか、過去の政策金利の動きと、為替の動きをチャートを重ねて検証します。

このチャンネルでは、週末に1週間の出来事と経済指標の動きをチェックし、米国株、政策中心のデータや話題を取り上げ、動画を見れば大体わかるというのを目指しています。

また、米国株中心のNISA口座の増減を視聴者の方のペースメーカーになるように公開しています。動画の最後には、来週控えている経済指標や決算発表の予定をチェックしていきます。

経済指標とセンチメントチェック

まずは経済指標とセンチメントをチェックしていきましょう。

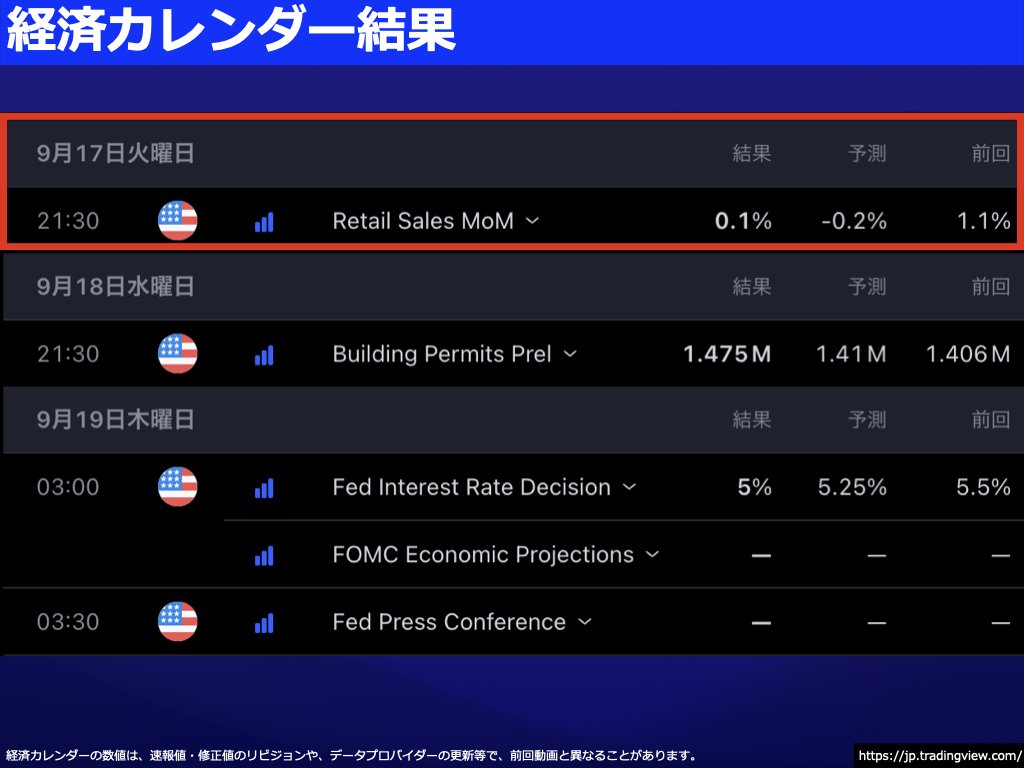

今週の経済カレンダーの重要な指標を見ていきます。

17日 火曜日に小売売上高前月比が発表されました。

前回1.1%、予測-0.2%のところ、結果0.1%で予測を超えました。小売は予想に反して落ち込んでいませんでした。

小売売上高前月比は、小売業の売上高が前月に比べてどれだけ変動したかを示します。この指標は、米国経済の消費動向を把握するために非常に重要とされています。

18日 水曜日に建設許可件数速報値が発表されました。

前回、1.406ミリオン、予測1.41ミリオンのところ、結果1.475ミリオンで、前回・予測ともに建設許可件数が伸びました。米経済の強さと、インフレの低下が背景となり、建設許可の回復を示していると予測されています。

建設許可件数速報値は、米国の新しい建設プロジェクトの許可件数の速報値を示す経済指標であり、住宅市場や建設業の動向を把握するための先行指標とされています。この指標はGDP、雇用、株式市場、不動産市場、金利市場に影響を与えるため、経済の健康状態を理解する上で重要です。

19日木曜日のFOMCでは、直前のフェドウォッチツールでの予測通り50bpの利下げが発表され、目標金利が475-500bpとなりました。

為替を確認すると、先週140.7円台からドル高となり、現在143.8円台となりました。

現在のドル高方向への理由は、相対的な日米金利差の縮小の影響よりも米国の経済の強さや主要通貨と比較してもドル需要が高まっていることが影響しているという見方があるようです。

(※動画ではFFレートと為替ドル円の関係についても検証しています。)

続けて株式市場の状況を見ていきます。

株式市場の心理を示すCNNのフィア & グリードインデックスでは、先週49でニュートラルを示していたインデックスは、現在63のグリードになりました。

次にフィア&グリードインデックスの構成指標をいくつか確認します。

S&P500から見るマーケットモメンタムは、先週のグリードから、現在も125日移動平均線の上でグリードを示しています。

プットコールレシオは、先週0.79でフィアから、現在0.74でニュートラルへ恐れが弱まりました。

VIX:ボラティリティインデックスを見てみると、恐怖指数は

先週16.56ポイントのニュートラルから、現在16.15ポイントでニュートラルが維持されています。

セーフ ヘブンデマンドは、先週-0.48%のフィアから、現在0.70%でニュートラルになりました。

セーフヘブンデマンドは、過去 20 営業日の株式と国債のリターンの差を示しています。

プラスが株式のリターンが良い時で恐怖感が低いことを示し、マイナスは債権のリターンが良い時で投資家が恐怖を感じていることを示します。

恐怖が強いと投資家が安全資産である国債を購入する傾向があるため、指標がマイナスへと向きます。

イールドカーブは、2022年7月以来2年以上の期間 逆イールドを示していましたが、現在0.18と先週同様プラス圏を維持しています。

今週の動きと市場のセンチメントをまとめると、

・経済指標は、小売の落ち込みは予想されたものより健全で、建設許可件数も上昇、利下げが直前予想50bpと一致し、強い米経済を示した上で、利下げを実施し経済を促進する方向性が示されています。

・フィア&グリードインデックスは、グリードを示しました。

・イールドカーブが過去預言してきた逆イールド解消時の不況の到来は、今の所なさそうです。

インフレの押さえ込みが成功していて、経済も強く、物価も雇用も指標に問題が見当たらず、総じて強気となっています。

フェドウォッチツールを確認します。

今週9月18日のFOMCで、利下げ幅、50ベーシスポイントの利下げで、現在の政策金利の目標は、475-500bpとなっています。

次のFOMCでは、50ベーシスポイントの利下げ幅が主な予測となっています。また、今年最後のFOMCでは、今から3段階下げた75bpの利下げはばが、100%に近い予測となっています。

週間主要チャートチェック

それではこれらを踏まえて週間の米国主要チャートを見ていきます。

S&Pは、先週の終値5,626ドル台から、今週終値、5,702ドル台

先週から

+76ドル

+1.4%

でした。

NASDAQは先週終値19,514ドル台から、今週終値 19,791ドル台で引けました。

先週から

+277ドル

+1.4%

でした。

日経225は、先週終値36,531円台から、今週終値37,731円台で引けました。

インド ニフティ50は、先週終値301ドル台から、出来高を伴って今週終値308ドル台で引けました。

シンセン総合指数は、先週終値1,121ドル台から、今週終値1,142ドル台で引けました。

ゴールドは先週2,577ドル台から、現在2,621ドル台となっています。

利下げによる将来的にドルが弱くなるためのヘッジや、戦争・大統領選の地政学リスクと不確実性の高まりなど、ドル需要が高まっているようです。

ビットコインは先週856万円台から、現在898万円台になっています。

長期米国債ETFのEDVは、先週82ドル台から今週80ドル台に下がりました。

ニュースチェック

続いてニュースチェックです。

21日 ブルームバーグの見出し、

「ウォラーFRB理事、大幅利下げを支持した理由はインフレの減速」

では、

今週の利下げで50bpを支持した理由について、

「好ましいインフレデータが理由であり、労働市場を巡る不安ではないと述べた。」とのことです。また、インフレが想定以上に軟化していることに懸念もあるそうです。

20日ブルームバーグの別記事では、「米フィラデルフィア連銀のハーカー総裁も、労働市場とインフレのリスクはほぼ均衡し、ウォラー理事と同様インフレの軟化リスクに警戒している」とのこと。

20日CNNの見出し

「金利低下が市場に及ぼす影響」では、

・FRBが遅れをとっている懸念

・大統領選をめぐる政策の不確実性に対する懸念

をあげ、未だリスクが完全に払拭できていないことについて言及しています。

セクターと個別株チェック

今週のセクターと個別株チェックです

今週のS&Pのヒートマップは、製造加工セクター、エネルギー鉱物セクターが好調でした。

全体的にも健全な雰囲気です。

決算発表のあった米国最大級の住宅建設会社で、住宅販売、金融サービス、不動産開発を生業としているレナーは、売上、利益率ともに上昇させた決算発表後に、窓を開けての下落でした。

下げすぎたのか、その後のアナリスト評価は買いシグナルとなっています。

新旧NISA口座公開

新NISA口座は、1週間で+84,514円でした。旧NISA口座は、1週間で+156,232円でした。新旧NISA口座は、1週間の合計で+240,746円でした。

(※動画では私の投資戦略についてもお話ししています。)

来週の予定

来週は26日木曜日に「耐久財受注高の前月比」が発表されます。

前回9.9%、予測-2.8%です。

耐久財には、自動車、家電、航空機、工業機械などがあり、この指標は、企業の設備投資や消費者の大きな購買の動向を把握するために重要です。

同日、GDP成長率4半期の発表もあります。

前回1.4%、予測3%です。

その後、パウエル議長からの発言があります。今週の利下げの影響と次回の政策金利について言及されるでしょうか。

27日 金曜日には、重要なインフレ指標のコアPCE前月比が発表されます。

前回0.2%、予測0.2%です

コアPCEの前年比もチェックします。

目標は2%のところ、現在2.6%で、低下傾向です。

同日、個人所得前月比が発表されます。

前回0.3%、予測0.4%です。

個人所得は、個人がさまざまな源泉から得る収入の合計を表します。これには、給与、賃金、投資収益、年金や失業手当などの政府の移転支払が含まれます。この指標は、家計の経済力や消費者の購買力を測定する上で重要な役割を果たします。

また、個人消費前月比も発表されます。

前回0.5%、予測0.3%です

個人消費は、個人や世帯が商品やサービスに支出する金額を指します。これには、食品、住居、交通、エンターテイメントなど、すべての日常的な支出が含まれます。個人消費は、GDP(国内総生産)の大部分を占め、消費者の購買行動が経済全体に大きな影響を与えます。

続いてアーニングス ウィスパーズで決算予定をチェックします。

水曜日にマイクロン、木曜日にコストコ、今週も調子の悪かったアクセンチュアの決算発表があります。

終わりに

今週ついに、利下げが発表されました。

建設許可件数など経済指標も回復し、指数の上昇とともに、米国株は強気となっています。

利下げが実現するまで、想定していなかった為替のドル高は、米国投資家にとっては将来的なドル安への懸念が増すのではないでしょうか。

今回、検証した政策金利の変動と、為替の変動を考慮し、中長期でいずれ為替はドル安に傾く可能性が示唆されても、今後景気が向上し相場が上昇トレンドであればサテライト部分で買っていこうと思います。

来週は、

・水 マイクロン決算

・木 耐久財受注高、GDP、パウエル議長発表

・金 コアPCE、個人所得・個人消費

の発表があります。

皆さんは、この相場、どのように行動しますか?

ぜひコメントくださいね!

それでは、私自身は今後も、NISA口座の方針は変えずに、米国株メインの方針で握力を鍛えていきたいと思います。

この記事が気に入ったらサポートをしてみませんか?