大統領選、FOMC直前!準備して!パランティア、アーム、次世代エネルギー銘柄も決算間近です!

動画はこちら。(動画では私の投資戦略についてもお話ししています。)

https://www.youtube.com/watch?v=boFaSkRQCyc

あるころうのNISA投資チャンネルです。

今週は、重要な経済指標と大型銘柄の決算発表で忙しかったですね。

また大統領選直前で、指数は調整。

日本時間の米大統領選のスケジュールもチェックしていきますので、最後までご覧ください!

経済指標とセンチメントチェック

まずは経済指標とセンチメントをチェックしていきましょう。

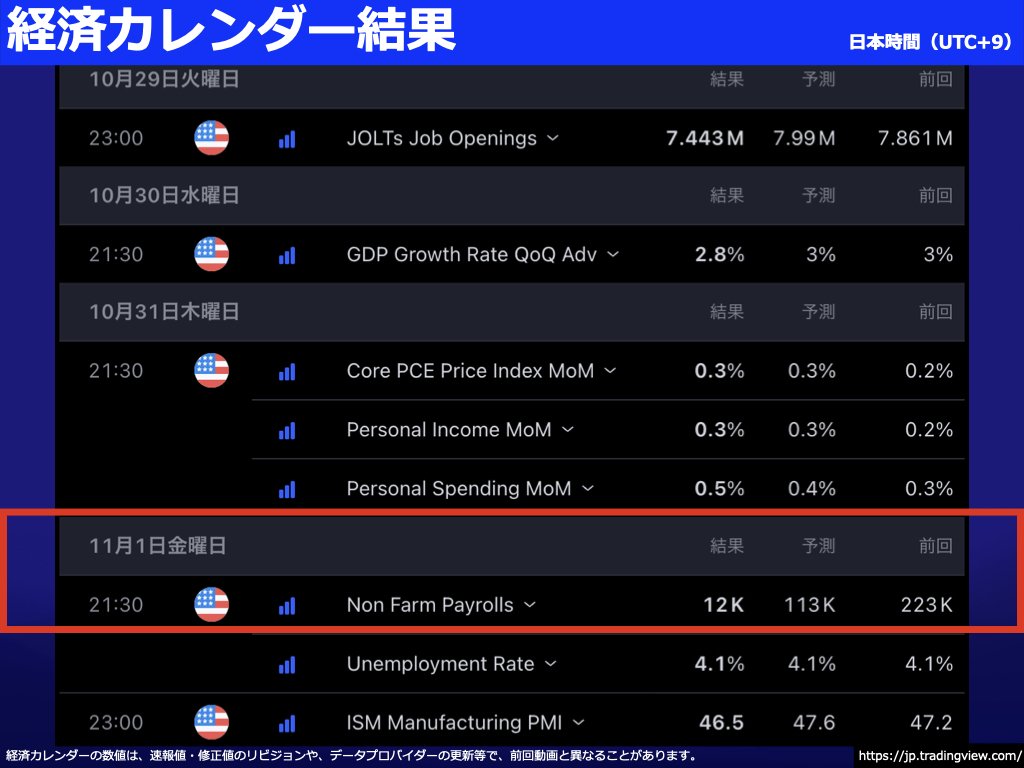

今週の経済カレンダーの重要な指標を見ていきます。

25日金曜日に「耐久財受注高の前月比」が発表されました。

前回-0.8%、予測-1.0のところ、結果-0.8%でした。

耐久財には、自動車、家電、航空機、工業機械などがあり、この指標は、企業の設備投資や消費者の大きな購買の動向を把握するために重要です。

30日水曜日に、GDP成長率4半期の発表もありました。

前回3%、予測3%のところ、結果2.8%でした。

四半期GDP成長率は、過去を見ると2022年1〜4月と、新型コロナウイルスが広がった時期を含む2020年1〜4月で急落していますが、その前は2014年で、たまに下へピークを示し、割と安定しているようです。

31日木曜日に重要なインフレ指標のコアPCE前月比が発表されました。

前回0.1%、予測0.2%のところ、結果0.3%でした。

FRBがインフレの指標として目標としているコアPCEの年率比は、前回2.7%、予測2.6%のところ、結果2.7%でした。インフレが高まることも、落ち着くこともなく、前回維持となっています。

同日、個人所得前月比が発表されました

前回0.2%、予測0.4%のところ、0.3%でした。

個人所得は、個人がさまざまな源泉から得る収入の合計を表します。これには、給与、賃金、投資収益、年金や失業手当などの政府の移転支払が含まれます。この指標は、家計の経済力や消費者の購買力を測定する上で重要な役割を果たします。

また、個人消費前月比も発表されました。

前回0.2%、予測0.4%のところ、0.5%でした。

11月1日、金曜日は、非農業部門雇用者数が発表されました。

前回223,000人、予測113,000人のところ、12,000人と大幅に低下しました。

同日、失業率が発表されました。前回4.1%、予測4.1%のところ、結果4.1%でした。

ハリケーンの影響など失業率が上昇する懸念がありますが、雇用者数を減らして、解雇を回避しているような数字になり、失業率には影響が見られませんでした。

同日、ISM製造業購買担当者指数が発表されました。

前回47.2、予測47.6のところ、結果46.5です。だいぶ低下しました。

それでは為替ドル円を確認します。

先週152.2円台から、現在152.9円台になっています。

一週間で上下しながら、若干上昇したところです。

続けて株式市場の状況を見ていきます。

株式市場の心理を示すCNNのフィア & グリードインデックスでは、

先週59のグリードを示していたインデックスは、現在44のフィアとなり、急激に恐怖感が強まりました。

次にフィア&グリードインデックスの構成指標をいくつか確認します。

S&P500から見るマーケットモメンタムは、先週のグリードから、現在フィアになりました。

プットコールレシオは、先週0.72でフィアから、現在0.71でニュートラルへ、ほぼ横ばいです。

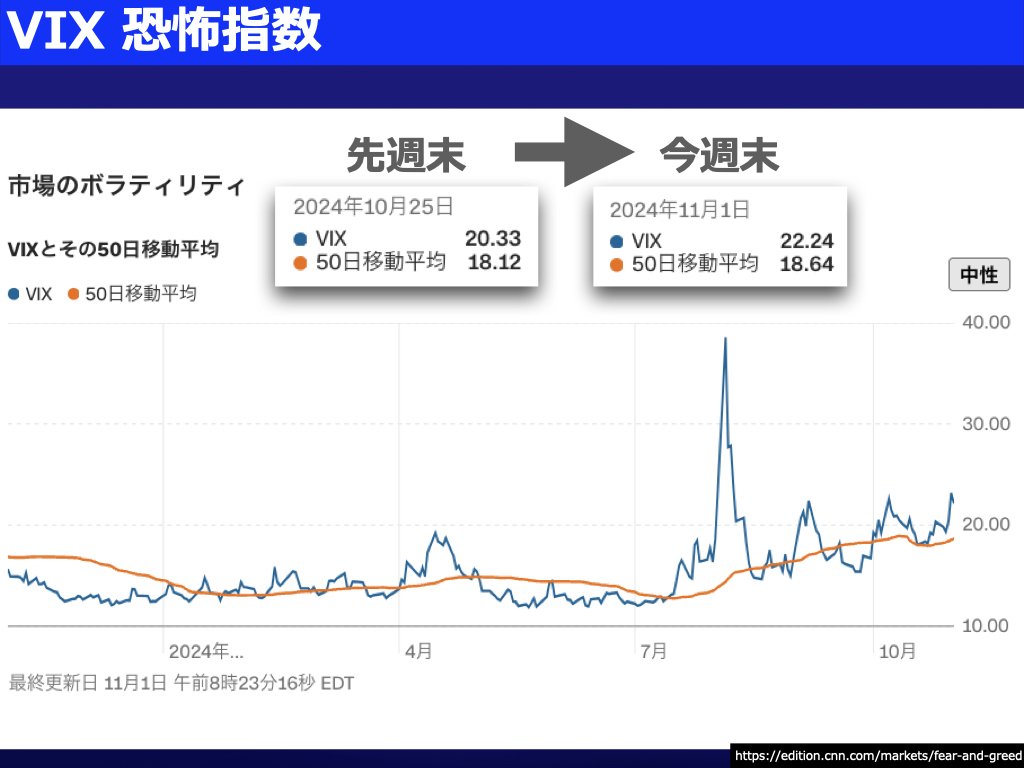

VIX:ボラティリティインデックスを見てみると、恐怖指数は

先週20.33ポイントのニュートラルから、現在22.24ポイントでニュートラルが維持され、若干恐怖感が上昇しました。

セーフ ヘブンデマンドは、先週3.87%でグリードから、現在1.54%でニュートラルへ強欲が低下しました。

2022年7月以来2年以上の期間逆イールドを示していたイールドカーブは、先週の0.14から現在も0.12と横ばいが続きます。

今週の動きと市場のセンチメントをまとめると、米国経済は、大型決算シーズン、大統領選、FOMCのイベントを控え、先週までの強気な楽観相場から、弱気になっています。

大統領選の前に、一時的な調整が入り、この後、大統領選で誰になろうが、株価が上向くというシナリオかと私は考えています。

フェドウォッチツールを確認します。11月7日に控えるFOMCでは、ほぼ25bpの利下げで一致し、現状維持がなくなりました。年内最後の12月18日には、今から2段階の利下げが主な予測で金利は425-450bpとなっています。

※動画では労働市場の回復以外の政策金利を引き下げる理由について説明しています。

週間主要チャートチェック

それではこれらを踏まえて週間の米国主要チャートを見ていきます。

S&Pは、先週の終値5,808ドル台から、今週終値 5,728ドル台

先週から

-80ドル

-1.4%

でした。

NASDAQは、先週終値20,352ドル台から、今週終値20,033ドル台で引けました。

先週から

-319ドル

-1.6%

でした。

日経225は、先週終値37,872円台から今週終値38,015円台で引けました。

インド ニフティ50は、先週終値287ドル台から、今週終値288ドル台で引けました。

シンセン総合指数は、先週終値1,491ドル台から今週終値1,468ドル台で引けました。

ゴールドは、先週2,746ドル台から、現在2,735ドル台となっています。

ビットコインは先週、1,017万円台から、現在1,056万円台になっています。

長期米国債ETFのEDVは、先週72ドル台から、今週71ドル台で引けました。

ニュースチェック

続いてニュースチェックです。

1日 ブルームバーグ、

「米雇用者数、10月は1.2万人増にとどまる-ハリケーンとスト影響」

によると、

米国では10月、雇用者数が2020年以来の低い伸びとなった。一方で失業率は前月から変わらず。10月は、複数の強力なハリケーンや大規模なストライキが統計に影響した。

と、取り上げられています。新規雇用者が大きく減少しました。

2日 ブルームバーグ、

「米金融当局は利下げ軌道維持、10月の雇用低調-来週25bp利下げへ」

によると、

10月の低調な米雇用統計を受け、米金融当局は来週の連邦公開市場委員会(FOMC)会合で25ベーシスポイント(bp、1bp=0.01%)の利下げを実施する軌道を維持し、金融緩和を継続する余地も生じた。

とのこと。

2日 ブルームバーグ、

「ダウ平均にエヌビディア採用、AIブームで株高けん引-インテル除外」

によると、

人工知能(AI)ブームの中心的存在となっている半導体メーカーの米エヌビディアは、ウォール街の主要株価指数3種類の中で最も歴史の長いダウ工業株30種平均に採用されることになった。

とのこと、しかも、インテルと交代するというところに、歴史が動いた印象を受けます。

セクターと個別株チェック

今週のセクターと個別株チェックです

今週のS&P500のヒートマップは、決算が良かった、AmazonとGoogleが好調で、全体的には不調に終わっています。

銘柄個々の事情もありますが、大統領選を含めた、大きなイベント前の調整売りと見られます。米国時間5日までボラティリティが高まることが予想されます。

今週は、火曜日Googleのアルファベット、水曜日にマイクロソフトと、facebookのメタ、木曜日にAmazon、アップルの決算がありました。

※動画では各社の決算状況についても触れています。

新旧NISA口座公開

新NISA口座は、1週間で-63,351円でした。旧NISA口座は、1週間で+96,695円でした。

新旧NISA口座は、1週間の合計で+33,344円でした。

(※動画では私の投資戦略についてもお話ししています。)

来週の予定

5日、火曜日は大統領選があります。

6日水曜日は、

ISMサービス業、購買担当者指数が発表されます。

前回54.9、今回予測53.3で、好調の基準である50を超えた数値が予測されています。

8日、金曜日には、FOMCで政策金利の利率が発表されます。

9日、土曜日は、

ミシガン消費者信頼感指数・速報値が発表されます。

前回70.5、今回予測70です。

続いてアーニングス ウィスパーズで決算予定をチェックします。

月曜、パランティア、火曜日、スーパーマイクロ、水曜日、アーム、クアルコムの決算があります。

終わりに

今週はS&P500、NASDAQ100がマイナスとなり、先週に引き続きイベント前の健全なリスク回避現象と考えています。

来週は、

・月 パランティア

・火 大統領選、スーパーマイクロ

・水 大統領選開票、アーム、クアルコム、ノボ

・木 モデルナ

・金 FOMC

があります。

また、11月14日には、NVIDIA決算が控えています。

皆さんは、この相場、どのように行動しますか?

ぜひコメントくださいね!

それでは、私自身は今後も、NISA口座の方針は変えずに、米国株メインの方針で握力を鍛えていきたいと思います。

この記事が気に入ったらサポートをしてみませんか?