【エネチェンジ】今期売上高見通し52.5億円の内訳

こんにちは。MAKOです。

今回は5/12決算を前に、今期売上高見通し52.5億円の内訳について考察してみたいと思います。

今期売上高見通し

まず、今期売上高見通しを52.5億円に設定した根拠として城口CEOは「年間成長率45%という数字にこだわった」と仰っていました。

実際に、今期売上高見通しを52.5億円に設定することで2020年からの平均成長率は45%になります。

「45%ってそんなに凄い数字なの?」そう思う方もいらっしゃるかも知れませんが「必ず達成させなければならないコンセンサスとして(経常利益ではなく)売上高で45%を掲げる企業がどれだけいるのか」と考えれば凄さがわかるかと思います。

ここから52.5億円の内訳について深掘りしていきます。

EV充電事業:15億円(5000台)

これまでの城口CEOの発言から推察すると、今年度のEV充電器設置台数は5000台程度と思われます。一台設置するごとに30万円エネチェンジの売上にカウントされるため、30万円×5000台=15億円となります。

※EV充電器設置費用に関しては以下記事参照下さい。

データ事業:10億円

データ事業は元々低成長であることや、近年のエネルギー業界不況の影響により昨年度と同等の10億円としました。

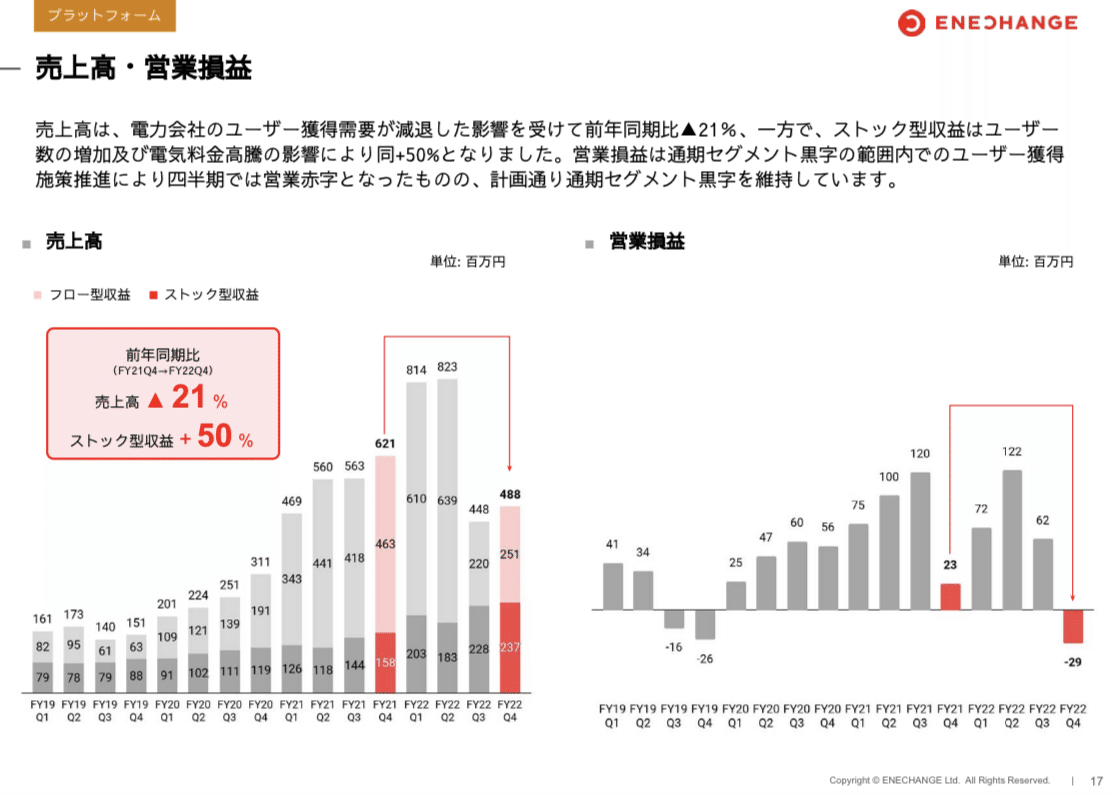

プラットフォーム事業:27.5億円

プラットフォーム事業は回復途上にあるものの、昨年度前半水準まで戻るには時間がかかるということで、昨年度売上高25億円に10%増加を見込んだ27.5億円としました。

以下が私の考える52.5億円の内訳です。

・EV充電事業:15億円

・データ事業:10億円

・プラットフォーム事業:27.5億円

ただし、これはあくまでもコンセンサスであり、エネチェンジとしては上方修正を狙っているはずです。

上振れ要因①(充電収益)

先ほどの52.5億円の内訳に充電収益は含まれていませんが、eMP充電カードが使用出来るようになって以降、アプリで確認する限りでの充電器稼働率は上昇しています。

充電収益に関してはエネチェンジ公式発表を待つしか正式な数字を知る術はないのですが、控えめに10万円/年×1000台程度で想定すると1億円の上振れ要因になります。

上振れ要因②(プラットフォーム事業)

最悪期と言われた昨年度でさえ前年度比15%成長を実現していることから、プラットフォーム事業の10%成長はかなり保守的な数値であると私は見ています。さらに今年度は昨年提携したスマサポからの集客も見込めます。

スマサポ社との提携により、同社の持つ 604 社(入居者数 226 万世帯)の不動産管理会社チャネルを活用した、電気・ ガス切替サービスの提供が可能となったことを発表しました。

スマサポ社は不動産管理会社とのつながりに強みがあり、当社に引越し時に電気を切り替える必要の あるユーザーを紹介いただくことで、当社のユーザー獲得増加が見込まれます。まずは年間5万件のユ ーザー獲得を目標に、今後ユーザー紹介の数を段階的に増加させていくことを協議しており、当社業績への本格的な寄与については2023 年12 月期からを見込みます。

また、2023年4月Q&Aでも「電力切替の一時報酬に回復の動きが見られる」「切替数は順調に増加している」とのことから、10%(27.5億円)を上回る数字になると予想します。

5/12第一四半期決算予想

以上の上振れ要因も考慮した上で5/12決算ではプラットフォーム事業が絶好調だった昨年度第一四半期の11億円近くの数字を出せるかどうかが1つの焦点になるでしょう。

ただし、もし11億円を下回ったとしても、元々EV充電器設置売上は補助金申請の関係で下期になること、プラットフォーム事業も回復途上であることを考慮すると、年度後半にかけて尻上がりに売上が上昇するイメージでしょうから、今回の決算で一喜一憂する必要はないと思います。

まとめ

以上、5/12の決算を前におさらいという意味で記事を書いてみました。決算後にトピックがあれば改めて記事を書く予定です。

本日は以上です。

P.S.

スキ&フォロー頂けると励みになります。

無料公開のためにサポートご協力下さい。

良ければTwitterもフォローお願いします。

エネチェンジ2022年度決算について記事を書きました(無料)。1年前の株価下落を経験した株主にとっても納得できる決算だったと思います。城口CEOのグリッド力というかやり抜く力は超人レベルですね。 https://t.co/h2XQOprRKs

— MAKO_LIFE_BLOG (@blog_mako) February 11, 2023

いいなと思ったら応援しよう!